Attualità

DEBITO PUBBLICO: LA MONETIZZAZIONE E’ UNA CURA? (di Raffaele Mattera con commenti di Fabio Lugano e di altri autori….)

Abstract: Questo è un post diverso rispetto alla solita linea editoriale del sito, per questo motivo i lettori sono avvisati. Il debito pubblico, nonostante siano numerosi i lettori con una visione compatibile con la teoria monetaria moderna (mmt), è elemento importante per la valutazione della salute di un sistema economico. Uno spazio fiscale adeguato può permettere, come noto a tutti, unaumento della spesa per stimolare la domanda aggregata (DA) in periodi di recessione per far ripartire l’economia. Il problema è che oggi tale debito ha assunto una dimensione imponente, per cui questo spazio fiscale, in Europa, purtroppo è difficile da creare. Obiettivo di questo articolo,

però, è quello di far comprendere al lettore perché il finanziamento monetario del debito, nel caso di una fuoriuscita dall’euro, sia una cura che allevia i sintomi ma aggrava le condizioni del malato.

Perché la monetizzazione fa male?

La mmt considera il debito pubblico questione irrilevante: lo stato, grazie alla sua banca centrale non indipendente, può stampare moneta all’infinito e “acquistare” il proprio debito. Purtroppo il lettore dovrebbe sapere come la banca centrale crea la base monetaria: compra titoli di stato,

consegnando di fatto allo stato l’equivalente in moneta

1. Ovviamente attraverso il c.d. “finanziamento monetario” del debito viene immessa nell’economia una quantità abnorme di moneta (ovviamente dipende dall’entità del finanziamento).

Come è noto in teoria, maggiore è la quantità di moneta presente nel sistema economico, maggiore è il livello di inflazione: l’aumento delle transazioni, le maggiori disponibilità liquide, portano ad una “domanda in eccesso” che viene colmata con il rialzo dei prezzi2. Il lettore attento potrebbe obiettare che oggi abbiamo il problema opposto della deflazione e che, nonostante la BCE stia

effettivamente inondando il sistema economico di liquidità, l’inflazione non si vede affatto. Il problema che abbiamo oggi è di fiducia: la liquidità rimane nel portafoglio delle banche (perché con le operazioni di Q.E sono le banche e non lo stato a beneficiare della maggiore liquidità), per cui al sistema reale non arriva. E qui c’è il problema principale: lo stato, essendo un agente economico

diverso dagli altri, non ha preferenza per la liquidità e la moneta viene spesa, circolando in questo modo facilmente nel sistema economico. Il rischio del finanziamento monetario è proprio questo, generare un inflazione di grande entità.

Il finanziamento monetario è, per questo motivo, una politica monetaria inflazionistica. Molti diranno “e quindi? Con l’inflazione si viveva bene!”. Le cose, purtroppo, non stanno così. Per questo motivo è bene ricordare che la stabilità dei prezzi ha i suoi vantaggi riassumibili in breve nel miglioramento dell’allocazione delle risorse e nel fatto che favorisce il benessere in una nazione perché riduce le distorsioni nel sistema economico3.

La domanda che dovremmo farci è la seguente: perché lo Stato, invece di diventare responsabile, dovrebbe scaricare l’onere della propria pigrizia nella politica di bilancio sulla Banca Centrale? La stabilità dei prezzi è importante, per cui il finanziamento può essere usato in maniera temporanea,

come misura d’urgenza. Ma con buon senso. Fuori dall’euro non si dovrebbe pensare che lo Stato debba solo “Ridurre le tasse, aumentare la spesa e per il resto se la vede la Banca Centrale”. Bisogna comprendere che il bilancio statale è una cosa seria: una volta usciti dalla crisi bisogna diventare responsabili e cercare di generare avanzi primari per fronteggiare futuri shock, mantenendo al tempo stesso una certa stabilità dei prezzi.

Concludo dicendo che, personalmente, sono scettico rispetto ad un uscita dall’euro proprio per le ripercussioni che potrebbe avere sulla sostenibilità del debito (la Lex Monetae equivale ad un default) e sulla futura inflazione che inciderebbe sulla stabilità dei prezzi. Però non nascondo che

l’idea non mi spaventa più di tanto, soprattutto nella consapevolezza di avere un governo intelligentee che si cura di questi problemi. Ringrazio la redazione di scenarieconomici per aver pubblicato questo articolo pur se (un po’) distante dal modo di concepire l’economia di molti autori del blog.

Nonostante tutto questo è un blog di economia e la dottrina non è sempre uniforme.

1. Economia e politica monetaria, Alessandrini, Il mulino.

2. Qualsiasi testo di economia monetaria va bene. Una lettura consigliata in italiano, Economia

monetaria, Pittaluga. Hoepli editore.

3. La questione è molto complessa e lunga da trattare in un articolo breve. Per una lettura leggera ma molto utile si consiglia “La stabilità dei prezzi: perché è importante per te, BCE”. (Scaricabile dal web in italiano)

Raffaele Mattera,

Università di Napoli “Federico II”

Scrive Fabio Lugano. Prima di tutto ringraziamo il dott. Mattera per essere intervenuto. Rispettiamo , anzi, desideriamo chi, pensandola diversamente, accetta un aperto scambio di opinioni e di idee. Sul suo interessante scritto io esprimerò alcune idee, lasciando poi la parola ad un nostro altro autore, con capacità ben superiori alle mie, “The statistical intruder”, che interverrà in modo più scientifico.

Premetto che, personalmente, non sono un membro del MMT, pur conoscendo e rispettando le loro idee. Mi ritengo un po’ troppo empirico e poi sono intellettualmente infedele ad una sola ideologia, ma mai ad un ideale. Sicuramente qualche amico del MMT interverrà per difendere la propria idea.

Ecco comunque le mie osservazioni:

- Non credo che nessuno di noi desideri una monetizzazione completa del debito, ma desideri riprenderne il controllo. Una situazione ante 1981, oppure una situazione simil FED- Tesoro, BoE-Scacchiere o Boj-Governo Giapponese. Insomma nel mondo siamo noi l’eccezione, e non la regola.

- Il concetto di “Giusta massa monetaria” per un sistema economico la si può identificare quando lo stesso è messo al confronto con il mercato, cosa che ci è vietata dalla presenza dell’euro. Prima del QE, facendo un paragone fra la massa monetaria del Regno Unito e quella Italiana, pesata sulla base della sua quota del PIL dell’Eurozona, il tutto naturalmente proporzionato per il rispettivo PIL, avevo calcolato che la massa monetaria italiana era di 1/4 inferiore alle sue effettive necessità. Una valutazione di quale sarebbe la massa monetaria italiana può essere discussa, ma rimane il fatto che non potremo mai ottenerla in quanto , comunque legati ad altri sistemi economici con altre necessità. Siamo obbligati a mediale, e la mediazione non è mai l’ottimo. Ci dobbiamo far andare bene, per forza, le scarpe di un altro, .

- L’ottimizzazione nella distribuzione dei fattori produttivi nell’area euro è stata la grande promessa della moneta unica, come nota anche Stiglitz nel suo ultimo libro, ed è stata anche la più grande delusione. Questa redistribuzione non si è avuta, o meglio si è avuta solo parzialmente, per il capitale, con effetti distorsivi sull’inflazione/deflazione ancora più penalizzanti. Il fattore più sensibile , il lavoro, non si è riallocato per una serie di fattori culturali (bisogna aumentare la diffusione delle lingue , processo di lungo termine, ci sono modi di vita non omogenei) ed anche per un “Gioco sporco” da parte dei paesi nordici che hanno oggettivamente preferito la manodopera di paesi extra UE a quella dell’area UE, con una sorta di razzismo non tanto velato di una parte di paesi verso gli altri. L’ottimizzazione nella distribuzione delle risorse non c’è stata, la politica fiscale unica non c’è stata, ne mai ci sarà, perchè dovremmo tenerci l’euro ed il debito eterocontrollato ?

- Sinceramente la stabilità monetaria mi interessa molto meno della crescita. La stabilità è la caratteristica dei cadaveri, i vivi si muovono. L’insuccesso dell’euro e delle politiche di controllo del debito è facilmente mostrato dal fatto che hanno ammazzato la crescita proprio senza controllare il debito. Dal 2000 perfino la Germania è cresciuta in media solo dello 0,8% contro lo 1,2% degli USA. Anche i primi della classe soffrono .

- In quanto al Default per applicazione della Lex Monetae vorrei far presente che negli ultimi 200 anni Regno Unito e Germania han fatto tre default, la Francia 2 . Noi , dal 1861 , nessuno. Ora anche ammettendo che l’applicazione della lex monetae sia un default, sarebbe comunque molto meno traumatico dell’haircut della Grecia, in euro, perchè comunque da un lato ridotto al tasso di svalutazione, e dall’altro compensabile con acquisti di beni reali o di produzioni industriali nel nostro paese. Questo si che sarebbe un vero stimolo agli investimenti sul territorio nazionale.

Ora Passiamo ai motivi riportati dall’amico “The Statistical Intruder”.

Diversi i punti di disaccordo con l’opinione di Raffaele Mattera dell’Uni Federico II di Napoli che ringraziamo comunque per aver proposto la sua visione.

Punto 1: debito pubblico molto pericoloso. Non è sempre così. Esempio giapponese è chiaro e con demografia assolutamente similare a quella italiana (e anche con storia industriale similare). Come dice Fabio Lugano “Il debito pubblico è un problema se non ne hai il controllo”.

Punto 2: anche le banche commerciali creano moneta, basti leggere la teoria quantitativa del credito di Werner dove al posto di M metti strumenti di credito che stimolano la crescita del pil nominale. In realtà come molti dimostrano (Keynes, ma anche tanti altri fra cui Schumpeter e la BoE) c’è prima la creazione di credito da parte della banca commerciale e poi la formazione di deposito (la famosa formula loans create deposits). Sicché per questa via si può abbassare il denominatore (PIL nominale) anche senza spazio fiscale e incrementare sopra l’1 il moltiplicatore. È noto che il moltiplicatore viene abbassato dalla mancanza di spazio fiscale ma è altresì noto che a) aumenta in caso di crisi; b) è influenzabile dalla creazione di moneta commerciale. Si tratta di trovare il giusto “tuning” per portarlo sopra ad 1 ed in tal modo avere effetti positivi sul pil nominale che di gran lunga superano l’incremento del debito in modo tale che anche il rapporto debito/PIL – uno degli oramai obsoleti parametri di Maastricht – ha ottima probabilità di ridursi.

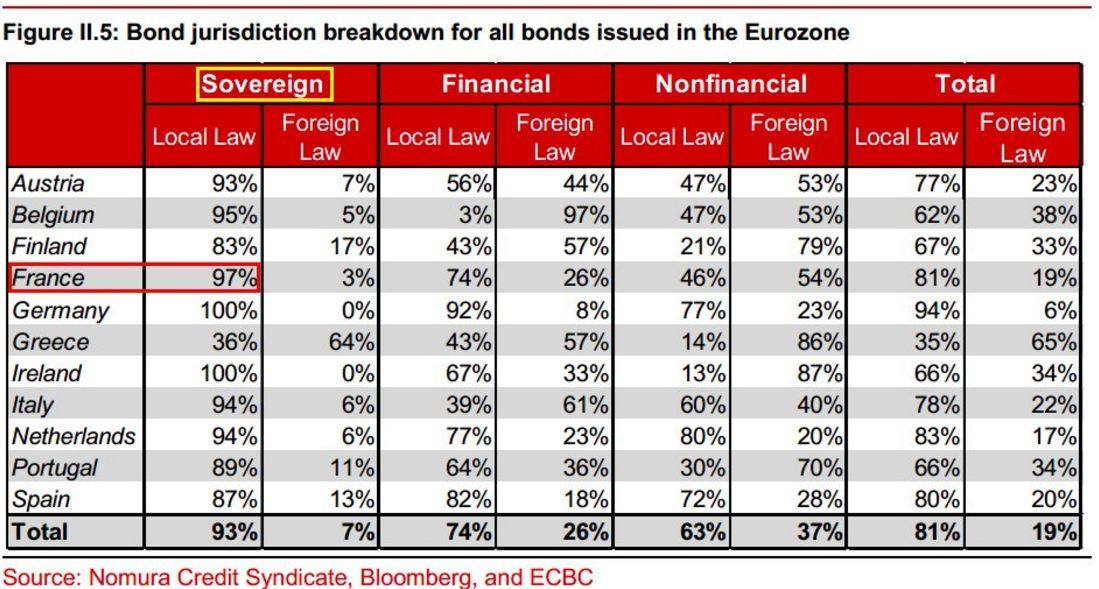

Punto 3: statisticamente ha poco senso rapportare una variabile di stock come il debito pubblico con una di flusso come il PIL. Sarebbe più opportuno cominciare seriamente a calcolare la ricchezza di un paese coadiuvando gli studi di BdI e del LIS a livello internazionale. Inoltre nessuna menzione viene fatta da Mattera sul molto più problematico debito privato. È in effetti assai difficoltoso calcolare gli effetti di un default su questo tipo di debito emesso da soggetti residenti e detenuto all’estero che riguarda essenzialmente imprese finanziarie e non finanziarie benché esse abbiano ovviamente delle attività detenute all’estero. Da ultimo, se ammettiamo di dover utilizzare necessariamente il PIL nominale al denominatore, allora perché non utilizzare per il calcolo del debito pubblico totale anche le passività future difficili da finanziare dei sistemi previdenziali pubblici (per le quali l’Italia non si trova fra le peggiori anche a detta della CE). Concludiamo questo punto con una tavola tratta da “Rethinking the EMU” (2012) del giovane economista matematico danese Jens Nordvig per dare una misura della questione:

Punto 4: affermare che lo Stato non deve scaricare “la propria pigrizia sul bilancio della BC” significa ammettere la legittimità dell’onnipotenza e dell’assoluta indipendenza della BCE. A nostro avviso invece le BC dovrebbero servire la nazione (sul punto si veda fra gli altri Leijonhufvud). La formula statunitense farebbe al caso nostro (“Indipendent within the government”), con conseguente raddoppio degli obiettivi: non più stabilità dei prezzi ma anche ricerca di piena occupazione (senza entrare per mancanza di spazio nel calcolo del NAIRU effettuato dalla CE).

Punto 5: sempre affermato che l’uscita da € è CNNS non CNeS. È ovvio che un certo controllo del bilancio dovrà esserci ma escludendo assolutamente la prociclicità cui abbiamo assistito impotenti fino ad oggi, rafforzata dalla firma dell’esiziale (se rispettato) Fiscal Compact cui nulla può un eventuale sì alla richiesta di ulteriore flessibilità (anche perché l’obiettivo di medio termine – parità dovrà alfine esser raggiunto secondo tali regole a prescindere dalla condizione del ciclo economico). È infatti normale che la negoziazione annuale di un obiettivo di deficit diverso rispetto all’anno precedente porti incertezza soprattutto sulle prospettive di profitto e d’investimento (in un’ottica ortodossa ricardiana gli imprenditori si attendono prima o poi un incremento della tassazione o una riduzione dei sussidi perché si dovrà sottostare ai diktat della CE a meno di un’abolizione del FC).

In definitiva l’Italia e tutta la periferia ha bisogno di politica espansiva e non neutrale, che è stata concessa anche alla Spagna (anch’essa ormai ha superato il 100% del PIL, ammesso che questo sia l’indicatore più giusto da utilizzare). E questa non può esser data finché il suo debito non le appartiene.