Euro

L’Euro Disastro per Piddini (Manuale per Dummies. Infallibile!)

Un Manuale per convincere i favorevoli all’Euro che ci conviene uscire? Provarci anche col Piddino piu’ recalcitante? Perche’ no!

Avete preso coscienza che l’Euro e’ un serio problema per l’economia italiana, ma vi e’ difficoltoso convincere i vostri conoscenti? Viriproponiamo la Guida per dummies postata qualche giorno fa.

Di seguito un post fatto apposta per voi, dove abbiamo messo insieme “il meglio” di tanti nostri articoli precedenti pubblicati su Scenarieconomici.it: potrete convincere anche la persona piu’ “riluttante” in modo del tutto logico e razionale, che l’euro e’ per l’Italia un pessimo affare.

1) L’Economia Italiana sta andando molto male!

Vi presentiamo in questa sezione un’incredibile sequenza di grafici relativi ai principali indicatori economici italiani.

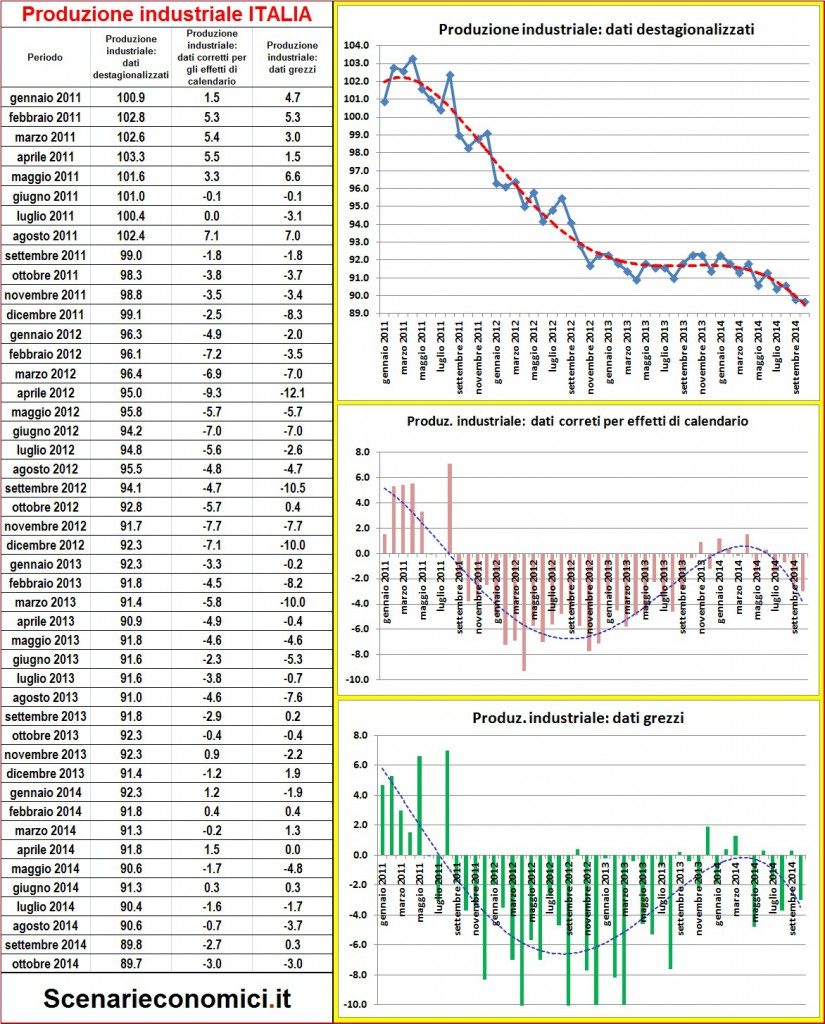

La Produzione Industriale ancora in flessione (dopo il crollo)…..

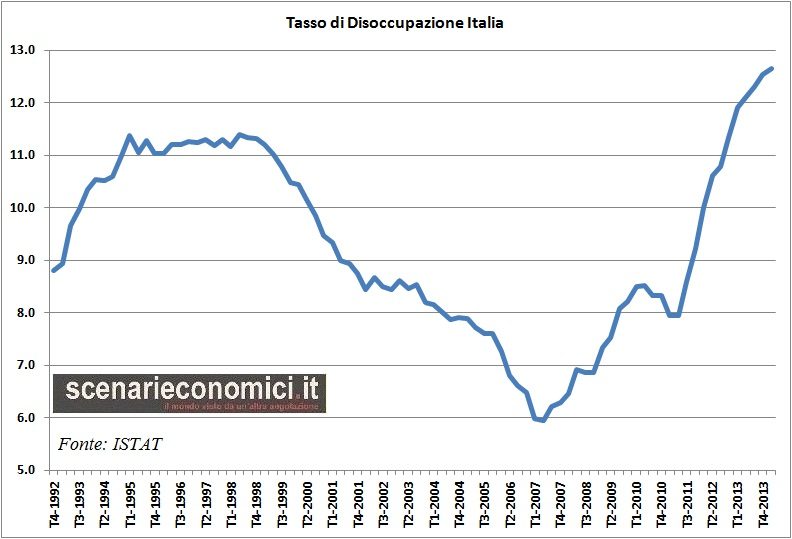

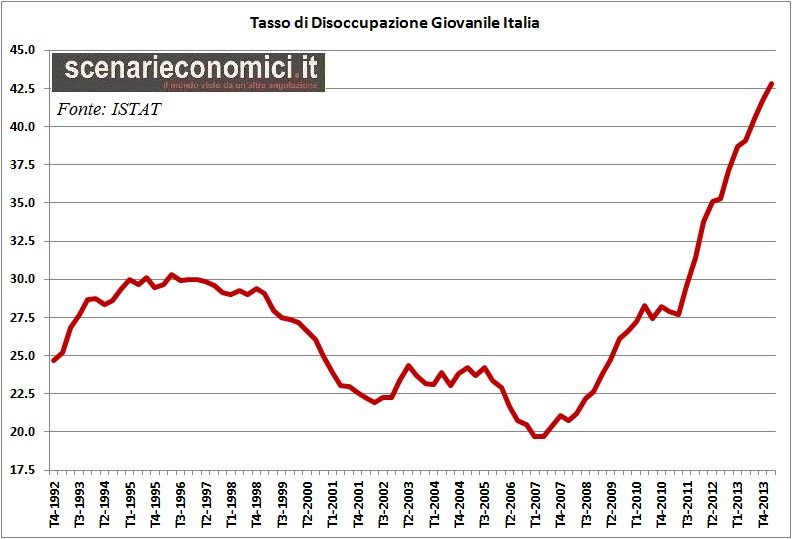

La disoccupazione a livelli record…

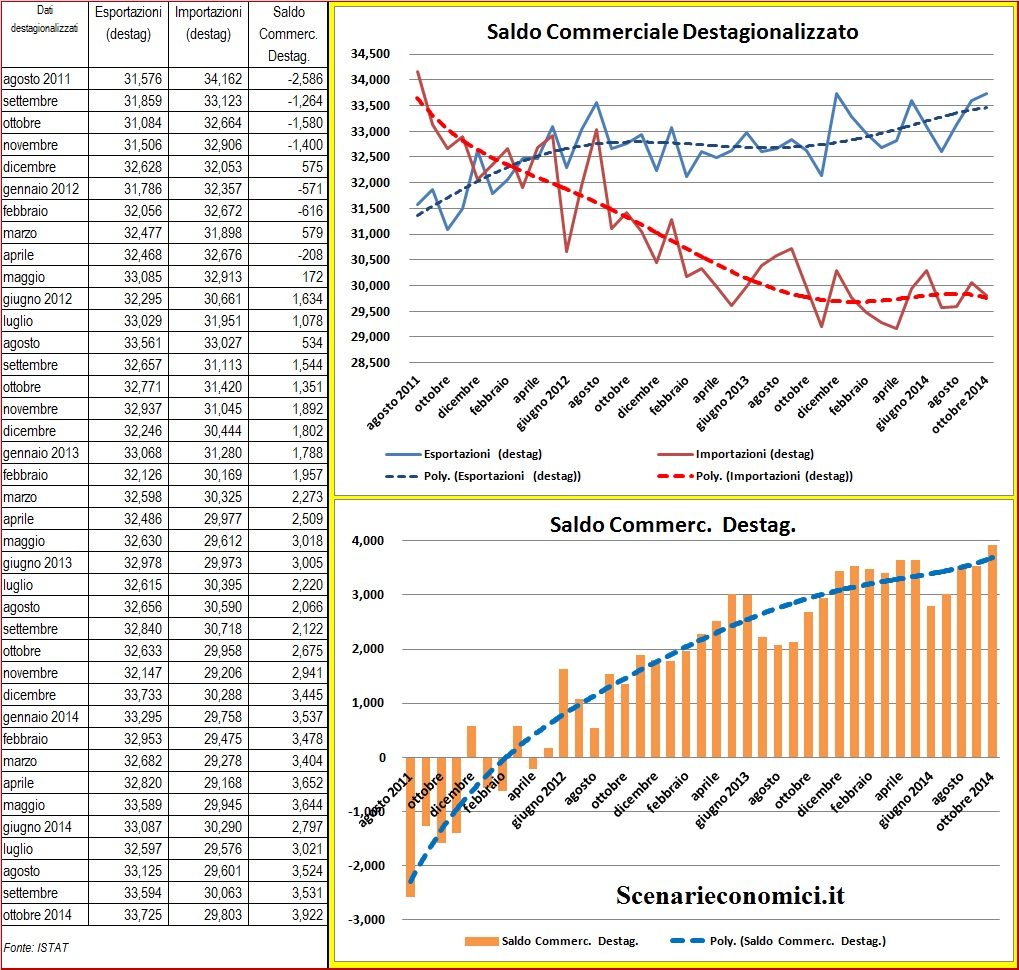

L’Export tiene, l’Import in crollo verticale…

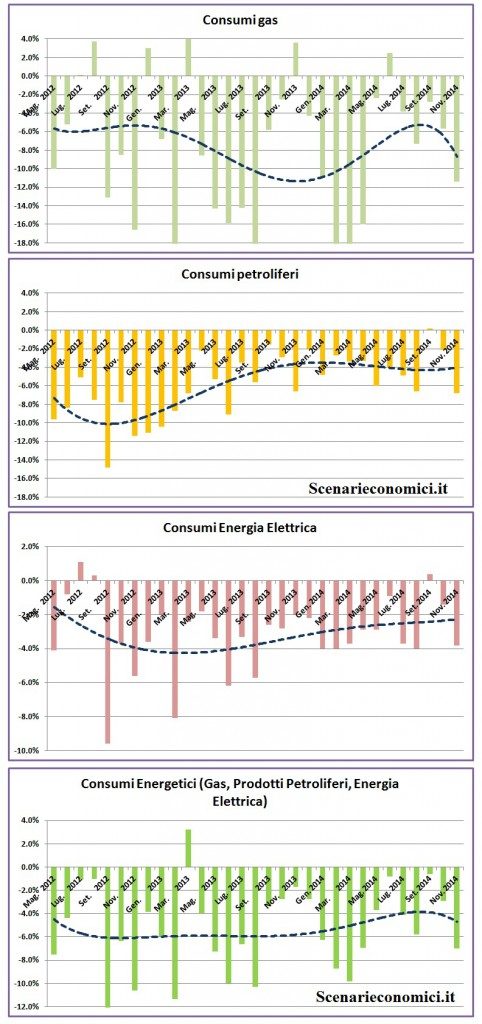

I Consumi energetici collassano…..

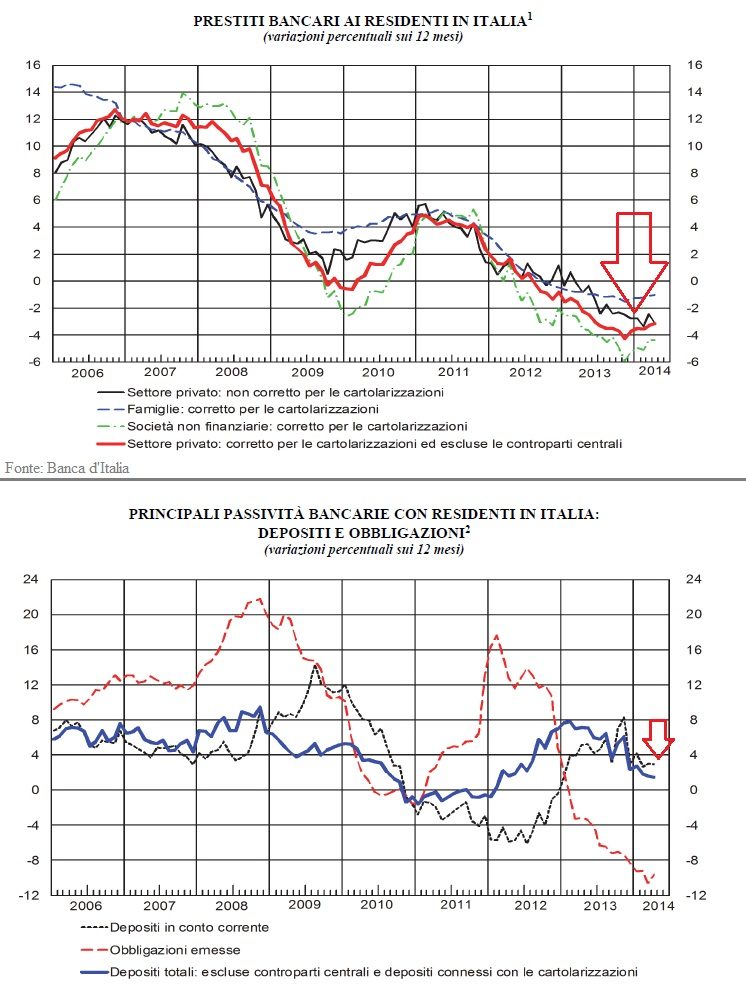

I Prestiti alle Imprese in caduta….

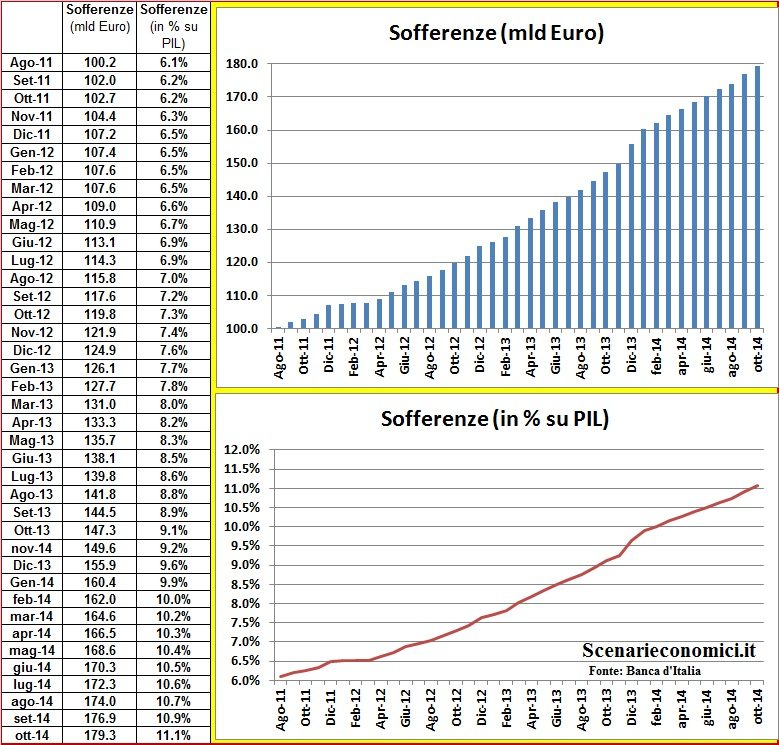

Le sofferenze bancarie nell’iperspazio….

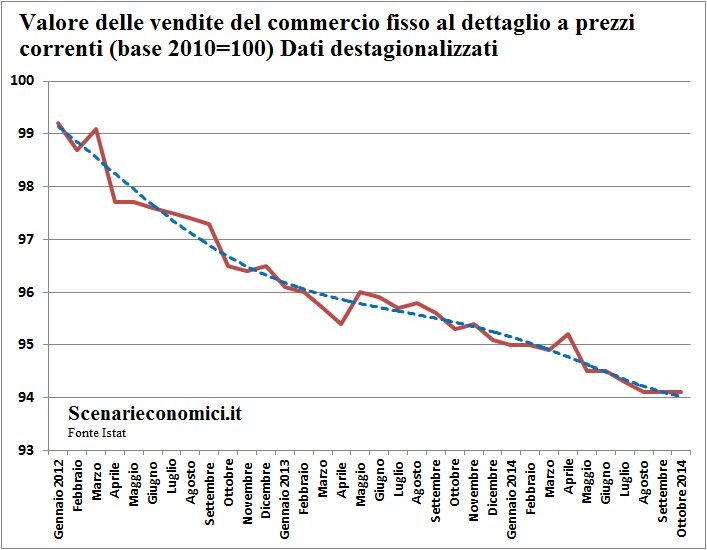

I Consumi al Dettaglio in continua flessione…

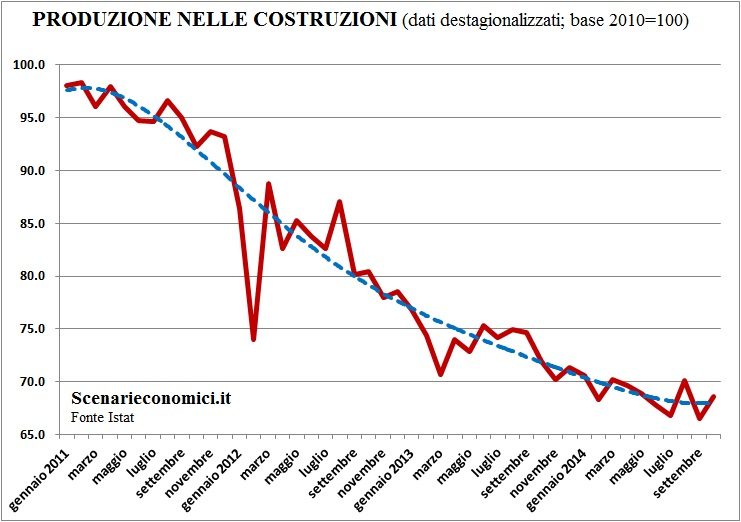

La Produzione nelle costruzioni ai minimi…

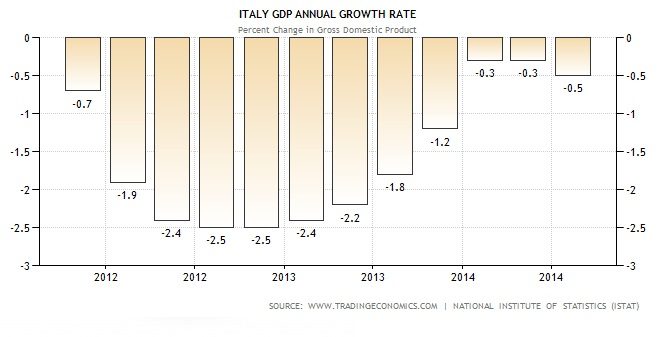

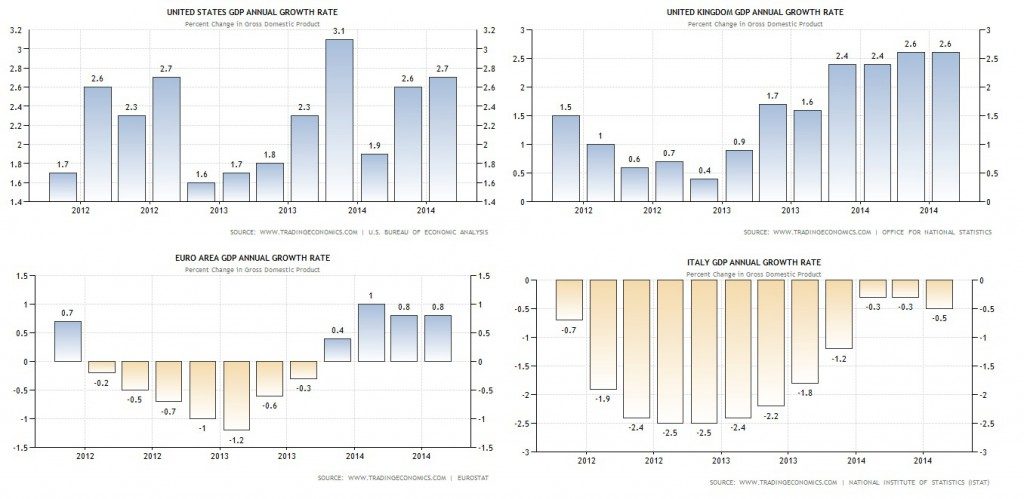

Il PIL e’ ancora negativo….

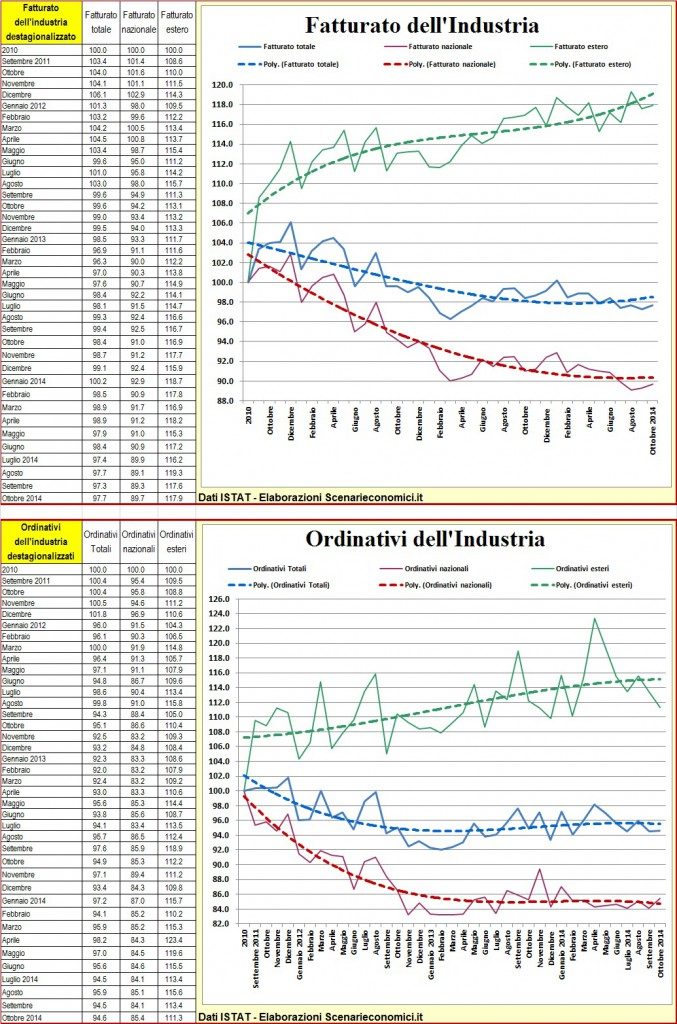

Fatturato ed Ordinativi industriali con andamento piatto….

Il Debito Pubblico macina Record su Record…

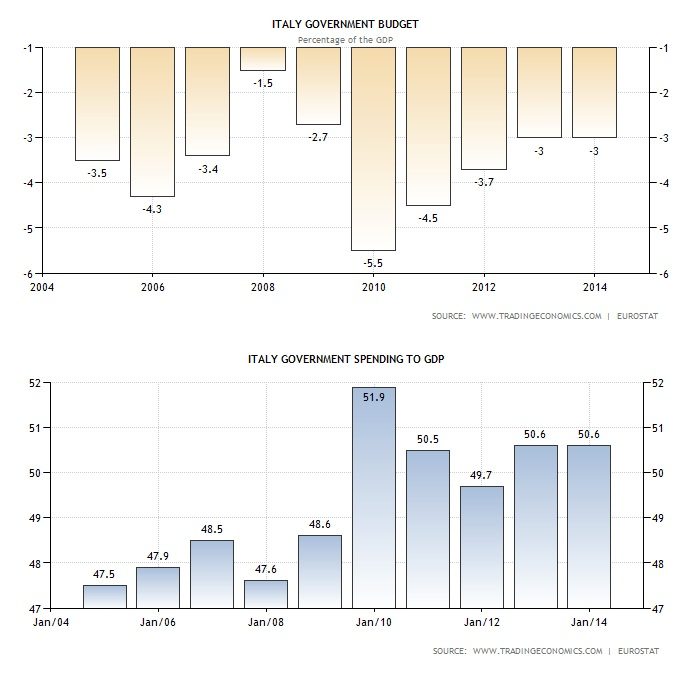

Deficit sul 3%, Spesa Pubblica e Tassazione ai massimi…

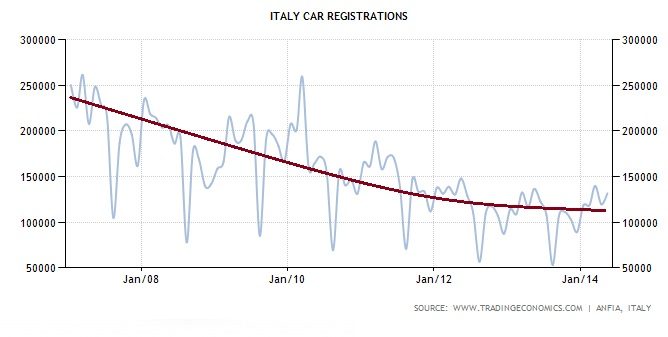

Le vendite di auto nuove dimezzate…

I Patrimoni si riducono: i prezzi degli immobili scendono….

Dopo aver visto questi grafici, tutti aggiornatissimi, ritenete che vi sia un qualche segnale di un’imminente ripresa economica?

Direi che qualche dubbio viene…

Non c’e’ un parametro dell’economia reale, che sia uno, che abbia un evidente andamento tendente ad un miglioramento chiaro e sostenuto. Alcuni parametri sono stabili, la maggior parte dei parametri tende a peggiorare.

Inoltre nel passato le previsioni del governo sono state sempre smentite (Come dimostrato ampiamente QUI)

2) L’Economia Italiana va malto peggio delle altre economie europee, e cio’ accade dopo l’introduzione dell’EURO!

Il punto e’ che i dati ci dicono che e’ l’intera Eurozona ad avere un andamento fiacco, e dentro l’eurozona l’Italia va peggio degli altri….

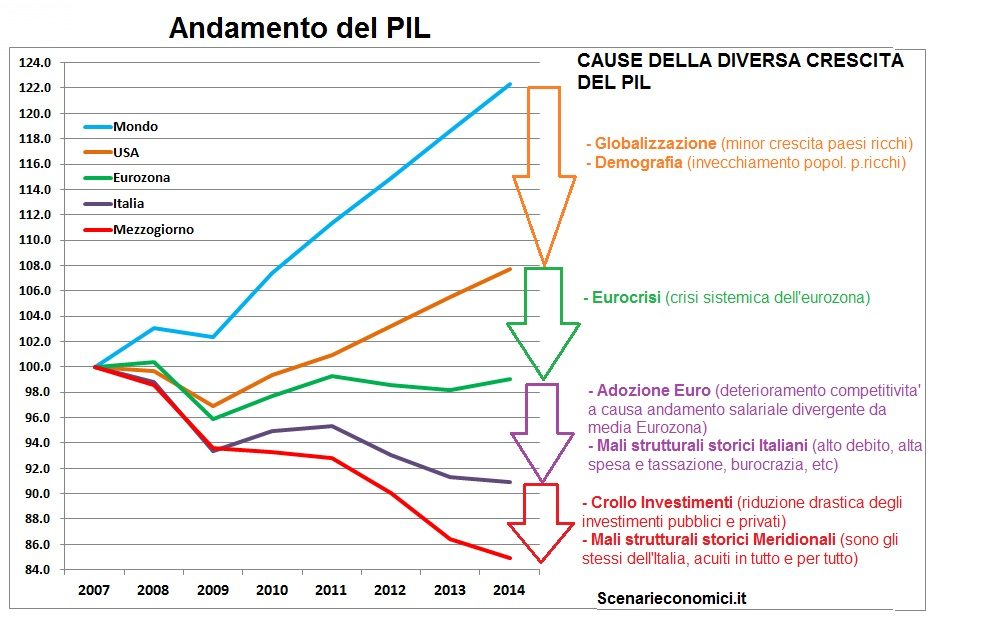

Allargando lo spettro agli ultimi 7 anni, si nota la caduta rovinosa del Prodotto interno Lordo dell’Italia, ed in particolare del mezzogiorno….

La produzione industriale Italiana e’ crollata, quella tedesca e’ cresciuta….

La disoccupazione in Italia e’ cresciuta fortemente e di pari passo e’ crollata in Germania….

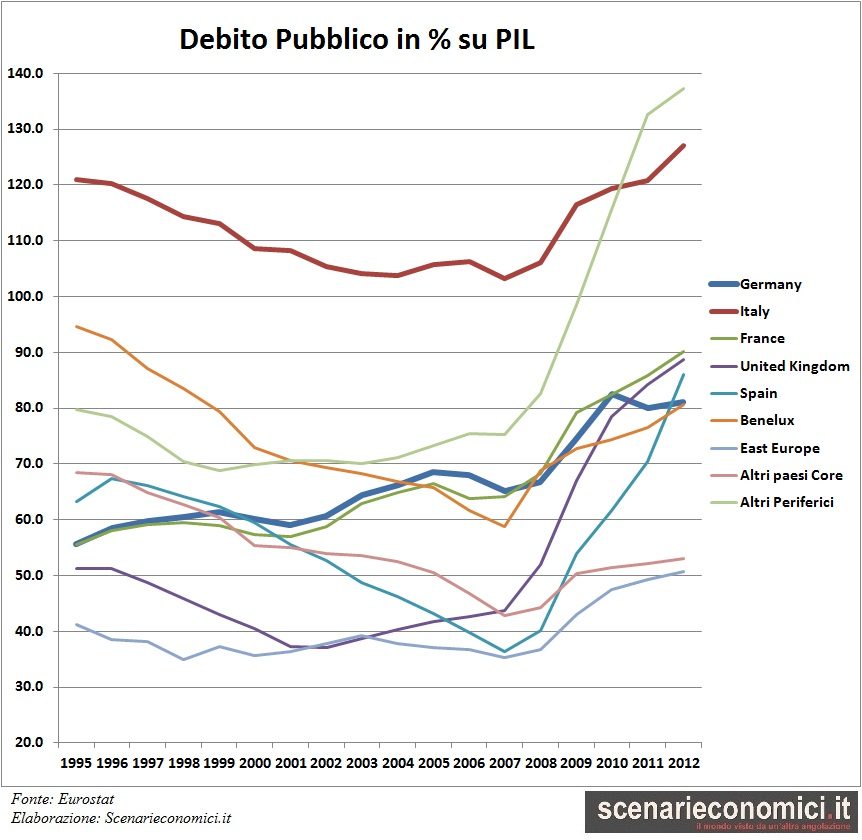

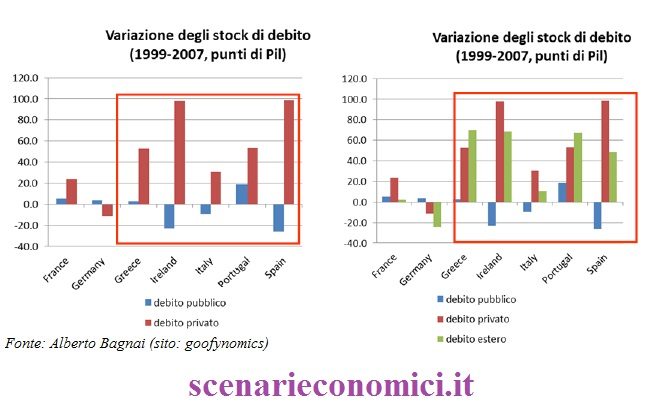

Diamo ora uno sguardo all’andamento dei Debiti Pubblici in Europa negli ultimi 2 decenni…

Si nota che:

– L’andamento dei debiti pubblici per tutti i paesi senza eccezione (a parte la Germania) si riduce fino al 2008 e poi esplode, specie nei paesi periferici (che caso….)

– L’Italia aveva un’ammontare di debiti pubblici maggiore del resto d’Europa gia’ 20 anni fa, e non ha avuto andamenti tendenziali diversi rispetto al resto d’Europa

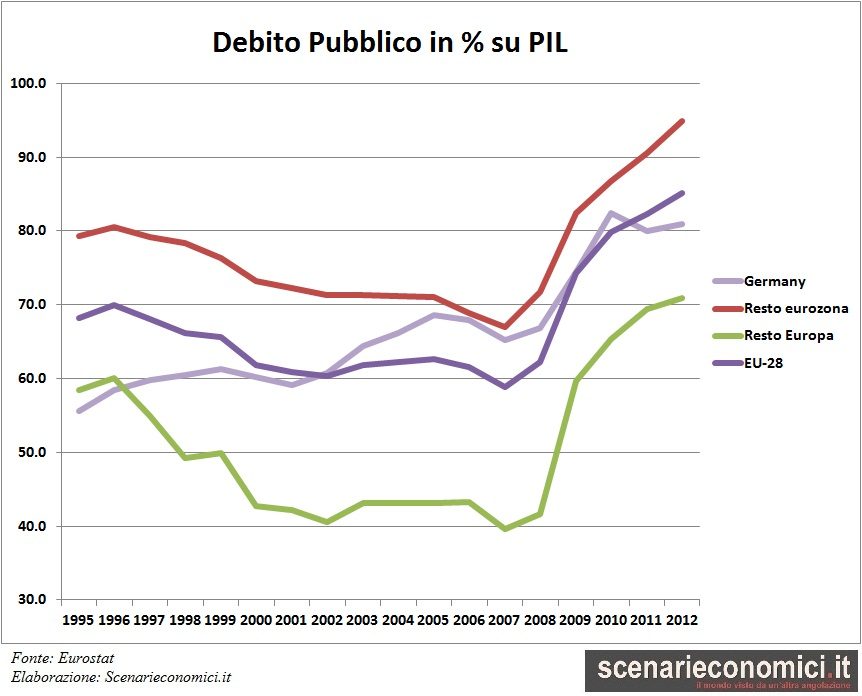

Qui si vede meglio cosa e’ accaduto, accorpando i paesi: si notino i cambiamenti in particolare dopo il 2004. Si noti come tra il 2001 ed il 2005 in Germania il Debito Pubblico e’ aumentato maggiormente del resto d’Europa, per finanziare l’avvio delle riforme sul Lavoro.

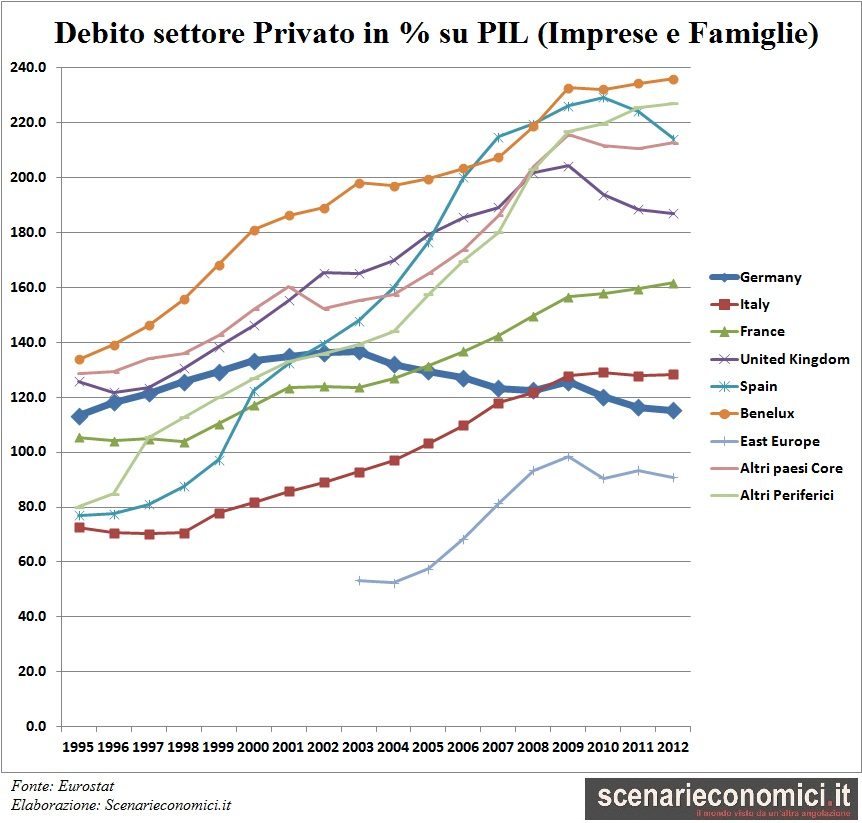

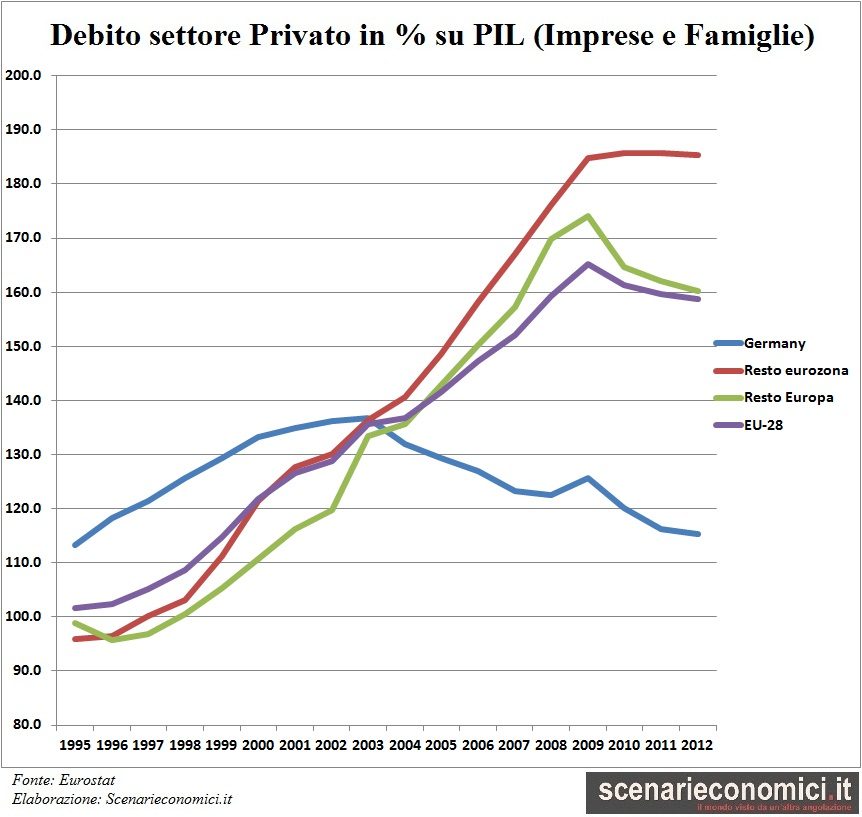

Ora diamo uno sguardo all’andamento dei Debiti Privati (imprese e famiglie) in Europa negli ultimi 2 decenni….

Si nota che:

– L’andamento dei debiti privati per tutti i paesi senza eccezione, a parte la Germania dopo il 2004 (che caso….)

– L’Italia aveva l’ammontare di debiti privati inferiore d’Europa (a parte i paesi dell’est), salvo la Germania negli ultimi anni

Qui si vede meglio cosa e’ accaduto, accorpando i paesi: si notino i cambiamenti in particolare dopo il 2004.

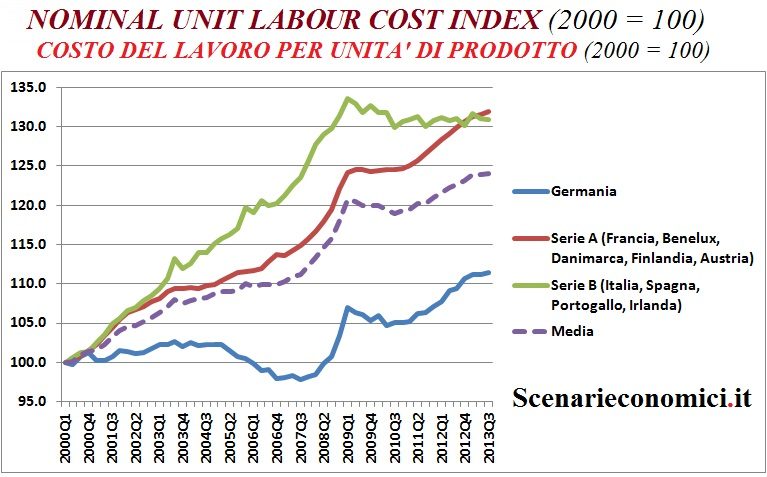

Stranamente si nota un certo parallelismo anche di questo indicatore con altri indicatori, ad esempio con questo:

Che dite, la cosa e’ casuale?

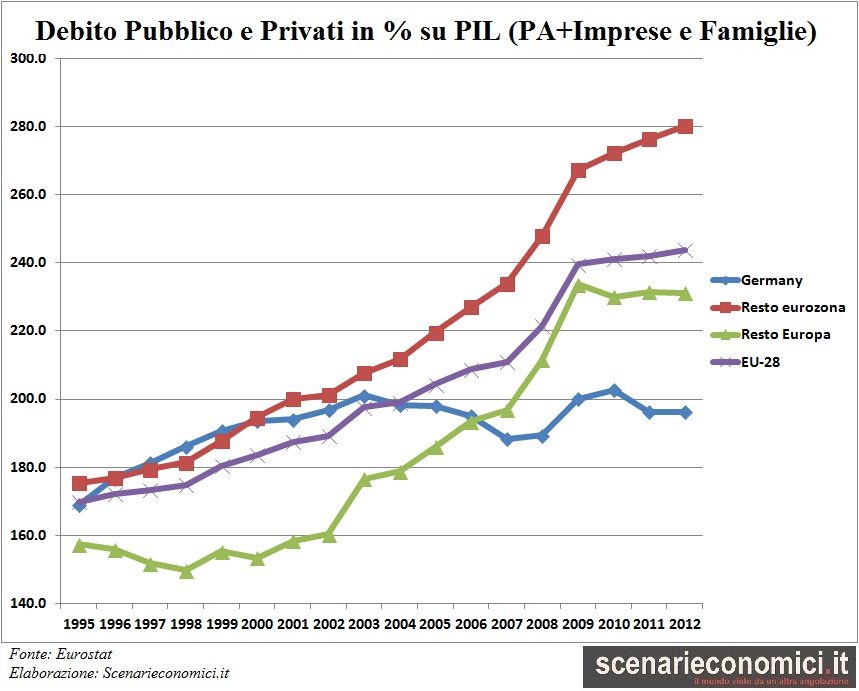

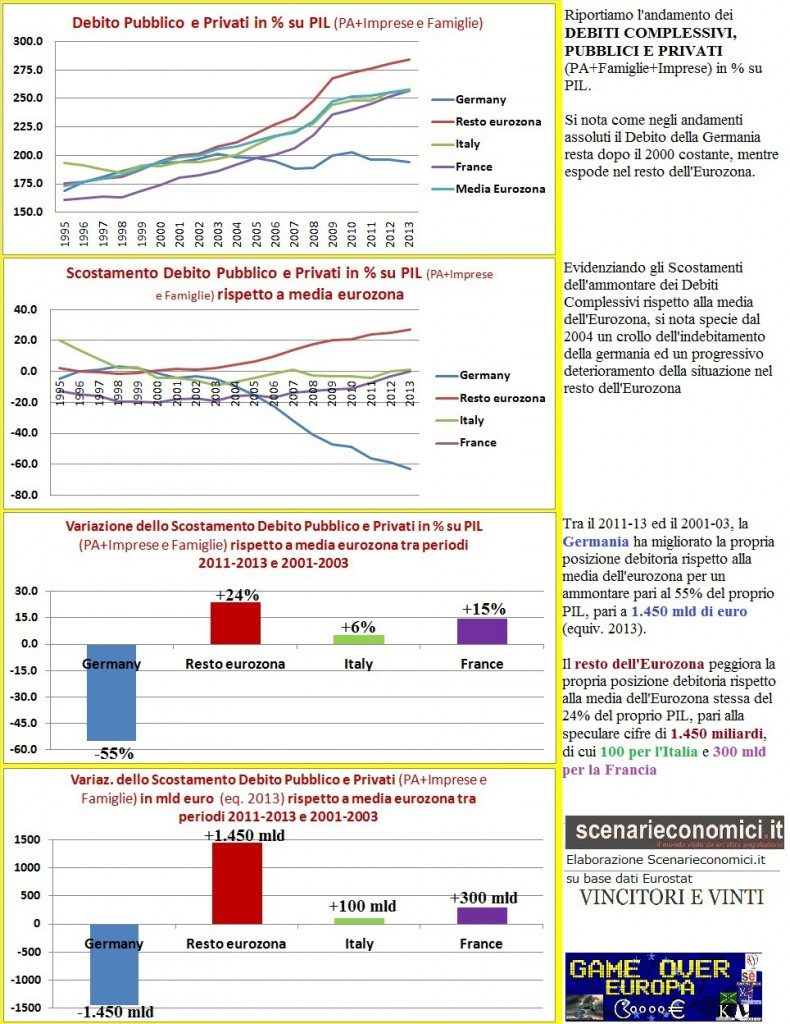

Ora presentiamo l’andamento dei Debiti Complessivi, Pubblici e Privati.

Si nota che:

– L’andamento dei debiti complessivi (pubblici e privati) nel complesso cresce ininterrottamente da 20 anni, ma se fino al 2004 tutti i paesi hanno un andamento analogo, dal 2004 (anno di entrata in vigore della riforma del mercato del lavoro Hartz IV in Germania) gli andamenti divergono: si stabilizzano in Germania, ed esplodono in tutti gli altri paesi senza eccezioni

– L’Italia negli anni 90 aveva debiti complessivi superiori alla media, ma successivamente s’e’ mantenuta nella media

Qui si vede meglio l’enorme divergenza tendenziale tra la Germania ed il resto d’Europa dopo il 2004.

Insomma, qualcosa non va in Italia (ed in Europa), e cio’ e’ evidente dopo l’introduzione dell’euro.

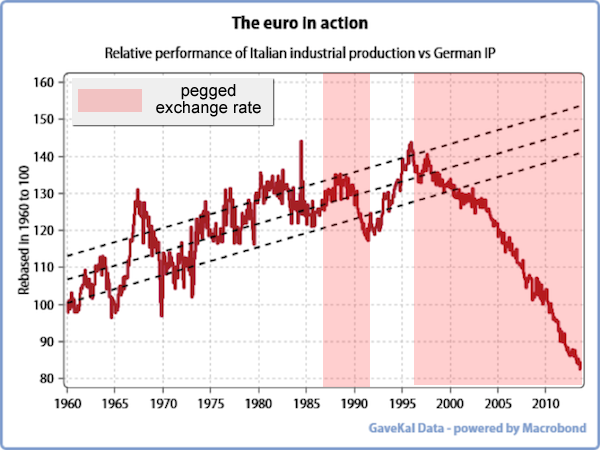

Ma il grafico piu’ significativo e spaventoso, e’ quello della “Performance relativa della produzione industriale italiana rispetto a quella tedesca”, dove si vede con chiarezza esemplare che l’Italia vede la produzione industriale crollare rispetto a quella tedesca solo nei periodi con cambi fissi (SME negli anni 80, e da seconda meta’ anni 90 con l’euro), mentre va benone in presenza di cambi variabili.

L’economista francese Jacques Sapir disse (vedi QUI) che QUESTO PROVA (1) EFFETTI NEGATIVI DELL’EURO (2) CHE L’ITALIA ERA UN COMPETITOR DELLA GERMANIA (3) GERMANIA STA USANDO L’EURO COME UN’ARMA

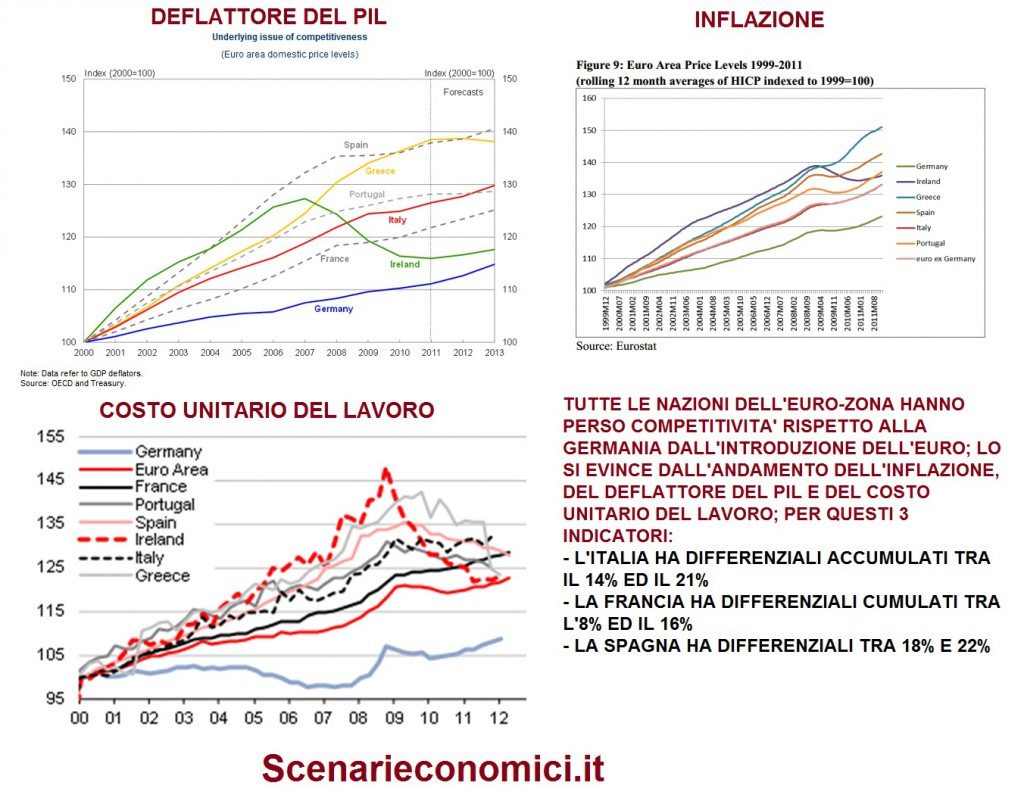

3) Spieghiamo cos’e’ successo nell’Eurozona con l’introduzione dell’Euro!

A questo punto, qualsiasi interlocutore in buona fede, certamente, di fronte a molteplici dati incontestabili, si trova “spiazzato” e conscio che “un problema esiste nell’eurozona”, e che questo e’ legato all’introduzione dell’Euro ed alla sua governance.

E’ il momento di capire perche’…. (vedi QUI)

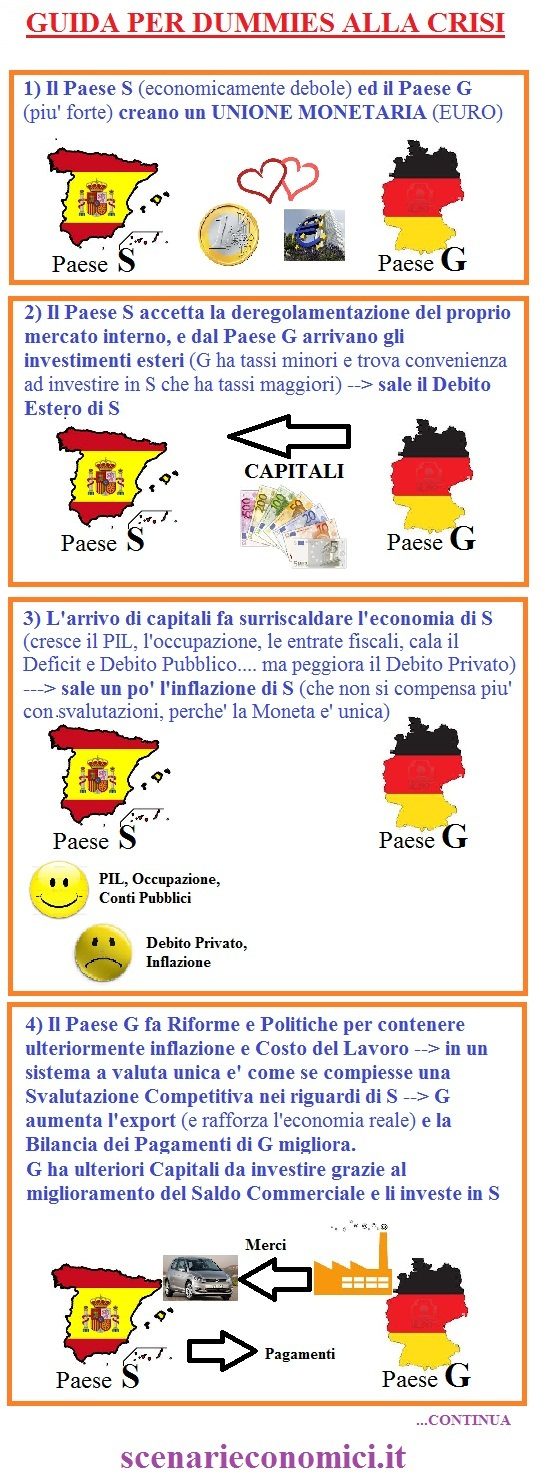

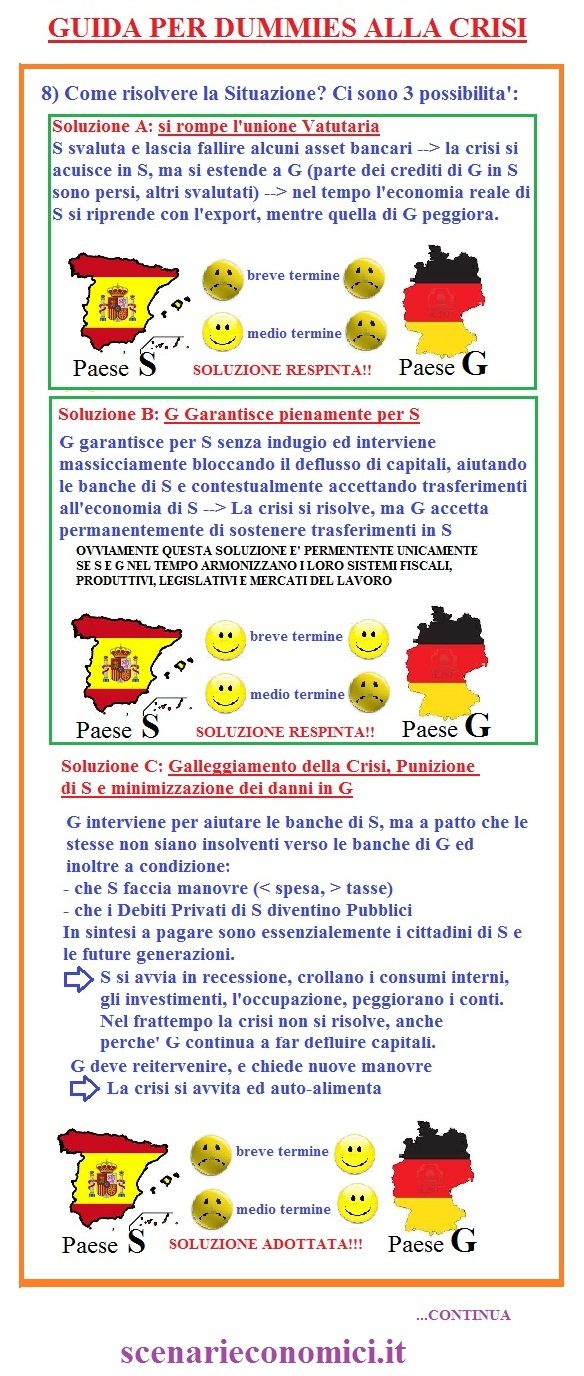

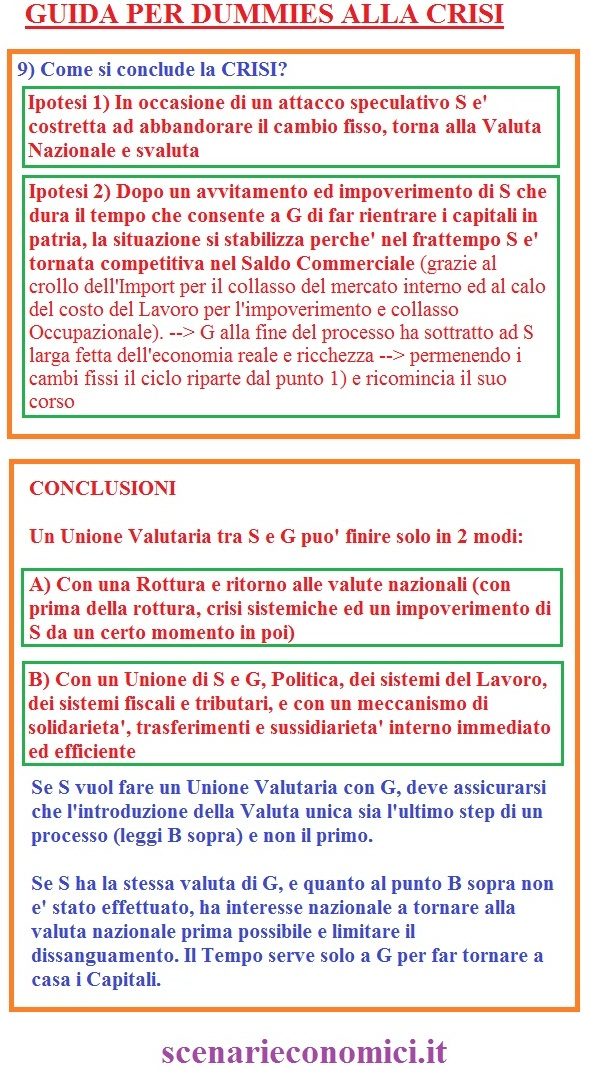

La Teoria e’ il Ciclo di Frenkel, teoria che finora ha funzionato alla perfezione, immancabilmente e sistematicamente per le casistiche di Unioni Valutarie o nei casi di adozione di una Valuta estera da parte di una nazione piu’ debole.

Guardiamo queste 9 slides, che rielaborano graficamente il Ciclo di Frenkel, con l’obiettivo di renderlo fruibile a chiunque.

I 5 anni della crisi dell’Eurozona, dalle varie crisi della Grecia, a quelle dell’Irlanda, del Portogallo, Delle Banche Spagnole, di Cipro, ma anche le crisi che vedremo a breve (Slovenia, Cipro) e quelle che vedremo successivamente sono piu’ o meno tutte perfettamente inseribili nel ciclo visto, tutte!

Fateci caso con attenzione e guardate a voi le evoluzioni di dati ed indicatori economici.

Poi ad ogni crisi fatevi la domanda: ma se la crisi degenera e lo stato o l’ammasso bancario di turno crollasse, chi avrebbe la mazzata maggiore e pagherebbe? Ovviamente i cittadini dello stato zozzone di turno, ma anche i creditori di questo (e quindi i cittadini della nazione G). Pero’ a pagare il conto piu’ salato sono sempre altri.

Hanno venduto le Crisi delle Nazioni, delle Banche in tutti i modi possibili, dando punizioni morali ai levantini e lavativi e spreconi di turno, ma in realta’ le cause della CRISI che viviamo da 4 anni e vivremo in futuro sono perfettamente spiegabili da queste slides, e l’evoluzione della crisi e’ necessariamente quella segnata.

4) Smontiamo una per una le argomentazioni Pro-Euro

La crisi che attanaglia l’Euro-zona e’ una crisi che nasce dal fatto che s’e’ introdotta una Valuta unica (Euro) senza fare prima tutte le cose necessarie a far funzionare il meccanismo (armonizzazione mercati del lavoro e sistemi fiscali, meccanismo trasferimenti interno, unione politica) e che portano inevistabilmente a squilibri legati ad una crisi di bilancia dei pagamenti (vedi QUI).

Le argomentazioni a favore del restare nell’Euro che ho avuto modo di leggere sui Media nazionali ed internazionali, non sono MAI numeriche ed analitiche, ma tendenzialmente sprezzanti e senza alcun background storico. Generalmente si basano su 2 concetti:

a) Introdurre il concetto di PAURA attraverso falsita’ o verita’ parziali (ripeto MAI supportate da dati)

b) Demolire le tesi altrui con argomentazioni MORALI

Ovviamente sono le stesse tesi che il Potere, attraverso i media vuole che passino nelle masse, e guarda caso ci riesce benissimo. Comunque, ipotizziamo che siano in buona fede ed analizziamole, e lo facciamo come di consueto non con Filosofia o Leviatani, ma con Dati, Numeri e Logica, nella speranza di vedere sulla questione un Dibattito onesto ed analitico:

Argomento 1) LA CRISI EUROPEA E’ LEGATA AI DEBITI ED AGLI SPRECHI DEI PAESI PERIFERICI

FALSO terroristico. Nell’epoca euro nei periferici i conti pubblici dei periferici hanno avuto andamenti migliori rispetto a quelli Tedeschi (in Germania e Francia il Debito pubblico e’ salito, mentre nei periferici in genere e’ sceso). Gli squilibri sono stati nel settore privato e nei debiti esteri. I periferici hanno senza dubbio problemi (che vanno affrontati) ma la crisi ha evidentemente cause diverse.

Argomento 2) IL RITORNO ALLE VALUTE NAZIONALI E’ UN SALTO NEL BUIO

FALSO ideologico. Le valute nazionali sono la norma da secoli, mentre le Valute Sovrannazionali (o l’aggancio a Valute estere, adottandole o fissando cambi fissi) e’ l’eccezione, ed ha sempre portato alla disgregazione del sistema, per la creazione di squilibri non governabili.

Argomento 3) COL RITORNO ALLA VALUTA NAZIONALE VI SAREBBE UNA SVALUTAZIONE PAUROSA, DEL 40, 50 O 60%

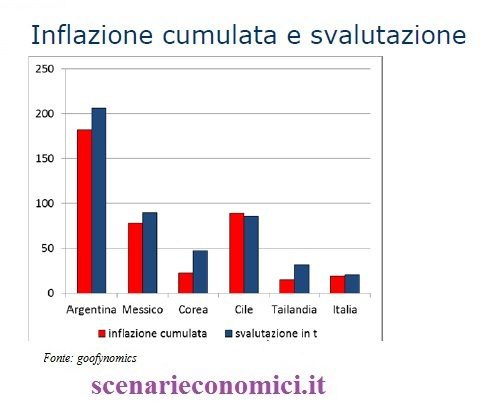

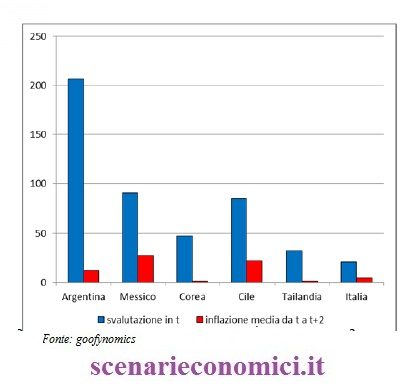

FALSO storico. Quando vi sono state svalutazioni (conseguenza di rottura di sistemi a cambi fissi), l’entita’ delle svalutazioni e’ generalmente pari, a parte oscillazioni iniziali, al differenziale di inflazione accumulato nel periodo a cambi fissi con la nazione piu’ forte cui si e’ adottato il cambio. Non lo dico io, lo dice la storia economica mondiale.

Argomento 4) COL RITORNO ALLA VALUTA NAZIONALE VI SAREBBE UN’INFLAZIONE GALOPPANTE, un litro di latte o di benzina costerebbe 5.000 Lire

FALSO storico. Quando vi sono state svalutazioni (conseguenza di rottura di sistemi a cambi fissi), l’inflazione e’ sempre stata pari ad una frazione dell’entita’ della svalutazione. L’abbiamo spiegato con dati in svariati articoli, ma repetita juvant. Anche qui lo dice la storia.

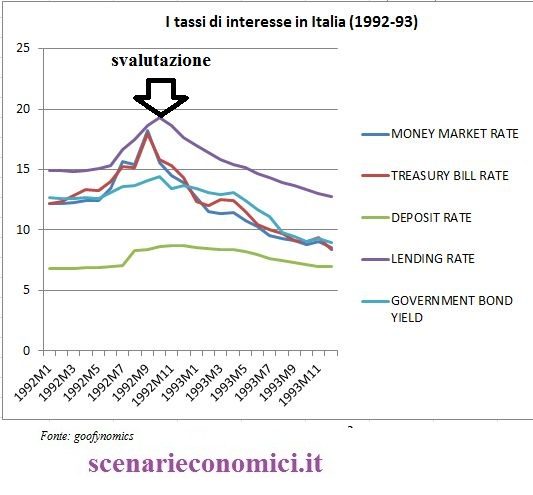

Argomento 5) COL RITORNO ALLA VALUTA NAZIONALE I TASSI SAREBBERO GALOPPANTI

FALSO storico. Quando vi sono state svalutazioni (conseguenza di rottura di sistemi a cambi fissi), i tassi salgono prima delle svalutazione (proprio perche’ anticipano l’evento). Dopo la svalutazione immancabilmente, storicamente scendono. Qui l’Italia nel 1992.

Argomento 6) COL RITORNO ALLA VALUTA NAZIONALE l’ECONOMIA REALE SAREBBE MENO COMPETITIVA

FALSISSIMO. E’ vero il contrario e qui TUTTI gli indicatori dell’economia reale lo confermano. Ne allego uno per tutti: la produzione industriale della Germania e dell’Italia. Si vede chiaramente che l’Italia ha fatto decisamente meglio in coincidenza della svalutazione, mentre la Germania ha fatto meglio in regime di cambi semi-fissi (anni 80 fino al 1991) e con l’Euro (specie dopo il 2000). La cosa e’ riscontrabile su tutti gli indicatori e va estesa a tutti i paesi dell’euro. Vale comunque SEMPRE, in ogni esperienza storica a cambi fissi.

Argomento 7) LA MONETA E’ UN FALSO PROBLEMA, VISTO CHE IL MONDO E’ CAMBIATO E C’E’ LA CINA

FALSO da ignoranza. Non ci perdo troppo tempo visto che feci un’ampia analisi a riguardo che vi ripropongo: Analisi della Competitivita’ dell’Export di Italia, Germania e Cina: l’Italia resta piu’ temibile del Dragone per l’export tedesco

Argomento 8) PERCHE’ ATTACCHI L’EFFICIENTE E LAVORATRICE GERMANIA E DIFENDI GLI INEFFICIENTI ED IMMORALI PAESI PERIFERICI? LA GERMANIA STA ALL’EUROPA COME LA LOMBARDIA STA ALL’ITALIA.

FALSO macro-economico. Il paragone non regge per niente, perche’ la Lombardia da’ al resto l’Italia TRASFERIMENTI pari al 12% del suo PIL, la Germania un misero 0,3%. Questo numero da solo dice tutto.

Come ripetuto 1000 volte un unione valutaria fuziona se ci sono delle precondizioni: A) forti trasferimenti interni in sussidiarieta’ B) un mercato del lavoro ed un sistema legislativo e fiscale comuni C) Un centro politico unitari.

In Italia vi sono tutti e 3 questi fattori (sia pure con enormi storture), in Europa no. Qui trovate l’analisi completa: Lombardia sta ad Italia, come Germania sta ad Unione Europea? Non proprio….

Argomento 9) SE USCIAMO DALL’EURO, LE ALTRE NAZIONI EUROPEE CI FANNO A FETTINE E METTONO BARRIERE.

FALSO terroristico. Anche qui c’e’ un evidente mancanza di logica e conoscenza della storia. L’affermazione sopra e’ insostenibile per 2 ragioni:

a) Se l’Italia esce dall’Euro, e’ evidente che ne uscirebbero almeno meta’ delle nazioni (nel caso minore) o tutte (piu’ realisticamente). Per esempio la sola uscita dell’Italia dall’EURO costerebbe alla Francia, restando questa ancorata alla Germania ed alla valuta unica, il passare da un Deficit Commerciale abnorme, ad uno immenso, con banali conseguenze. Se escono tutti o quasi, non vedo perche’ tutti debbano prendersela con l’Italia.

b) Storicamente, nelle varie crisi dove una valuta s’e’ sganciata da altre, non s’e’ MAI verificato l’ingabbiamento commerciale del paese stesso, semplicemente perche’ impossibile da fare e perche’ sarebbe sconveniente nel medio periodo a chi lo attua. Avverra’ parimenti in Europa

Argomento 10) SE USCIAMO DALL’EURO, PERDIAMO I TRASFERIMENTI DALL’UNIONE EUROPEA.

ECCHISSENEFREGA!!! L’Italia inspiegabilmente regala quasi lo 0,4% del suo PIL (piu’ della Germania), circa 6 miliardi all’anno di euro, al resto d’europa. Durante le crisi degli stati ha generano decine di migliardi di nuovo debito pubblico a favore di altri. Se usciamo dall’euro da questo punto di vista non potremo che guadagnarci.

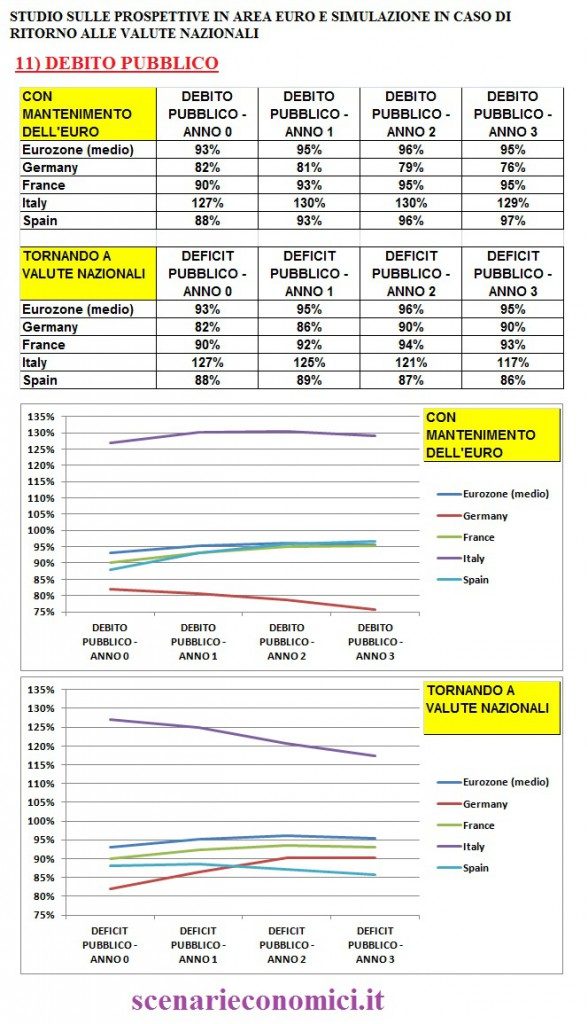

Argomento 11) COL RITORNO ALLA VALUTA NAZIONALE SAREMO TUTTI PIU’ POVERI ED I CONTI PUBBLICI PEGGIOREREBBERO

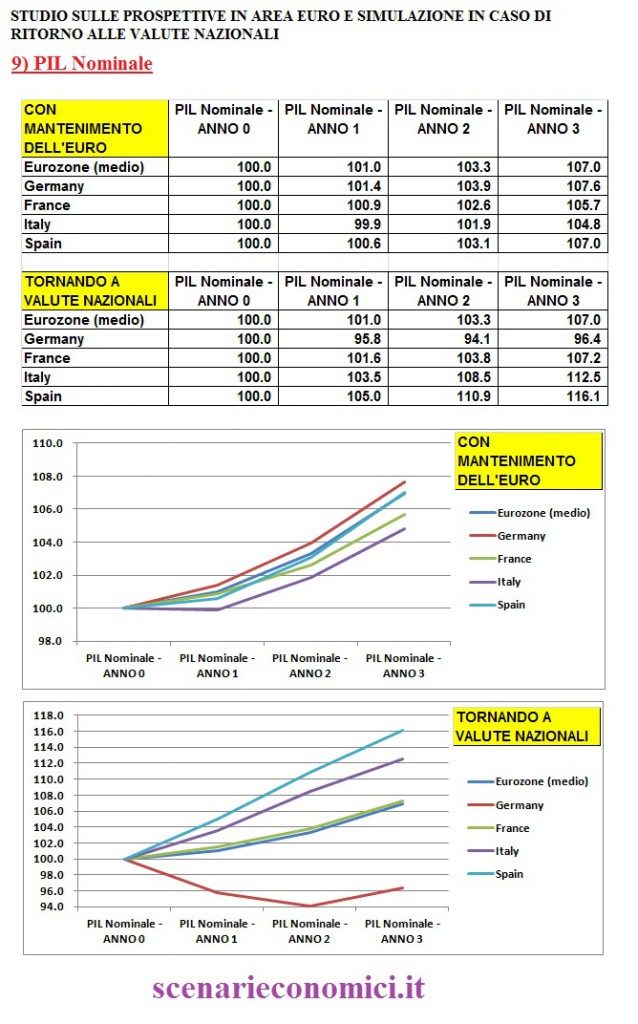

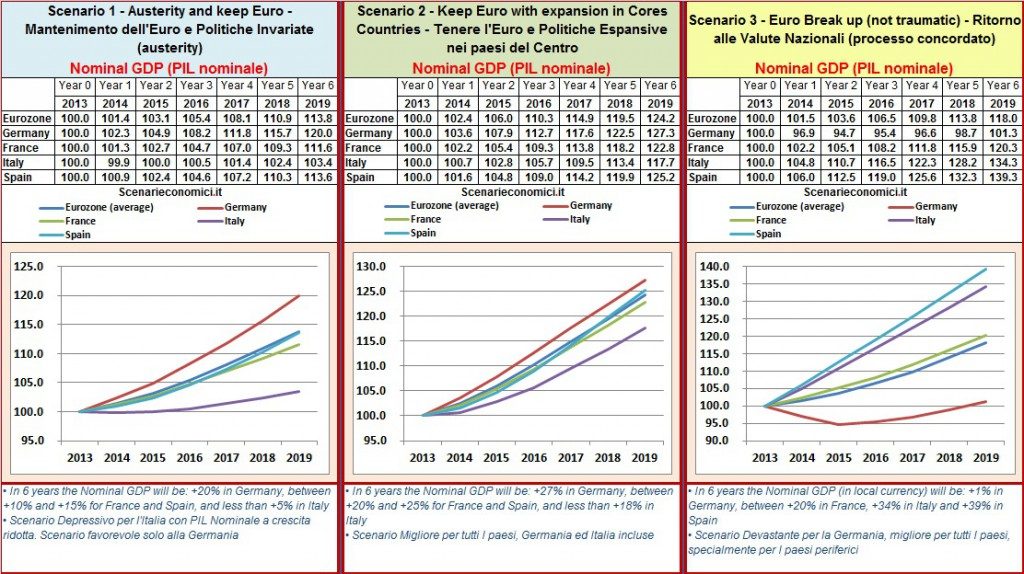

FALSISSIMO. E’ vero unicamente se uno percepisce redditi in Italia e li spende all’estero. Ma per la quasi totalita’ dei residenti italiani accadrebbe il contrario. Tutte le simulazioni numeriche fatte all’estero dicono il contrario. Oggi siamo nell’EURO e stiamo conoscendo una depressione economica impressionante e mai l’economia italiana e’ andata peggio. Qui la nostra simulazione (versione del 2013) del PIL nominale restando ed uscendo dall’euro, sia del PIL nominale che del Debito.

Argomento 12) COL RITORNO ALLA VALUTA NAZIONALE L’ITALIA VEDREBBE ESPLODERE IMMEDIATAMENTE IL DEBITO PERCHE’ I DEBITO SONO IN EURO.

FALSO. Lo Stato onorerebbe il debito in valuta locale, non in euro (Lex Monetae). L’onere del debito non aumenterebbe; i creditori esteri hanno gia’ incorporato la svalutazione nello spread, ed anzi il tasso diminuirebbe. Inoltre come visto aumenterebbe il PIL nominale, comprimendo il debito stesso.

Argomento 13) COL RITORNO ALLA VALUTA NAZIONALE LA BANCA CENTRALE EUROPEA NON FINANZIEREBBE PIU’ IL NOSTRO SISTEMA BANCARIO, SI BLOCCHEREBBE QUALUNQUE PAGAMENTO E ESPORTAZIONE E CROLLEREBBE TUTTO

FANTASIOSO. Chiariamo il punto di vista secondo logica:

a) Se a svalutazione avvenuta i paesi CREDITORI bloccassero il nostro sistema bancario spingendo l’Italia al Default (ammesso che riescano nell’intento), altro non farebbero che spingere l’Italia a non ripagare i debiti verso essi stessi. Se facessero cosi’ sarebbero degli auto-lesionisti. Tra l’altro l’Italia ha un SALDO PRIMARIO ATTIVO e non avrebbe in caso di default necessita’ di finanziarsi all’estero.

b) Se torna la Valuta Nazionale, torna anche la Banca Centrale Nazionale, e quindi qualcosa che quasi certamente svanirebbe (la BCE), non si sa bene quali minaccie potrebbe compiere.

c) Le minaccie da che mondo e mondo si fanno per “evitare” un evento. Ad evento successo, la minaccia e’ un non senso.

d) Nornalmente i DEFAULT avvengono quando si esaurisce la CASSA. L’Italia ha una CASSA pari al 21% del PIL (oltre 300 miliardi di Euro) in Oro, Valute, Riserve, etc.

Direi che non c’e’ molto altro da aggiungere. Sull’ipotesi di blocco di ogni pagamento ed esportazione in europa, e’ un po’ come commentare l’ipotesi del ritorno della Peste Nera e delle 7 piaghe d’Egitto, per cui evito.

Argomento 14) COL RITORNO ALLA VALUTA NAZIONALE DILAGHEREBBE LA CORRUZIONE E LA BUROCRAZIA

FALSO Morale. Tutte le statistiche ed indicatori dicono che la posizione dell’ITALIA in tema di corruzione ed efficienza dei servizi pubblici (connessa con la burocrazia ed efficienza pubblica) durante l’era EURO e’ peggiorata.

Argomento 15) COL RITORNO ALLA VALUTA NAZIONALE SVANIREBBE LA DEMOCRAZIA, IL LIBERO SCAMBIO ED IL SOGNO EUROPEO

ROMANTICISMO ISTERICO. La struttura che muove le decisioni dell’Eurogruppo non ha niente di democratico.

L’imporre cicli di austerita’-recessione-poverta’-tracollo conti pubblici non ha niente di razionale ed UCCIDE IL MERCATO interno.

Il peggior nemico dell’Integrazione europea e’ proprio l’EURO, la costruzione folle che c’e’ alle spalle a governarlo e la follia della gestione della crisi che porta la crisi stessa ad essere eterna ed a perpetuare se’ stessa, ampliando le forze anti-europee e seminando le basi per la distruzione dell’Eurozona.

Tornare alle valute nazionali, con un mercato unico e’ la sola possibilita’ per l’Europa per ricominciare un percorso di unione politica, la cui unione valutaria sia l’ultimo anello della catena, e non il primo.

Argomento 16) COL RITORNO ALLA VALUTA NAZIONALE CI SAREBBE IL CAOS, MENTRE L’EURO DA’ STABILITA’.

FALSO EVIDENTE ANCHE AD UN CIECO. Il caos c’e’ adesso, da ormai 4 anni, grazie a questo ESPERIMENTO chiamato EURO. L’EURO ha introdotto RIGIDITA’ e non ha un sistema in grado GESTIRE GLI SQUILIBRI INTERNI. Coi cambi e le valute nazionali, queste avrebbero una forza conseguente alla forza degli stati stessi. In sintesi l’EURO e’ una costruzione artificiale che spinge ad una perenne crisi interna ed a contrasti in cui alla fine la spunta sempre il piu’ forte (cioe’ non l’Italia). TUTTI gli esperimenti di CAMBIO FISSO sono finiti in malomodo, SEMPRE (a meno di non aver fatto PRIMA un unione politica, dei mercati del lavoro, dei sistemi fiscali, etc).

Argomento 17) IL RITORNO ALLA VALUTA NAZIONALE E’ IMPOSSIBILE, PERCHE’ NON CI CONSENTIRANNO DI USCIRE. L’EURO E’ IRREVERSIBILE.

FALSO RELIGIOSO. La STORIA offre centinaia di casi di Imperi e situazioni irreversibile che immancabilmente sono crollati, a causa in primis delle proprie contraddizioni interne. E’ comunque ovvio che tecnicamente l’uscita non sia affatto cosa semplice, ma se c’e’ la volonta’ di fa.

Argomento 18) L’EURO E’ UNA COSA BUONA PERCHE’ CI DA’ IL “FATTORE DIMENSIONALE PER COMPETERE” MENTRE CON LA VALUTA NAZIONALE SAREMO DEI NANETTI.

CONFUSI. Qui chi dice cio’ fa confusione tra l’UNIONE POLITICA EUROPEA (che non c’e’) e l’EURO.

L’EURO in se’ non vuol dire niente di niente. Certamente, c’e’ chi ha l’ambizione di vedere l’EURO prendere il posto del DOLLARO come valuta di riserva e scambio mondiale, ed essere cosi’ in grado di imporre condizioni al resto del mondo, ma per fare cio’ oltre all’Unione Politica, Fiscale, Valutaria e dei mercati del Lavoro, bisognerebbe pure investire massicciamente in armamenti. Oggi tra l’altro l’EURO pesa nelle riserve delle banche centrali meno di quanto pesavano 15 anni fa le varie valute nazionali.

Vicino casa abbiamo la SVIZZERA ed in giro per il mondo tanti esempi di piccole nazioni che competono benissimo col resto del mondo. Quanto all’egemonia Mondiale, direi che l’Europa per una serie di ragioni (anche demografiche) puo’ tranquillamente scordarsela.

L’Europa, Euro o non Euro, puo’ tranquillamente continuare ad essere un area di libero scambio, e se vi fosse maggior coordinamento (e non certo la valuta unica) potrebbe andare in giro per il mondo cogliendo determinate opportunita’ che effettivamente il fattore scala puo’ facilitare.

Argomento 19) L’EURO CONSENTE A TUTTE LE NAZIONI PERIFERICHE DI ALLINEARSI ALLE NAZIONI PIU’ EVOLUTE, DIVENTARE PIU’ EFFICIENTI, SERIE, RESPONSABILI.

RISATA!!! Con l’EURO e’ accaduto OVUNQUE in Europa esattamente l’Opposto. E la cosa e’ ovvia: l’EURO deresponsabilizza proprio le nazioni piu’ deboli (la cosa e’ avvenuta grazie all’afflusso di capitali dal cuore d’europa alimentando l’economia reale).

Argomento 20) COL RITORNO ALLA VALUTA NAZIONALE E’ VERO CHE L’ECONOMIA SI RIPRENDEREBBE, MA LA PRESENZA DI UNA CLASSE POLITICA IRRESPONSABILE POTREBBE VANIFICARNE I VANTAGGI

VERO. Questa e’ l’unica argomentazione che dal mio punto di vista regge, anche se siamo nel campo delle opinioni. Cio’ pero’ non spingerebbe nessuno, lucido di mente, a non tornare alla valuta nazionale. Non tornare alla valuta nazionale sta impoverendo l’Italia e mezza Europa ad una velocita’ mai vista, ed interompere tale processo e’ perfettamente razionale e logico.

Il ritorno alla Valuta Nazionale, non risolve i problemi dell’Italia. Ma e’ altrettanto certo che una permanenza nell’euro non puo’ che spingere l’Italia verso un impoverimento complessivo nazionale, che non ha niente di taumaturgico. Per cui non c’e’ alcuna ragione razionale per non tornare alla Valuta Nazionale, preparandosi a tale evento (che personalmente ritengo inevitabile, come insegna la storia).

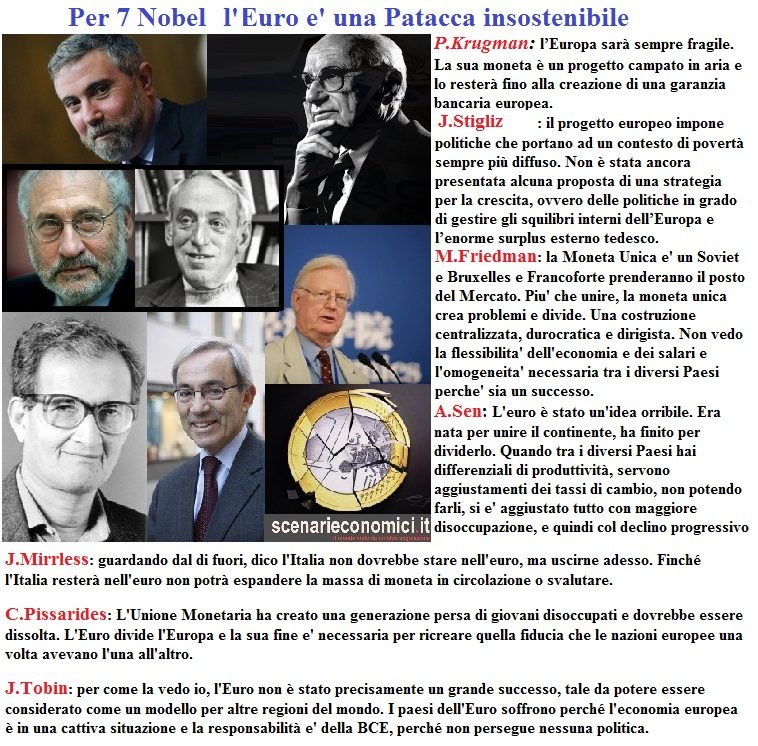

5) Per 7 Premi Nobel (P.Krugman, M.Friedman, J.Stigliz, A.Sen, J.Mirrless, C.Pissarides, J.Tobin): “l’Euro e’ una patacca”

Che’ l’EURO fosse un esperimento destinato al fallimento, c’era chi ce lo diceva gia’ nel 1971: L’Economista Kaldor nel 1971 spiegava con precisione millimetrica il perche’ l’Euro avrebbe fatto collassare il sistema

L’economista e consigliere economico nel Regno Unito Nicholas Kaldor nel 1971 (quando l’Euro era solo un progetto in fase embrionale, che sarebbe divenuto realta’ 3 decenni dopo) in “Effetti Dinamici del Mercato Comune” pubblicato inizialmente su New Statesman il 12 marzo 1971, aveva precisamente previsto le cause della crisi dell’euro: lo squilibrio commerciale e della bilancia dei pagamenti a causa di un regime di cambi fissi in assenza di armonizzazione del mercato del lavoro e del sistema fiscale e di meccanismi di trasferimento.

E’ impressionante notare che 42 anni fa, fosse perfettamente chiaro a cosa sarebbero andati incontro i paesi europei introducendo una moneta unica, prima di un unione politica e fiscale: ad un “disastro della periferia” cui sarebbe seguita una rottura dell’intero sistema. Il “disastro di mezza zona Euro” lo stiamo vivendo ora, mentre la “rottura del sistema” e’ ancora la’ da venire.

Qui alcuni estratti:

Ma si commette un errore pericoloso nel credere che l’unione politica e monetaria possa precedere l’unione politica o che opererà (come si legge nelle parole del rapporto Werner) “un agente di fermentazione per la creazione di una unione politica della quale nel lungo non sarà in ogni caso in grado di fare a meno”. Poiché se la creazione di una unione monetaria e il controllo della Comunità sui bilanci nazionali saranno tali da generare pressioni che conducono ad una rottura dell’intero sistema, è chiaro che lo sviluppo dell’unione politica sarà ostacolato e non promosso.

Sotto questo sistema, come gli eventi hanno dimostrato, alcuni paesi tenderanno ad acquisire crescenti (ed indesiderati) surplus commerciali nei confronti dei loro partner commerciali, mentre altri accumulano crescenti deficit. Ciò porta con sé due effetti indesiderati. Trasmette pressioni inflazionistiche da alcuni membri ad altri; e mette i paesi in surplus nelle condizioni di fornire finanziamenti in automatico ai paesi in deficit in scala crescente.

L’Unione monetaria e il controllo della Comunità sui bilanci impedirà ad ogni singolo stato membro di perseguire autonome politiche di piena occupazione …

La dispersione nei tassi di aumento dei salari tra le diverse aree tende sempre ad essere considerevolmente più piccola di quella relativa alle variazioni della produttività. E’ per questa ragione che in un’area valutaria comune, o in un sistema di valute convertibili con cambi fissi, le aree che crescono di più tendono ad acquisire un vantaggio competitivo cumulativo rispetto alle aree che crescono a tassi inferiori. ….Proprio in ragione degli incrementi dei differenziali di produttività, i costi comparati di produzione nelle aree a maggior crescita tendono a diminuire nel tempo rispetto a quelli delle aree a minor crescita ed aumentano di conseguenza il vantaggio competitivo delle prime.

Sette Premi Nobel per l’economia, di diverse ideologie, ci dicono tutti la stessa cosa: l’Euro e’ una patacca insostenibile (vedi QUI).

Partiamo da Paul Krugman che ci spiega perche’: “L’euro è campato in aria” (clicca sul Titolo per vedere l’articolo integrale; sotto gli estratti piu’ significativi)

… penso che l’euro fosse un’idea sentimentale, un bel simbolo di unità politica. Ma una volta abbandonate le valute nazionali avete perso moltissimo in flessibilità. Non è facile rimediare alla perdita di margini di manovra. In caso di crisi circoscritta esistono due rimedi: la mobilità della manodopera per compensare la perdita di attività e soprattutto l’integrazione fiscale per ripianare la perdita di entrate. Da questa prospettiva, l’Europa era molto meno adatta alla moneta unica rispetto agli Stati Uniti. Florida e Spagna hanno avuto una stessa bolla immobiliare e uno stesso crollo. Ma la popolazione della Florida ha potuto cercare lavoro in altri stati meno colpiti dalla crisi. Ovunque l’assistenza sociale, le assicurazioni mediche, le spese federali e le garanzie bancarie nazionali sono di competenza di Washington, mentre in Europa non è così.

…l’Europa sarà sempre fragile. La sua moneta è un progetto campato in aria e lo resterà fino alla creazione di una garanzia bancaria europea. … Ricordiamoci però una cosa: l’Europa non è in declino. È un continente produttivo e dinamico. Ha soltanto sbagliato a scegliersi la propria governance e le sue istituzioni di controllo economico, ma a questo si può sicuramente porre rimedio.

Passiamo a Milton Friedman, che gia’ nel 1998 spiegava che la Moneta Unica e’ un Soviet e Bruxelles e Francoforte prenderanno il posto del Mercato (clicca sul Titolo per vedere l’articolo integrale; sotto gli estratti piu’ significativi)

Niente di sbagliato, in generale, a volere un’unione monetaria. Ma in Europa c’e’ gia’ ed e’ quella esistente di fatto tra Germania, Austria e Paesi del Benelux. Niente vieta che, se ci tiene, l’Italia aderisca a quella. Il resto e’ una costruzione non democratica“.

Piu’ che unire, la moneta unica crea problemi e divide. Sposta in politica anche quelle che sono questioni economiche. La conseguenza piu’ seria, pero’, e’ che l’euro costituisce un passo per un sempre maggiore ruolo di regolazione da parte di Bruxelles. Una centralizzazione burocratica sempre piu’ accentuata. Le motivazioni profonde di chi guida questo progetto e pensa che lo guidera’ in futuro vanno in questa direzione dirigista.….

…Ma non vedo la flessibilita’ dell’economia e dei salari e l’omogeneita’ necessaria tra i diversi Paesi perche’ sia un successo. Se l’Europa sara’ fortunata e per un lungo periodo non subira’ shock esterni, se sara’ fortunata e i cittadini si adatteranno alla nuova realta’, se sara’ fortunata e l’economia diventera’ flessibile e deregolata, allora tra 15 o 20 anni raccoglieremo i frutti dati dalla bendizione di un fatto positivo. Altrimenti sara’ una fonte di guai“.

Cosa prevede succedera’? Una riduzione della liberta’ di mercato. A Francoforte siedera’ un gruppo di banchieri centrali che decidera’ i tassi d’interesse centralmente. Finora, le economie, come quella italiana, avevano una serie di liberta’, fino a quella di lasciar muovere il tasso di cambio della moneta. Ora, non avranno piu’ quell’opzione. L’unica opzione che resta e’ quella di fare pressione sulla Ue a Bruxelles perche’ fornisca assistenza di bilancio e sulla Banca centrale europea a Francoforte perche’ faccia una politica monetaria favorevole. Aumenta cioe’ il peso dei governi e delle burocrazie e diminuisce quello del mercato. Sarebbe meglio fare come alla fine del secolo scorso, quando, col Gold Standard, l’Europa aveva gia’ una moneta unica, l’oro: col vantaggio che non aveva bisogno di una banca centrale.

…Quello che c’e’ da dire sul mercato unico, piuttosto, e’ che e’ reso piu’ complicato proprio dall’Unione monetaria che rende piu’ difficili le reazioni delle economie, toglie loro strumenti e le rende piu’ dipendenti dalle burocrazie”.

Passiamo a Joseph Stiglitz, che ci spiega che l’Euro, o cambia oppure è meglio lasciarlo morire (clicca sul Titolo per vedere l’articolo integrale; sotto gli estratti piu’ significativi)

Il progetto europeo, per quanto idealista, è sempre stato un impegno dall’alto verso il basso. Ma incoraggiare i tecnocrati a guidare i vari paesi è tutta un’altra questione, che sembra eludere il processo democratico, imponendo politiche che portano ad un contesto di povertà sempre più diffuso.

Mentre i leader europei si nascondono al mondo, la realtà è che gran parte dell’Unione europea è in depressione. La perdita di produzione in Italia dall’inizio della crisi è pari a quella registrata negli anni ’30. …

…La realtà tuttavia è che la cura non sta funzionando e non c’è alcuna speranza che funzioni; o meglio che funzioni senza comportare danni peggiori di quelli causati dalla malattia….. L’Europa ha bisogno di un maggiore federalismo fiscale e non solo di un sistema di supervisione centralizzato dei budget nazionali. ….E’ poi necessaria un’unione bancaria, ma deve essere una vera unione con un unico sistema di assicurazione dei depositi, delle procedure risolutive ed un sistema di supervisione comune. Inoltre, sarebbero necessari gli Eurobond o uno strumento simile.

I leader europei riconoscono che senza la crescita il peso del debito continuerà a crescere e che le sole politiche di austerità sono una strategia anti-crescita. Ciò nonostante, sono passati diversi anni e non è stata ancora presentata alcuna proposta di una strategia per la crescita sebbene le sue componenti siano già ben note, ovvero delle politiche in grado di gestire gli squilibri interni dell’Europa e l’enorme surplus esterno tedesco che è ormai pari a quello della Cina (e più alto del doppio rispetto al PIL). In termini concreti, ciò implica un aumento degli stipendi in Germania e politiche industriali in grado di promuovere le esportazioni e la produttività nelle economie periferiche dell’Europa.

Quello che non può funzionare, almeno per gran parte dei paesi dell’eurozona, è una politica di svalutazione interna (ovvero una riduzione degli stipendi e dei prezzi) in quanto una simile politica aumenterebbe il peso del debito sui nuclei familiari, le aziende ed il governo (che detiene un debito prevalentemente denominato in euro).

I leader europei continuano a promettere di fare tutto il necessario per salvare l’euro. La promessa del Presidente della Banca Centrale Europea, Mario Draghi, di fare “tutto il necessario” ha garantito un periodo di tregua temporaneo. Ma la Germania si è opposta a qualsiasi politica in grado di fornire una soluzione a lungo termine tanto da far pensare che sia sì disposta a fare tutto tranne quello che è necessario.

E’ vero, l’Europa ha bisogno di riforme strutturali come insiste chi sostiene le politiche di austerità. Ma sono le riforme strutturali delle disposizioni istituzionali dell’eurozona e non le riforme all’interno dei singoli paesi che avranno l’impatto maggiore. Se l’Europa non si decide a voler fare queste riforme, dovrà probabilmente lasciar morire l’euro per salvarsi.

L’Unione monetaria ed economica dell’UE è stata concepita come uno strumento per arrivare ad un fine non un fine in sé stesso. L’elettorato europeo sembra aver capito che, con le attuali disposizioni, l’euro sta mettendo a rischio gli stessi scopi per cui è stato in teoria creato.

Passiamo ad Amartya Sen, con la recente intervista “Che orribile idea l’euro” (clicca sul Titolo per vedere l’articolo integrale; sotto gli estratti piu’ significativi)

«….. Mi preoccupa molto di più quello che succede in Europa, l’effetto della moneta unica. Era nata con lo scopo di unire il continente, ha finito per dividerlo».

«L’euro è stato un’idea orribile. Lo penso da tempo. Un errore che ha messo l’economia europea sulla strada sbagliata. Una moneta unica non è un buon modo per iniziare a unire l’Europa. I punti deboli economici portano animosità invece che rafforzare i motivi per stare assieme. Hanno un effetto-rottura invece che di legame. Le tensioni che si sono create sono l’ultima cosa di cui ha bisogno l’Europa. ….».

«Quando tra i diversi Paesi hai differenziali di crescita e di produttività, servono aggiustamenti dei tassi di cambio. Non potendo farli, si è dovuto seguire la via degli aggiustamenti nell’economia, cioè più disoccupazione, la rottura dei sindacati, il taglio dei servizi sociali. Costi molto pesanti che spingono verso un declino progressivo».

«È successo che a quell’errore è stata data la risposta più facile e più sbagliata, si sono fatte politiche di austerità. L’Europa ha bisogno di riforme: pensioni, tempo di lavoro, eccetera. E quelle vanno fatte, soprattutto in Grecia, Portogallo, Spagna, Italia. Ma non hanno niente a che fare con l’austerità. È come se avessi bisogno di aspirina ma il medico decide di darmela solo abbinata a una dose di veleno: o quella o niente. No, le riforme si fanno meglio senza austerità, le due cose vanno separate».

«La Germania ha sicuramente beneficiato della moneta unica. Oggi abbiamo un euro-marco sottovalutato e una euro-dracma sopravvalutata, se così si può dire. Ma non credo che ci sia uno spirito del male tedesco. Non ci sono malvagi in questa cosa terribile che sta succedendo. È che hanno sbagliato anche i tedeschi. E si è finiti con la Germania denigrata. ….».

E’ il turno di James Mirrless, che nel suo intervento a Venezia all’Auditorium Santa Margherita per il ciclo ‘Nobels colloquia 2013′ dell’Università Ca’ Foscari, ha testualmente detto che “all’Italia conviene uscire dall’Euro subito” (clicca sul Titolo per vedere l’articolo integrale; sotto gli estratti piu’ significativi)

«Non voglio suggerire politiche per mutare la situazione attuale e mi sento a disagio nel fare raccomandazioni altisonanti, perché non ho avuto il tempo di valutarne le conseguenze. Però, guardando dal di fuori, dico che non dovreste stare nell’euro, ma uscirne adesso».

«L’uscita dall’euro non risolverebbe in automatico i problemi dell’Italia, visto che, ad esempio, rimarrebbero le questioni derivanti dalle politiche adottate dalla Germania. Ma non è comunque corretto collegare le conseguenze di un’eventuale uscita da Eurolandia al venir meno della lealtà e fedeltà come membri dell’Unione europea. Finché l’Italia resterà nell’euro non potrà espandere la massa di moneta in circolazione o svalutare: ecco perché si impone la necessità di decidere se rimanere o meno nella moneta unica, questione non facile da dirimere, perché la gente toglierà il denaro dai conti in banca prima che questo accada. Probabilmente, dovreste sostenere il costo di un’eventuale uscita, come avvenuto in Gran Bretagna (che non ha mai abbandonato la sterlina), ma dovete essere pronti a pagare questo prezzo».

«Se l’Italia tornasse in grado di svalutare ci sarebbe sicuramente la possibilità di arricchirsi per chi togliesse in tempo i soldi dalle banche; ma, per la Gran Bretagna, è valsa la pena, perché poi ha avuto un andamento economico soddisfacente”. ”Tutto ciò non comporta automaticamente l’aumento o la riduzione della pressione fiscale. Però, in una certa misura, raccomanderei misure di sostegno ai redditi, per aumentare il potere d’acquisto della popolazione. Ma solo temporaneamente”. “Se l’Italia dovesse uscire dall’euro alcuni grossi problemi continuerebbero ad esistere, perché la Germania continua a mantenere i livelli dei prezzi troppo bassi. E, se la Germania continuerà questo atteggiamento, cosa che non intende cambiare, anche per l’Italia continuerebbero le difficoltà di oggi».

«Uscire dall’Euro significa fuggire, la crisi si può affrontare resistendo ad essa e combattendo, ma i Paesi che scelgono di combattere lo facciano considerando anche l’opzione della fuga. Mi sento però a disagio, come persona esterna, nell’offrire soluzioni, anche perché mi chiedo se abbiate abbastanza manager economici in grado di mettere in atto e gestire l’espansione che potrebbe esserci».

E passiamo ora a Christopher Pissarides, nobel per l’economia nel 2010, presidente del new Centre for Macroeconomics che dichiara “Abbandonare l’Euro” dopo esserne stato nel passato un fautore (clicca sul Titolo per vedere l’articolo integrale; sotto gli estratti piu’ significativi)

«L’Unione Monetaria ha creato una generazione persa di giovani disoccupati e dovrebbe essere dissolta». «Sono completamente stato ingannato. Allora, l’euro sembrava una grande idea, ma ora ha prodotto l’effetto contrario di quello che si aveva in mente ed ha bloccato crescita e la creazione del lavoro. In questo momento sta dividendo l’Europa e la situazione attuale non è sostenibile».

«L’Euro divide l’Europa e la sua fine e’ necessaria per ricreare quella fiducia che le nazioni europee una volta avevano l’una all’altro. Non andremo da nessuna parte con l’attuale linea decisionale ed interventi ad hoc sul debito. Le politiche perseguite ora per salvare l’euro stanno costando all’Europa lavori e stanno creando una generazione persa di giovani laureati. Non certo quello che i padri costituenti avevano in mente».

Ma anche James Tobin, nobel per l’economia nel 1981, nel 2001 disse in un’ intervista allo Spiegel:

«per come la vedo io, l’Euro non è stato precisamente un grande successo, tale da potere essere considerato come un modello per altre regioni del mondo». « I paesi dell’Euro soffrono perché l’economia europea è in una cattiva situazione. La responsabilità di questo è della banca centrale europea, perché non persegue nessuna politica… …. il presidente della banca centrale europea, mi ha detto una volta che lui non ha niente a che fare con la vera economia, con la crescita e le attività. Il suo compito è controllare rigidamente i prezzi, in altre parole lottare contro l’inflazione. Se questo è tutto quello che ha da offrire la politica monetaria europea, non sorprende che l’economia sia debole in Europa ».

6) Le “simulazioni” ci dicono che senza EURO l’Italia andrebbe meglio e la Germania peggio

Ipotizzare quanto avverra’ a seguito di una disintegrazione dell’Euro e’ un esercizio estremamente complesso e certamente criticabile, in quanto le variabili in gioco sono realmente molte, e non tutte sono economiche. Una nazione seria quale dovrebbe essere l’Italia, si sarebbe dovuta porre le domanda negli anni 80 se conveniva entrare in un sistema a cambi fissi o quasi (SME) e negli anni 90 se conveniva entrare nell’Euro. Analogamente oggi dovrebbe porsi la domanda di quale futuro ci attende restando nell’Euro e quale se si tornasse a valute nazionali, e se c’e’ convenuto entrare nell’euro.

Ad oggi sono stati fatti parecchi studi e sulutazioni di Break-up dell’Euro; qui ne trovate 9 che abbiamo selezionato per voi:

Nove studi e rapporti a confronto sul break-up dell’Euro

Si badi bene che:

a) un eventuale “collasso dell’Euro” e’ qualcosa di inedito, per cui ogni previsione vale fino ad un certo punto

b) quanto accadrebbe in uno scenario di “ritorno alle valute nazionali” dipende dalle ipotesi di come si realizzerebbe il ritorno alle valute nazionali (in modo traumatico o consensuale)

Studio 1) Studio Game theory and euro breakup risk premium – Cause and Effect di Bank of America e Merrill Lynch

Studio 2) L’impact d’une sortie de l’Euro sur l’économie française di Jacques Sapir.

Studio 3) Studio “Bertelsmann Stiftung”: in caso di rottura dell’EURO grossi guai per la Germania

Sono tutti studi basati su uno scenario di ritorno non traumatico alle valute nazionali. Il risultato e’ sempre il medesimo: i paesi periferici (in primis l’Italia) avrebbero decisi vantaggi, mentre le nazioni centrali (in primis la Germania) avrebbero decisi svantaggi da tale processo.

Anche il nostro Studio (letto da 35.000 utenti solamente sul nostro sito) ha ipotesi non traumatiche, e conferma che la rottura dell’Euro e la rivalutazione del Marco penalizzerebbero pesantemente la Germania, ed avvantaggerebbero le economie periferiche, quella Italiana in primis

Studio 4) Rapporto NOMURA “Euro Exit and Breakup – Legal Risk, Contingency Planning and Uncertainty”

Il Rapporto e’ molto tecnico e serio, ed analizza: i Rischi, gli aspetti legali ed i possibili piani. Si entra nel merito delle previsioni degli impatti sul sistema bancario e sulle ridenominazioni dei bond, nonche’ sulle previsioni dei nuovi valori di cambio. Lo scenario segue nel complesso il solco dei precedenti, seppur analizza altri aspetti. QUI trovate un’altra versione dello studio.

Studio 5) Euro break-up – the consequences di UBS Investment reserch

E’ uno dei primi studi fatti, in cui vengono unicamente presentati risultati, completamente discordi dagli altri studi. Lo scenario e’ traumatico, e si ipotizzano entita’ di svalutazione delle valute periferiche fortissime, ed un collasso del PIL generalizzato, tanto nelle nazioni core, che in quelle periferiche.

Studio 6) Leaving the Euro: a practical Guide di Roger Bootle

Studio 7) A primer on the Euro break-up: Depart, Default, and Devalue as the Optimal Solution di Jonathan Tepper for Wolfson Economics Prize 2012

Il primo studio studio analizza un’infinita’ di variabili macroeconomiche. Le conclusioni chiave sono per ambedue gli studi che l’Eurozona non e’ un’area ottimale e che e’ interesse strategico per le nazioni periferiche uscirne e tornare alle valute nazionali.

Studio 8) The future of the euro – An economic perspective on the eurozone crisis di McKinsey

Questo studio analizza una serie di scenari, tra cui quello di una spaccatura tra Euro del Nord ed Euro del Sud. A differenza di altri studi, si prevede nell’Europa del Sud una fiammata di inflazione maggiore nell’europa del Sud e vantaggi poco significativi. Nel Europa del Nord si confirmerebbe quanto gia’ detto da tutti ed 8 gli studi precendenti: una situazione molto pesante, con anche impatti su conti pubblici e debiti.

Di recente s’e’ aggiunto lo Studio dell’associazione asimmetrie The impact of an exchange rate realignment on the trade balance – Euro vs. national currency di cui forniamo i link

Tutti gli 8 Studi, senza alcuna eccezione, prevedono, seppur in differenti misure, che la fine dell’Euro produrra’ serie conseguenze per la Germania ed i paesi “Core”. Su questo punto nessuno studio diverge nelle conclusioni. Certamente la Germania e’ individuata da tutti gli studi come il maggior beneficiario in termini di competitivita’ dell’era Euro, e conseguentemente nell’ipotesi di una sua dissoluzione sarebbe proprio la competitivita’ e l’export tedesco a soffrirne, con conseguenze su PIL, Occupazione e Conti Pubblici negative.

Divergono invece gli studi sulle valutazioni relative all’Europa Periferica. La quasi totalita’ degli Studi prevede che questa area avra’ vantaggi (piu’ o meno significativi) dal ritorno alle valute nazionali. McKinsey vede tali vantaggi piuttosto modesti rispetto a scenari di mantenimento dell’Euro (evitando pero’ l’austerity), mentre UBS e’ sostanzialmente l’unico studio che prevede una sorta di catastrofe generalizzata (in tutta Europa a dire il vero).

Scenarieconomici.it a Marzo del 2013 ha prodotto una simulazione, l’unica pubblicata in Italia all’epoca, che ha avuto alcune decine di migliaia di letture, segno dell’interesse degli Italiani sulla questione:

Esclusiva Analisi: simulazione di cosa accadrebbe con e senza EURO (Cliccate sul titolo per aprire l’articolo)

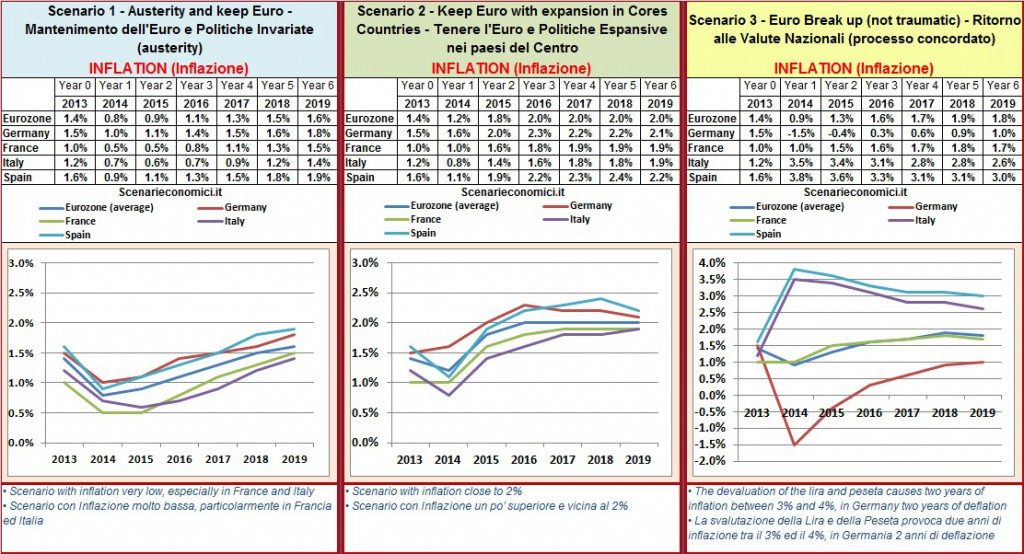

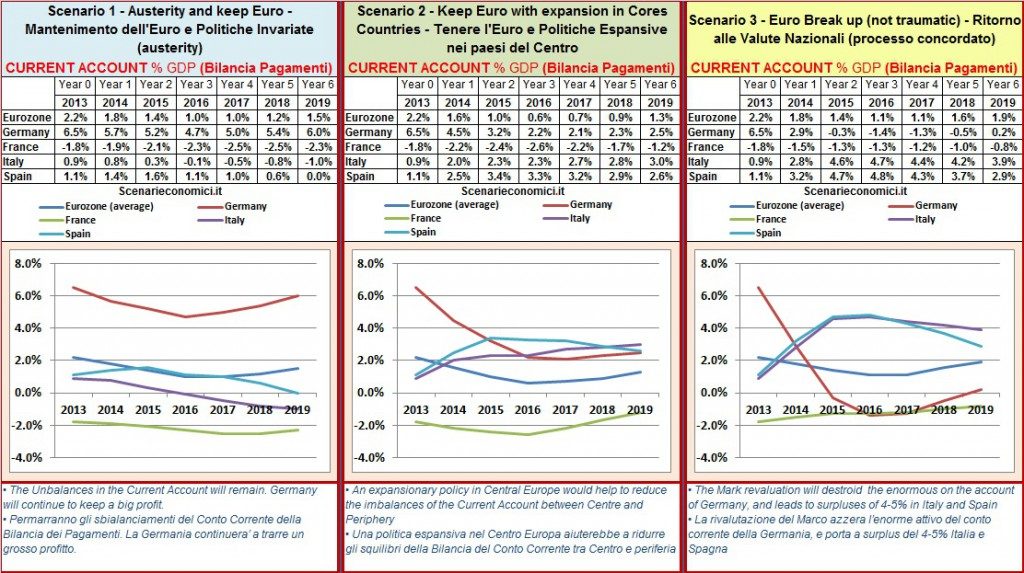

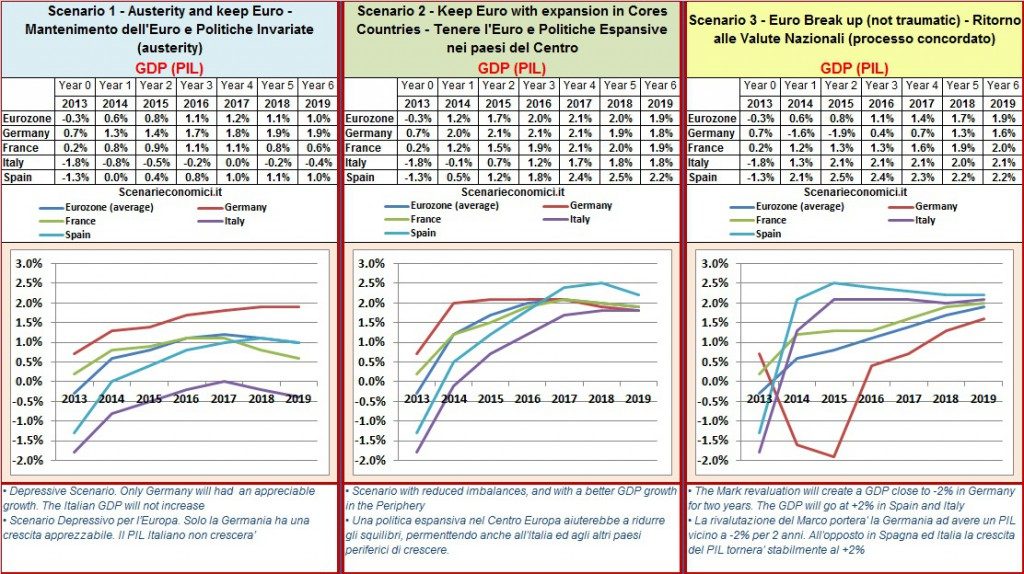

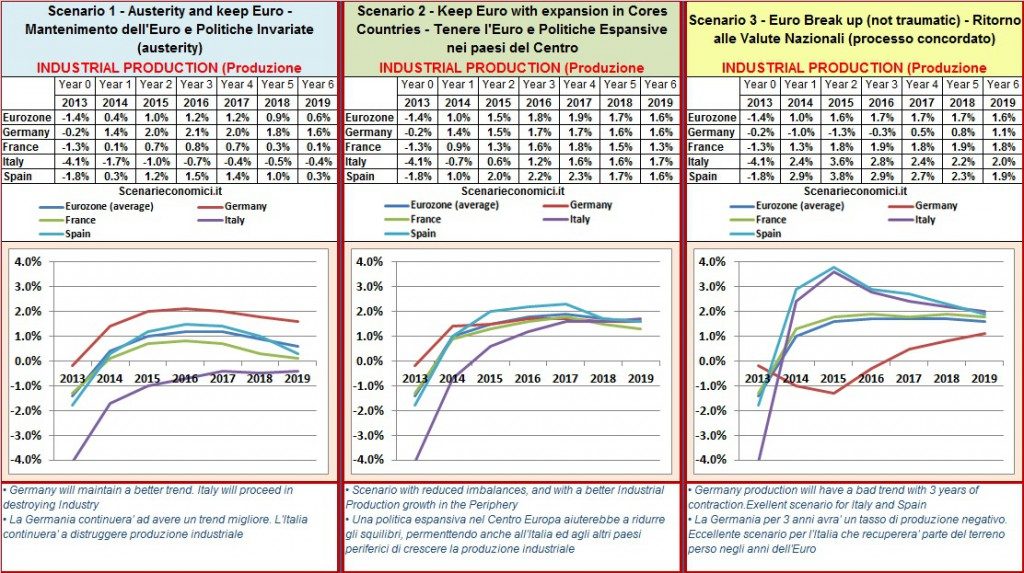

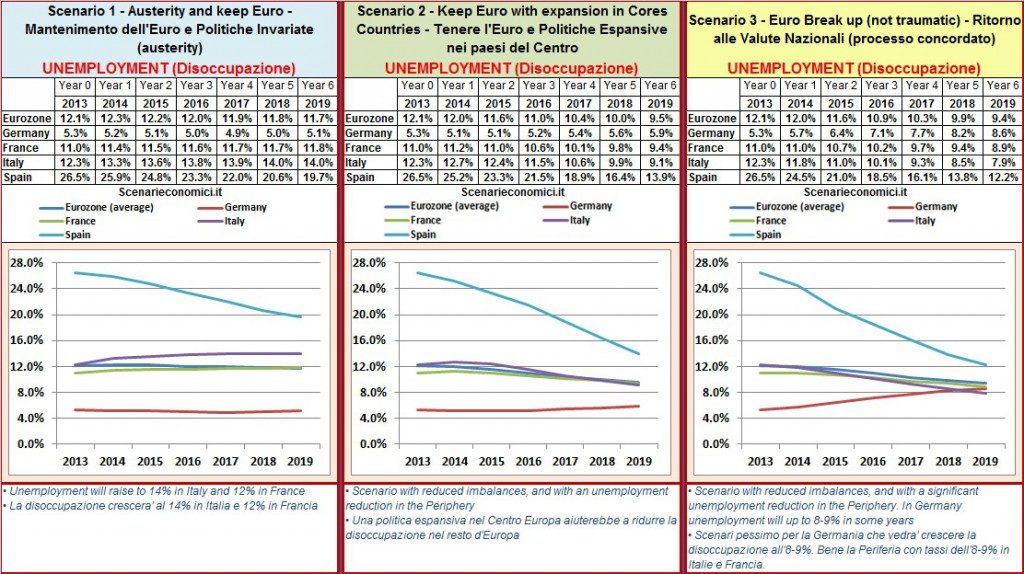

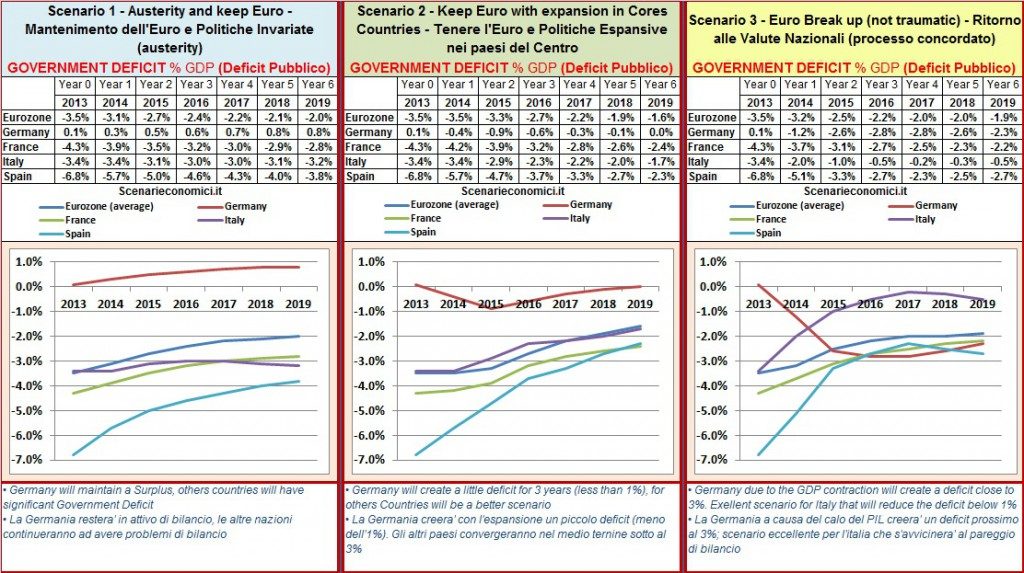

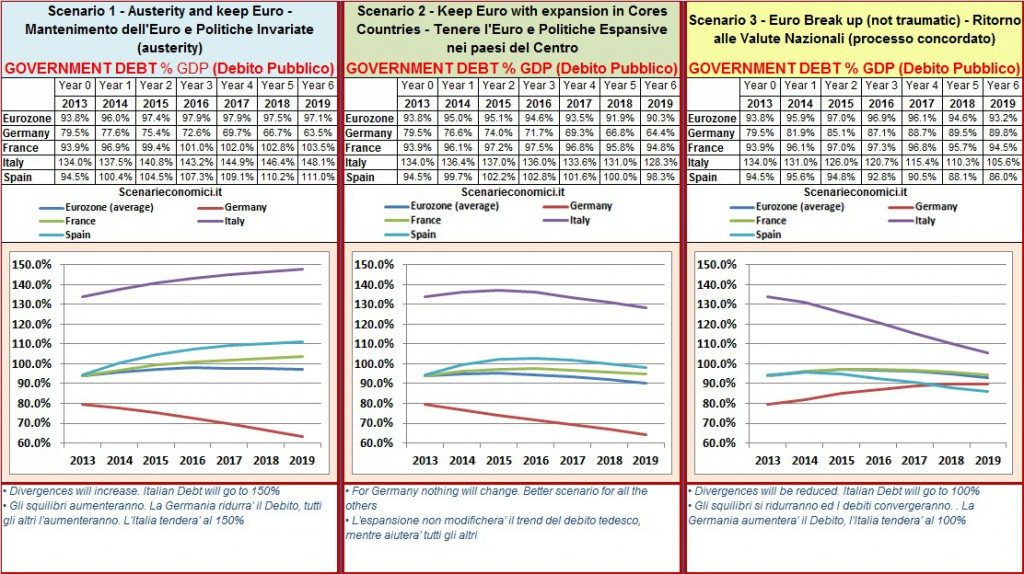

Di seguito proponiamo una revisione della simulazione di fine 2013. Per semplicita’ non riportiamo nuovamente tutte le ipotesi di calcolo, che restano quelle gia’ presentate nel precedente studio, ma i risultati numerici e grafici.

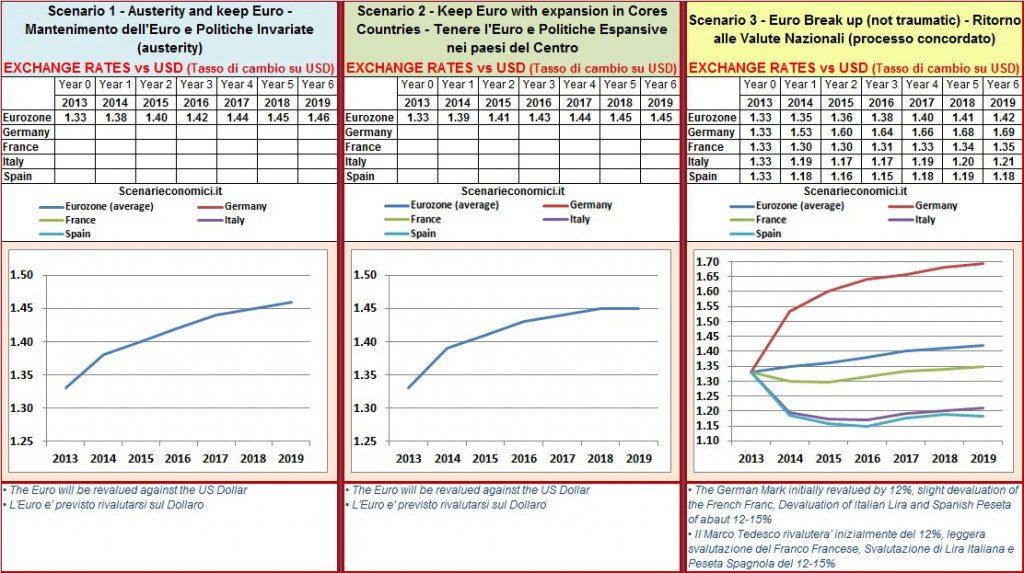

I 3 SCENARI IPOTIZZATI

Sono stati considerati 3 scenari per i prossimi 6 anni. Tutti questi scenari ipotizzano un contesco internazionale di crescita moderata, senza la presenza di forti crisi internazionali.

Scenario 1 – Austerity and keep Euro – Mantenimento dell’Euro e Politiche Invariate (austerity): cioe’ senza considerare l’ipotesi, tra l’altro piu’ che verosimile, che proseguiranno le fortissime tensioni ed i salvataggi di banche e nazioni, ed i contrasti interni. In tale scenario l’Eurozona proseguira’ le attuali politiche di austerity, volte ad una certa ortodossia nella convergenza dei bilanci e senza nisure espansive (quantitative easing, espanzione monetaria, spesa a deficit)

Scenario 2 – Keep Euro with expansion in Cores Countries – Tenere l’Euro e Politiche Espansive nei paesi del Centro: scenario analogo al precedente, ipotizzando che la Germania ed i paesi del Centrono faccia una politica espansiva a sostegno della loro domanda interna, permettendosi un modesto deficit ed incrementando i salari. Ovviamente in tale scenario si ridurrebbero i differenziali di Costo del Lavoro per Unita’ di Prodotto ed i saldi delle Partite Correnti della Bilancia dei Pagamenti tenderebbero a convergere maggiormente. In sintesi per i paesi periferici vi sarebbe un beneficio sull’export.

Scenario 3 – Euro Break up (not traumatic) – Ritorno alle Valute Nazionali (processo concordato) : in pratica e’ l’ipotesi di una segmentazione valutaria dell’Eurozona senza traumi.

I RISULTATI

Tassi di Cambio verso Dollaro USA

Inflazione

Conto Corrente della Bilancia dei pagamenti

PIL

PIL Nominale

Produzione Industriale

Disoccupazione

Deficit Pubblico

Debito pubblico

Lo studio dice chiaramente quanto e’ intuitivo da chiunque mastichi di macro-economia: la rottura dell’Euro (non traumatica) e la rivalutazione del Marco penalizzerebbero pesantemente la Germania, ed avvantaggerebbero le economie periferiche, quella Italiana in primis. Le conclusioni sono le stesse di altri studi. L’effetto e’ lo stesso gia’ riscontrato nel passato in situazioni similari, e le ragioni sono esattamente quelle opposte a quelle che hanno consentito alla Germania di avvantaggiarsi in questi anni rispetto ai paesi periferici.

Lo studio mostra anche che basterebbe un minimo di politica espansiva nei soli paesi Core per dare “sollievo” alle periferie, riducendo i GAP, e dando a queste un minimo di respiro su tutti gli indicatori economici.

Mi rendo conto dei limiti di questo studio, e di svariate altre variabili (anche non economiche, interne o esterne) che potrebbero e dovrebbero rientrare in gioco, ma reputo che a meno di uno scenario distruttivo di default a catena, l’uscita dell’Euro di scena sia un’affare per l’Italia ed altre nazioni periferiche (specialmente quelle che hanno un sistema industriale dignitoso) ed un pessimo affare per la Germania, destinata col Marco ad un futuro Giapponese di deflazione-PIL asfittico-Debito crescente in un quadro demografico da film dell’orrore.

Il vero limite dello studio, sta ovviamente nel comportamento umano, in particolare delle classi dirigenti dei paesi periferici, tendenzialmente poco responsabili, che potrebbero non approfittare degli evidenti vantaggi del ritorno alla valuta nazionale, facendo danni con misure tese a gestire il consenso nel breve periodo, e non a consolidare tale vantaggio in qualcosa di permanente. Ovviamente, tale situazione non risolverebbe tutti i problemi dei paesi periferici, ma certamente aiuterebbe ad affrontarli.

7) Analisi della Svalutazione della Lira nel 1992-95

Ma cosa accadde quando la Lira si sgangio’ dallo SME e’ svaluto’? (vedi QUI)

Vediamo di “smentire alcuni “luoghi comuni”:

A) L’inflazione correva in modo rilevante durante il periodo della svalutazione

B) La svalutazione 1992-1995 non ha avuto impatti significativi sul PIL

C) La svalutazione della Lira nel 1992-95 fu un fenomeno che ando’ a braccetto con l’incremento del Debito Pubblico

Andiamo a fare un’analisi di questi 3 parametri:

A) L’INFLAZIONE DURANTE LA SVALUTAZIONE DEL 1992-1995

Vediamo cosa accadde nella Svalutazione del 1992-1995, guardando anche gli anni prima e dopo.

In sintesi, pur in presenza di una Svalutazione del 50% tra fine 1992 ed il 1995, si e’ avuta:

a) Un’inflazione media annua del 4,6% tra 1993 e 1995

b) Il dato va letto nel contesto dell’epoca (la Germania ebbe negli stessi anni un 3,0% nonostante la rivalutazione): il differenziale di inflazione con la Germania nei 3 anni fu cumulato del 4,9% (1,6% medio annuo), e si ridusse fortemente rispetto al periodo antecedente (cambio fisso), e nel periodo successivo, quello 1996-98, la rivalutazione sul Marco, non incise piu’ di tanto sul differenziale di inflazione tra Italia e Germania.

c) Il dato va confrontato con quello del periodo antecedente a cambi fissi (media annua 1990-92 al 5,9%) e successivo ove ci fu una rivalutazione (media annua 1996-98 al 2,6%)

In estrema sintesi l’impatto inflattivo, tanto in termini assoluti, quanto letto nel contesto internazionale dell’epoca, quanto letto in confronto ai periodi precedente (cambi fissi) e successivo (rivalutazione e cambi fissi) fu estremamente modesto, e di una frazione modestissima rispetto all’entita’ stessa della svalutazione, e la cosa e’ leggibile in ogni confronto (assoluto, relativo, temporale).

La cosa fu possibile grazie al crollo delle importazioni (piu’ care) sostituite in ampie fette di mercato da produzione nazionale piu’ a buon mercato.

Semplicemente il Sistema Italiano (al pari di quello di diversi paesi europei) e’ da decenni maggiormente inflattivo di quello Tedesco, per una serie di ragioni sistemiche (sistema distributivo maggiormente parcellizzato, sistema delle relazioni sindacali e di controllo delle retributioni, sistema di controllo e calmieramento dei prezzi immobiliari, sistemi dei servizi, etc): Lira, Euro, svalutazioni o cambi fissi, rigore pubblico o deficit a manetta hanno storicamente un’influenza, ma decisamente minore alle cause sistemiche sopra descritte.

B) IL PIL DURANTE LA SVALUTAZIONE DEL 1992-1995

Onestamente dire che la crescita fu dell’1% in quegli anni e’ vero, ma in se’ non vuol dire niente, se non si guarda il contesto (Germania, Europa) in cui siamo inseriti.

Ancora una volta guardiamo i dati, raggruppati negli anni della Svalutazione, negli anni precedenti (cambio fisso) ed in quelli successivi (rivalutazione e cambio fisso), ovviamente confrontandoli con quelli del contesto siamo (Europa) o con cui ci confrontiamo (Germania).

Quanto sopra descritto trova conferma nell’andamento del conto corrente della Bilancia dei Pagamenti Italiana che ottenne un miglioramento epocale (quella tedesca fini’ negativa) a seguito della svalutazione (si noti invece l’andamento negativo nei periodi a cambio fisso):

Diamo un’occhiata al Saldo Primario: nel corso degli anni 90 la Germania e’ rimasta attorno ad avanzo primario costante (segno di assenza di consistenti manovre recessive), mentre in Italia si passo’ da un passivo del saldo primazio dei conti pubblici, ad un avanzo primario di dimesione epocale a meta’ degli anni 90.

In sintesi appare del tutto evidente che la Svalutazione della LIRA ebbe un fortissimo impatto positivo sul PIL, che nonostante manovre economiche di dimensione epocale avvenute nel periodo e con effetti recessivi decisamente maggiori in proporzione a quelle odierne di Monti, consentirono di passare, nonostante un ciclo economico internazionale non favorevole, ad un saldo primario positivo del 6,5%. Furono proprio gli effetti della Svalutazione a consentire al PIL dell’epoca di non crollare e la dimensione di tale spinta sul PIL e’ desumibile dal grafico delle Partite correnti. In Germania dai dati e’ evidente l’effetto opposto.

C) LA SVALUTAZIONE DEL 1992-1995 FU UN FENOMENO CHE ANDO’ A BRACCETTO CON UN INCREMENTO EPOCALE DEL DEBITO PUBBLICO

Anche in questo caso e’ vero esattamente l’opposto.

Abbiamo visto che proprio a cavallo degli anni della svalutazione della Lira, il saldo primario, indicatore fondamentale per capire il “parassitismo” dello Stato, divento’ positivo fino a valori notevoli, e cio’ consenti’ di invertire la dinamica della curva del Debito (la cosa e’ maggiormente visibile sul Debito Pubblico netto, dove appare in tutta la sua dimensione l’effetto di riaccumulazione di attivita’ dello stato: cassa e riserve).

Gli effetti inflattivi della svalutazione 1992-95 furono modesti. Il PIL ebbe un vantaggio epocale nella sua componente import-export, e si comporto’ in quegli anni meglio che nel resto d’Europa, nonostante proprio in quegli anni furono fatte una serie di manovre economiche di dimensioni epocali (Amato – Ciampi – Berlusconi – Dini) che portarono al crollo del Deficit, alla costituzione di un forte attivo primario ed ad una netta inversione della dinamica del Debito Pubblico.

Chi oggi pensa che la situazione del 2012 differisca da quella del 1992, rammento che rispetto all’epoca, il peso dell’ “import-export” nel 2012 rispetto al PIL e’ significativamente maggiore che nel 1992 (in Italia come in tutti i paesi Europei), e che quindi gli effetti di una svalutazione oggi, dovrebbero teoricamente essere conseguentemente maggiori.

8) Il conto dell’Euro: 1.430 mld fruttati a Germania, 290 mld persi da Italia

Abbiamo parlato della crisi dell’euro, quale risultante dell’esplosione degli squilibri generati dai cambi fissi in un area non ottimale, a causa dei differenziali inflattivi.

Ma quanto hanno guadagnato i vincitori e quanto perdono i vinti?

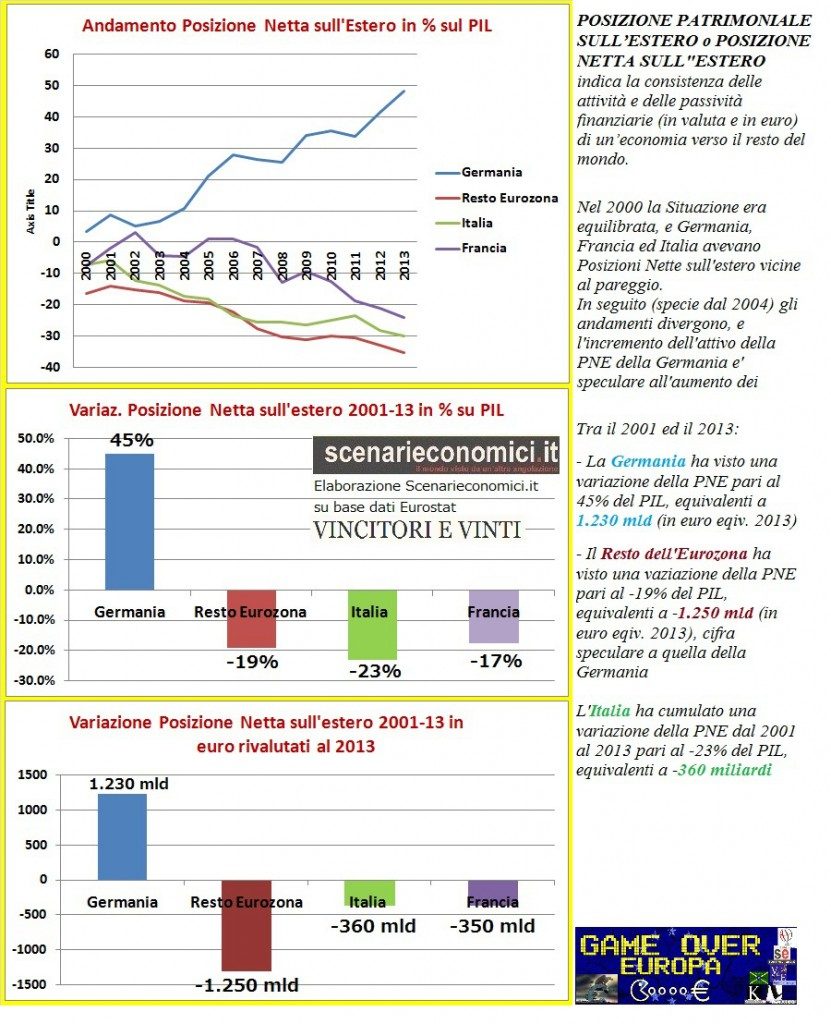

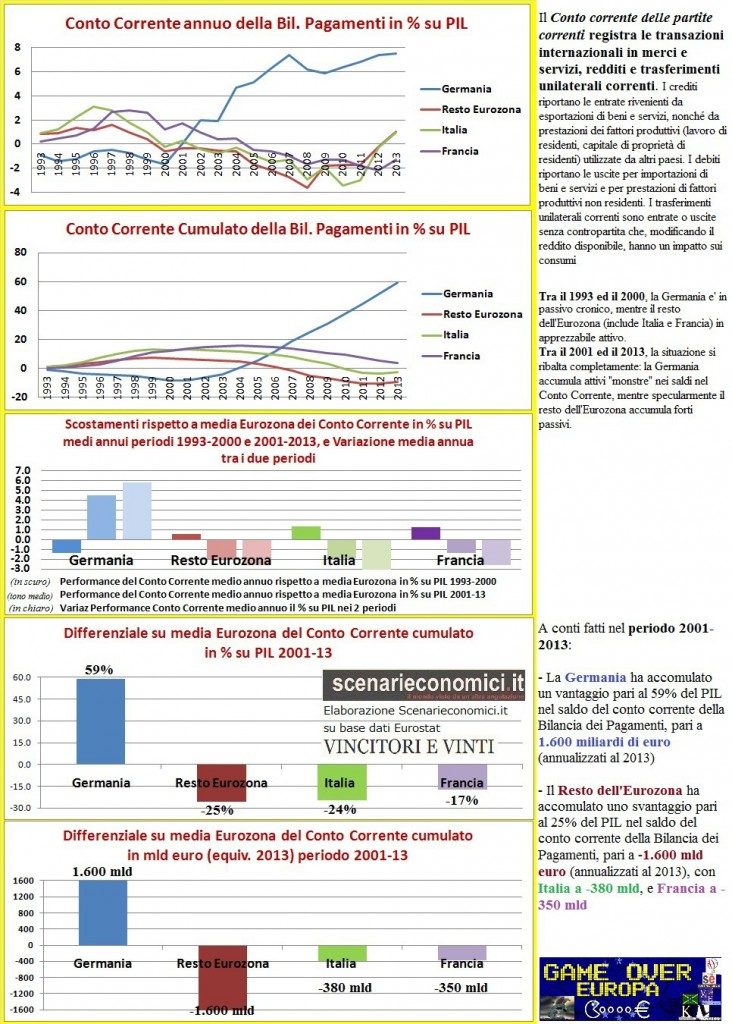

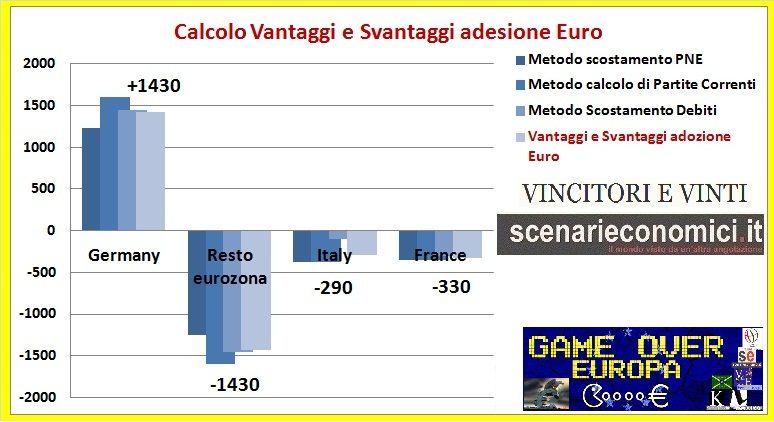

Abbiamo provato a fare i conti con 3 metodologie differenti (trovate calcoli, grafici e spiegazioni all’interno delle immagini):

1) Calcolo attraverso le Variazioni nella Posizione Patrimoniale sull’estero

2) Calcolo attraverso il Conto Corrente cumulato della Bilancia dei Pagamenti

3) Calcolo attraverso le Variazioni degli scostamenti dei Debiti complessivi, pubblici e privati

La Risultante e’ la seguente, facendo la media dei 3 calcoli:

Conclusioni: alla Germania l’adesione all’euro avrebbe fruttato complessivamente fino a fine 2013 circa 1.430 miliardi, mentre a Francia ed Italia sarebbe costata rispettivamente 330 e 290 miliardi.

9) Italia e Germania: un “matrimonio” destinato a fallire

In Germania vi sono ben 7,3 milioni di mini-job, come illustrato nell’articolo 7,3 milioni di Minijob in Germania .

E’ davvero interessante capire chi sono questi mini-jobbers. Sono:

a) Per il 65% sono Donne

b) Per ben il 20% sono anziani e per un altro 20% sono giovanissimi

c) I minijob rappresentano oltre il 25% della forza lavoro in vaste e ricche aree dell’ex Germania Ovest, mentre sono meno usati nella Germania Est e nelle zone limitrofe ad essa.

Cosa ci dicono questi dati? Ci dicono fondamentalmente che i Mini-Job sono di fatto forme di sussidi, creati per persone che altrimenti sarebbe in buona parte disoccupati (a spese dello stato) o inattivi, ed il cui enorme utilizzo non ha tanto e solo uno scopo sociale, ma soprattutto ha l’obiettivo di abbassare il costo del Lavoro complessivo, tenedo da un lato bassa la Domanda interna (le retribuzioni sono basse) e di fatto “svalutando” ai danni delle nazioni vicine, ampliando a dismisura il saldo commerciale. In estrema sintesi altro non e’ che una politica predatoria verso le nazioni vicine.

L’OBIETTIVO DELLE RIFORME HARTZ SUL MERCATO DEL LAVORO IN GERMANIA

Si badi bene che l’obiettivo strategico tedesco di tenere bassa la dinamica del costo del Lavoro, si e’ fondato non solo sui Mini-job, ma anche su una politica di bassi salari nell’ex-Germania Est (non a caso qui i mini-job sono molto meno diffusi) e su una politica complessiva nazionale volta ad imbrigliare l’inflazione.

Chi sostiene che la “Componente Costo del Lavoro” e’ una componente secondaria di costo rispetto ad altre voci (costi energia, materie prime, innovazione, etc), ha qualche problemino nel fare i conti: infatti le “Retribuzioni” pesano in una nazione normalmente per oltre il 50% del PIL (contro un 4-5% dei costi energetici), ed il valore delle stesse non influenza solo i costi diretti di un impresa, ma influisce brutalmente sui costi indiretti (servizi alle imprese, costi dei componenti, etc).

IL CONTESTO DI APPLICAZIONE DELLE RIFOME HARTZ: UN SISTEMA EUROPEO A CAMBI FISSI DOVE E’ STATA SPAZZATA VIA OGNI FORMA DI FLESSIBILITA’

LA POLITICA TEDESCA SUL LAVORO E’ STATA PREDATORIA E SLEALE ED HA ACCELERATO LE DINAMICHE DI SQUILIBRIO ALL’ORIGINE DELLA CRISI ATTUALE

Ho gia’ avuto modo di dire che la politica tedesca sul lavoro e’:

– una politica predatoria sui “vicini” (la risultante conclusiva e’ l’arricchimento della Germania ed un impoverimento del resto d’Europa, cui stiamo assistendo in questa drammatica crisi)– una politica sleale ed ostile ad ogni principio di base fondativo dell’unione europea (la UE e’ nata con lo scopo di rafforzare l’economia di tutti, e fare una politica di questo tipo, non concertata con gli altri, equivale a fare concorrenza sleale)– una politica che velocizzera’ la crisi sistemica dell’Euro (creando una crisi di bilancia dei pagamenti, alla fine la coesione monetaria inevitabilmente verra’ meno. Cio’ a maggior ragione in un sistema a valuta unica, ma a politiche economiche decentrate e senza meccanismi di trasferimento interni, che e’ un sistema che crea squilibri per definizione)

– risultante iniziale le creazione di bolle nelle economie periferiche (per l’afflusso di capitali dal centro) e la predazione di fette di economia reale dalle stesse– risultante intermedia l’impoverimento massivo delle nazioni periferiche– risultante finale il crollo del sistema (dopo una sorta di “crisi a domino”, in cui paradossalmente, il “cerino in mano” dovrebbe proprio finire per ultimo proprio alla Germania)

– Hanno “venduto” la crisi di una dopo l’altra delle nazioni periferiche europee (ancora in corso) come una crisi dei “Debiti Sovrani”, cosa palesemente falsa analizzando i dati, celando che invece si tratta di una crisi sistemica e tipicamente di squilibrio della bilancia dei pagamenti– Hanno di fatto imposto alle nazioni periferiche politiche suicide (non perdo troppo tempo a commentare gli effetti dell’austerita’) a seguito dello scoppio della crisi e del boom degli spread (tra l’altro essenzialmente causata proprio dalla fuga massiva di capitali tedeschi e delle nazioni vicine)– Hanno”venduto” internamente la crisi come causata dagli “zozzoni e lavativi e ladri” abitanti delle nazioni periferiche, mentre senza dubbio la causa principale e’ tutt’altra.

10) Ecco perche’ la DISGREGAZIONE dell’EURO e’ lo scenario piu’ probabile

Credo, che neache la persona piu’ insensata possa affermare che l’attuale CRISI dell’EURO non possa concludersi in uno dei 2 seguenti modi letteralmente antitetici:

– Creazione degli Stati Uniti d’Europa (unificando sistemi Fiscali, Mercato del Lavoro ed innescando un meccanismo serio di trasferimenti interni)

– Rottura dell’EURO e ritorno delle valute nazionali.

L’Europa da 5 anni ha scelto una via intermedia, vale a dire di non creare le condizioni dell’Unione Politica e simultaneamente difendere l’EURO. Tale scelta mantiene intatti gli SQUILIBRI, per cui la CRISI SISTEMICA si auto-alimenta tra alti e bassi, e porta a crisi locali, che a loro volta portano ad un complessivo impoverimento (ad effetto domino) di tutte le nazioni europee periferche.

Prima o poi, comunque, l’EUROPA dovra’ fare una scelta, e cio’ probabilmente accadra’ in concomitanza di una crisi internazionale o perche’ un paese membro entrera’ in una crisi di portata tale da pore il problema in modo dirompente.

La vera domanda da porsi e’ (vedi QUI): E’ POSSIBILE UN EVOLUZIONE VERSO GLI STATI UNITI D’EUROPA?

La Storia dice di NO: mettere in comune una valuta prima di fare I passi di Unione Politica significa minare l’Unione Politica stessa, perche’ si creano squilibri ingestibili.

Per rispondere alla Domanda, bisogna porsi altre domande, ma prima diamo uno sguardo ai presenti grafici auto-esplicativi:

PER RIPRISTINARE L’EQUILIBRIO NELLA ZONA EURO, DOVREBBERO ESSERE RIALLINEATI I SALARI: LA GERMANIA ACCETTERA’ UNA RIVALUTAZIONE IN POCHI ANNI DEI SUOI SALARI DEL 12-20% (con annessa inflazione al seguito)? NO!

OPPURE, LA FRANCIA ACCETTERA’ DI RIDURRE I PROPRI SALARI DEL 10-15% (E LE NAZIONI DEL SUD EUROPA DEL 15-20%)? NO!

LA GERMANIA ACCETTERA’ DI PASSARE DA TRASFERIMENTI DI 10 MILIARDI L’ANNO VERSO IL RESTO D’EUROPA, A 100 MILIARDI ALL’ANNO? NO!

Possiamo girarci attorno quanto vogliamo, ma la probabilita’ che si creino gli STATI UNITI D’EUROPA, tra l’altro dopo anni di impoverimento di mezza zona Euro, in simultaneita’ ad una CRISI, e con passaggi burocratici important da compiere in 19 o 28 Parlamenti, e’ tendente a ZERO.

GPG