CrisiEuroEuro crisis

La “breathing room” di Paul Krugman e la “gas chamber” della Mario&Mario.

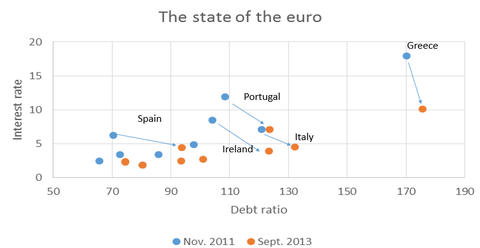

Nel suo blog sul New York Times, “La coscienza di un liberale”, del primo gennaio 2014 il premio Nobel Paul Krugman riassume in un grafico lo stato dell’euro. Per farlo utilizza i dati del Fondo Monetario Internazionale sul debito/PIL e i tassi di interessi sui titoli a dieci anni che hanno, invece, come fonte la BCE, per i paesi della periferia in difficoltà; in una parola, i PIIGS. Il confronto è tra i livelli dei tassi di interesse e debito/PIL a novembre del 2011 (“crisi dello spread” rappresentati nel grafico dal punto azzurro) e i tassi a settembre del 2013 (rappresentati nel grafico dal punto arancio). Inoltre, nel grafico del Prof., nonché Nobel prize, P. Krugman abbiamo sulle ascisse il rapporto debito/PIL mentre nelle ordinate i tassi di interesse.

Come si può notare i tassi di interessi sui titoli a 10 anni sono scesi in tutti i paesi presi in considerazione, ma è anche vero che il rapporto debito/PIL è aumentato in tutti. Dopo aver detto che i costi per finanziarsi sono, per quegli Stati, diminuiti di molto, sottolinea come questo non sia dovuto all’austerità – visto che il rapporto debito/PIL è in aumento – ma, bensì, al segnale dato da Mario Draghi – ricordiamo tutti il famoso whatever it takes, una cosa tipo “faremo tutto il necessario” – per la possibilità che la BCE agisse come prestatore di ultima istanza garantendo la liquidità necessaria. Dopo un breve periodo in cui rimarca che non si vedono ancora segnali di una ripresa guidata dalle esportazioni o una diminuzione del debito/PIL dovuta all’austerità, conclude dicendo che pur essendo un euro pessimista deve ammettere che si può capire come questo possa funzionare, con costi economici politici ed umani ingenti e ancora con il rischio di un collasso; ma questa mossa di Draghi e della BCE avrebbe dato all’Europa un qualche (un po’ di) respiro: “breathing room” dice.

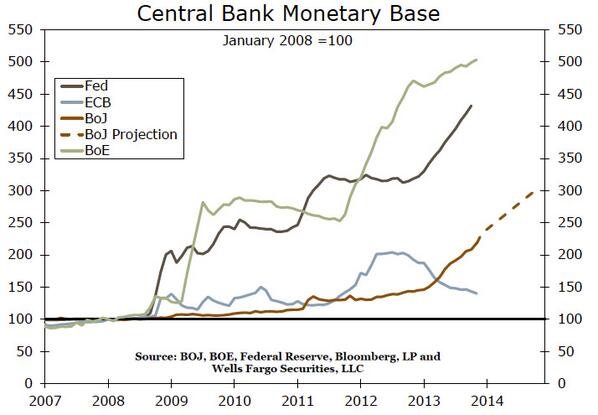

Effettivamente i tassi sono diminuiti, ma questo non ha contribuito a far scendere il debito/PIL che è, anzi, aumentato anche a causa del “fattore denominatore”; ma nemmeno le notizie, le cronache dei giornali e gli accadimenti sembrano riportare di una situazione economica che abbia anche solo un minimo di “respiro” dalla crisi, per cui la “breathing room” che secondo il premio Nobel, la BCE e Draghi ci avrebbero dato, non sembra aver funzionato. Dopo l’annuncio di Draghi, con cui si è impegnato a garantire liquidità per salvare l’euro, non si è registrato nessun aumento di liquidità, anzi la base monetaria è diminuita alla BCE rispetto ad altre banche centrali come la Bank of Japan, la Federal Reserve e la Bank of England. Sembra quasi che l’annuncio di garantire liquidità abbia reso necessario una minore liquidità!

Comunque, però, sembra che quello a cui siamo effettivamente di fronte sia un mero effetto annuncio. Infatti gli “sforzi” fatti dalla BCE in termini di “liquidità” non sembrano le fatiche di Ercole, soprattutto se comparati a quelli delle altre banche centrali: guardate la Bank of England (BoE) agli inizi del 2009 oppure la Fed a metà 2008. Sembra che la BCE abbia si, calmato i mercati, ma la diminuzione della base monetaria non è il sintomo di una economia (visto che a livello europeo le cose non vanno benissimo salvo che per la Germania) che si sta riprendendo o che sia stata aiutata in modo corretto. Quindi, nonostante le mosse di Draghi, la crisi resta crisi; mentre se la liquidità per i mercati è stata garantita, con un annuncio, non sembra sia stato fatto altrettanto per l’economia reale, con un aumento dell’offerta di moneta, dato che la base monetaria è diminuita da inizio 2012. Così mentre tre banche centrali – BoE, BoJ, Fed – la espandevano, una – BCE – la contraeva. Un panico da crisi di liquidità calmato riducendo la liquidità. La banca centrale annuncia che, se necessario, aumenterà le sue attività e poi le riduce. Con la promessa di fare di più si è fatto di meno; mettetela come preferite!

Comunque, però, sembra che quello a cui siamo effettivamente di fronte sia un mero effetto annuncio. Infatti gli “sforzi” fatti dalla BCE in termini di “liquidità” non sembrano le fatiche di Ercole, soprattutto se comparati a quelli delle altre banche centrali: guardate la Bank of England (BoE) agli inizi del 2009 oppure la Fed a metà 2008. Sembra che la BCE abbia si, calmato i mercati, ma la diminuzione della base monetaria non è il sintomo di una economia (visto che a livello europeo le cose non vanno benissimo salvo che per la Germania) che si sta riprendendo o che sia stata aiutata in modo corretto. Quindi, nonostante le mosse di Draghi, la crisi resta crisi; mentre se la liquidità per i mercati è stata garantita, con un annuncio, non sembra sia stato fatto altrettanto per l’economia reale, con un aumento dell’offerta di moneta, dato che la base monetaria è diminuita da inizio 2012. Così mentre tre banche centrali – BoE, BoJ, Fed – la espandevano, una – BCE – la contraeva. Un panico da crisi di liquidità calmato riducendo la liquidità. La banca centrale annuncia che, se necessario, aumenterà le sue attività e poi le riduce. Con la promessa di fare di più si è fatto di meno; mettetela come preferite!

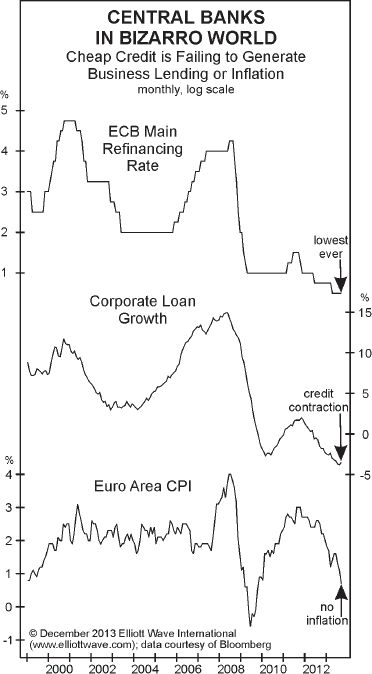

Ma vediamo anche l’andamento del tasso di riferimento della BCE, del credito corporate e dell’indice dei prezzi al consumo nell’euro area.

L’Euribor è ai minimi, il prestito corporate è ancora in contrazione, mentre l’indice dei prezzi al consumo si sta spingendo verso la deflazione. Per l’economia reale, in questo momento, il dato più allarmante sembra l’indice dei prezzi al consumo; deflazione vuol dire, quasi sempre, nuova disoccupazione e non se ne sente proprio il bisogno, ma anche il prestito corporate ed il tasso di riferimento della BCE sono ai minimi termini.

Facciamo adesso il caso, avendo a riguardo soprattutto i primi due indici – quello relativo al tasso di riferimento e ai prestiti anche se solo corporate – che il nostro sistema sia a moneta endogena e che quindi non sia l’offerta di moneta a guidare i tassi di interesse bensì questi a guidare quella. Avremo che tassi di riferimento così bassi potrebbero non rappresentare un buon affare per le banche nella concessione del prestito bancario, scoraggiandole così dal concederlo. Questo vorrebbe dire che le politiche di tassi di interesse a zero (ZIRP Zero Intrest Rate Policy) pur avendo l’effetto di abbassare il tasso di riferimento e quindi tutti gli altri tassi; pur essendo buone policy perché così si abbassano anche i costi di finanziamento per gli Stati, non stimolerebbero l’economia. In questo caso infatti le banche non vedendo buoni affari nel prestito bancario per i bassi tassi preferirebbero altre forme di investimenti – ma le banche non devono scegliere tra prestito bancario e investimento. Vediamo meglio però. Sappiamo anche, dalla BCE, che a ottobre 2013 le banche avevano, presso la stessa, oltre ai 103 miliardi di euro necessari a soddisfare i requisiti di riserva, ben 164 miliardi di riserve in eccesso; e combinando quanto appena detto con il tasso a cui la BCE presta (0,50%) non se ne può determinare che una buona liquidità. Riserve in eccesso in misura di gran lunga superiore a quelle obbligatorie ed un tasso così basso non possono che essere indice di buona liquidità. Così infine questo sembrerebbe confermare che le ZIRP frenano l’economia.

Non è proprio così, innanzitutto il prestito bancario dipende in ultima analisi dalla volontà delle banche di prestare – mentre per le banche dipende dalla solvibilità del cliente – e dal “clima” economico generale (fiducia), soprattutto quando ci sono così tante riserve in eccesso che restano ferme alla BCE e quando questa presta allo 0,50%; è vero, alzando i tassi le banche potrebbero essere interessate dai maggiori guadagni di tassi più alti e ricominciare a prestare, ma questo potrebbe avere ripercussioni anche sui costi di rifinanziamento per lo Stato, i mutui in corso e tutti gli altri prestiti, ecc. ecc. . Pertanto, uscire da una ZIRP avrebbe comunque i suoi costi, anche se visto i risultati perseguiti da questa potrebbe sembrare, prima facie, auspicabile.

Tuttavia, considerando quello che dovrebbe essere il vero obiettivo delle ZIRP, cioè facilitare le condizioni finanziarie generali permettendo di finanziarsi a costi inferiori, anche agli Stati, si può vedere che i risultati negativi non possono essere imputati proprio alle sole politiche di tassi di interesse a zero stesse. Perché?! Partiamo dai due modi in cui si possono creare nuovi depositi che vogliono dire “nuovo” denaro che circola nell’economia e viene speso per beni e servizi. Abbiamo visto in altro post che ci sono solo due modi per avere nuovi depositi: nuovi prestiti delle banche e i deficit dello Stato. Ma lo Stato è stato forzato al pareggio di bilancio quindi non può avere deficit e, non facendo così pagamenti al netto al settore privato, non può creare nuova ricchezza; mentre i nuovi depositi bancari sono inibiti dalla stretta del credito, che a sua volta può essere imputata solamente ad una mancanza di fiducia o, al limite, ad una cattiva situazione patrimoniale degli istituti – ma sarebbe comunque una questione di elegible asset che non ci interessa adesso – e non alla liquidità, viste le riserve in eccesso ed il basso tasso di riferimento. Così si sono fermati due “canali” con cui si può “rifornire” l’economia.

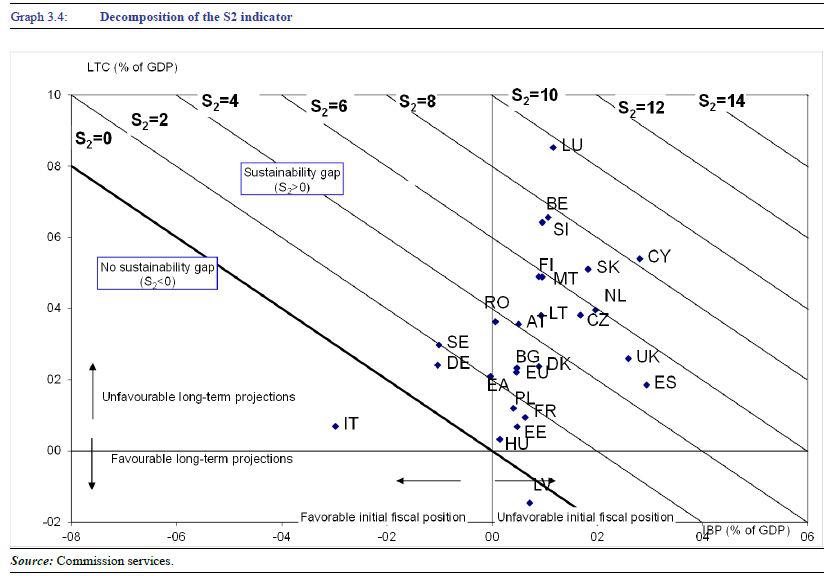

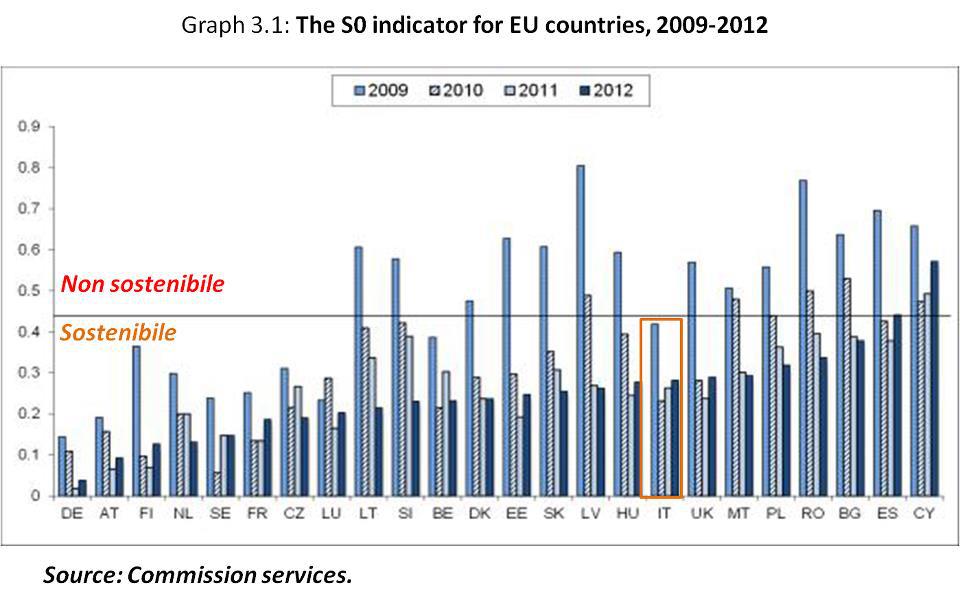

Il primo errore è nel pareggio di bilancio; perché costringere lo Stato al pareggio in un periodo in cui grazie ai bassi tassi avrebbe potuto finanziarsi – soprattutto nel breve e fuori da lunghe scadenze – a costi inferiori?! Non è un controsenso?! La BCE crea condizioni per finanziarsi a bassi tassi ma agli Stati è fatto divieto di spendere a deficit e sfruttare queste migliori condizioni. Ci è stato detto che uno Stato deve spendere come un buon padre di famiglia e che quindi era necessario inserire il pareggio di bilancio in costituzione; e che c’era una certa urgenza di farlo per riguadagnare credibilità, allora penalizzata dalla insostenibilità del nostro debito. Ma come già detto in altro articolo, l’Italia è dal 1991 in saldo primario attivo, quindi è da molto tempo che si comporta come un buon padre di famiglia, spendendo (spesa primaria) meno di quanto incassa; ed una inversione di tendenza – con uno Stato che va in deficit facendo pagamenti netti al settore privato e quindi immettendo le risorse che scarseggiano – quando il settore privato era in crisi, sarebbe anche stata auspicabile. Invece per necessità e urgenza si è “bloccato” lo Stato per poi sapere che, oltretutto – come dimostrato dai due grafici sotto riportati che riguardano gli indicatori di sostenibilità fiscale per il debito dei paesi europei – il debito dell’Italia era sostenibile anche nel lungo periodo e che tutta quella necessità ed urgenza, visti anche i reiterati surplus primari del ventennio precedente, forse non erano così reali ….

Di poi, una volta che gli Stati hanno cominciato ad inserire nelle loro leggi fondamentali il pareggio di bilancio, un malcelato “malumore” dei mercati – i deficit dello Stato sono soldi per il privato, ricordiamolo sempre – per una eventuale mancanza di liquidità, con un possibile rischio sistemico, viene “sanato” con l’annuncio che si farà qualsiasi cosa per salvare l’euro. I risultati delle politiche di austerità imposte agli Stati e dell’annuncio della BCE sono la diminuzione della base monetaria e dei tassi di interesse; e nonostante le riserve in eccesso le banche non sembrano stimolate al prestito bancario. Dopo aver limitato la spesa dello Stato si arriva ad abbassare i tassi in maniera tale che il prestito bancario stesso sembri ulteriormente scoraggiato da una minore “rendita”.

Di poi, una volta che gli Stati hanno cominciato ad inserire nelle loro leggi fondamentali il pareggio di bilancio, un malcelato “malumore” dei mercati – i deficit dello Stato sono soldi per il privato, ricordiamolo sempre – per una eventuale mancanza di liquidità, con un possibile rischio sistemico, viene “sanato” con l’annuncio che si farà qualsiasi cosa per salvare l’euro. I risultati delle politiche di austerità imposte agli Stati e dell’annuncio della BCE sono la diminuzione della base monetaria e dei tassi di interesse; e nonostante le riserve in eccesso le banche non sembrano stimolate al prestito bancario. Dopo aver limitato la spesa dello Stato si arriva ad abbassare i tassi in maniera tale che il prestito bancario stesso sembri ulteriormente scoraggiato da una minore “rendita”.

Questi provvedimenti, i tempi ed i modi in cui sono stati adottati, oltre che a destare perplessità, non hanno avuto alcun effetto nell’economia reale, hanno solo “calmato” i mercati finanziari; perché per es. il whatever it takes di Draghi non è arrivato quando la “crisi dello spread” ha colpito l’Italia, bensì solo quando per l’euro si è profilato un rischio sistemico da “contagio”?!

Partiamo invece ora dalla condizione opposta in cui allo Stato fossero stati permessi dei deficit. Velocemente e semplificando. La necessità di finanziarsi dello Stato avrebbe alzato i tassi di interesse, lo Stato emettendo titoli drena riserve, che diminuendo si apprezzano e fanno salire i tassi. Spende, stimola la domanda aggregata i consumi ecc. ecc., le condizioni economiche generali migliorano, aumenta la fiducia e, in questo clima, chi presta è più incline a prestare e chi prende a prestito più incline a prendere a prestito, con il risultato di un aumento del prestito bancario. A questo punto, un grosso deficit del governo con tassi che si alzano potrebbe essere una buona opportunità per i bond vigilantes di speculare; mentre il denaro che fluisce nell’economia tramite nuovi depositi potrebbe, soprattutto nel breve, quando l’offerta arrivando da un periodo di scarsa domanda potrebbe essere spiazzata da un repentino aumento di questa, creare una situazione in cui l’inflazione può attecchire. Pertanto, a questo punto, la ZIRP avrebbe una logica; e con lei un possibile whatever it takes! La banca centrale si sincera che l’aumento dei tassi non porti a fenomeni speculativi e lo fa garantendo il debito degli Stati tramite una “promessa” di liquidità, che per forza di cose avrà un effetto di trade-off sull’aumento dei tassi dovuto alla necessità dello Stato di finanziarsi; inoltre, si cura che la nuova moneta, creata con i deficit ed il prestito bancario e che fluisce, così, nell’economia, non porti a fenomeni inflazionistici. Infatti, una ZIRP non è niente altro che la garanzia che: primo lo Stato non si finanzi a costi troppo elevati; secondo che la nuova offerta di moneta guidata dagli interessi, contenendo proprio gli stessi grazie a un tasso di riferimento più basso, non sia troppo elevata da portare a una nuova bolla del credito. Mentre come impostata la ZIRP, o simil-ZIRP, della BCE ha ridotto il rischio sistemico senza fare nulla per aiutare il sistema, soprattutto a livello di economia reale. Si è garantito il sistema ma poi non lo si è “rifornito”, mentre le altre banche centrali aumentavano la base monetaria la BCE la contraeva; chi aveva bisogno di credito difficilmente lo otteneva e, ancora più assurdo, le condizioni finanziarie sarebbero dovute essere “facilitanti”. I bassi tassi rendono più inclini a prendere a prestito ma non a prestare, probabilmente; anche se il “pivot role”, per il prestito bancario, in questo caso, ripetiamo, visti tassi e eccesso di riserve, resta sempre quello delle condizioni economiche generali. Non sono state migliorate le condizioni economiche generali e non si sono volute migliorare, sono solo stati ridotti i rischi sistemici.

Ancora: più che i provvedimenti qui sono i tempi e i modi in cui sono stati annunciati il pareggio di bilancio e l’intenzione della BCE di fare whatever it takes, con tassi di interesse vicino allo zero, che non sembrano aver portato nessun vantaggio reale. Innanzitutto si è inserito il pareggio di bilancio, quando dopo anni di surplus primario forse un deficit avrebbe potuto stimolare la domanda – perché il cittadino dovrebbe pagare sempre, in tasse, tanto quanto o più di quanto lo Stato spende correntemente?! – senza sembrare così scandaloso, visto i surplus primari precedenti; il tutto ai bassi tassi di interesse forniti dalla BCE. Invece, una volta esclusa questa possibilità e dopo aver fermato, come visto, uno dei canali che “rifornisce” il settore economico privato, il deficit dello Stato, si è pensato di calmare i mercati con un annuncio in cui ci si dimostrava disponibili a far tutto senza poi far nulla; anzi, al contrario si è addirittura contratta la base monetaria con l’effetto però – anche non usuale – di far diminuire i tassi di interessi (effetto annuncio); e con un risultato finale nullo nel lenire la “presa” della stretta del credito. Tutto questo fa sembrare che la “breathing room” sia, in realtà, progettata, o stata progettata, almeno nei modi e nei tempi, per essere più simile ad una “gas chamber”!

Luca Pezzotta di Economia Per I Cittadini

Pingback: Il saccheggio della Grecia!

Pingback: L’improbabile default degli USA in un grafico | Scenarieconomici.it