Esteri

Le sfide di Donald J. Trump in economia. L’Italia deve supportare il progetto seguendo l’ esempio USA

Mi dichiaro, sono di parte. Ritengo infatti che Donald J. Trump possa davvero salvare il mondo dagli eccessi della finanza. Ed attenzione, non sono eccessi da poco: tra interessi negativi e lotta al contante è stata annichilita la classe media del mondo occidentale e capitalistico, se vi pare cosa da nulla…

In ogni caso nessun altro capo di stato sarebbe in grado di farlo, solo una persona contemporaneamente legata a doppio filo all’economia reale oltre che immune dalla corruzione implicita della finanza (Trump non ha bisogno di soldi) può pensare di poter correggere il sistema globale che, per i suoi eccessi, stava andando diretto verso il deragliamento. Ritengo infatti che senza l’ascesa di Trump avremmo rivisto una guerra mondiale: Hillary Clinton ed il suo clan (a cui Matteo Renzi appartiene in forza del suo dichiarato supporto, anche l’economia italiana è messa molto peggio di come il pifferaio fiorentino vi abbia detto) avrebbero fatto di tutto per nascondere il disastro che sta dietro ad un’economia USA molto più fragile di quanto sia stato pubblicizzato (da Obama) dal 2014 in avanti. Per non parlare della prossima recessione, attesa nel 2017 in forza di un dollaro decisamente sopravvalutato (oltre ai dati macro che contano, tutti al collasso, aspettate 9 mesi e vedrete il disastro economico che Obama ha nascosto al mondo!).

A parte la correzione di aberrazioni interne come l’Obamacare o i capitali delle corporations depositati fuori dagli USA per evitare le tasse, con l’obiettivo di far tornare grande l’America – e spero anche i suoi alleati – Donald J. Trump ha due grandi sfide innanzi, sfide difficili da conciliare:

1. la prima, adeguare la politica estera USA – fallimentare con il duo Obama-Clan Clinton – alle ambizioni e soprattutto agli interessi americani nel mondo, anche in tema di fiducia degli alleati traditi (come l’Italia). Questo potrebbe comportare una modifica e fin anche una riduzione delle proprie sfere di equilibrio.

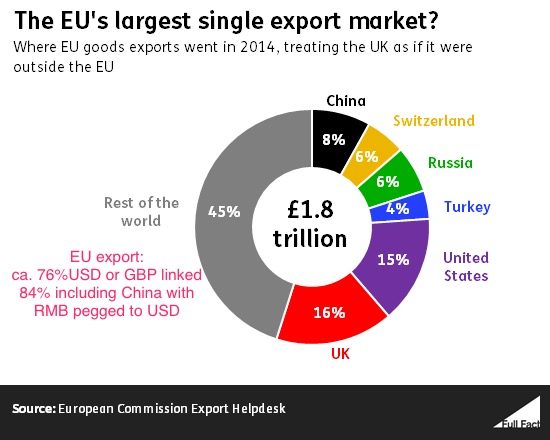

2. La seconda, concomitante, concordare una svalutazione del dollaro pur in presenza di tassi in salita, un secondo accordo del Plaza se volete. Il problema è che con il dollaro debole ci sarebbero certamente delle vittime e la prima sarebbe l’Europa tedesca, che si disintegrerebbe. Ovvero la Germania si metterà certamente di traverso, ben conscia che la sua ricchezza attuale dipende dal fatto di avere in seno all’euro paesi che giustificano la debolezza della valuta europea, non a caso Berlino è stata inserita da Washington tra i paesi che manipolano la propria moneta per interessi commerciali.

In relazione ai futuri accordi per far svalutare il dollaro (cfr. Plaza II), a favore troveremo certamente:

– Russia, Cina e paesi produttori di materie prime e petrolio (Arabia, Australia, Canada), visto che inevitabilmente – anche e soprattutto in forza di una spinta inflazionista su impulso trumpiano, con il fine di svalutare il proprio debito contratto a tassi simil zero – i prezzi delle commodities salirebbero.

– Parimenti i paesi emergenti con gran parte del loro debito contratto in dollari ne trarrebbero enorme beneficio.

– Il Giappone avrà invece svantaggi relativi dovuti ad una iniziale riduzione dell’export, compensabili però con una svalutazione dello yen indotta dall’aumento del debito e da una stampa a regimi da iperinflazione della propria moneta, con il debito statale acquistato – assieme alle azioni delle aziende quotate – dalla banca centrale che di fatto sterilizzerà gli effetti dei bond emessi dallo stato per sostenere l’economia (il Giappone sarà il primo paese ad addentrarsi in una vera e propria nazionalizzazione/socializzazione dell’economia per via finanziaria, già oggi più del 50% delle azioni delle aziende quotate sono detenute dalla banca centrale giapponese).

Chi si schianterà letteralmente sarà l’EU tedesca che vedrà le economie dei periferici saltare come birilli non più in grado di esportare a fronte di un dollaro debole. Mentre la Germania con i suoi prodotti a grande valore aggiunto vedrà sì un peggioramento della bilancia commerciale ma sopravviverà, i periferici imploderanno. La risposta EU (tedesca) sarà evitabilmente quella di rendere ancora più deboli i paesi periferici che oggi contribuiscono ad una moneta unica artificiosamente svalutata ad esclusivo vantaggio di Berlino. Questo si tradurrà in deflazione salariale, crollo dei consumi, tasse elevate, stretti nel giogo dell’austerità euroimposta funzionale a rendere la compagine eurica vis a vis con i mercati mediamente la più debole possibile con il fine di abbassare quanto più possibile il cambio dell’euro ossia la moneta che la Germania USA per esportare i propri prodotti a prezzi competitivi.

Ossia il fine tedesco non sarà costruttivo ma solo quello di mantenere l’euro integro il più a lungo possibile, a proprio vantaggio anche a costo di danneggiare l’economia globale.

Come capite questo giochetto non potrà durare all’infinito, prima o poi l’euro verrà smantellato a fronte di una mortale instabilità nei periferici, instabilità tanto più evidente quanto maggiore sarà l’interesse esterno a fare in modo che l’egemonia francotedesca in Europa abbia termine (qualcuno è veramente convinto che l’EU arriverà ad avere un esercito indipendente? Me lo vedo il commilitone italiano dell’ipotetico contingente transnazionale EU accoltellare qurlo tedesco che gli da dello sfaticato…, tutto già visto 70 anni fa quando i militi italiani furono abbandonati dai “leali” tedeschi sul Don, ndr)..

Chi scrive ritiene che saranno i forconi a decidere: temo che tutto finirà quando, su impulso esterno all’Europa (…), un governo periferico venduto alla Germania verrà fatto cadere in modo violento. Alla fine per l’Italia sarà una liberazione, come quella del ’45. Corsi e ricorsi storici…

Mitt Dolcino