Finanza

Crack Evergrande: 340 miliardi di dollari di debiti e un piano di ristrutturazione complesso e incerto

Niente simboleggia la scomparsa del China Evergrande Group come la torre di Hong Kong acquistata per la cifra record di 1,6 miliardi di dollari. Un tempo gioiello della corona del costruttore, i creditori stanno ancora cercando di vendere l’edificio quasi un anno dopo averlo espropriato per insolvenza

Ormai però la fama negativa dell’immobile è consolidata e neanche cambiare nome o ristrutturarlo sta attraendo dei possibili acquirenti. I problemi finanziari di Evergrande hanno persino iniziato a influenzare l’operatività dell’edificio, che si trova nel trafficato quartiere di Wan Chai a Hong Kong. Tre degli 11 ascensori non funzionavano perché il costruttore non aveva pagato l’appaltatore, ha dichiarato Godfrey Cheng, vice direttore senior di Savills (Hong Kong), agente dei curatori fallimentari

Questa è solo un’istantanea della situazione in cui i debiti hanno spinto China Evergrande, e le ultime notizie non sono positive. Il promotore immobiliare, i cui problemi hanno contribuito al crollo dell’importante mercato immobiliare del Paese, ha reso noto che i suoi debiti sono saliti ulteriormente a circa 340 miliardi di dollari alla fine dello scorso anno.

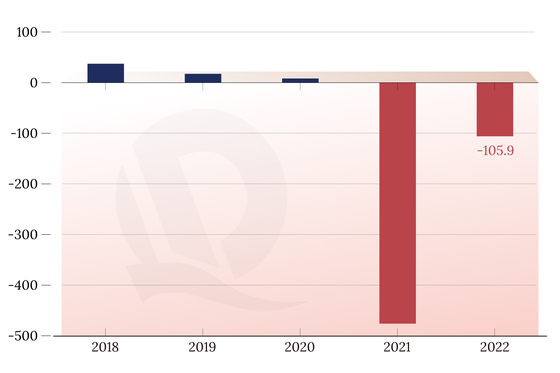

In una comunicazione alla Borsa di Hong Kong, Evergrande ha dichiarato di avere perdite per un totale di circa 81 miliardi di dollari nel periodo 2021-2022 e che i suoi ricavi sono crollati di circa la metà nel 2021.

I leader cinesi stanno cercando di rilanciare la crescita economica che lo scorso anno è scesa al 3%, il secondo livello più basso dagli anni Settanta. Le autorità di regolamentazione sono intervenute per supervisionare la ristrutturazione del debito di Evergrande, ma apparentemente hanno rifiutato un salvataggio per evitare di inviare un messaggio sbagliato alle aziende sulla necessità di ridurre i loro debiti.

Il perdurare dei problemi di Evergrande, che si dice sia il promotore immobiliare più pesantemente indebitato a livello globale, non lascia presagire una ripresa del settore immobiliare, uno dei principali motori dell’attività imprenditoriale, la cui perdita di slancio ha pesato sulla vacillante ripresa cinese dopo la revoca delle restrizioni anti-COVID-19 alla fine dello scorso anno.

Una marea di debiti già in default

Nell’ambito del suo piano di ristrutturazione del debito, Evergrande ha a che fare con due gruppi di creditori che vantano crediti per circa 20 miliardi di dollari e che sono già in default:

- Classe A: il primo gruppo comprende 17,1 miliardi di dollari di crediti detenuti da hedge fund globali in 11 obbligazioni denominate in dollari emesse o garantite da Evergrande, con scadenza da gennaio 2022 a giugno 2025. C’è anche un prestito privato, scaduto nel gennaio 2022, con un interesse annuo del 15%.

- Classe C: il secondo gruppo riguarda 2,93 miliardi di dollari, sulla base di “deficiency claims” stimati al 20% di 14,7 miliardi di dollari di passività. Si tratta di obblighi di riacquisto, prestiti a margine, prestiti strutturati e prestiti privati denominati in yuan, dollari di Hong Kong e dollari statunitensi, nonché di garanzie fornite ai creditori onshore.

In che modo Evergrande rimborserà i suoi creditori nel piano di ristrutturazione?

Evergrande prevede di emettere nuove obbligazioni per entrambe le classi di creditori, oltre a titoli ibridi convertibili in azioni proprie e in azioni delle due unità chiave che si occupano di servizi di gestione immobiliare e di veicoli a nuove energie.

Per i creditori di classe A, Evergrande emetterà nuove obbligazioni con scadenza tra i 10 e i 12 anni, pagando un interesse del 2-3% all’anno (o nuove obbligazioni aggiuntive al posto del pagamento delle cedole). Inoltre, emetterà nuove obbligazioni con scadenza da 5 a 9 anni, pagando una cedola annuale del 5-7%, che potrà essere scelta da entrambe le classi di creditori.

Entrambe le categorie di creditori avranno la possibilità di ricevere un pacchetto di titoli comprendente

- Nuove obbligazioni che dovranno essere convertite in azioni di Evergrande pari al 29,9% del suo capitale allargato dopo cinque anni

- Nuove obbligazioni convertibili in una partecipazione del 21,6 per cento in Evergrande Property Services dopo due anni

- Nuove obbligazioni scambiabili con una partecipazione del 38,9 per cento in Evergrande New Energy Vehicle Group dopo due anni.

In sostanza, l’operazione prevede la distribuzione di oltre 15 miliardi di dollari di nuove obbligazioni e la conversione di almeno 4,25 miliardi di dollari di debito in azioni delle tre società. Tutto questo però richiede una grande fiducia da parte dei creditori che tutto il piano di ristrutturazione venga a tenere, il che richiede che il mercato non crolli e che sia possibile terminare i complessi in sviluppo, il che non è certo e richiede risorse aggiuntive

Se il piano fallisce Deloitte prevede che gli investito di obbligazioni non garantite stranieri possano prendere fra i 2.05 cents e i 3.53 centesimi per dollaro di debito, mentre i possessori di titoli in Dollari otterrebbero solo fra i 5.92 centesimi e i 9.34 centesimi per dollaro. Un vero e proprio bagno di sangue. Però quando comprarono il titolo al 15% sembrava un buon affare.

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.

Pingback: Cina: gruppo fiduciario da 1000 miliardi di Yuan salta diversi pagamenti

Pingback: Evergrande dichiara bancarotta a New York per difendere i propri beni dai creditori

Pingback: Evergrande rimbalza del 70% perché Country Garden non è ancora fallita

Pingback: Evergrande blocca la trattazione dei propri titoli