Euro crisis

Cambio fisso, svalutazione e “austerità”

Oggi ho il piacere di ospitare un’amica, una personcina di quelle che potremmo definire un grande combattente, membro dell’organizzazione LIRA:

la quale, come lei stessa ammette, molto deve al sottoscritto e al nostro comune fratello di mille avventure Mattia Corsini di ARS, a volte anche lui ospitato su questo sito, per la sua formazione economica di base (ma direi anche di quella avanzata).

Bene, torniamo indietro alle origini dell’economia, all’ABC, e rituffiamoci in argomenti di estrema importanza che altrimenti potrebbero andare perduti nelle pieghe del tempo; parliamo di Cambi e di Austerità, torniamo alle radici dei problemi delle economie moderne.

Buona lettura.

Maurizio Gustinicchi

Economia5Stelle

************************************************************************************************************

CAMBIO FISSO, SVALUTAZIONE E “AUSTERITA’ ”

Le ricadute negative per la nostra economia dell’adozione del cambio fisso e della conseguente rinuncia ad uno strumento come la svalutazione monetaria sono ben chiarite da Alberto Bagnai nel suo fondamentale libro Il tramonto dell’euro.[1] In estrema sintesi, come egli stesso spiega in un’intervista, “adottando un cambio fisso un Paese si priva di un normale meccanismo di risposta a shock negativi provenienti dall’esterno: la possibilità di aggiustare il valore della propria valuta alle mutate condizioni di mercato. Non c’è nulla di scandaloso né di immorale nel fatto che il prezzo di una valuta segua la legge della domanda e dell’offerta. Se glielo si impedisce, si crea una tensione che fatalmente si scarica sul mercato del lavoro.”[2]

Bagnai riassume il concetto citando l’icastica alternativa di Vittorio Da Rold sul Sole24Ore: in caso di crisi “o si svaluta la moneta (ma nell’euro non si può più) o si svaluta il salario”.

Il taglio dei salari ha l’evidente scopo di offrire prodotti al mercato estero a prezzi più contenuti (abbassando il cosiddetto “costo del lavoro”), ma è una misura, oltre che anti-etica, anche inefficace, perché al tempo stesso distrugge la domanda interna, contribuendo così all’incremento del rapporto deficit/PIL. Nel tentativo di abbassare questo rapporto, secondo i dettami di Maastricht e del Fiscal Compact, i governi mettono quindi in atto manovre “lacrime e sangue” di tagli alla spesa pubblica e tasse. Ma la cura è peggiore del male, e lo aggrava prociclicamente: vediamo perché.

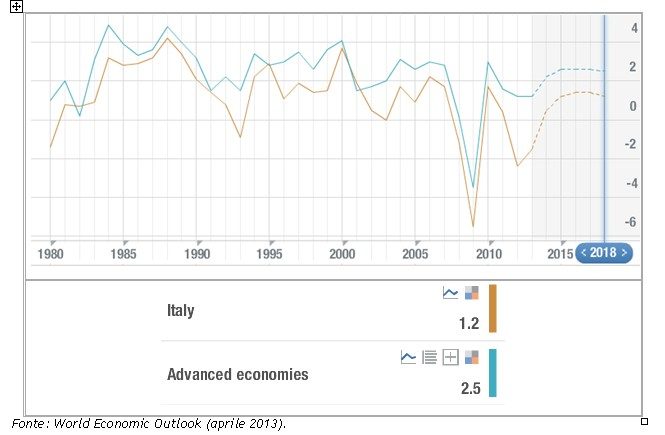

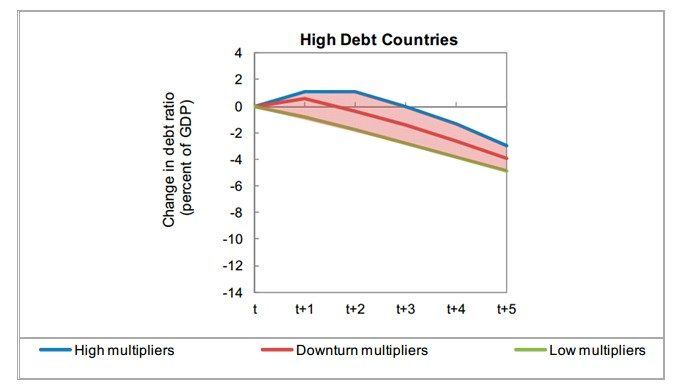

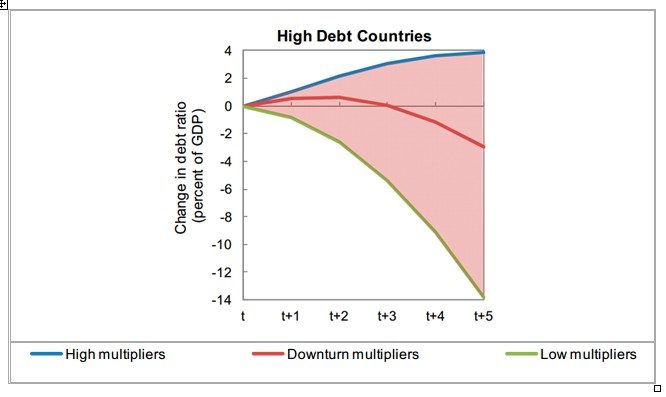

I grafici sottostanti sono tratti sia dallo studio del Fondo Monetario Internazionale “The Challenge of Debt Reduction during Fiscal Consolidation” di L. Eyraud e A. Weber[3], sia dal IMF DATA MAPPER.

Da essi, come fanno notare Maurizio Gustinicchi e Mattia Corsini[4], risulta evidente il rischio di mancato riassorbimento delle economie sviluppate di tutte le manovre tagli e tasse, con probabile stagnazione o addirittura recessione anche negli anni successivi: con buona pace della tanto decantata“austerità espansiva”.

In caso di tagli o tasse si hanno due effetti:

- Effetto diretto: una manovra di tagli e tasse di un punto percentuale genera una riduzione del rapporto debito/pil di pari importo:

- Effetto mitigante (unpleasant fiscal arithmetic): la stessa manovra ha però indesiderati effetti mitiganti di importo superiore (circa 1,3 sul denominatore e circa 0,2 sul numeratore):

Ovviamente gli effetti si notano già ad una prima fase di previsione (vedi grafico da IMF Data Mapper) e, purtroppo, si vedranno per molti anni a venire o addirittura permanentemente, dato che, qualora le manovre di tagli e tasse diventassero strutturali, l’effetto complessivo non sarà mai più recuperato. Un noto esempio sono le nostre accise sui carburanti.

Dopo qualche anno, le nazioni ad alto moltiplicatore dovrebbero recuperare i valori perduti, ma solo se la stretta fiscale avviene il primo anno e mai più.

Qualora invece le operazioni di tagli e tasse dovessero essere continue e ripetitive, anno dopo anno, il rischio che corrono le economie avanzate è che il rapporto debito/pil, causa moltiplicatore fiscale, potrebbe non calare più, anzi potrebbe esplodere, come dimostra l’ultimo grafico del FMI:

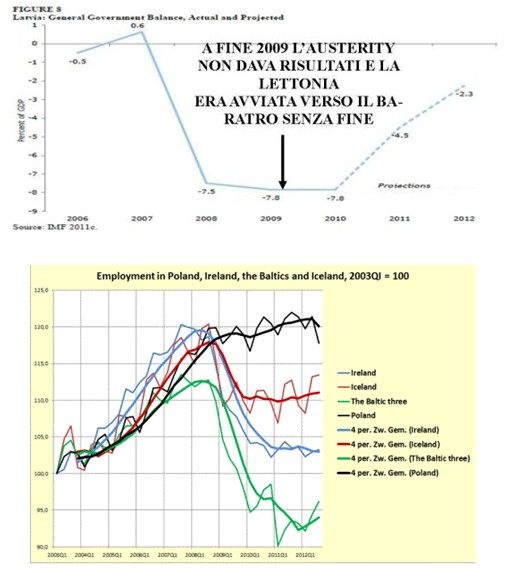

La svalutazione del cambio, al contrario, permette un recupero di competitività. “Basta confrontare – fa notare A. Bagnai – i risultati conseguiti dalla Lettonia (che ha seguito la strada della svalutazione interna, massacrando la propria economia, come ricorda Mario Seminerio, altro economista ortodosso e pro-euro), e dalla Polonia, che invece dopo il crack Lehman del settembre 2008 ha lasciato svalutare lo zloty di quasi il 30%, risultando l’unico paese dell’Unione Europea con un tasso di crescita positivo nel 2009 (+1.6%). Questo risultato è stato ottenuto senza particolari costi in termini d’inflazione, che anzi in Polonia è scesa dal 4.2% al 3.4% fra 2008 e 2009, come ricordano Kawalec e Pytlarczyk.” Se ne conclude, fra l’altro, che il terrore dell’inflazione in caso di sganciamento valutario non ha alcuna base storica né scientifica.

Fonte: REAL ECONOMICS REVIEW BLOG

Le conseguenze del blocco del cambio provocato dall’adozione della moneta unica europea sono così sintetizzate dal prof. Bagnai:

- con il blocco del cambio, nei Paesi periferici dell’eurozona, quelli solitamente più arretrati in termini economici, la competitività peggiora, perché il cambio non può essere aggiustato alle variazioni dei prezzi. In parole semplici, agli abitanti di questi Paesi viene data una moneta troppo forte rispetto alla loro economia, e questo li incita a comprare molti beni all’estero: così le spese dei Paesi di periferia sostengono l’industria del Nord;

- quando il cambio è bloccato, i prestiti da un Paese a un altro non scontano il rischio di cambio (che a sua volta sconta i differenziali attesi d’inflazione, N.d.R.), e quindi il nord Europa presta ai Paesi del sud, con estrema larghezza, somme che vengono utilizzate per acquistare i beni del nord.

- I Paesi del nord traggono dunque due vantaggi: uno in termini di profitti industriali e uno in termini di profitti finanziari.

- Questo gioco si è inceppato per due ordini di motivi:

- da una parte si supponeva che questi afflussi di capitali avrebbero contribuito a risolvere i problemi strutturali del sud, ma non è stato affatto così;

- dall’altra, soprattutto i tedeschi disponevano di una ingente liquidità che li ha portati ad effettuare anche molti investimenti sbagliati, come i prestiti incauti fatti alla Grecia e quelli fatti agli Stati Uniti sul mercato dei subprime.

Quando dagli Usa è arrivato il colpo della crisi dei subprime e del crollo di Lehman Brothers, i tedeschi hanno cominciato a dover rientrare dei loro vari crediti. Per farlo, naturalmente, hanno fatto la voce grossa con i paesi più piccoli e si sono dimostrati umili con quelli potenti, secondo un copione ormai consolidato dalla storia.

Ma esistono anche altre deprecabili conseguenze dell’adozione del cambio fisso, come mette in luce un ottimo contributo di Filippo Abbate e Marco Cavedon relativo al noto evento che si verificò nel luglio del 1981, il cosiddetto “Divorzio” tra la nostra Banca Centrale (Banca Italia) e il Ministero del Tesoro. Un evento le cui conseguenze per le sorti della nostra economia furono tragiche. Come affermano i due economisti, questa manovra “fu di fatto una delle prime di tutta una serie di politiche successive di adesione ad accordi sovranazionali che culminarono con l’entrata in vigore nel 2002 della moneta unica Euro, che sancì la morte definitiva della nostra autonomia di spesa come stato sovrano“.

Il contributo citato evidenzia come le dinamiche in atto nel sistema euro fossero già state ampiamente sperimentate all’epoca dello SME e come le conseguenze negative del cambio fisso per la nostra economia fossero risultate evidenti già allora:

“Il sistema monetario europeo, detto anche SME, entrato in vigore il 13 marzo 1979 e sottoscritto dai Paesi membri dell’allora Comunità Europea (ad eccezione della Gran Bretagna, entrata nel 1990), costituì un accordo per il mantenimento di una parità di cambio prefissata (stabilita dagli Accordi di Cambio Europei), che poteva oscillare entro una fluttuazione del ±2,25% (del ±6% per Italia, Gran Bretagna, Spagna e Portogallo), avendo a riferimento una unità di conto comune (l’ECU), determinata in rapporto al valore medio dei cambi del paniere delle divise dei paesi aderenti. Nel caso di eccessiva rivalutazione o svalutazione di una moneta rispetto a quelle del paniere, il governo nazionale doveva adottare le necessarie politiche monetarie che ristabilissero l’equilibrio di cambio entro la banda prefissata.

Aderendo allo SME l’Italia si impegnò a mantenere il tasso di cambio nominale entro i parametri di oscillazione stabiliti, mentre quello reale, legato all’inflazione, rimaneva profondamente squilibrato.

Ovvero, in un sistema a cambi fissi, i Paesi a più alta inflazione vedranno aumentare il tasso di cambio reale (dato dal rapporto tra il tasso di cambio nominale e l’inflazione) della propria valuta rispetto alla valuta del Paese a più bassa inflazione, con conseguente perdita di competitività dei propri beni (praticamente questo significa che con un valore della moneta che non cambia, la maggiore inflazione rende i prezzi per i residenti all’estero più alti).

Fissando il tasso di cambio, si rinuncia a uno strumento efficace nella correzione degli squilibri commerciali e nel controllo del livello di produzione aggregata.

In un sistema di cambi fissi, se un Paese ha, per qualsiasi motivo, una tendenza al deficit estero (cosa che avviene facilmente se il cambio non si deprezza come dovrebbe, incrementando così le importazioni e rendendo più difficili le esportazioni), deve difendere il cambio (in quanto una elevata offerta monetaria verso l’estero può determinare un deprezzamento della propria valuta, se essa supera la domanda), e può farlo in due modi:

a) o vendendo le sue riserve di valuta estera (cioè usandole per acquistare la propria moneta, difendendone il valore);

b) o alzando il tasso d’interesse, perché questo invoglia gli investitori esteri a domandare valuta nazionale per comprare titoli di stato che offrono un buon rendimento”[5].

È chiaro quindi che i Paesi con inflazione alta, per difendere l’allineamento del cambio con i Paesi ad inflazione bassa, tendono ad alzare i tassi d’interesse sui propri titoli di Stato per renderli più attraenti agli occhi degli investitori: e questo, a ben guardare, prelude al famigerato “spread” (il differenziale tra il rendimento dei Btp, titoli italiani, e dei Bund, titoli tedeschi, con scadenza a 10 anni) con il quale l’Italia dell’Euro è stata ed è tuttora tenuta in scacco dai poteri finanziari, che proprio facendo leva su quest’arma hanno costretto il governo Berlusconi a dimettersi nel novembre del 2011.

A conti fatti, quindi, il cambio fisso non ha solo pesantissime ricadute economiche, ma assume anche una evidente rilevanza politica: contribuisce infatti a porre le premesse per il ricatto dei “mercati”, con cui la grande finanza internazionale ha messo fuori gioco la classe politica italiana ed europea.

Arlette Zat

Reload di articolo del 24 Aprile 2014

[1] Alberto Bagnai, Il tramonto dell’Euro. Come e perché la fine della moneta unica salverebbe democrazia e benessere in Europa, Imprimatur 2012.

[2] http://www.ilsussidiario.net/News/Economia-e-Finanza/2013/3/28/ADDIO-EURO-Bagnai-come-uscirne-senza-danni-per-non-farsi-rapinare-dall-Europa/377651/

[3] http://www.imf.org/external/pubs/ft/wp/2013/wp1367.pdf

[4] http://arjelle.altervista.org/Scenari/Scenario1_E5S.htm

[5] http://memmt.info/site/il-divorzio-banca-ditalia-tesoro-un-falso-mito-studiare-lo-sme-per-capire-leuro/

Pingback: Cambio fisso, svalutazione e “austerità”