Attualità

Spagna: si sta preparando una crisi immobiliare devastante. Questa è la conseguenza dell’Euro e della politica della BCE

La Spagna è una delle economie europee più colpite dalla crisi del virus COVID-19, in parte a causa della sua enorme dipendenza dal turismo. Infatti, secondo i dati pubblicati a febbraio dall’Organizzazione per la cooperazione e lo sviluppo economico, la Spagna è il Paese dell’OCSE (su 38) in cui il reddito reale delle famiglie è diminuito maggiormente dopo la pandemia. È anche il Paese dell’UE che ha subito il maggior calo del reddito pro-capite dal 2020, ed è stato superato su questo indicatore da Slovenia, Lituania ed Estonia.

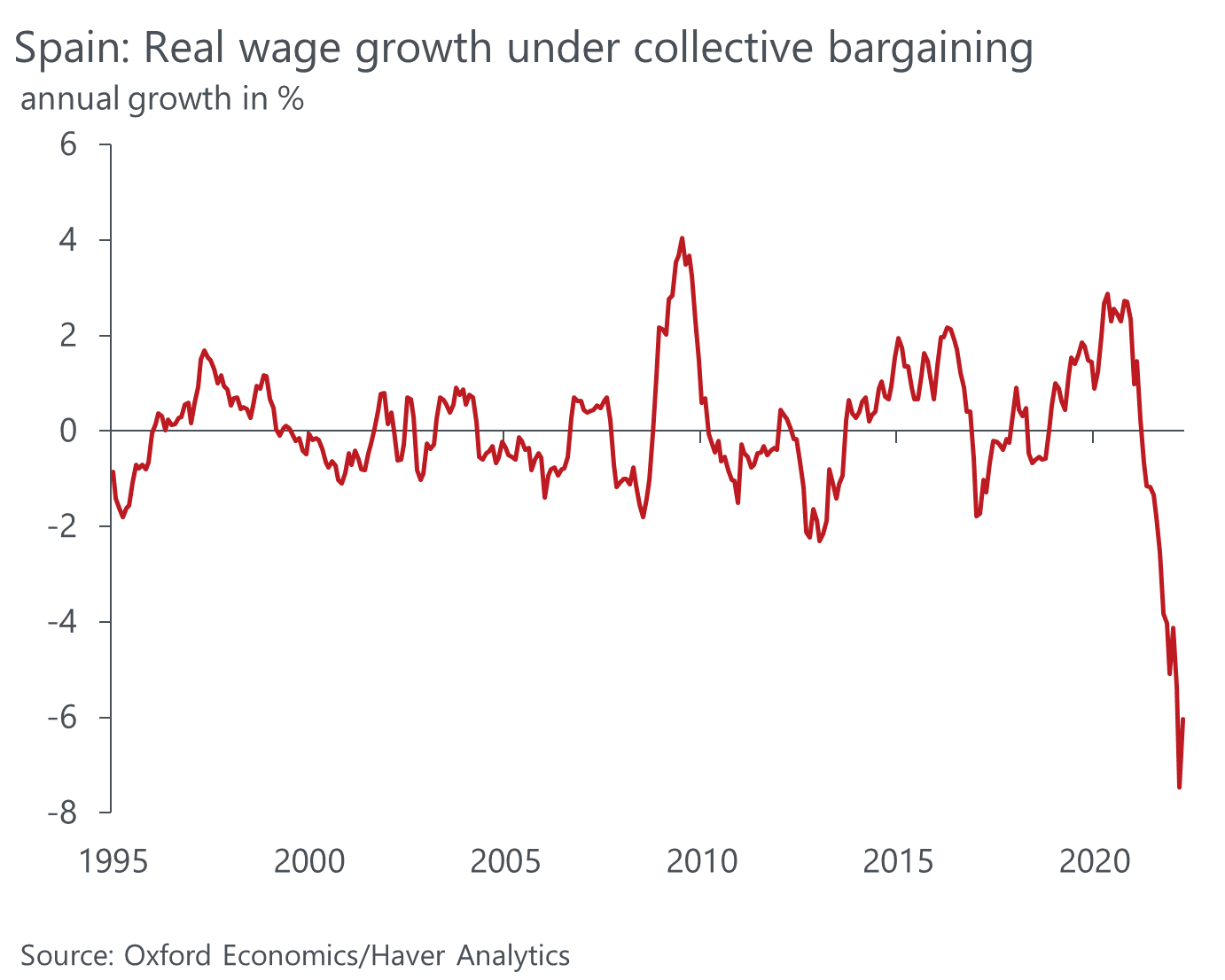

Ora, dopo anni di calo dei redditi reali, milioni di famiglie si trovano a dover pagare mutui alle stelle a causa dei rapidi aumenti dei tassi di interesse da parte della Banca Centrale Europea, in una situazione in cui le paghe reali precipitano come si può vedere qui sotto

La povertà non ha mai padri

Ovviamente nessuno vuole prendersi la responsabilità di questo disastro. Dopo aver subito una batosta alle recenti elezioni locali e regionali, il governo di Pedro Sánchez si trova ora ad affrontare una battaglia in salita alle elezioni generali del mese prossimo. Mentre i costi dei mutui aumentano, il governo cerca disperatamente di attribuire la responsabilità alla Banca Centrale Europea (BCE) e alla sua filiale spagnola, la Banca di Spagna. Interrogata in un’intervista sullo stato dell’economia spagnola e sul potenziale impatto dell’ultima tornata di aumenti dei tassi di interesse della BCE sui proprietari di case spagnoli, il ministro dell’Economia spagnolo Nadia Calviño ha dichiarato:

“Dovete chiedere a [Luis de] Guindos, [vicepresidente della Banca Centrale Europea], e a [Fernando] De Cos [governatore della Banca di Spagna]; sono loro gli spagnoli dietro l’aumento dei mutui”.

Calvino ha ragione, naturalmente. Così come lo stesso Sánchez quando martedì ha detto che “il governo [spagnolo] non ha poteri sulla politica monetaria”, anche se la colpa è indirettamente, comunque, del governo: qualcuno avrà firmato l’accesso all’Euro e la rinuncia alla Peseta, questa non è avvenuta da sola. Poi il suo governo – come tutti i governi dell’UE – è in parte responsabile dell’alta inflazione a causa del suo continuo sostegno alle sanzioni contro la Russia, il principale fornitore di energia e di altri beni vitali per l’Europa. Questo è, senza dubbio, uno dei principali fattori alla base della massiccia impennata dei prezzi dell’energia in Europa e dell’inflazione complessiva.

Ma il semplice fatto che il primo ministro e il ministro dell’Economia spagnoli stiano entrambi cercando di scaricare il peso della responsabilità dell’aumento dei tassi ipotecari sui banchieri centrali è degno di nota, dal momento che i politici di alto livello raramente incolpano le banche centrali di qualcosa, a meno che non si trovino in una situazione di vera e propria stretta. Naturalmente, Sánchez avrebbe potuto aggiungere che anche la banca centrale spagnola non ha alcuna influenza significativa sulla politica monetaria in Spagna, dal momento che il governo spagnolo ha ceduto tutti i poteri decisionali in questo campo alla BCE quando ha aderito all’euro all’inizio di questo secolo. Però nessuno ha il coraggio, per ora, di affermare che l’Euro è stato l’errore che è…

Per la Spagna, dove l’indice dei prezzi al consumo (CPI) si è attestato a maggio a un relativamente basso 3,2%, non sono più necessari ulteriori aumenti dei tassi di interesse, ha affermato Calviño, aggiungendo un’avvertenza: la BCE deve considerare l’Europa “nel suo complesso”. Nell’area dell’euro nel suo complesso l’inflazione media è stata del 6,1% a maggio, quasi il doppio rispetto alla Spagna. In sei Paesi, tutti dell’Europa orientale (Lituania, Estonia, Lettonia, Slovacchia, Repubblica Ceca e Polonia), l’inflazione è ancora superiore al 10%. Quindi abbiamo una situazione classica per l’area Euro: troppo “Stretta” per certi paesi, e troppo “Larga ” per altri la moneta è inadatta per tutti.

La BCE ha intrapreso l’attuale percorso di rialzo nel luglio 2022, quando ha aumentato il tasso di deposito principale da -0,5% a 0%. Da allora ha effettuato altri sette rialzi, fino all’attuale tasso del 3,5%, il più alto dal 2001. Tutto questo è apparentemente necessario per spremere quanta più vita possibile dall’economia, soffocando la domanda dei consumatori, innescando una recessione, distruggendo milioni di persone, con l’obiettivo apparente di far scendere l’inflazione a un livello più gestibile. Ciò ignora il fatto che l’impennata dei prezzi è, in larga misura, il risultato di fattori legati all’offerta, tra cui, ovviamente, gli effetti boomerang degli 11 pacchetti di sanzioni dell’UE contro la Russia, il suo principale fornitore di energia.

Sebbene l’inflazione sia effettivamente diminuita, l’area dell’euro, come gli Stati Uniti, ha ancora tassi reali negativi. Nel frattempo, i rapidi rialzi dei tassi della BCE stanno innescando ogni sorta di spiacevoli effetti collaterali, molti dei quali voluti. Tra questi, il rapido aumento dei costi per i proprietari di case con l’impennata dei tassi ipotecari. La Spagna è particolarmente vulnerabile a questa tendenza, poiché circa tre quarti dei suoi proprietari di mutui hanno contratti di prestito a tasso variabile legati al tasso di deposito della BCE, anche se in genere vengono adeguati solo una volta all’anno.

Crisi immobiliare 2.0?

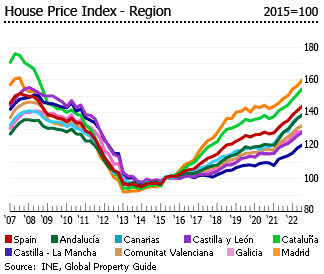

La Spagna ha già assistito a uno dei più spettacolari boom e bust immobiliari di questo secolo nei suoi primi anni. Durante l’apice della fase di boom, dal 2003 al 2005, sono state costruite circa 700.000 abitazioni all’anno, più di quante se ne costruissero in Germania, Francia, Italia e Regno Unito messi insieme, con una popolazione complessiva quattro volte superiore a quella spagnola. Quando la polvere del successivo crollo si è in gran parte depositata, intorno al 2015, oltre 600.000 famiglie avevano perso la casa (e si tenga presente che in Spagna i mutui sono pro solvendo, come in Italia, cioè i debiti non spariscono una volta eseguita la garanzia. Quindi centinaia di migliaia di famiglie sono state rovinate a vita.

Negli ultimi anni le banche, i costruttori, i grandi immobiliaristi e il precedente governo Rajoy hanno fatto di tutto per creare una nuova bolla immobiliare, con un certo grado di successo. Nel 2019 i prezzi di alcuni dei mercati immobiliari più importanti del Paese, come Madrid, Barcellona e alcuni mercati costieri e insulari, avevano recuperato gran parte, ma non tutto, il terreno perso nella precedente crisi. Tuttavia, in altri mercati meno appetibili, i prezzi delle case sono aumentati a malapena e in alcuni casi sono rimasti al di sotto del livello del 1° trimestre 2015, quando si è verificato il punto di minimo nazionale.

Nel 2020, l’anno del covid, il mercato immobiliare spagnolo ha subito una battuta d’arresto, come nella maggior parte dei Paesi, prima di riprendere il ritmo nel 2021. Nel 2022, il numero totale di vendite di immobili residenziali ha raggiunto 650.000, il livello più alto degli ultimi 15 anni.

Ma questa parziale ripresa è ora in serio pericolo. Come ho riportato a fine novembre in Something Just Cracked in Spain’s Mortgage Market, la Spagna è stata uno dei primi Paesi europei a introdurre misure di emergenza per attutire l’impatto del rapido aumento dei tassi di interesse sulle famiglie già alle prese con l’impennata dell’inflazione:

Come mostrano i dati dell’Istituto Nazionale di Statistica spagnolo, ad agosto 2022 il 72% dei nuovi mutui sottoscritti era a tasso fisso, mentre il 28% era a tasso variabile. Ma questa è una tendenza relativamente nuova. Nel 2020, il rapporto era all’incirca 50/50. Nel 2016, il 90% di tutti i nuovi mutui era a tasso variabile e nel 2009 la percentuale era di ben il 96%.

Il risultato è che circa quattro milioni dei 5,5 milioni di spagnoli hanno un mutuo a tasso variabile. Di questi, poco più di un milione si è qualificato per il pacchetto di sgravi del governo. Le misure, che saranno in vigore per due anni, hanno lo scopo di aiutare le famiglie ad adattarsi più gradualmente al nuovo contesto dei tassi di interesse. Per poter beneficiare degli sgravi, una famiglia deve avere un reddito annuo inferiore a 29.400 euro. L’onere del mutuo deve inoltre rappresentare più del 30% del reddito e le rate mensili devono essere aumentate di almeno il 20% a causa dei recenti aumenti dei tassi della BCE.

Ovviamente, a queste condizioni, la domanda di immobili in Spagna ha iniziato a calare. In effetti, le vendite hanno iniziato a ristagnare nel dicembre 2022. Ad aprile sono stati sottoscritti appena 27.000 mutui, il 18% in meno rispetto allo stesso mese dell’anno precedente. Tutto ciò non deve sorprendere, visto che da novembre la BCE ha aumentato i tassi di interesse di riferimento dell’area dell’euro dall’1,5% al 3,5%. Per i titolari di mutui a tasso variabile, questo ha significato dover pagare rate mensili significativamente più alte, proprio mentre i prezzi di molti beni di prima necessità, compresi i generi alimentari, sono aumentati. Da Capital Madrid:

Secondo i dati della Banca di Spagna, nel 2023 le famiglie hanno destinato il 41,5% del loro reddito al pagamento dei mutui, generando spese aggiuntive per 18 miliardi di euro nei primi due mesi dell’anno. Un rapporto di un agente specializzato ha analizzato i dati di oltre 2.000 transazioni concluse tra il maggio 2022 e il maggio 2023 e le prospettive sono fosche a causa dell’aumento dei tassi di interesse.

Secondo i dati della società Housfy, la previsione per l’aumento del costo della rata media del mutuo in Spagna entro la fine dell’anno è di superare i 5.000 euro all’anno in media. “Tutto dipenderà dall’andamento dell’ultimo trimestre, ma possiamo prevedere che gli aumenti colpiranno in modo significativo le famiglie”, afferma David Espiago, direttore del settore bancario di Housfy. Secondo i dati dell’INE (Istituto Nazionale di Statistica), nell’ultimo anno la rata media del mutuo in Spagna è aumentata di 256 euro al mese e di 3.073 euro all’anno.

Come ho osservato nel mio precedente articolo, il pacchetto di sgravi ipotecari del governo quasi certamente non coprirà un numero sufficiente di famiglie:

Un reddito medio di 29.400 euro può essere sufficiente per ottenere un mutuo a 25 o 30 anni in una delle zone più povere della Spagna, come l’Estremadura, alcune parti dell’Andalusia, la Castilla la Mancha, la Murcia, Ceuta e Melilla, ma non per ottenere un mutuo nei principali centri di attività economica come Madrid, Barcellona, Bilbao, Valencia, Palma di Maiorca e San Sebastian. Anche molti titolari di mutui in queste città stanno lottando contro l’aumento dei costi, ma non potranno beneficiare degli sgravi sui mutui, a meno che, ovviamente, il pacchetto di sgravi non venga ampliato.

È in questa direzione che potremmo presto andare. Nei giorni scorsi, il ministro del Lavoro Yolanda Díaz – il cui successo nel ripristinare le tutele sul posto di lavoro l’ha resa uno dei politici spagnoli più popolari – ha proposto di concedere un “bonus” di 1.000 euro una tantum a tutte le famiglie con mutui a tasso variabile, a condizione che il prestito sia nei primi 10 anni di vita e sia stato emesso per una residenza primaria del valore massimo di 300.000 euro. Díaz sostiene che tale misura è necessaria per attutire l’impatto della “doppia inflazione” (aumento dei prezzi dei beni e dei servizi di base insieme al rapido aumento delle rate dei mutui) che colpisce queste famiglie.

Secondo Díaz, circa un milione di famiglie avrebbe diritto al bonus di emergenza, il che significa che il costo totale sarebbe di circa 1 miliardo di euro. A quanto pare, sarebbe finanziato attraverso una tassa sui profitti delle banche, introdotta all’inizio dell’anno.

Ma la proposta della Diaz è stata criticata duramente, anche dai suoi stessi partner di coalizione. Il Ministero dell’Economia spagnolo sostiene che il bonus di emergenza equivarrebbe a un trasferimento di reddito da tutti i contribuenti alle banche, dato che sarebbero loro i destinatari finali:

Non ci sorprende che le banche vogliano far ricadere il costo delle misure sul settore pubblico. Quello che ci stupisce è che questa proposta possa avere il sostegno di qualcuno che non sia il Partito Popolare, che difende gli interessi delle istituzioni finanziarie.

Il Ministero non ha tutti i torti. Dopo tutto, l’ultima crisi finanziaria ha finito per distruggere il tenore di vita e le opportunità di lavoro di milioni di spagnoli (soprattutto giovani), molti dei quali hanno finito per migrare verso il Nord Europa e l’America Latina. Tra il 2010 e il 2017, il reddito lordo mediano dei capifamiglia di età inferiore ai 35 anni è crollato del 18%, passando da 27.700 euro a 22.800 euro. La ricchezza mediana dei Millenials è crollata del 92% a 5.300 euro, principalmente perché dopo la crisi quasi tutti gli under 35 sono stati esclusi finanziariamente dal mercato immobiliare, in gran parte a causa della contrazione dei loro redditi.

Molte di queste persone possono a malapena permettersi di pagare l’affitto, che in molte regioni è aumentato per buona parte dell’ultimo decennio, per non parlare di sovvenzionare i titolari di mutui in difficoltà. Ma, a mio avviso, ci sono solo due alternative.

Cosa si può fare ? La prima è costringere le banche a condividere il dolore economico, limitando drasticamente l’aumento delle rate dei mutui.

Questo sta già accadendo in Grecia, dove le quattro maggiori banche dovranno assorbire ogni ulteriore aumento dei tassi di interesse sui mutui da maggio 2023 a maggio 2024, per aiutare le famiglie a far fronte all’aumento dei costi abitativi. Però una misura di questo genere avrebbe dei costi enormi e metterebbe in grave pericolo il sistema creditizio spagnolo. Banche già fragili si vedrebbero tagliate nel reddito operativo in un momento in cui vi un aumento degli NPL per il calo dei redditi reali di cittadini fortemente indebitati, e questo non può che causare una crisi creditizia di ampio spettro.

Un’alternativa per il governo sarebbe agire a livello europeo per creare un fronte di pressione sulla BCE in modo che cambi la propria politica monetaria. In questo sicuramente avrebbe l’appoggio di Italia, Francia, Grecia, ma si tratta di opporsi al Germania, Paesi Bassi e Austria e la Spagna ha avuto raramente questo coraggio. Chi mi dice che la BCE è indipendente si morsichi la lingua: l’indipendenza non esiste, se mai esiste la possibilità di scegliere quale influenza seguire.

L’altra alternativa è non fare nulla, ma questo rischia di scatenare un’altra crisi abitativa. Probabilmente è quello che accadrà.

You must be logged in to post a comment Login