Attualità

Crisi economica, sarà un “Atterraggio duro”. La brutale previsione di DB di Stagflazione Mondiale

Photo by Luke Jernejcic on Unsplash

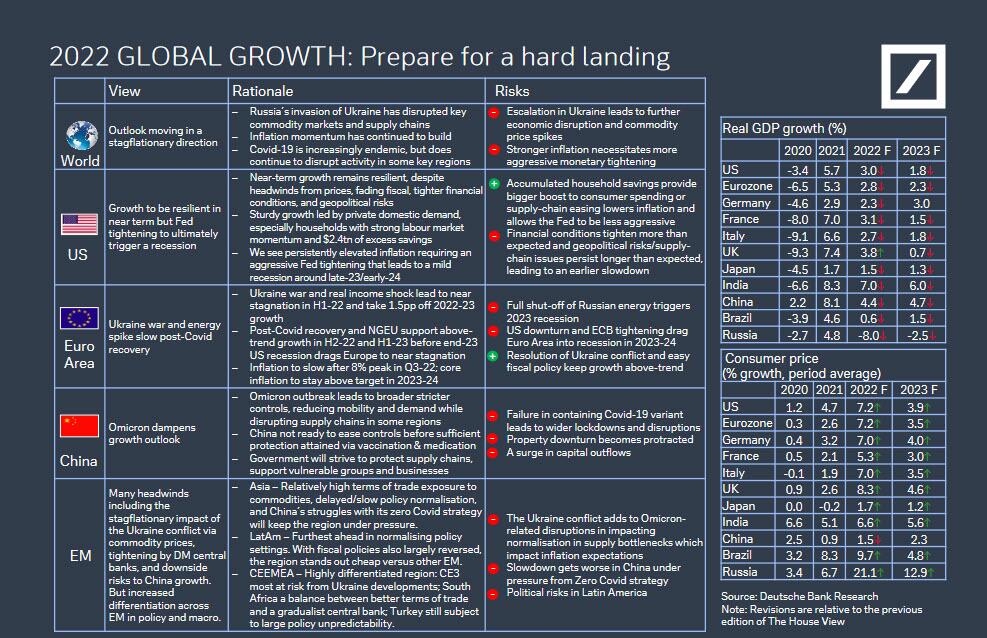

Gli analisti e gli economisti degli istituti di credito stanno rivedendo le proprie previsioni alla luce di conflitto ucraino e crisi energetica, e i risultati sono tutt’altro che incoraggianti.

David Fokerts-Landau di Deutsche Bank vede in questo modo l’evoluzione nel futuro prossimo della situazione attuale:

Le nuvole tempestose sull’economia globale si sono fatte ancora più oscure L’invasione russa dell’Ucraina ha sollevato interrogativi fondamentali sulla dipendenza dell’Europa dall’energia russa e sulla stabilità geopolitica del continente. Ha anche notevolmente spinto al rialzo i prezzi delle materie prime, esacerbando l’inflazione al di sopra dell’obiettivo e creando un serio rischio che le aspettative a lungo termine diventino disancorate.

Questo slancio inflazionistico significa che le banche centrali devono agire in modo aggressivo per mantenere la loro credibilità. I nostri economisti si aspettano che il tasso sui fondi Fed raggiunga il picco del 3,6% la prossima estate, ma a mio avviso ci sono significativi rischi al rialzo in queste previsioni. Siamo in un nuovo ambiente, balliamo su una nuova melodia, ed è probabile che il modo di pensare all’inflazione e ai tassi di inversione della media incrementale sia fuorviante. L’inflazione si sta diffondendo nelle aspettative e i mercati del lavoro sono storicamente rigidi. È facilmente immaginabile che le dinamiche inflazionistiche fortemente ribassiste inducano la Fed ad aumentare i tassi nell’intervallo 4,5-5%. Allo stesso modo, la BCE dovrebbe aumentare i tassi di 250-300 punti base tra questo settembre e dicembre 2023, portando il tasso sui depositi nell’intervallo 2-2,5%.

Questo inasprimento aggressivo ci ha portato a declassare le nostre previsioni di crescita, con una recessione negli Stati Uniti alla fine del 2023 come riferimento. La storia della Fed mostra che ottenere atterraggi morbidi mentre si tiene a freno l’inflazione con rialzi dei tassi così ampi è quasi impossibile. Inoltre, la recente inversione della curva dei rendimenti 2s10s è parallela a quelle che hanno preceduto le ultime 10 recessioni statunitensi, in media di circa 18 mesi.

Se le banche centrali non agiranno tempestivamente e in modo più aggressivo del previsto, le aspettative di inflazione aumenteranno probabilmente in modo significativo, portando alla fine a un inasprimento ancora più aggressivo e a una recessione più profonda con un aumento più ampio della disoccupazione. Sebbene la tentazione possa essere quella di lasciare che l’inflazione si sposti a un livello più alto, non pensiamo che la Fed rischierà di perdere la sua credibilità conquistata a fatica. Preparatevi per un duro atterraggio in vista.

Quindi si prepara un disastro per il 2023. Una situazione tutt’altro che semplice, che metterà in crisi USA, Europa, Cina e Paesi emergenti, un po’ tutti. Ecco concentrati in una sola immagine i fattori di crisi

Dove non interverrà la guerra interverranno le politiche restrittive delle banche centrali, il dollaro forte, e la cattiva gestione del covid, o le sue nuove ondate. Un mix devastante che colpirà quasi tutti con una forte riduzione della crescita nel 2022 e nel 2023. Non c’è paese, o quasi, che non veda la propria crescita al ribasso. Le tre enormi minacce sono:

- la guerra in Ucraina, sia direttamente, per la chiusura del commercio internazionale con Mosca e Kiev, sia indirettamente, per le ricadute sui prezzi energetici e alimentari;

- la reazione delle banche centrali di tutto il mondo all’inflazione, che si prevede sarà molto dura, quindi decisamente foriera di recessione;

- la cattiva gestione del passaggio del covid da pandemia e endemia, con focolai locali poco controllati e ricadute sul commercio internazionale.

I prossimi due anni saranno molto, ma molto duri. Le uniche Banche centrali che non saranno ultra-restrittive saranno quella cinese e quella giapponese.

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.