Attualità

Cose che in Italia si studiavano, prima della liberazione. Marco Saba

APPENDICE II. DENARO ENDOGENO E CREAZIONE DI DENARO – UTILI CITAZIONI DALLA LETTERATURA DEL PASSATO

Tratto da https://centralerischibanche.blogspot.com/2020/01/cose-che-in-italia-si-studiavano-prima.html

Le citazioni che seguono si riferiscono ai temi della moneta endogena e della creazione di moneta, anche da parte di economisti e funzionari delle banche centrali.

Schumpeter 1912: “La funzione del banchiere, produttore e commerciante di credito, è quella di scegliere dalla gamma di piani offerti dagli imprenditori… permettendo ad uno di realizzare i propri piani e negando questo ad un altro […] questo altera profondamente la situazione analitica e rende altamente sconsigliabile interpretare il credito bancario sul modello dei fondi esistenti che vengono prelevati da usi precedenti con un atto del tutto immaginario di risparmio e poi prestati dai loro proprietari. È molto più realistico dire che le banche “creano credito”, cioè che creano depositi nel loro atto di prestito, piuttosto che dire che prestano i depositi che sono stati loro affidati. E la ragione per insistere su questo è che i depositanti non dovrebbero essere investiti con le insegne di un ruolo che non svolgono. La teoria a cui gli economisti si sono aggrappati con tanta tenacia li fa passare per risparmiatori quanti non risparmiano né intendono farlo; attribuisce loro un’influenza sull'”offerta di credito” che non hanno. La teoria della “creazione di credito” non solo riconosce i fatti plateali senza oscurarli con costruzioni artificiali, ma fa anche emergere il peculiare meccanismo di risparmio e di investimento che è caratteristico della società capitalistica a pieno titolo e il vero ruolo delle banche nell’evoluzione capitalistica”.

Rogers 1929: “… una gran parte di … [depositi] in determinate circostanze possono essere fabbricati di sana pianta dagli stessi istituti bancari”.

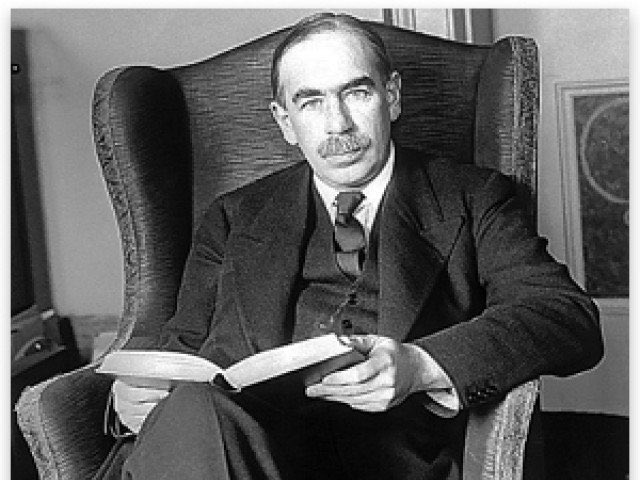

Keynes 1930: “… [una banca] può essa stessa acquistare beni, cioè aggiungerli ai propri investimenti, e pagarli almeno in prima istanza, stabilendo un credito nei confronti di se stessa. Oppure la banca può creare un credito contro se stessa a favore di un mutuatario, in cambio della sua promessa di un successivo rimborso; cioè può concedere prestiti o anticipazioni”.

Wicksell 1935: “Le operazioni di prestito della banca consisteranno piuttosto nell’inserire nei suoi libri contabili un deposito fittizio pari all’importo del prestito”.

Towers 1939 (Governatore della Banca del Canada 1934-54): “Ogni volta che una banca concede un prestito, viene creato un nuovo credito bancario – nuovi depositi – denaro nuovo di zecca”.

Culbertson 1958: “Un cambiamento nel volume dei depositi a vista, al contrario, viene avviato dalle banche quando cambiano il volume del loro debito; i creditori delle banche, in quanto tali, non hanno un ruolo attivo nel processo. Il sistema bancario “crea credito” acquisendo debito e creando depositi a vista per pagarlo. Le banche commerciali non hanno bisogno di “prendere in prestito fondi finanziabili da unità di spesa eccedenti” per estendere il credito”.

Smith 1959: “La creazione di credito da parte delle banche commerciali mette a disposizione fondi per finanziare le spese in eccesso rispetto ai fondi derivanti dal flusso di entrate correnti. […] Le banche commerciali […] non sono decisamente intermediari. Cioè, la decisione di risparmiare una parte delle entrate correnti e di detenere i risparmi sotto forma di deposito a vista non mette a disposizione del mercato dei capitali più fondi di quelli che sarebbero stati disponibili se invece fosse stata presa la decisione di spendere, e non fa altro che restituire al sistema bancario commerciale il potere di prestito che è andato perso quando l’assegno originale è stato emesso per trasmettere le entrate al destinatario”.

Minsky 1960: “Una banca commerciale concede prestiti accreditando al mutuatario un deposito a vista e investe o accreditando il venditore della garanzia con un deposito a vista o scrivendo un assegno su se stessa a favore del venditore della garanzia. La banca si aspetta che il mutuatario o il venditore della garanzia a cui è stato accreditato un deposito utilizzi il proprio deposito subito dopo la sua creazione. Ciò comporterà l’emissione di assegni sulla banca che ha avviato la procedura. In un sistema bancario con molte banche, […] l’aspettativa è che gli assegni prelevati su una particolare banca siano depositati in un’altra banca. La banca su cui viene emesso l’assegno deve pagare alla banca in cui è depositato l’importo nominale dell’assegno. Questo pagamento avviene mediante trasferimento di riserve o di denaro della banca. In una comunità di trading attiva, nascono richieste di compensazione per i pagamenti tra le banche. I banchieri sono abbastanza sofisticati da stabilire un accordo di compensazione in modo che solo la differenza tra i pagamenti da una banca – e i pagamenti a una banca – venga effettuata sotto forma di riserve. […] All’interno di un sistema bancario con una stabile quantità di depositi e distribuzione della clientela, e supponendo che non si verifichino cambiamenti eclatanti nell’economia, una particolare banca si aspetterà che nel lungo periodo il valore degli assegni emessi su di essa e il valore degli assegni depositati in essa sia uguale. In media, una banca in un tale contesto non avrà perdite di compensazione. Tuttavia, ci saranno spostamenti casuali, stagionali e ciclici dei depositi tra le banche. Per essere in grado di far fronte alle perdite di compensazione che derivano da tali spostamenti, un banchiere prudente cercherà sempre di mantenere un rapporto minimo di riserve monetarie rispetto ai suoi depositi e cercherà sempre di avere il suo portafoglio di attività di guadagno in modo da poter acquisire riserve monetarie aggiuntive quando necessario senza pagare una penale troppo elevata. Dal punto di vista di un banchiere, lo scopo della riserva è quello di consentire a un banchiere di far fronte agli scarichi di compensazione dovuti al comportamento dei depositanti secondari. Ogni banchiere, per proteggere la sua capacità di far fronte ai suoi obblighi alla scadenza, fisserà un valore minimo a questo rapporto al di sotto del quale non vuole vederlo scendere”.

Holmes 1969: (allora vicepresidente senior della Federal Reserve Bank, New York): “L’idea di un’iniezione regolare di riserve – almeno in alcuni approcci – soffre anche di un’ingenua supposizione che il sistema bancario espande i prestiti solo dopo che il Sistema (o i fattori di mercato) hanno immesso riserve nel sistema bancario. Nel mondo reale, le banche estendono il credito, creando depositi nel processo, e cercano le riserve in seguito. La domanda diventa quindi se – e come – la Federal Reserve accoglierà la domanda di riserve. Nel brevissimo periodo, la Federal Reserve ha poca o nessuna scelta per soddisfare tale domanda; col tempo, ovviamente, la sua influenza può essere percepita”.

Friedman 1971: “La risposta corretta per [la questione dell’origine di] sia gli eurodollari che le passività delle banche statunitensi, è che la loro fonte principale è una penna da contabile”.

Minsky 1975: “Una banca non è un prestatore di denaro che prima acquista e poi colloca i fondi. […] Una banca prima presta o investe e poi ‘trova’ il contante per coprire qualsiasi eventuale prelievo di denaro”.

Moore 1979: “Con gli obblighi di riserva in ritardo, una volta creati i depositi, la banca centrale non ha altra scelta se non quella di mettere a disposizione le riserve obbligatorie”.

Minsky 1986: “Il denaro è unico in quanto viene creato nell’atto di finanziamento da parte di una banca e viene distrutto con l’adempimento degli impegni sugli strumenti di debito di proprietà delle banche. Poiché il denaro viene creato e distrutto nel normale corso degli affari, l’importo in sospeso risponde alla domanda di finanziamento. […] La banca non è una prestatrice di denaro; per prestare, un prestatore di denaro deve avere denaro. L’attività bancaria fondamentale è accettare, cioè garantire che una terza parte sia meritevole di credito. […] Quando un banchiere garantisce la solvibilità o autorizza l’emissione di assegni, non deve avere a disposizione fondi non impegnati. Sarebbe un misero banchiere se avesse a disposizione fondi inutilizzati per un periodo di tempo considerevole. Invece di avere fondi non redditizi, un banchiere ha accesso ai fondi. Le banche si assumono impegni di finanziamento perché possono operare sui mercati finanziari per acquisire fondi in base alle necessità; per operare in tal modo detengono attività negoziabili sui mercati e detengono linee di credito presso altre banche”.

Kydland e Prescott 1990: “Non ci sono prove che la base monetaria o la M1 conducano il ciclo [economico], anche se alcuni economisti credono ancora a questo mito monetario. Sia la base monetaria che la serie M1 sono generalmente procicliche e, semmai, la base monetaria ritarda leggermente il ciclo […]. Il fatto che la componente di transazione dei saldi di cassa reali (M1) si muova contemporaneamente al ciclo, mentre la componente di non transazione (M2), molto più grande, conduce il ciclo, suggerisce che gli accordi di credito potrebbero giocare un ruolo significativo nella futura teoria del ciclo economico”.

Federal Reserve Bank of Chicago 1994: “L’effettivo processo di creazione di moneta avviene principalmente nelle banche. […] Le passività a vista delle banche sono denaro. Queste passività sono i conti dei clienti. Aumentano quando i clienti depositano valuta e assegni e quando i saldi dei prestiti concessi dalle banche vengono accreditati sui conti dei mutuatari. In assenza di obblighi di riserva legale, le banche possono costituire depositi aumentando i prestiti e gli investimenti, purché tengano a disposizione una quantità di valuta sufficiente a riscattare gli importi che i detentori dei depositi vogliono convertire in contanti. […] Una delle principali responsabilità del sistema della Federal Reserve è quella di fornire l’ammontare totale delle riserve coerenti con le esigenze monetarie dell’economia a prezzi ragionevolmente stabili […]. Naturalmente, le [banche] non erogano realmente prestiti con il denaro che ricevono in deposito. Se lo facessero, non verrebbe creato denaro aggiuntivo. Quello che fanno quando concedono prestiti è accettare cambiali in cambio di numeri sui conti di transazione dei mutuatari. I prestiti (attività) e i depositi (passività) aumentano entrambi dell’ [l’importo del prestito]”.

King 1994: (Governatore della Banca d’Inghilterra e Presidente del Comitato di politica monetaria, 2003-2013): “…Nel Regno Unito, la moneta è endogena – la Banca fornisce moneta base su richiesta al suo tasso di interesse prevalente, e la moneta in senso lato è creata dal sistema bancario. L’endogeneità del denaro ha causato grande confusione, e ha portato alcuni critici a sostenere che il denaro non è importante. Questo è un grave errore“.

White 2002: (Vice Governatore della Bank of Canada, 1988-94): “Alcuni decenni fa, la letteratura accademica avrebbe sottolineato l’importanza delle riserve fornite dalla banca centrale al sistema bancario, e le implicazioni (attraverso il moltiplicatore monetario) per la crescita del denaro e del credito. Oggi si comprende più ampiamente che nessun paese industriale conduce una politica di questo tipo in circostanze normali. Riconoscendo quanto sia instabile nella pratica la domanda di riserve di liquidità e le relative implicazioni per la volatilità dei tassi di interesse, si è verificato uno spostamento decisivo verso l’uso dei tassi di interesse a breve termine come strumento di politica. In questo contesto, le riserve di liquidità fornite al sistema bancario sono quelle necessarie per garantire che il tasso di interesse di politica monetaria desiderato sia effettivamente raggiunto”.

Bindseil 2004: (Direttore Generale delle Operazioni di Mercato, Banca Centrale Europea, 2012-19 [ora Direttore Generale delle Infrastrutture di Mercato e Pagamenti], ): “Sembra che con la RPD [Reserve Position Doctrine, cioè la visione del moltiplicatore monetario], gli economisti accademici abbiano sviluppato teorie distaccate dalla realtà, senza risentirsi o addirittura ammettere questo distacco. Le variabili economiche di natura molto diversa erano confuse e la precisione nell’uso dei diversi concetti (ad es. obiettivi operativi rispetto a quelli intermedi, tassi di interesse a breve e a lungo termine, quantità del mercato delle riserve rispetto agli aggregati monetari, shock del mercato delle riserve rispetto alla domanda di moneta, ecc.) era spesso troppo bassa per consentire di ottenere risultati applicabili. Le dinamiche della ricerca accademica e i meccanismi di incentivazione sottostanti sembrano non essere riusciti a garantire la pressione degli accademici per assicurare che i modelli delle operazioni delle banche centrali fossero sufficientemente in linea con la realtà di queste operazioni”.

Berry et al. 2007: (The Bank of England Quarterly Bulletin): “Quando le banche concedono prestiti, creano depositi aggiuntivi per coloro che hanno preso in prestito il denaro”.

Goodhart 2007: (Membro del Comitato di Politica Monetaria, Banca d’Inghilterra, 1997-2000): “…finché la Banca Centrale fissa i tassi di interesse, come generalmente avviene, la massa monetaria è una variabile dipendente ed endogena. Questo è esattamente ciò che gli eterodossi, i post-keynesiani […] hanno giustamente sostenuto per decenni, e io sono stato nel loro partito su questo punto”.

Tucker 2007: (Vice Governatore della Banca d’Inghilterra, 2009-13): “Le banche […] nel breve periodo, […] fanno leva sui loro bilanci ed espandono il credito a volontà. In quanto saldo delle transazioni e quindi mezzo di scambio nel nostro sistema di pagamenti, la moneta dei depositi bancari è al centro dell’intermediazione creditizia. Soggette solamente- ma in modo cruciale – alla fiducia nella loro solidità, le banche estendono il credito semplicemente aumentando il conto corrente del cliente mutuatario, che può essere pagato ovunque il mutuatario voglia dalla banca “emettendo un assegno su se stessa”. In altre parole, le banche concedono credito creando denaro. Questo processo di “creazione di denaro” è vincolato: dalla loro necessità di gestire il rischio di liquidità – dal ritiro dei depositi e dal prelievo di linee di riserva – a cui le espone. Un capitale e una liquidità adeguati, anche in circostanze di stress, sono gli ingredienti essenziali per mantenere la fiducia”.

Dudley 2009: “La Federal Reserve si è impegnata a fornire riserve sufficienti per mantenere il tasso dei fondi federali al suo obiettivo. Se le banche vogliono espandere il credito e questo fa aumentare la domanda di riserve, la Fed soddisfa automaticamente tale domanda nella sua condotta di politica monetaria”.

Disyatatat 2010: “Questo documento sostiene che l’enfasi sui cambiamenti indotti dalla politica dei depositi è fuori luogo. Semmai, il processo funziona in realtà al contrario, con i prestiti che guidano i depositi. In particolare, si sostiene che il concetto di moltiplicatore monetario è difettoso e poco informativo in termini di analisi delle dinamiche del credito bancario“.

Freedman 2010: (Vice Governatore della Banca del Canada, 1988-2003): “Un tempo la maggior parte delle ricerche accademiche trattava il denaro (o a volte la base monetaria) come lo strumento di politica esogena sotto il controllo della banca centrale. Ciò era irritante per noi che lavoriamo nelle banche centrali, perché lo strumento di politica era sempre stato il tasso di interesse a breve termine, e perché tutti gli aggregati monetari (oltre alla base monetaria) sono sempre stati e rimangono endogeni. Negli ultimi anni, sempre più accademici, nello specificare i loro modelli, hanno trattato il tasso di interesse a breve termine come uno strumento della politica, aumentando così l’utilità delle loro analisi […]”.

Goodhart 2010: (Membro del Comitato di Politica Monetaria, Banca d’Inghilterra, 1997-2000): “Il vecchio approccio analitico pedagogico incentrato sul moltiplicatore monetario era fuorviante, antiteorico e recentemente si è dimostrato privo di valore predittivo. Dovrebbe essere scartato immediatamente”.

Banca Centrale Europea 2011: (Bollettino mensile. Ottobre 2011): “Il quadro del moltiplicatore di denaro ha un lungo e distinto pedigree nella letteratura. L’analisi dei moltiplicatori si basa sul presupposto che la banca centrale fissi unilateralmente il livello della base monetaria, ossia che la base monetaria sia lo strumento della politica monetaria. Il moltiplicatore monetario determina quindi l’offerta di moneta in senso ampio, mentre i tassi di interesse a breve termine si adeguano per stabilire l’equilibrio tra domanda e offerta di moneta. Chiaramente, questo racconto contrasta con il modo in cui la politica monetaria è, in generale, attuata nella pratica. Infatti […] le banche centrali stabiliscono un tasso d’interesse ufficiale e poi forniscono il volume di riserve necessarie per orientare i tassi d’interesse del mercato a breve termine avvicinandoli al tasso d’interesse ufficiale“.

Constâncio 2011: (Vice Presidente, Banca Centrale Europea, 2010-18): “Alcuni sostengono che le istituzioni finanziarie sarebbero libere di trasformare istantaneamente i loro prestiti dalla banca centrale in credito al settore non finanziario. Questo si inserisce nella vecchia visione teorica del moltiplicatore del credito secondo la quale la sequenza della creazione di moneta va dalla liquidità primaria creata dalle banche centrali alla massa monetaria totale creata dalle banche attraverso le loro decisioni di credito. In realtà la sequenza funziona più in direzione opposta, con le banche che prendono prima le loro decisioni di credito e poi cercano i necessari finanziamenti e le riserve di denaro della banca centrale“.

Borio 2012: “Il sistema bancario non si limita a trasferire risorse reali, più o meno efficientemente, da un settore all’altro, ma genera un potere d’acquisto (nominale). I depositi non sono dotazioni che precedono la formazione del credito; sono i prestiti che creano depositi”.

Demiralp e Carpenter 2012: “Il moltiplicatore monetario ristretto e da manuale non sembra essere un mezzo utile per valutare le implicazioni della politica monetaria per la crescita futura del denaro o dei prestiti bancari”.

Banca Centrale Europea 2012: “Il verificarsi di un significativo eccesso di liquidità della banca centrale non implica, di per sé, necessariamente un’espansione accelerata del … credito al settore privato. Se gli istituti di credito fossero limitati nella loro capacità di concedere prestiti dalle loro riserve della banca centrale, l’allentamento di questo vincolo si tradurrebbe meccanicamente in un aumento dell’offerta di credito. L’Eurosistema, tuttavia, […] fornisce sempre al sistema bancario la liquidità necessaria per soddisfare l’obbligo di riserva aggregata. Di fatto, gli obblighi di riserva della BCE sono retrogradi, cioè dipendono dallo stock di depositi (e altre passività degli istituti di credito) soggetti all’obbligo di riserva così com’era nel periodo precedente, e quindi dopo che le banche hanno esteso il credito richiesto dai loro clienti“.

King 2012: (Governatore della Banca d’Inghilterra e Presidente del Comitato di politica monetaria, 2003-13): “Quando le banche concedono prestiti ai loro clienti, creano denaro accreditando i conti dei loro clienti”.

Sheard 2013: “L’opinione diffusa [è] che le banche possono “prestare” le loro riserve (depositi) alla banca centrale, come se le riserve bancarie rappresentassero un pool di denaro che sta solo aspettando di “confluire” nel credito bancario. Questa cosa non può accadere e quindi non si è verificata, il punto è di solito fatto al contrario. […] Molti parlano come se le banche potessero “prestare” le loro riserve, sollevando il timore che le enormi riserve in eccesso create da QE possano alimentare la creazione di credito in fuga e l’inflazione in futuro. Ma le banche non possono prestare le loro riserve direttamente ai mutuatari commerciali, quindi questa preoccupazione è fuori luogo. Le banche hanno bisogno di detenere riserve (come buffer di liquidità) a fronte dei loro depositi, e le banche creano depositi quando prestano. Ma normalmente le banche non sono vincolate a riserve, quindi le riserve in eccesso non allentano il vincolo di riserva”.

Turner 2013: (Presidente, Financial Services Authority, Regno Unito, 2008-13): “Le banche non prendono – come ancora troppi libri di testo suggeriscono – depositi di denaro esistente dai risparmiatori e lo prestano ai mutuatari: creano credito e denaro ex nihilo – concedendo un prestito al mutuatario e contemporaneamente accreditando il conto denaro del mutuatario. Questo crea, per il mutuatario e quindi per gli agenti dell’economia reale in totale, una corrispondenza tra passività e attività, producendo, almeno inizialmente, nessun aumento del valore netto reale. Ma poiché il tenore del prestito è più lungo del tenore del deposito – perché c’è una trasformazione delle scadenze – si è creato un effettivo aumento del potere di spesa nominale”.

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.