Economia

CON IL RECENTE AUMENTO DEI TASSI CHI SI ACCOLLA LE PERDITE SUL QE DELLA BCE? di Antonio M. Rinaldi

La domanda viene alquanto spontanea: con il recente rialzo in atto generalizzato dei tassi chi si farà carico delle minusvalenze sui titoli acquistati fino ad ora con il programma di Quantitative Easing (QE) intrapreso dalla Banca Centrale Europea? Il problema potrebbe infatti rivelarsi piuttosto oneroso e pertanto cerchiamo di fare il punto della situazione con dei conti estremamente semplici.

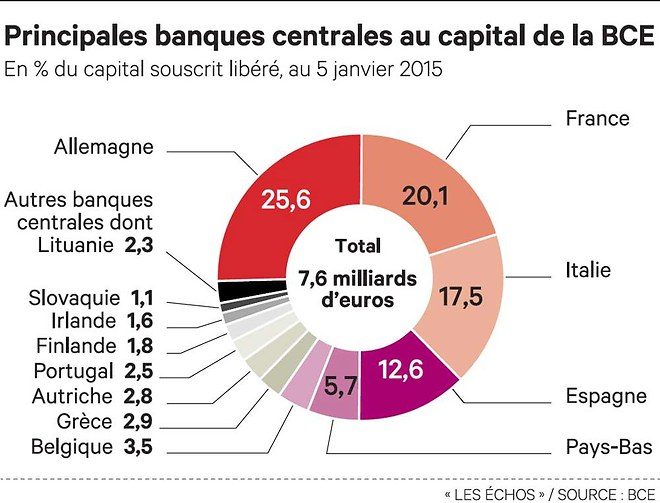

Iniziamo nel ricordare che con gli stimoli monetari promossi dalla BCE con il noto programma di QE, la Banca Centrale Europea si è impegnata dall’aprile 2015 ad acquistare sul mercato secondario, quindi nei confronti di quelli già emessi, titoli di debito pubblico (titoli si Stato) e di debito privati (ad es. per l’Italia su obbligazioni emesse da CdP, Enel, Trenitalia, Terna, SNAM, ecc.) per complessivi 60 Mld di euro/mese e dall’aprile 2016 per complessivi 80 Mld di euro/mese. Quindi dall’inizio del programma QE ad oggi, sono stati acquistati complessivi titoli per un controvalore di circa 1.220 Mld di euro di cui la maggior parte rappresentati da titoli di debito pubblico dei paesi dell’area euro con classe di Rating superiore a BBB- e con il criterio di acquisti proporzionali alle quote del capitale sociale della BCE detenute dalle rispettive banche centrali nazionali e facendo sapere che sarebbe stato riallocato il rischio presso quest’ultime nella misura del 92% (che scende all’80% se si tiene conto anche degli acquisti dei titoli pubblici da parte delle istituzioni Europee).

Ma questo cosa può anche comportare? Può significare che ad esempio con la salita repentina dei tassi avvenuta nelle ultimissime settimane con “fiammata” negli ultimi 3/4 gg. (il decennale italiano è passato da circa 1,30 di rendimento a 2,02, il pari Bund da -030% all’attuale 0,30% e gli omologhi francesi da 0,31% a 0,74%), il valore dei titoli emessi in precedenza è notevolmente sceso, producendo, per ora solo nelle valorizzazioni contabili, minusvalenze di una certa importanza. Infatti il valore medio ponderato del costo dei titoli acquistati sin dall’aprile 2015 con il QE è notevolmente maggiore rispetto alle attuali quotazioni di mercato, ed è quanto mai presumibile che questo trend di aumento dei tassi continui, perché non certo correlato alle recenti presidenziali USA, e che produrrà ulteriori perdite nei prossimi mesi.

A questo punto è più che lecito chiedersi quindi chi si farà carico di queste “perdite” maturate a seguito dell’operatività compiuta dalla BCE nell’ambito del programma di QE? E’ ipotizzabile, secondo le modalità di attuazione decise dalla BCE stessa all’atto del lancio, che saranno per la maggior parte a carico delle rispettive banche centrali nazionali e questo determinerà ciò che il prof. Paolo Savona aveva ampiamente previsto da tempo: le modalità del QE intraprese dalla BCE fanno intravedere una rottura mascherata dell’unità monetaria ed ora queste minusvalenze significano nella pratica che il Tesoro (riferito a quello italiano) incasserà meno dai trasferimenti della Banca d’Italia e che il governo sarà costretto inevitabilmente ad alzare il carico fiscale a carico delle famiglie ed imprese per rispettare quanto previsto dal DEF e dal patto di stabilità 2017.

Riflessione che apre inoltre un tema fondamentale non ancora affrontato né dalla letteratura scientifica né tantomeno dagli appassionati ed accesi dibattiti sull’euro: in caso di rottura dell’unione monetaria chi si farà carico delle complessive passività della BCE? Sempre le stesse rispettive banche centrali nazionali con quali criteri in quale valuta?

Antonio M. Rinaldi