Analisi e studi

Che cosa è la volatilità nei mercati finanziari? Introduzione al VIX

La volatilità di un titolo o di una quotazione è una misura del grado di variazione del suo prezzo nel tempo. Più il prezzo oscilla, maggiore è la volatilità e viceversa. La volatilità è importante perché riflette il livello di rischio e di incertezza associato a un investimento. In generale, gli investitori preferiscono titoli con bassa volatilità, che offrono rendimenti più stabili e prevedibili.

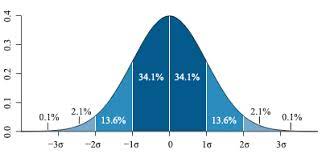

La volatilità può essere misurata in diversi modi, ma uno dei più comuni è il calcolo della deviazione standard dei rendimenti di un titolo in un determinato periodo. La deviazione standard è una statistica che indica quanto i dati si discostano dalla media. Più la deviazione standard è alta, più i rendimenti sono dispersi e quindi più il titolo è volatile.

La deviazione standard di un titolo dalla sua media è una misura di quanto il titolo si discosta dal suo valore medio nel tempo. Più la deviazione standard è alta, più il titolo è volatile, cioè soggetto a forti oscillazioni di prezzo. Al contrario, più la deviazione standard è bassa, più il titolo è stabile, cioè tende a mantenere un prezzo costante o a variare poco. La deviazione standard è quindi un indicatore del rischio di un titolo: più il rischio è alto, più il rendimento potenziale è elevato, ma anche la possibilità di perdere denaro.

Esistono anche degli indici che misurano la volatilità implicita del mercato, cioè quella che si deduce dai prezzi delle opzioni. Le opzioni sono contratti che danno il diritto di comprare o vendere un titolo a un prezzo prestabilito entro una data scadenza. Il prezzo delle opzioni dipende dalle aspettative degli investitori sulla futura direzione e intensità dei movimenti del titolo sottostante. Se gli investitori si aspettano forti oscillazioni, saranno disposti a pagare di più per le opzioni e viceversa.

Uno degli indici più noti e seguiti è il VIX, o indice della paura, che misura la volatilità implicita delle opzioni sull’indice S&P 500, che rappresenta le 500 maggiori società quotate negli Stati Uniti. Il VIX è calcolato dal Chicago Board Options Exchange (CBOE) dal 1993 e viene espresso in percentuale. Un valore alto del VIX indica che gli investitori si aspettano forti variazioni dell’S&P 500 nei prossimi 30 giorni e quindi sono più nervosi e pessimisti. Un valore basso del VIX indica invece che gli investitori si aspettano poca variazione dell’S&P 500 e quindi sono più tranquilli e ottimisti. Quindi l’indice è anche una sorta di previsore dell’andamento di borsa.

In Italia, esiste un indice analogo al VIX, chiamato VSTOXX, che misura la volatilità implicita delle opzioni sull’indice EURO STOXX 50, che rappresenta le 50 maggiori società quotate nella zona euro. Il VSTOXX è calcolato da Eurex, la principale borsa europea per i derivati, dal 2004 e viene anch’esso espresso in percentuale.

Un’alta volatilità implica maggiore rischio ma anche maggiore opportunità per gli investitori. Infatti, se il prezzo di un titolo cambia molto nel tempo, può offrire la possibilità di comprare a basso prezzo e vendere a alto prezzo, realizzando così un profitto. Tuttavia, questo richiede una buona capacità di previsione e una tolleranza al rischio elevata. Al contrario, se il prezzo di un titolo cambia poco nel tempo, offre una maggiore sicurezza ma anche una minore possibilità di guadagno.

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.

Pingback: Indici Fear e Greed e VIX: come indicano l'umore dei mercati finanziari