Attualità

ARGENTINA – ITALIA: UN DERBY INFINITO di Fabio Dragoni

Dopo anni di tregua l’Argentina di Mauricio Macri torna nell’occhio del ciclone. La banca centrale ha aumentato i tassi d’interesse al 40% (+13% in una settimana). Gli investitori sembrano preferire i titoli USA. Crollano le quotazioni del peso e le autorità di Buenos Aires tentano disperatamente di fermare la fuga dei capitali. Al vice direttore del Corriere della Sera Fubini tanto basta per concludere lapidario e sarcastico: “Proviamo a uscire dall’euro, o a ripudiare il debito. Prima però chiamiamo Mauricio Macri per sentire cosa ne pensa”.

Molte sono le obiezioni che potrebbero essere avanzate. Alcune già formulate da Borghi e Bagnai sempre dalle colonne del Corriere. “Un «attacco speculativo» che ci costringesse a svalutare renderebbe i nostri prodotti e il nostro turismo ancora più convenienti per l’estero, aumentando il nostro surplus commerciale, cioè la nostra disponibilità di valuta pregiata, senza bisogno di alcun rialzo dei tassi”. Semplice no? E sempre su scenarieconomici.it Lugano illustra l’effettiva rilevanza dei tassi USA sulla crisi di Buenos Aires (https://scenarieconomici.it/le-trash-opinion-del-corriere-perche-fare-il-giornalista-e-meno-faticoso-che-studiare-il-caso-fubini/)

Per quanto mi riguarda -al netto della solita consunta mistificazione che associa il cambio di moneta al ripudio del debito- intendo soffermarmi su quanto scritto da Fubini provando a rispondere a due semplici domande: (1) cosa hanno in comune Italia ed Argentina oggi; (2) cosa avrebbero invece in comune domani nel caso abbandonassimo la moneta unica.

Cosa hanno in comune Italia ed Argentina?

Con i suoi 44 milioni di abitanti l’Argentina ha un reddito procapite di quasi 10.150 dollari pari al 30% del nostro. Un Paese con una struttura industriale modesta avendo prodotto nel 2017 poco più di 4,6 milioni di tonnellate di acciaio grezzo contro i nostri oltre 24 milioni. L’Italia col suo 132% di debito/PIL tuttavia impallidisce di fronte all’Argentina che col 55% circa farebbe schiattare di invidia qualsiasi Paese dell’eurozona. Già qui dovremmo trarre una prima conclusione. L’entità del debito pubblico è di per sé assolutamente irrilevante al fine di salvaguardare o meno la stabilità finanziaria di un Paese. Guardando più a fondo scopriamo poi che il 75%-80% circa del debito pubblico argentino a seconda delle stime (siano esse dell’Università di Buenos Aires o dell’agenzia di rating Fitch) è denominato in dollari statunitensi

(Fonte:Political Economy Department, Universidad Nacional de General Sarmiento, Buenos Aires, Argentina. Rielaborazione dati Ministero Finanze)

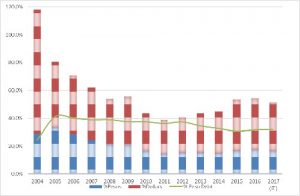

E qui dovremmo trarre la seconda conclusione. Dal momento che l’Argentina non ha facoltà di stampare dollari, la sua unica possibilità di onorare debiti in scadenza risiede nell’avere sufficienti riserve valutarie ovvero nella capacità di continuare ad indebitarsi in dollari per acquisire ciò che serve a rimborsare il debito in scadenza maggiorato degli interessi. Quello di cui sta soffrendo l’Argentina è pertanto esattamente l’opposto di ciò che vuol farci credere Fubini. Quindi è proprio la mancanza di sovranità monetaria ad esporre l’Argentina ad una perdurante prostrazione obbligandola ad incrementare esponenzialmente i propri rendimenti nella speranza di convincere gli investitori esteri ad acquistare titoli argentini. Italia ed Argentina hanno quindi in comune la mancanza di sovranità monetaria dal momento che anche il nostro debito è emesso in una valuta non sovrana. Se paghiamo interessi molto bassi lo dobbiamo solo al fatto che dal 2014 ad oggi la BCE ha più che decuplicato i propri investimenti in titoli di stato di paesi dell’eurozona -fra cui l’Italia- superando i 2.400 miliardi (. ) Non c’entra nulla la fiducia dei mercati o la stabilità monetaria ma semplicemente il fatto che Francoforte ha deciso di emettere la moneta che serve ad acquistare anche i nostri BTP tenendo i tassi bassi. La differenza fra Italia ed Argentina sta tutta qui; e cioè nel fatto che la FED non stampa dollari per acquistare i titoli di Buenos Aires. Una situazione che abbiamo già sperimentato nel 2011 quando l’allora governatore Trichet si rifiutava di acquistare i nostri BTP lasciandoci in balia dei mercati. Proprio come l’Argentina oggi. Ed è la situazione in cui potremo presto nuovamente tornare una volta che la poltrona di Draghi sarà occupata dall’attuale numero uno della Bundesbank: Weidmann.

Cosa avrebbero in comune Italia ed Argentina nel caso abbandonassimo la moneta unica

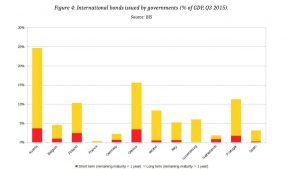

Rimane a questo da rispondere alla seconda delle due domande: tornando alla lira l’Italia si ritroverebbe nell’attuale situazione dell’Argentina? Cosa accadrebbe al nostro debito pubblico qualora l’Italia uscisse dall’euro? Accadrebbe semplicemente ciò che è avvenuto nel 2001: tutti i contratti (e quindi i debiti e i crediti che da questi derivano) disciplinati dalla legge italiana verrebbero ridenominati nella nuova valuta così come del resto avvenne nel 2001 quando furono tutti trasformati in euro. Sorte che non toccherebbe invece ai debiti e crediti derivanti da contratti stipulati in Italia ma disciplinati da leggi estere. Continuerebbero ad essere denominati in euro a meno di una sua eventuale implosione. Ma esattamente di che cifre parliamo? Ci viene incontro in proposito un accurato studio di due economisti francesi (Villemot e Durand) dell’ottobre del 2016 a proposito del cosiddetto rischio di ridenominazione valutaria. Le conclusioni per l’Italia sono fin troppo chiare: soltanto il 5% del nostro debito continuerebbe ad essere denominato in euro.

In altre parole un’ipotetica svalutazione della nostra nuova moneta pari al 20% determinerebbe “l’astronomico” incremento del debito pubblico italiano in misura pari… all’1% del PIL. Ben poca cosa se confrontato con il nostro surplus commerciale con l’estero pari ad oltre il 2% del PIL e che grazie alla svalutazione esploderebbe ulteriormente. Addirittura un’inezia (e cioè 7 volte di meno) di quanto è riuscito a fare un altro grande campione della scuderia di Via Solferino: l’uomo che in 18 mesi di governo ha salvato il nostro Paese facendo balzare il debito pubblico dal 119% al 126% del PIL. Al secolo Mario Monti.