Attualità

ADDENDUM: PIETRA TOMBALE PER IL SISTEMA BANCARIO ITALIANO, O OCCASIONE PER LIBERARSI IN MODO DEFINITIVO DELLA BCE?

Cari amici,

le ultime settimane sono state percorse dalle polemiche di ABI, con il labile aiuto di BdI, nei confronti delle ultime misure suggerite dalla BCE per la gestione di Non Performing Loan e Non perfoming exposure.

Cerchiamo di andare con ordine. Prima di tutto chiariamo che la materia, ancorchè sottoposta a consultazione da parte della commissione credito del Parlamento Europeo, viene arrogata di propria esclusiva competenza da parte della BCE, come ha ben chiarito la responsabile della sorveglianza Danielle Nouy. Nello stesso tempo però la stessa BCE, che vende accolta la propria opera solitamente da un linque a tappetino pronte a lodare, è rimasta abbastanza stupita che vi sia stata una certa opposizione da parte del parlamento e, anche se tenue, dell’Italia. Però questa voltà l’ha scritta un po’ troppo sfacciata, e le elezioni italiane sono un po’ troppo vicine.

L’addendum, così come è scritto , mette in seria difficoltà, se non seppellisce in modo definitivo, il sistema creditizio nazionale, già ferito dalle ultime vicende delle banche venete.

Questo addendum dovrebbe regolare in modo molto più restritivo gli accantonamenti che le banche dovrebbero compiere a fronte delle NPE, cioè i tutti i crediti irregolari, dalle sofferenze, ai crediti di dubbia esigibilità ai crediti scaduti.

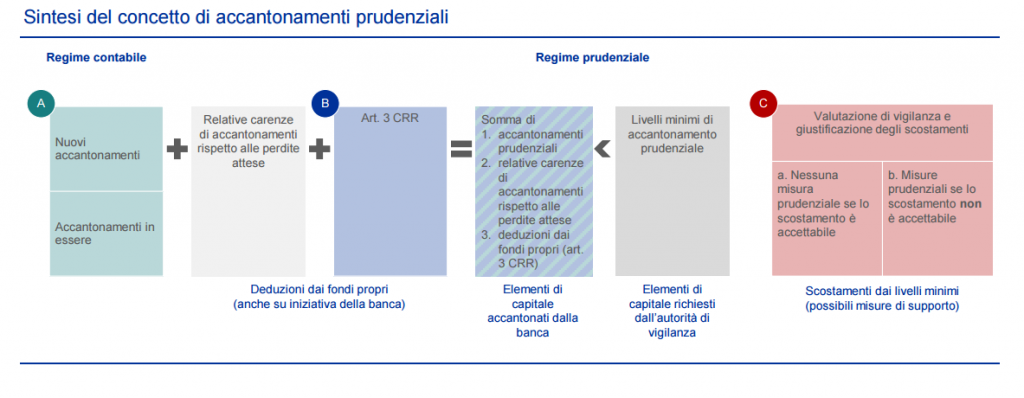

In generale questo grafico che fa parte dell’addendum, non vuol dire nient’altro che gli accantonamenti dovranno essere adeguati , perchè se ci sarà uno scostamento dagli ammortamenti ritenuti tali ci sarà un intervento della vigilanza.

Fatto questo il problema per il sistema bancario italiano sorge essenzialmente da due modifiche:

a) allargamento della base sulla quale è necessario effettuare gli accantonamenti prudenziali, includendo in modo completo i NPE, con un passaggio automatico sulla base della scadenza da dubbia esigibilità a NPE.

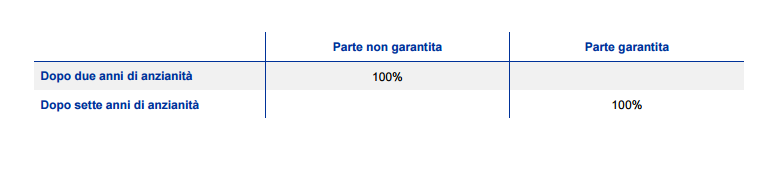

b) da un innalzamento delle soglie di copertura degli NPE, che giunge al 100%. I tempi sono differenziati, ma per i crediti non garantiti sono realmente brevissimi perchè la copertura deve arrivare al 100% nell’arco di 2 anni. In caso di ritardato pagamento entro 24 mesi il credito deve essere coperto al 100% per i crediti non garantiti, mentre per quelli garantiti il tempo si allunga ai 7 anni.

Cosa significa questa norma per il sistema creditizio italiano? Secondo dati Banca d’Italia a dicembre 2016 le NPE netti, cioè nella parte ancora da ammortizzare, erano pari a 173 miliardi di euro. Qui questi almeno un 90 saranno da coprire in due anni, mentre i rimanenti potranno essere spalmati in 7 anni, quindi abbiamo un 50 miliardi di nuovo capitale da raccogliere in 24 mesi o tramite utili (facendoli quindi pagare ai clienti) o ai soci.

Per dare un’idea delle dimensioni dell’operazione, si tratta di quasi 3 volte le perdite patrimoniali delle due Popolari venete, il mega aumento di capitale di Unicredit della scorsa primavera fu pari a 13 miliardi.

Chiaro che una situazione del genere inizia a non essere più tollerabile e, vista l’asfittica crescita economica italiana, non potrà avere un’evoluzione positiva. L’attuale richiesta dell BCE sarebbe, tra l’altro, completamente assurda in qualsiasi altro settore industriale alternativo: l’insolvenza sui crediti è il rischio tipico di impresa del settore creditizio, come, ad esempio, lo è la possibilità di avvelenare i propri prodotti per un’azienda alimentare oppure di produrre automobili non conformi per un’azienda di automobilistica, ma a quest’ultima non viene richiesto di coprire tutte le potenziali perdite derivanti da questi incidenti. Però questo non vale per la BCE.

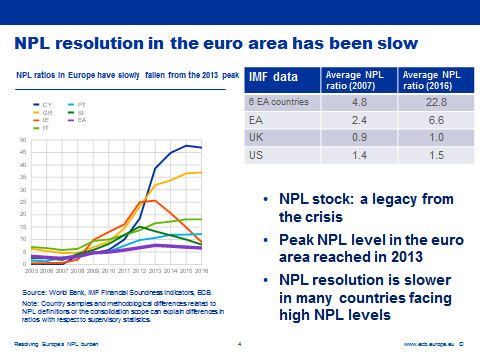

Bisogna anche dire che la situazione attuale è figlia della lentezza con cui BCE e le banche centrali hanno affrontato il problema in passato, soprattutto in confronto a quanto fatto dalle altre banche centrali.

Si affronta il problema con circa quattro anni di ritardo, imputandolo alle banche.

Come possono reagire gli istituti di credito? Bisogna dire che questa volta ABI ha dismesso, almeno in apparenza, il proprio atteggiamento prono e remissivo ed ha posto il luce il problema, ma c’è proprio un problema di ottica generale nell’atteggiamento della BCE. La ricerca della sicurezza totale ed assoluta in un mondo per sua natura liquido ed incerto non può che portare progressivamente ad una definizione estremamente restrittiva ed antieconomica del business bancario. Una banca assolutamente sicura è una banca chiusa, perchè non si può chiedere al patrimonio di coprire ogni perdita senza possibilità di fare alcuna valutazione sul recuperando sia tramite garanzia sia in modo diretto. A questo punto le vie d’uscita potrebbero essere due, una interna, applicando la legislazione, ed una esterna, di ridefinizione del mercato.

La via interna è semplice: in caso di non conformità ai termini di copertura viene a scattare un obbligo di “Explain or Comply” “Spiega o adattati”, verso l’entità di controlla. Non sarebbe a questo punto più logico e semplice internalizzare l’ente di controllo nelle banche per svolgere la loro attività in modo continuo, in modo che la parte “Explain” sia immediata ?

La via esterna è legata alla disintermediazione nei servizi permessa dalle nuove tecnologia informatiche. Se la banca deve forzatamente rinunciare alla leva costituita dai fondi in deposito per svolgere la propria attività, non è forse meglio che si adatti ad essere un semplice intermediario fra mutuanti e mutuatari, non ponendosi direttamente come intermediario , ma esclusivamente come facilitatore fra i flussi finanziari di chi offre risorse e di chi chiede prestiti?

Comunque senza un forte intervento di difesa del sistema da parte delle nostre autorità, sia di riforma interna, presto non ci sarà più un settore bancario in Italia.