Attualità

6+1 predizioni economiche che si sono dimostrate clamorosamente false

Anno nuovo, e po di previsioni economiche. Sentirete promesse di crescita, previsioni di crollo, esaltazioni di nuovi settori, spesso fatte anche da persone considerate preparate e veramente di grande cultura. Peccato che spesso queste previsioni si rivelino errate.

Oggi vogliamo presentarvi le sei predizioni economiche sbagliate passate alla storia.

IRVING FISHER E LA BORSA NEL 1929: Irving Fisher è stato uno dei grandi economisti della prima metà del XX secolo. I suoi contributi alla scienza economica sono vari: la relazione tra inflazione e tassi d’interesse, l’uso degli indici dei prezzi o la riformulazione della teoria della quantità di moneta sono alcune delle sue più note teorie. Tuttavia, a volte viene ricordato per un’infelice dichiarazione fatta nei giorni precedenti il crollo del 1929. Fisher disse che “i prezzi delle azioni hanno raggiunto quello che sembra un plateau permanentemente alto (…) mi aspetto di vedere il mercato azionario molto più alto entro pochi mesi”. Pochi giorni dopo, il mercato azionario crollò con conseguenze devastanti. Dopo tutto, anche i geni non sono esenti da errori, soprattutto quando parlano di mercati finanziari.

JOHN MAYNARD KEYNES E LA SETTIMANA LAVORATIVA DI 15 ORE: nel 1930, il famoso economista britannico John Maynard Keynes scrisse un saggio sul futuro del lavoro intitolato “Possibilità economiche per i nostri nipoti”. In esso sosteneva che l’aumento dei livelli di ricchezza e prosperità avrebbe garantito che entro il 2030 le persone nei Paesi industrializzati avrebbero dovuto recarsi in ufficio solo per brevi “turni di tre ore o per una settimana lavorativa di quindici ore”. Keynes sosteneva che questo nuovo modello di lavoro avrebbe permesso all’umanità di “fare più cose per noi stessi di quanto non sia abituale per i ricchi di oggi, fin troppo contenti di avere piccoli doveri e compiti e routine”. Per quanto possa sembrare allettante, le tendenze economiche indicano che l’utopica “società del tempo libero” di Keynes non arriverà presto. Se la ricchezza totale è aumentata dal 1930, sono aumentate anche la spesa personale e la disuguaglianza di reddito. Oppure, semplicemente, non si sono applicati i modelli di piena occupazione di Keynes a favore dei monetaristi prima e dei cosiddetti “Neo-Keynesiani” dopo, per cui la settimana di lavoro brevissima resta un sogno, ma per colpa nostra.

PAUL EHRLICHT E LA “BOMBA DEMOGRAFICA”: nel 1968, il biologo Paul Ehrlich pubblicò un libro in cui sosteneva che centinaia di milioni di persone sarebbero morte di fame nei decenni successivi a causa della sovrappopolazione. Arrivò a dire che “la battaglia per sfamare tutta l’umanità è finita (…) nulla può impedire un sostanziale aumento del tasso di mortalità mondiale”. Naturalmente, le previsioni di Ehrlich non si sono mai avverate. Dalla pubblicazione del libro, il tasso di mortalità è passato da 12,44 permille nel 1968 a 7,65 permille nel 2016, e la sottonutrizione è diminuita drasticamente anche se la popolazione è raddoppiata dal 1950. Raramente nella storia qualcuno si è sbagliato così tanto sul futuro dell’umanità, a questo errore è periodico e uno dei precursori sul tema fu il noto Malthus. Se ci sarà una devastante carestia non sarà a causa della natura, ma dell’uomo e dei suoi comportamenti “a favore” della natura…

RAVI BATRA E LA DEPRESSIONE CHE NON ARRIVO’: l’economista Ravi Batra ha raggiunto il primo posto nella Best Seller List del New York Times nel 1987 grazie al suo libro “La grande depressione del 1990”. Dal titolo si può facilmente dedurre quale fosse la tesi principale del libro: Una crisi economica è imminente e sarà molto dura. Del resto il libro venne pubblicato all’indomani della crisi finanziaria del 1987. Fortunatamente, la sua previsione non si è avverata, per lo meno negli USA. Gli anni ’90, infatti, sono stati un periodo di relativa stabilità e di forte crescita economica, con il mercato azionario statunitense che è cresciuto a un tasso annualizzato del 18%. Non male per una depressione economica, no?

ALAN GREENSPAN E I TASSI DI INTERESSE: nel settembre 2007, l’ex presidente della Fed Alan Greenspan ha pubblicato un libro di memorie intitolato “The Age of Turbulence: Adventures in a New World”. Nel libro sosteneva che l’economia si stava dirigendo verso tassi di interesse a due cifre a causa delle pressioni inflazionistiche previste. Secondo Greenspan, la Fed sarebbe stata costretta ad aumentare drasticamente il suo tasso di interesse target per rispettare il mandato di inflazione del 2%. Un anno dopo, il tasso dei Fed Funds era ai minimi storici, raggiungendo poco dopo il limite inferiore dello zero. Ovviamente non aveva previsto la crisi dei mercati immobiliari prima e dei titoli subprime dopo.

PETER SCHIFF E “LA FINE DEL MONDO”: Il commentatore finanziario Peter Schiff è diventato famoso all’indomani della crisi finanziaria del 2007-2008 per aver previsto il crollo del prezzo degli immobili già nel 2006 . Da allora, ha predetto catastrofi economiche a giorni alterni, con un successo molto limitato. Ci sono molti esempi di previsioni fallite da cui attingere. Per esempio, in un video del 2010 , Schiff ha predetto che il Quantitative Easing (la politica monetaria non convenzionale intrapresa dalla Fed tra il 2008 e il 2014) avrebbe portato all’iperinflazione e alla distruzione finale del dollaro.

Purtroppo per Schiff, il tasso di inflazione medio annuo dall’inizio del QE è stato dell’1,68%, leggermente inferiore all’obiettivo del 2% della Fed. Il problema è che tutti gli economisti legati alla finanza sopravvalutano il collegamento inflazione-quantità di moneta, sottovalutando il peso, preponderante, dell’economia reale.

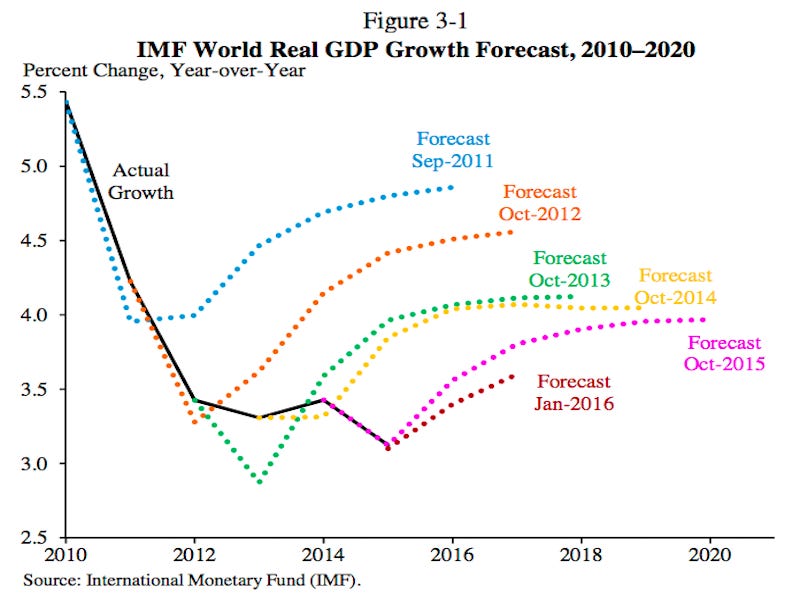

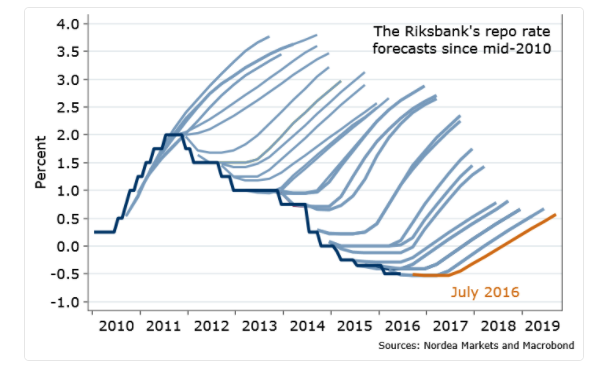

BONUS: TUTTE LE PREVISIONI DELLE BANCHE CENTRALI E DEGLI ENTI INTERNAZIONALI. Un uomo della strada può fare delle previsioni e sbagliarle, e questo non sarebbe preoccupate. Il problema si crea quando sono gli enti sovranazionali o le Banche Centrali a sbagliare clamorosamente le previsioni, perché questo significa che questi enti verranno ad applicare politiche economiche sbagliate. Ecco alcuni esempi fra i più clamorosi:

- le previsioni di crescita del Fondo Monetario Internazionale

- Le previsioni d’inflazione della BCE

- Le previsioni dell’inflazione fatte dalla Riskbank svedese

Quindi enti specializzati con staff, almeno teoricamente, preparati sbagliano regolarmente le proprie previsioni. Per fortuna che sono loro quelli bravi…

Quindi le previsioni economiche sono un po’ come quelle del tempo, sempre perfette ex post.

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.

You must be logged in to post a comment Login