Analisi e studiEconomia

Uno tsunami di debito: gli USA devono piazzare 1000 miliardi di titoli di stato questo trimestre

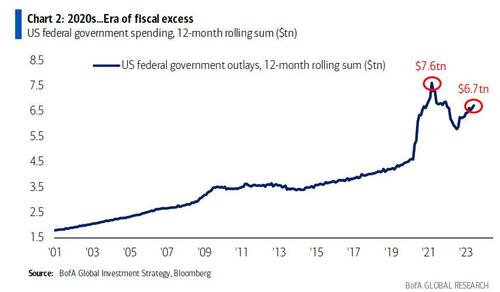

I noti vengono al pettine. Come abbiamo già scritto pochi giorni fa, gli USA stanno sostenendo la propria crescita solo tramite un aumento del proprio deficit pubblico, con 1000 miliardi in più di spesa pubblica nell’ultimo trimestre:

Questo boom della spesa pubblica non può essere finanziato solo con le entrate fiscali, nonostante la caduta dei rimborsi fiscali avvenuta in quest’anno fiscale. Ci vuole del debito pubblico, e non poco .

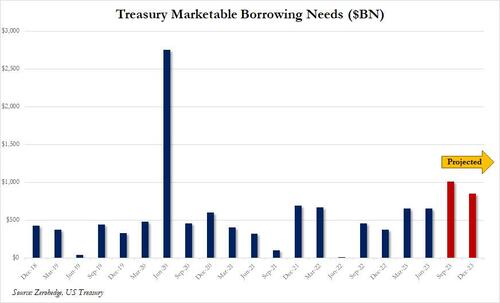

Quindi nel trimestre in corso si è raggiunto il maggior valore nella vendita di titoli di stato americani, ben mille miliardi di fondi da raccogliere sul mercato privato. Si tratta della seconda cifra nella storia americana, seconda solo a quanto avvenuto nel terzo trimestre

Quindi cosa significa il piazzamento di questa enorme quantità di debit? Un paio di cose:

- coloro che tengono d’occhio il saldo di cassa del Tesoro dovranno espandere la loro attenzione a dinamiche più ampie del mercato del debito, inclusa la quantità di debito totale che viene emesso. Da dove verrà il denaro necessario a pagare le cedole di quesot debito enorme?

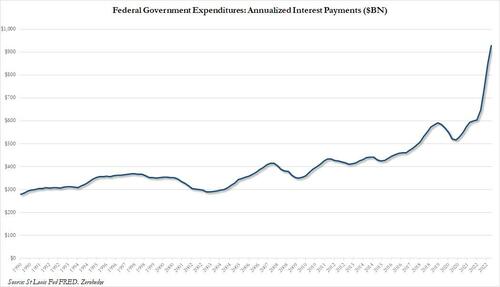

- ora che sappiamo che la ragione alla base della stabilità economica degli Stati Uniti non è altro che lo stimolo fiscale da 1 trilione di dollari che sta sostenendo Bidenomics, questa levitazione economica artificiale alimentata dal debito è destinata a estendersi per almeno due trimestri. Naturalmente, significherà anche che raggiungiamo i mille miliardi di dollari di pagamento degli interessi del Tesoro ancora più velocemente di quanto ci aspettassimo, ma questo è il prezzo da pagare per sostenere una politica popolare nel breve, ma che sembra non avere una via d’uscita. E gli interessi stanno crescendo a velocità altissima

L’imminente diluvio del debito inizierà già questa settimana quando, per la prima volta dall’inizio del 2021, il Tesoro aumenterà il suo rimborso trimestrale di titoli del Tesoro a lungo termine, a 102 miliardi di dollari da 96 miliardi di dollari, suggerisce il consenso tra gli operatori e le fonti odierne e La tabella degli usi conferma. Anche se al di sotto dei livelli record raggiunti durante la crisi del Covid-19, è ben al di sopra dei livelli pre-pandemia, ma – ancora una volta – questo è il prezzo da pagare per “Bidenomics”.

Bloomberg scrive che il fabbisogno di prestiti pubblici è in aumento grazie in parte agli aumenti dei tassi della Federal Reserve che hanno portato il suo benchmark ai massimi da 22 anni e che hanno condotto all’aumento del debito pubblico.

Nel frattempo, il QT continua – per ora – mentre la Fed riduce le sue partecipazioni in titoli del Tesoro, costringendo il governo a venderli ad altri acquirenti. Tutto ciò aumenta il rischio di maggiori oscillazioni di volatilità quando il governo mette all’asta i suoi titoli.

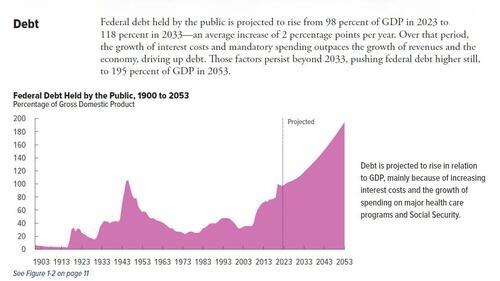

Intanto il livello del debito di stato statunitense sta decollando a livelli mai visti prima, e le proiezioni per i prossimi anni sono ancora più minacciose:

A questo punto appare evidente che la politica dei tassi elevati della FED non potrà essere mantenuta a lungo, se non con il rischio di un tagli alla spesa non finanziaria, ciò agli investimenti e alla spesa corrente dello staot federale. Qualcosa che Biden non può permettersi, tranne che non sia già certo della sconfitta e quindi voglia bruciare le risorse per il prossimo governo Trump.

Pingback: Fitch degrada il debito USA che attualmente sfiora il 130% del PIL. Biden e la Yellen non festeggeranno