Attualità

Petrolio: i paesi Non-OPEC faranno fronte alla domanda mondiale, ma resta l’incognica Iran

L’anno scorso la domanda globale di petrolio è cresciuta a ritmi vertiginosi e il consumo del 2023 ha superato quello dell’anno precedente di oltre 2 milioni di barili al giorno. Diverse agenzie energetiche hanno fornito previsioni di crescita della domanda per l’anno in corso e il consenso è che la domanda globale di petrolio subirà un’ulteriore impennata nel 2024.

L’Agenzia Internazionale per l’Energia (AIE), con sede a Parigi, è solitamente orientata al ribasso quando si tratta di previsioni sulla domanda e sul prezzo del petrolio, e questo per dare l’impressione che le politiche green stiano funzionando; nonostante questo, l’agenzia ha alzato le stime di crescita della domanda di petrolio per il 2024 dagli 850 kb/d del maggio 2023 agli attuali 1,2 mb/d.

La U.S. Energy Information Administration (EIA) tende a essere più ottimista su questi temi. L’EIA ha ridotto le sue previsioni di crescita della domanda per il 2024 dagli 1,7 mb/d che aveva previsto nel gennaio 2023 agli attuali 1,35 mb/d, mentre quelle di Standard Chartered sono rimaste pressoché invariate a 1,5 mb/d.

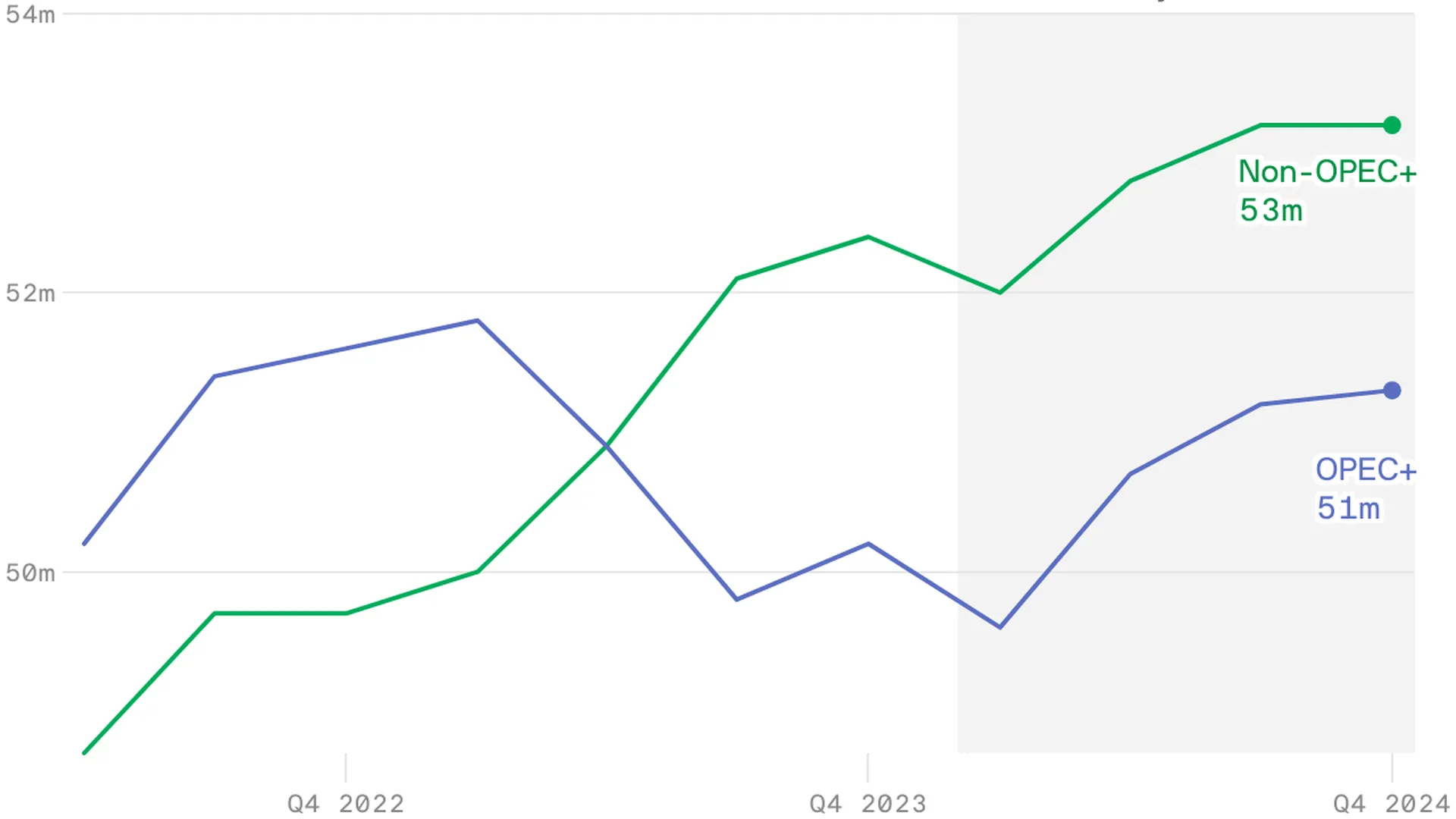

Inoltre, un altro ente di controllo dell’energia si è espresso in merito: Energy Intelligence ha previsto che la domanda globale nel 2024 si attesterà a un modesto 1,1 mb/d, una crescita tipica dell’era pre-Covid. Secondo Energy Intel, la crescita dell’offerta non-Opec-plus di 1,5 milioni di b/d (greggio 1 milione di b/d) sarà sufficiente a compensare la crescita della domanda, anche se questa dovesse sorprendere al rialzo nell’ordine di 1,5-2 milioni di b/d. Ciò significa, in effetti, che l’OPEC avrà poco spazio per annullare i tagli alla produzione se questi numeri si riveleranno veritieri.

Inoltre, Energy Intel sostiene che la limitata domanda in generale, l’economia più debole, l’adeguata capacità produttiva di riserva e le ampie

L’opinione di Energy Intel sulla produzione OPEC è in contrasto con quella di StanChart, che ha previsto per il 2024 una richiesta media di greggio OPEC di 29,3 mb/d, 1,4 mb/d in più rispetto alla produzione del 2023, lasciando spazio a una rapida eliminazione dei tagli volontari. Il fabbisogno dell’OPEC è la differenza tra la domanda globale di petrolio e l’offerta dei membri non OPEC. Se l’OPEC non è in grado di soddisfare questa richiesta, si verifica un deficit, mentre il suo superamento porta a un eccesso di offerta sui mercati.

Anche l’OPEC appartiene al campo dei tori. L’organizzazione petrolifera mondiale ha previsto che la crescita della domanda globale di petrolio supererà di gran lunga la crescita dell’offerta non OPEC nei prossimi due anni. L’OPEC ha previsto che la crescita della domanda globale sarà di 2,25 milioni di b/d nel 2024 e di 1,8 milioni di b/d nel 2025, grazie al rafforzamento dell’economia cinese, ben al di sopra della crescita dell’offerta non-OPEC, pari a 1,34 milioni di b/d nel 2024 e a 1,27 milioni di b/d nel 2025, grazie all’aumento della produzione di Stati Uniti, Canada, Brasile e Guyana.

Si tratta di un’opinione condivisa da Standard Chartered, secondo cui i mercati stanno scontando pesantemente i rischi geopolitici in corso. Gli analisti delle materie prime hanno notato che i mercati hanno reagito solo in sordina al recente attacco con un drone che ha ucciso tre militari statunitensi e ne ha feriti più di 40 in una base militare in Giordania, vicino al confine con la Siria. Secondo StanChart, i mercati sembrano scommettere che gli Stati Uniti si limiteranno a dare una risposta leggera all’attacco, che probabilmente sarà limitato all’Iraq e alla Siria.

Secondo StanChart, però, è molto probabile che si assista a un cambiamento significativo nella dinamica politica tra Stati Uniti e Iran, con l’aumento della produzione di petrolio iraniana che potrebbe finire nel mirino di nuove sanzioni e quindi potrebbe calare in prospettiva, minando le capacità economiche di Tehran.

Quindi, almeno in questa fase, sembra che il cammino di avvicinamento fra USA e Iran, che aveva contraddistinto l’amministrazione Biden almeno sino alla metà del 2023, nella speranza di riattivare qualche tipo di trattato, sembra essersi completamente interrotto. La produzione di petrolio iraniano è crollata da 3,8 milioni di barili al giorno all’inizio del 2018 a meno di 2 milioni di barili al giorno alla fine del 2020 in seguito all’imposizione di severe sanzioni; tuttavia, la produzione era nuovamente salita a 3,2 milioni di barili al giorno sotto Biden, ma ora questa pausa potrebbe finire.

Fin dall’inizio del conflitto in Medio Oriente, gli esperti hanno discusso se gli Stati Uniti avrebbero lasciato che lo status quo con l’Iran rimanesse inalterato o se l’Occidente avrebbe tentato di riportare l’orologio indietro all’inizio del 2022 o addirittura alla fine del 2020. Gli ultimi attacchi alle truppe statunitensi hanno lasciato pochi dubbi sulla direzione che Washington potrebbe prendere: Il Segretario di Stato americano Antony Blinken ha dichiarato che la risposta dell’Occidente sarà “a più livelli, a tappe e sostenuta nel tempo”.

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.

You must be logged in to post a comment Login