Attualità

PERCHE’ E’ STATO IL GOVERNO RENZI A DISTRUGGERE IL FTSE MIB di Luigi Luccarini.

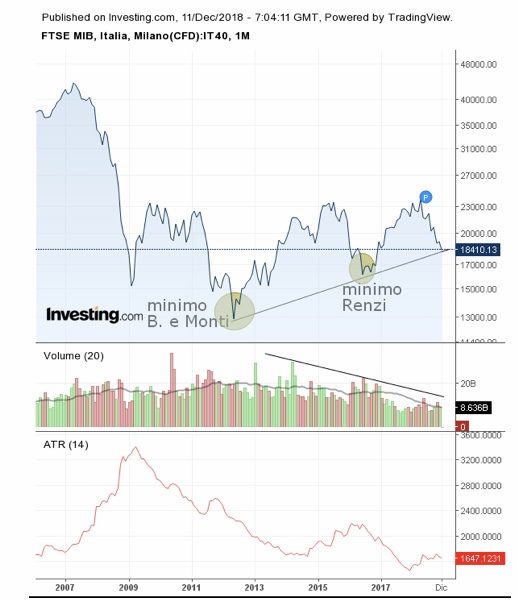

(figura 1)

Il nostro indice FTSE, come noto, non è considerato troppo significativo dello stato dell’economia italiana.

Un po’ per la sua composizione, ricca soprattutto di società finanziarie, che nel caso di “onde” di ribasso scontano anche svalutazioni di portafoglio (in questo periodo accentuate dal calo dei prezzi del BTP) e così aumentano in genere l’ampiezza del calo dei prezzi.

Un po’ perché da tempo il mercato italiano appare decisamente “sottopesato” dai grandi investitori istituzionali, che evidentemente non gli hanno mai riconosciuto una prospettiva di rialzo di tipo ciclico o addirittura superciclico.

E’ un indice, perciò, che da tempo si muove, per l’appunto, a “onde”, a partire d quella che si è sviluppata all’inizio del 2009, dopo la crisi dei subprime lo aveva portato a toccare un minimo a 15200 punti.

Di gran lunga superiore a quel “superminimo” fatto registrare a metà 2012 (Governo Monti, eredità del Governo Berlusconi) quando il FTSE arrivò a rompere al ribasso il valore 13000, per poi rimbalzare e dare vita ad un poderoso rialzo che lo portò quasi al raddoppio di valore, raggiunto a metà del 2015, prima che il Governo Renzi lo facesse di nuovo affondare. Durante un anno che provocò perdite che arrivarono a sfiorare il 40%, prima che si sviluppasse l’ultima “onda” di rialzo che prese corpo dopo le sue dimissioni.

L’attuale situazione dell’indice sembra ora suggerire la possibile formazione di un nuovo minimo, estensibile intorno quota 18400, da cui il mercato potrebbe anche tentare un nuovo rimbalzo, ancheabbastanza significativo.

Anzi DEVE se non vuole violare al ribasso la trendline moderatamente rialzista, “ciclica” perché unisce due minimi significativi (quello del 2012 e quello del 2016).

Ma anche se il FTSE dovesse rimbalzare con energia, non bisogna farsi troppe illusioni, perché in realtà il problema della nostra Borsa è diventato ormai strutturale.

Ed Il perché lo iniziamo a vedere proprio dalla figura 1.

La discesa attuale dei valori azionari non è accompagnata da volumi significativi, né da un’accentuata volatilità dei prezzi (misurata dall’indicatore ATR).

Sembra in effetti più che altro dovuta alla sua correlazione con l’andamento del DAX tedesco, che in quanto indice di riferimento di tute le borse europee, è in grado di trascinarle al ribasso per forza inerziale, come si vede abbastanza chiaramente dal grafico in figura 2.

Il DAX è ovviamente “specchio” di un’economia, quella della Germania, che presenta problemi soprattutto in prospettiva (che le Borse, come noto, li scontano “in anticipo”) ed in una precedente analisi (https://scenarieconomici.it/leuro-oggi-una-creatura-di-goebbels-di-luigi-luccarini/?fbclid=IwAR1SP114abCmjlI5zQq6IGub1XA7LGYwes7iUnAf_liDL1liCMIPYmS-n80)

abbiamo visto che un suo primo pivot di supporto era posto intorno ai 10600 punti, raggiunti nella seduta del 10 dicembre, dai quali si presume (e si spera) che questo indice riesca a sviluppareuna qualche reazione positiva.

Tuttavia anche una situazione in cui il mercato tedesco tornasse ad offrire un po’ di ossigeno agli altri, il FTSE per trovare energia “propria” ha bisogno di qualcosa che manca ormai da molti anni.

Il denaro.

Osservate infatti il grafico in figura 3.

(figura 3)

Qui viene misurato l’arco di distanza tra i due indici (DAX e FTSE) negli ultimi anni.

Una distanza che si è andata ampliando dalla metà del 2014 in poi.

In stretta correlazione con la forte e costante diminuzione dei volumi di contrattazione ed il progressivo venir meno di “money flow” sul mercato italiano.

Questi dati, associati a quello (già noto) dei deflussi di capitale dall’Italia nel biennio 2015/2016, misurati attraverso il sistema di pagamenti Target2 – qualcosa come 250 miliardi di Euro, quasitutti confluiti in Germania – credo possa dare l’esatta portata di ciò che il Governo Renzi ha realizzato, nei 1000 e più giorni della sua gestione dl paese, in termini di distruzione di valore.

La reazione positiva del FTSE, successiva al “no” nel referendum istituzionale ed alle dimissioni del suddetto Renzi, consolidatasipoi durante il Governo Gentiloni, è stata in effetti principalmente (se non soltanto) dovuta al “traino” offerto dalla ripresa globale, ma – come si vede dal grafico in figura 3 – non è bastata a colmare il “gap” con l’andamento del mercato tedesco. Anzi proprio da metà del 2017 si è iniziata a realizzare la massima distanza tra i due indici.

Con una “money flow” sul nostro mercato che stava crescendo, è vero,, ma in modo largamente insufficiente per sostenere i livelli di prezzo raggiunti. Che avrebbero in realtà potuto generare un’esplosione al rialzo, in quanto il FTSE ad un certo punto era arrivato persino a formare un modello “testa e spalle” rialzista, come vediamo dalla figura 4.

Che però a quel punto è stato reso vano dalla totale mancanza di apporto di denaro sul mercato e dal fatto che alla “grande illusione” di un paese in ripresa, spacciata da Gentiloni, Padoan e dai media amici dei due, ha fatto seguito la realtà di un’Italia che era rimasta ultimo vagone di un treno, quello dell’Europa, in procinto di affrontare una nuova stagione di bassa velocità.

Che non poteva non prendere di mira anche il nostro paese, facendo premio sulle debolezze del suo mercato che la precedente legislatura non solo ha lasciato intatte, ma è riuscita incredibilmente ad accentuare.

Il FTSE ha iniziato in effetti a perdere colpi all’inizio di questo 2018, ed i prezzi hanno perso l’aggancio con la loro media mobile esponenziale già a febbraio.

Il resto è venuto da sé.

Al posto di un “testa e spalle” rialzista, l’indice ha finito per costruire una figura di triplo massimo, su cui gli operatori hanno riversato la “rabbia” tipica delle fasi conseguenti ad una disillusione.

Da manuale.

Perciò, prima di magnificare la “competenza” di “quelli che c’erano prima”, date sempre un’occhiata ai grafici, per favore.

Luigi Luccarini