Attualità

MA L’AMERICA CREDE ANCORA IN DONALD TRUMP? di Luigi Luccarini.

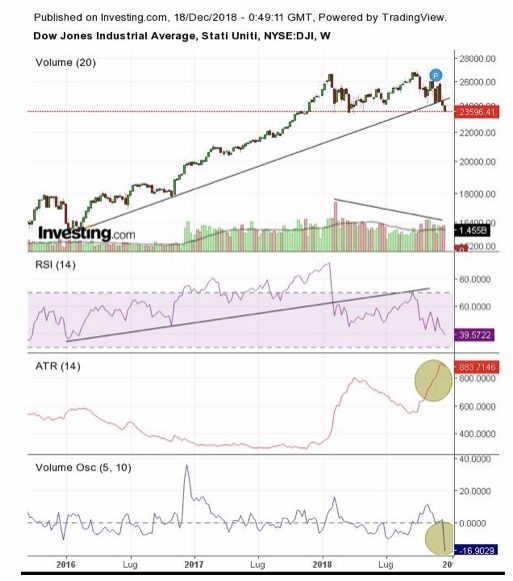

Dopo la chiusura a Wall Street del 17 dicembre osservando questo grafico scrivevo sulla mia pagina Facebook:

“Più guardo questo grafico, il DJIA, più aumentano le mie preoccupazioni.

Indice di forza relativa, volatilità implicita e tendenza dei volumi forniscono segnali ribassisti molto accentuati.

I peggiori dal 2009.

La trendline crescente si è inoltre tecnicamente “rotta”, in modo deciso e ormai senza appello.

I volumi in progressiva diminuzione fanno altresì ritenere che gli investitori da tempo si stavano distaccando dal mercato.

Che in realtà si è girato in una fase “orso” a partire da febbraio, anche se non ce ne eravamo accorti.

Dal momento che spesso soltanto le analisi a posteriori consentono di ricostruirne la corretta dinamica.

Certamente cosa ci avrebbe offerto la seconda parte di questo 2018 non lo avevano minimamente intuito BCE e organismi europei.

Peggio ancora FMI ad aprile.”

In effetti da quel 17 dicembre, nelle successive 4 sedute, l’indice è riuscito a perdere un altro 5%, ben oltre 1000 punti, completando così la peggiore settimana borsistica dal 2008 e il peggior mese del decennio, trascinando in un “bear market” quasi tutti i mercati azionari americani, ma non il Dow Jones Utility, che mantiene la sua impostazione ciclica rialzista, nonostante il ritracciamento di questi giorni.

Quest’ultimo dato è molto importante, perché il paniere del DJU comprende le aziende che forniscono i cosiddetti beni e servizi di pubblica utilità, eccezion fatta per il comparto dei trasporti: dunque quelle più sensibili ai movimenti dei tassi di interesse ed alle aspettative di inflazione, perché alle prese con forti e fisiologici livelli di indebitamento strutturale.

Insomma, nonostante quanto si pensi, nella fase attuale di forte flessione dei valori di borsa non c’entra più di tanto il recente rialzo del costo del denaro deciso dalla Fed e neppure la prospettiva che ve ne siano altri (due, per la precisione) nel 2019.

Se infatti il “quarto di punto in più” fosse stato considerato una sorpresa (e non lo era perché il suo consensus era al 74%) ed avesse così irritato gli investitori, le vendite si sarebbero dovute concentrare prima di tutto sul mercato obbligazionario, che invece sta dimostrando – soprattutto sulle scadenze lunghe, le più importanti – una decisa inversione al rialzo. Che addirittura parte da fine novembre, subito dopo la precedente conferenza stampa di Powell in cui il chairman aveva comunicato la decisione della Banca Centrale USA di operare sui tassi in relazione ai dati economici che via via verranno diffusi sullo stato di salute dell’economia americana e non in base ad un piano prestabilito.

Come noto infatti, i mercati azionari soffrono particolarmente le escursioni al ribasso di quello dei bond e in genere le seguono.

Per la logica, semplice da comprendere, per cui un aumento dei rendimenti delle obbligazioni genera poi alle aziende che domandano denaro maggiori oneri finanziari che poi comprimono ricavi ed utili attesi.

Pertanto se non è stato quel “quarto di punto in più” ad aver determinato l’orribile settimana a cui abbiamo assistito, c’è dell’altro.

Che comunque chiama in causa la Fed.

Powell, infatti nonostante si sia mostrato sicuro sulle prospettive degli USA in termini di crescita, occupazione, dinamica dei salari, e di un’inflazione contenuta nei limiti del 2% – una specie di Paradiso in terra, insomma – non ha potuto fare a meno di evidenziare che le condizioni dell’economia mondiale sono ben diverse da quelle del suo paese.

Dal momento che in Cina e nella stessa Europa i mercati dovranno, a suo giudizio, adattarsi a perdere il supporto ampio di liquidità ricevuto fino ad ora dalle Banche Centrali (in Cina, per la verità questo sta già avvenendo).

Per questo le reazioni a Wall Street sono diventate alla fine scomposte come si fosse non “alla vigilia” ma addirittura già “dentro” un remake del 2008.

Se la Fed non teme infatti un impennata dell’inflazione, l’aumento dei tassi non può che rappresentare una sorta di freno quasi “imposto” alle dinamiche dell’economia interna, come se queste ultime risultassero ora sovradimensionate rispetto alle sue possibilità di sfogo utile nel mercato globale.

E che quindi che alla fine questo e i successivi rialzi del costo del denaro finiscano per provocare uno “spillback” di consumi interni ed investimenti. In un quadro generale, all’esterno del paese, poco rassicurante.

La sensazione, insomma, è che la Fed, dato questo suo outlook, agirà sui tassi di interesse in modo da generare un principio di deflazione all’economia attualmente più dinamica del pianeta (ora che la Cina è in decisa frenata).

Che poi è quanto va lamentando Trump da tempo.

Ma anche Trump deve fare i conti con problemi che negli ultimi tempi non ha saputo affrontare in modo da apparire padrone della situazione interna al suo paese.

Con una Banca Centrale che ha deliberato all’unanimità (10 voti su 10) contro i suoi desiderata.

Ed ora con il braccio di ferro con il Congresso, per la nota questione del muro ai confini con il Messico, che ha originato lo “shutdown”, vale a dire il blocco delle attività amministrative degli USA in conseguenza della mancata approvazione della legge di bilancio. Un fatto non così inusuale, e neppure così devastante (coinvolge si e no 1 milione di lavoratori ed alcuni servizi dello Stato federale) che però ora ha assunto un significato quasi simbolico.

Perché è inutile girare intorno alla questione: Trump in questo momento appare in forte difficoltà, anche dal punto di vista della sua capacità di gestire il “fuoco amico” che sta diventando sempre più consistente.

E molto più “dimezzato” di quanto il responso del Mid Term avrebbe lasciato ipotizzare.

Persino non in grado di reagire con la consueta lucidità ed efficacia alle critiche.

L’ultimo suo tweet con il quale voleva mostrarsi pronto a lavorare anche durante le vacanze di Natale, accusando i democratici di non volere con il loro ostruzionismo, la “sicurezza del paese” è stato una specie di autogol.

Un ingrandimento dell’immagine in cui si è fatto ritrarre seduto alla scrivania della stanza ovale “signing a Bill” ha fatto rilevare infatti che quel foglio era completamente bianco.

Di qui l’ironia social che è poi degradata in astio. “Scrivici le tue dimissioni”, “fai finta di lavorare”, “sei solo un fottuto perdente”.

E soprattutto quest’ultima accusa, “loser”, che pesa più di tutte.

Perché in un’economia come quella degli USA, in cui le plusvalenze dai mercati finanziari rappresentato bonus di cui il consumatore medio non può fare a meno, nessun presidente può affrontare una crisi di borsa come quella attuale senza perdere credibilità.

E Trump, che ha molto giocato finora sulla sua prolungata “luna di miele” con Wall Street, è destinato a soffrirla anche più di altri predecessori.

Al punto che il suo recente irrigidimento su questioni che in questo momento gli americani non considerano al primo posto delle loro preoccupazioni non gli giova affatto. Anzi.

In ogni caso la situazione attuale del Dow Jones evidenzia che si è giunti ad una sorta di punto limite, al di sotto del quale si aprirebbero scenari decisamente foschi, anche nel quadro di un mercato già “orso” a tutti gli effetti.

La seconda trendline crescente che unisce in minimi del 2009 e del 2015 sta per essere incrociata dall’attuale barra di ribasso. La sua violazione potrebbe determinare una discesa dei corsi fino a quota 16000

Tuttavia il forte ipervenduto che si è realizzato sul grafico giornaliero ed il vorticoso aumento dei volumi che lo ha accompagnato nelle ultime sedute, sembrano suggerire una possibile pausa del movimento discendente.

In altri termini sull’indice più rappresentativo delle attività economiche e finanziarie degli Stati Uniti potrebbe essersi realizzata una (mini) ondata di panico, che in qualche modo sia presupposto per un rimbalzo “vero” dai minimi.

Di cui soprattutto l’Europa ha bisogno, dal momento che tutti i mercati del vecchio continente si trovano ad uno stadio in cui la scelta è: o al di qua, o di là, e “di là” vuol poter dire altre perdite, anche nell’ordine di un 10/15% dai livelli attuali.

Inutile a questo punto sottolineare come siano sempre più surreali le polemiche che si stanno svolgendo in Italia.

E quanto sia questo infinito, inutile chiacchiericcio, anche se urlato in Parlamento, a far sì che qualsiasi “manovra” del Governo rischi di avere minore impatti persino sul mercato interno.

In tempi come questi “si fa quel che si può”, punto e stop. E si guarda oltre oceano, sperando che l’inquilino della Casa Bianca torni a godere del consenso perduto e a dimostrare una lungimiranza che negli ultimi tempi sembra aver smarrito.

Soprattutto il pragmatismo, la dote migliore di cui un politico moderno deve essere dotato.

E non è questione di fare il tifo pro o contro qualcuno o qualcosa.

Ma la certezza che non esiste al momento un’alternativa a questo sistema economico, americanocentrico, e che quindi dobbiamo tutti sperare che Babbo Natale porti in regalo il massimo di buon senso a chiunque (anche tra gli oppositori) con i suoi irrigidimenti finisce soltanto per giocare sulla pelle degli altri, senza neppure saper speculare, nel senso etimologico del termine.

Che è quello che indica chi analizza una situazione con l’intelletto, osservandola da una posizione più elevata.

Luigi Luccarini

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.