Attualità

Le bancarotte USA sono al massimo dal 2010. L’economia vacilla, per ora

La crisi sta iniziando la propria selezione competitiva fra le aziende USA, ed è un processo molto doloroso per investitori e dipendenti, ma siamo solo agli inizi, come nota Wolfstreet.

Il 2023 sta diventando una festa di fallimenti societari, dopo anni di denaro facile che ha causato ogni tipo di eccesso, alimentato da investitori a caccia di rendimenti, in un ambiente in cui la Fed ha represso i rendimenti con tutte le sue forze. Questi investitori a caccia di rendimenti hanno fatto sì che anche gli zombie più indebitati venissero riforniti di sempre più denaro fresco, ma quell’epoca è finita. I tassi di interesse sono molto più alti, gli investitori stanno diventando un po’ più prudenti e il denaro facile è finito.

Al culmine della repressione dei rendimenti della Fed, a metà del 2021, le società con rating “BB” – quindi con rating “spazzatura” – potevano contrarre prestiti a circa il 3%, nonostante fossero società che difficilmente avevavo un reddito operativo in grado di sostenere i costi finanziari. Ora rendimenti di queste obbligazioni spazzatura “BB” sono saliti a quasi il 7%. Ciò significa che queste società, che hanno avuto problemi a produrre un flusso di cassa sufficiente a servire il loro debito del 3% o del 5%, devono rifinanziare il debito alla scadenza, o aggiungerne di nuovo, al 7%. Il 7% può essere ancora basso, se si considera che l’inflazione si aggira intorno a quella percentuale, ma mette molto più a dura prova queste società.

Quindi molte società sovraindebitate con rating spazzatura ristruttureranno i loro debiti in tribunale fallimentare a spese degli azionisti, degli obbligazionisti e dei detentori dei loro prestiti a leva, non potendo più finanziarsi sul mercato. Così vuole il sistema capitalistico, che infatti funziona così, a suon di selezioni. Peccato che questo significa che qualcuno ci perde i soldi e qualcun altro il posto di lavoro.

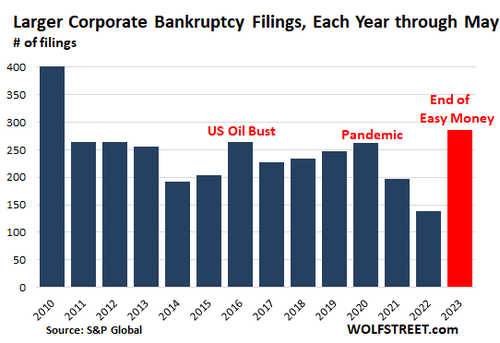

S&P Global ha pubblicato le statistiche sui fallimenti di maggio per le società quotate in borsa con almeno 2 milioni di dollari di attività o passività elencate nei loro documenti di fallimento, e per le società private con debito quotato in borsa (come le obbligazioni) con almeno 10 milioni di dollari

di attività o passività elencate nei loro documenti di fallimento.

A maggio, 54 di questi tipi di società hanno presentato istanza di fallimento, tra cui, in particolare, le più grandi:

- Envision Healthcare

- Vice Holdings e la sua affiliata Vice Media (un gruppo di creditori intende acquisire Vice Media al di fuori del fallimento

- Kiddie-Fernwal

- Monitronics International

I depositi di istanze a maggio hanno portato il totale dei cinque mesi a 286 fallimenti, il massimo dal 2010, più del doppio dei depositi dello stesso periodo del 2022 (138). E ha persino superato le 262 archiviazioni dello stesso periodo del 2020, quando alcune aziende si sono trovate ad affrontare un enorme stress.

Nel 2016, quando la crisi petrolifera ha fatto sentire i suoi effetti e le società di trivellazione sono crollate una dopo l’altra, S&P Global ha registrato 265 depositi, ma concentrati nel settore petrolifero e del gas. Per avere un numero di archiviazioni superiore a quello dei primi cinque mesi del 2023, bisogna tornare al 2010, quando 402 società hanno presentato istanza di fallimento nei primi cinque mesi.

Tra i maggiori fallimenti inclusi in questo illustre elenco finora quest’anno e che sono entrati nel mio pantheon di titoli implosi ci sono:

- SVB Financial, la holding della Silicon Valley Bank che è crollata in un grande pasticcio ed è stata rilevata dalla FDIC;

- Avaya, la società di telecomunicazioni, software e servizi che aveva emesso 600 milioni di dollari in obbligazioni proprio l’anno scorso;

- il ridicolo meme-stock di Bed Bath & Beyond, che ora sta per essere liquidato.

Il problema di oggi non è un crollo dei prezzi – come quello del petrolio durante la crisi petrolifera del 2016, quando il greggio WTI è crollato sotto i 20 dollari al barile, facendo fallire decine di frackers; oggi il WTI è a 72 dollari al barile!

Il problema di oggi non è un crollo della domanda come quello che ha colpito alcune industrie nel 2020 o durante la Grande Recessione. Questa economia è caratterizzata da prezzi in aumento e da una domanda resistente.

Il problema ora è che il debito è diventato molto più costoso e che gli investitori che pensano di acquistare questo debito sono diventati un po’ più prudenti. Il problema è la fine del denaro facile. Una volta che le aziende sono state agganciate dal denaro facile grazie alle pile di debito, è difficile farcela senza il denaro facile. Si è tagliata la droga finanziaria troppo presto, troppo seccamente, e il drogato sta muorendo per una crisi di astinenza troppo dura.

Dall’altro lato l’economia si sta normalizzando con tassi che erano piuttosto tipici prima dell’era del QE. Ma le aziende che sono arrivate a questo punto solo grazie al denaro facile sono ora appese al chiodo.

I fallimenti ridurranno l’eccesso di debito delle imprese. Molte aziende usciranno dalla bancarotta con meno debiti e saranno più agili e in grado di prosperare. Altre saranno vendute a pezzi e bocconi, per fare spazio a società gestite in modo appropriato e non gravate da questi problemi. Paradossalmente si tratta di un processo corretto che non si sarebbe prodotto in modo così doloroso se non ci fosse stata, prima, una marea di liquidità al settore privato.

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.

You must be logged in to post a comment Login