Attualità

L’azzeramento dei subordinati CoCo di Credit Suisse? La prossima volta meglio leggere i contratti

Nel salvataggio di Credit Suisse, di cui molti aspetti sono ancora da chiarire, uno appare chiaro: l’azzeramento delle obbligazioni junior AT-1 , delle anche CoCo Bond. CoCo significa “contingent convertible capital instruments”, mezzi convertibili a seconda delle necessità finanziaria della banca.

Come spiega bene Wolfstreet si tratta di titoli di per se estremamente pericolosi perché:

- non sono redimibili, cioè non hanno una scadenza. La banca , in determinate condizioni, può rimborsarne una quota ogni 5 anni, ma da contratto non c’è nessun obbligo di rimborso;

- nel caso di problemi di capitalizzazione o perdite eccessive dell’istituto bancario questi titoli possono essere o convertiti in azione oppure, semplicemente, annullati per coprire le perdite.

Probabilmente gli obbligazionisti CoCo di Credit Suisse, che detenevano 17 miliardi di Euro in titoli, si aspettavano la conversione che avrebbe garantito loro una quota, benché minima, del valore dei loro titoli. Invece si sono scontrati con l’annullamento del valore a copertura delle perdite. Per carità , poco più del 40% del valore (venerdì CS aveva un valore pari a 1,83 franchi per azione, mentre alla valutazione attuale siamo a circa 0,76), ma poco è meglio di niente, mentre gli obbligazionisti si sono trovati con un pugno di mosche.

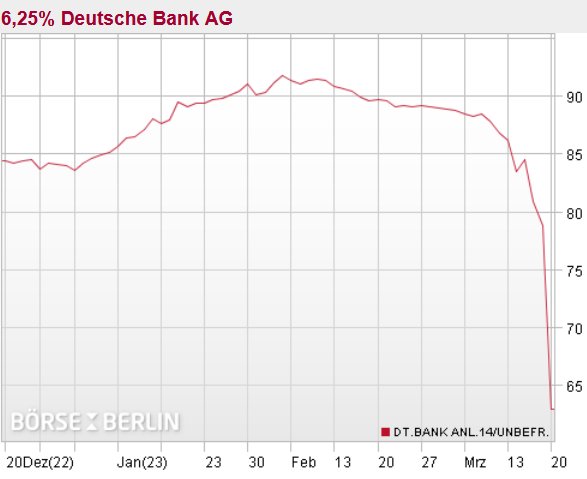

Questo strumento è tipicamente europeo e nato durante l’ultima crisi finanziaria per permettere di ricapitalizzare le banche senza diluirne il capitale. Per essere chiari è un sotterfugio creato da chi controlla la maggioranza del capitale delle banche, in collaborazione con i controllori, per mantenere la titolarietà della banca nelle proprie mani senza tirare fuori dei soldi. Negli USA quest’operazione si fa con l’emissione di azioni privilegiate con diritto di volto limitato. Ovviamente le obbligazioni CoCo, o AT-1, hanno un rendimento superiore alle normali obbligazioni. Ad esempio le CoCo di DB rendono il 6% che era tanto quando i tassi erano negativi, ma che, a fronte dei tassi crescenti e dei rischi ancora maggiori questo rendimento non è più sufficiente, tanto che, alla fine, il valore di mercato di queste obbligazioni è crollato

Quindi, per concludere, bisogna sempre considerare con attenzione i rischi collegati agli investimenti e leggere bene i contratti, perché eventi che appaiono improbabili possono avverarsi. L’improbabile non è mai l’impossibile.

You must be logged in to post a comment Login