Analisi e studiEconomia

La Trappola della Liquidità: quando (secondo Keynes) l’espansione monetaria non serve

Che cos’è il fenomeno della “Trappola della liquidità” che metterebbe fuorigioco la politica monetaria?

Una trappola della liquidità è una situazione economica negativa che può verificarsi quando i consumatori e gli investitori accumulano risorse finanziarie piuttosto che spenderle o investirle, anche quando i tassi di interesse sono bassi, ostacolando gli sforzi dei politici per stimolare la crescita economica.

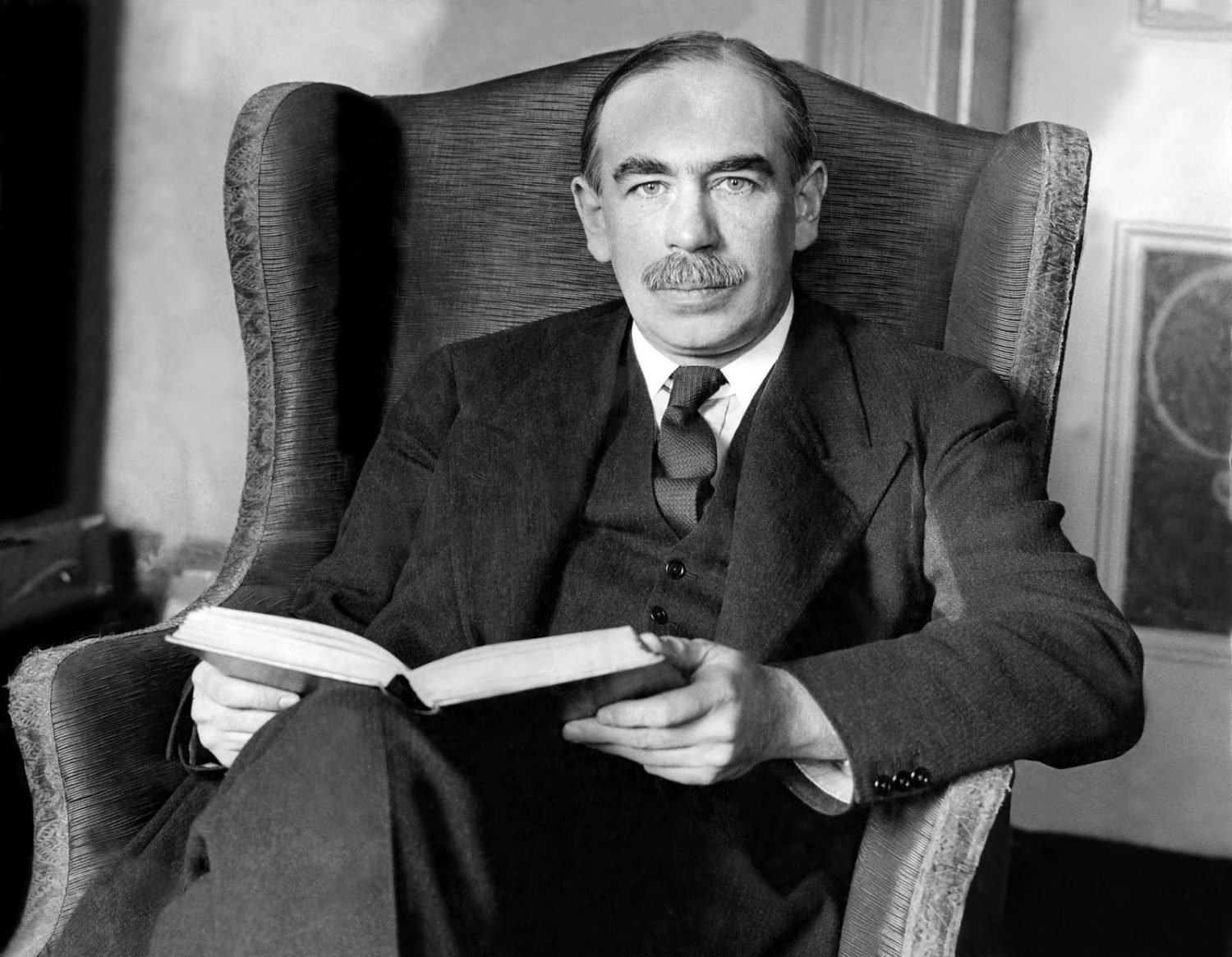

Il termine è stato usato per la prima volta dall’economista John Maynard Keynes, che ha definito la trappola della liquidità come una condizione che può verificarsi quando i tassi di interesse scendono così tanto da far sì che la maggior parte delle persone preferisca lasciare i contanti piuttosto che investire in obbligazioni e altri strumenti di debito.

L’effetto, secondo Keynes, è quello di lasciare i responsabili della politica monetaria impotenti a stimolare la crescita aumentando l’offerta di denaro o abbassando ulteriormente il tasso di interesse.

Una trappola di liquidità può svilupparsi quando i consumatori e gli investitori tengono i loro contanti nei conti correnti e nei conti di risparmio perché credono che i tassi di interesse aumenteranno presto o temono che gli investimenti nascondano dei rischi non esplicitati. Questo farebbe scendere i prezzi delle obbligazioni, rendendole un’opzione meno attraente.

Dai tempi di Keynes, il termine è stato utilizzato in modo più ampio per descrivere una condizione di crescita economica lenta, causata da una diffusa accumulazione di liquidità dovuta alla preoccupazione di un evento negativo che potrebbe essere in arrivo.

Perché la “Trappola della liquidità” è un problema per la politica economica

Le banche centrali come la Federal Reserve abbassano i tassi di interesse per incoraggiare la spesa e aumentare l’attività economica.

Una trappola della liquidità si verifica quando i tassi di interesse sono molto bassi, ma i consumatori preferiscono accumulare contanti, o saldi sui conti correnti, piuttosto che spendere o investire il loro denaro in obbligazioni o altri investimenti a più alto rendimento.

In questi casi, lo strumento principale utilizzato dalla banca centrale non è efficace.

Una delle cause principali di questa sindrome è la paura di problemi economici futuri, sia personali che generali.

Gli effetti di una trappola di liquidità non si limitano al mercato obbligazionario; anche i consumatori possono spendere meno in beni e servizi.

Capire la trappola della liquidità

Gli elevati livelli di risparmio dei consumatori, spesso stimolati dalla convinzione che un evento economico negativo sia all’orizzonte, possono rendere la politica monetaria generalmente inefficace.

Se i tassi di interesse sono già vicini o a zero, la banca centrale non può tagliare i tassi. Se aumentasse l’offerta di denaro, non sarebbe efficace, poiché le persone stanno già risparmiando i loro contanti. Anche aumentare i prestiti ai consumatori non servirebbe, perché questi ultimi non li utilizzerebbero.

La convinzione di un evento negativo futuro è fondamentale per comprendere le trappole della liquidità. Quando i consumatori accumulano contanti e vendono obbligazioni, i prezzi delle obbligazioni scendono e i rendimenti salgono. Nonostante l’aumento dei rendimenti, i consumatori non sono interessati ad acquistare obbligazioni perché i prezzi delle obbligazioni sono in calo. Preferiscono invece conservare la liquidità a un rendimento più basso.

Un problema notevole in una trappola di liquidità è che le banche hanno difficoltà ad attirare mutuatari qualificati per i prestiti. Questo è aggravato dal fatto che, con i tassi di interesse già vicini allo zero, c’è poco spazio per ulteriori incentivi per attirare candidati ben qualificati.

Questa mancanza di interesse per i prestiti può manifestarsi in tutta l’economia, dai prestiti alle imprese ai mutui e ai prestiti auto.

Segnali di una trappola della liquidità

Un indicatore di una trappola di liquidità sono i bassi tassi di interesse. I bassi tassi di interesse influenzano il comportamento degli obbligazionisti, soprattutto se combinati con le preoccupazioni relative all’attuale stato finanziario della nazione. Il risultato finale è la vendita di obbligazioni a un livello dannoso per l’economia.

Nel frattempo, i consumatori si orientano a conservare il loro denaro in conti di risparmio a basso rischio. Quando una banca centrale aumenta l’offerta di moneta, immette più denaro nell’economia con la ragionevole aspettativa che una parte di questo denaro confluisca in attività a più alto rendimento come le obbligazioni.

Ma in una trappola di liquidità, viene semplicemente accantonato in conti correnti.

I tassi di interesse bassi da soli non definiscono una trappola della liquidità. Affinché la situazione si qualifichi, deve esserci anche una carenza di obbligazionisti che desiderano conservare le loro obbligazioni e un’offerta limitata di investitori che cercano di acquistarle. Invece, gli investitori stanno dando la priorità a un rigoroso risparmio di liquidità rispetto all’acquisto di obbligazioni.

Se gli investitori sono ancora interessati a detenere o ad acquistare obbligazioni in periodi in cui i tassi di interesse sono bassi, persino prossimi allo zero percento, la situazione non si qualifica come una trappola di liquidità.

Una forma un po’ diversa, ma recente,d i trappola di liqudià vi è quando le risorse finanziarie non vengono magari lasciate liquide, ma sono spostate in beni puramente speculativi, che non costituiscono un consumo né un investimento, come è successo con le critpovalute o le azioni-meme. Anche in questo caso lo stimolo monetario non è in grado di generare una vera e propria crescita economica, se non in modo indiretto, tramite l’effetto ricchezza.

Caratteristiche di una trappola di liquidità

Una trappola di liquidità si verifica quando i consumatori, gli investitori e le imprese scelgono di accumulare i loro contanti, rendendo l’intera economia resistente alle azioni politiche volte a stimolare l’attività economica.

Di seguito sono riportate le caratteristiche principali di una trappola di liquidità:

- Tassi di interesse molto bassi, pari o vicini allo 0%.

- Recessione economica

- Alti livelli di risparmio personale

- Bassa inflazione o deflazione

- Politica monetaria espansiva inefficace

Perché si verificano le trappole della liquidità

Le trappole della liquidità non sono eventi comuni. Gli economisti hanno suggerito diverse ragioni o precursori che possono portare a una di esse.

Deflazione: nelle attede deflazionistiche, cioè di calo dei prezzi, non vi è nessun incentivo a consumare e neppure a investire.

La deflazione può iniziare quando le persone scelgono di trattenere il loro denaro piuttosto che spenderlo o investirlo, perché credono che i prezzi continueranno a scendere. Perché acquistare un articolo di grande valore oggi, quando sarà più economico tra un mese e persino tra due mesi?

In casi estremi, può svilupparsi una spirale deflazionistica in cui i livelli dei prezzi continuano a diminuire, portando a tagli di produzione, tagli salariali, diminuzione della domanda e continua diminuzione dei prezzi.

Recessione volontaria: una recessione di bilancio è un rallentamento economico causato principalmente dalla scelta dei consumatori e delle imprese di ridurre i propri debiti piuttosto che spendere o prendere in prestito di più. Si sviluppa quando il livello di debito in essere cresce a tal punto che sia i mutuatari che i finanziatori si preoccupano di non poterlo ripagare completamente.

Bassa domanda da parte degli investitori: le aziende raccolgono capitali emettendo obbligazioni e azioni. Se c’è poca domanda da parte degli investitori per investire in loro, i tassi d’interesse più bassi non saranno d’aiuto. Inoltre, sia le aziende che gli investitori potrebbero rimandare qualsiasi azione, considerando l’investimento come rischioso in un periodo di recessione e di bassa domanda in generale.

Riluttanza a concedere prestiti, stretta creditizia indotta: le banche possono diventare riluttanti a concedere prestiti se considerano il panorama creditizio generale ad alto rischio. Dopo la crisi finanziaria del 2008, molte banche hanno dovuto affrontare problemi di liquidità a causa delle massicce insolvenze dei mutuatari subprime. Le banche hanno reagito riducendo notevolmente i prestiti in generale.

Tassi d’interesse o di rendimento eccessivamente bassi: se itassi sono ritenuti inadeguati rispetto al rischio non vi è spinta all’investimento finanziario.

Risolvere la trappola della liquidità

Se le persone non spendono o investono, anche in presenza di una politica monetaria espansiva, aallora la cura deve essere una politica monetaria meno espansiva, accompagnata però da un’espansione fiscale. Se i privati non fanno investimenti, deve farli il pubblico, magari utilizzando la liquidità in eccesso per far assorbire dalla banca centrale dei titoli di debito che finanzino gli investimenti.

Critiche alla teoria della trappola della liquidità

I seguaci di Ludwig Von Mises, influente economista austriaco del XX secolo, sostenitore del capitalismo di libero mercato e strenuo oppositore del socialismo e dell’interventismo, non credono nell’esistenza delle trappole di liquidità.

Concludono che, contrariamente a quanto si pensa, la minaccia per le principali economie mondiali non è la trappola della liquidità, ma le politiche dei governi e delle banche centrali che sono state progettate per contrastarla.

Queste politiche non fanno altro che indebolire ulteriormente il bacino di risparmio reale, minando così le prospettive di una ripresa economica duratura e perpetuando la trappola della liquidità, sostengono. Suggeriscono che è improbabile che i tassi di interesse negativi allontanino le principali economie dalla trappola della liquidità se il bacino di risparmio reale è in difficoltà.

You must be logged in to post a comment Login