Politica

La Proposta Sovranista della base del MOVIMENTO 5 STELLE (ritorniamo alla lira e diciamo addio al Debito Pubblico)

“E’ veramente vergognoso preferire la vita all’onore e pur di salvare la vita perdere la ragione stessa di vivere” (Decimo Ginnio Giovenale)

Il Think Tank di una parte della del Movimento 5 Stelle (Economia 5 Stelle) ha presentato, ai propri senatori e deputati di riferimento, due programmi di macroeconomia messi a punto da alcuni mesi. Oggi proponiamo il primo dei due Paper, quello che riporta la proposta sovranista, la più desiderata da quella parte del movimento che si è innamorata del programma politico M5S anche solo per l’idea di proporre un referendum sull’argomento tabù “Euro”. La forza di tale documento sta nell’essere corredato da formule, specifiche per l’economia italiana, largamente note alla più parte degli economisti mondiali liberi da vincoli col mainstream europeo. In esso, elaborazioni statistiche anche non esageratamente complesse depongono chiaramente a favore della sovranità monetaria per affrontare la crisi attuale e dimostrano i vantaggi della possibilità di emettere moneta senza i vincoli imposti da entità che coltivano interessi contrapposti a quelli del popolo sovrano oggi in seria difficoltà. Il documento è in linea col pensiero di Grillo e Casaleggio che, d’altra parte, da anni denunciano, nei vari comizi e Vaffa-Day, l’euro-trappola economica che ha paralizzato la nostra economia. Questa proposta viene dal popolo ed è ad esso rivolta, in netta controtendenza con le strategie governative degli ultimi anni palesemente foriere di recessione e disoccupazione. Essa è l’unica vera via per ottenere quello che Grillo vorrebbe. Proprio in questi giorni lo si sente dire chiaramente nella pubblicità di “La Gabbia” di Gianluigi Paragone: a nessuno dovrà mancare il lavoro, nessuno dovrà dormire in macchina, a nessuno dovrà mancare cibo da mettere sotto i denti. Dato che nell’euro un tale programma richiede l’impoverimento dei paesi vicini (logica preda-predatore), solamente il ritorno alla sovranità monetaria consentirebbe l’attuazione di questi punti programmatici, così come la concretizzazione del reddito di cittadinanza. Si auspica che il movimento, sebbene segua anche altri Think Tank di riferimento (queste le proposte economiche: taglio dei costi della politica, sottrazione della spesa pubblica al potere politico in quanto utilizzata ai fini del consenso; ristrutturazione del Debito Pubblico), prenda a riferimento questo modello perché fa letteralmente scomparire il problema del debito pubblico e libera gli italiani: 1) dal giogo degli oneri di servizio al debito pubblico; 2) dal dover prendere a prestito una moneta come fanno i paesi del terzo mondo. I veri problemi da risolvere non sono il debito (e del resto Squinzi a giugno lo ha detto, esso è solo un pezzo dell’equazione) o la produttività dell’Italia, bensì: – la tesaurizzazione del risparmio in situazioni di crisi dei consumi (contraria al PIL) – la conseguente delocalizzazione spinta della più parte delle aziende italiane causa crescita continua delle tasse e smantellamento del mercato interno (che sbriciolerà piano piano il PIL della nazione).

Introduzione, di Maurizio Gustinicchi e Giuseppe Mattoni,

letta, condivisa e sottoscritta dall’intero Staff di:

ECONOMIA5STELLE

*******************************************************

Paper Tecnico Nr. 02 di Economia5Stelle:

STRATEGIE DI RIENTRO DA UN ELEVATO DEBITO PUBBLICO

1. Introduzione

Quella che andiamo a presentare è la nostra riflessione e conseguente simulazione degli scenari previsti e prevedibili,derivanti dalle scelte economico finanziarie degli ultimi governi Berlusconi, Monti e Letta.

Il nostro è indubitabilmente un approccio critico verso tutte le soluzioni sin qui proposte, ma vogliamo chiarire fin d’ora che le osservazioni si distaccheranno nel merito e nella forma da quell’antagonismo ideologico e aleatorio, che solitamente caratterizza la galassia “antagonista” relegandola a una dimensione di sterile infeconda contrapposizione.

Ci vogliamo muovere sul piano del rigore economico, utilizzando la più classica e accettata teoria insegnata nelle università di tutto il mondo. Non vogliamo infatti cadere nella trappola del velleitarismo. Le nostre sono riflessioni e intuizioni hanno non solo il desiderio di demolire l’impianto teorico dominante ma hanno l’onesta e benevola arroganza di proporre una soluzione possibile realizzabile e quanto più necessaria.

Per facilitare la comprensione delle nostre tesi e per aumentare l’efficacia didascalica prenderemo in esame quanto fatto dagli ultimi governi.

2. Presupposti teorici

Le simulazioni che saranno illustrate di seguito sono basate su leggi economiche e presupposti aritmetico matematici noti e accettati in ambito accademico.

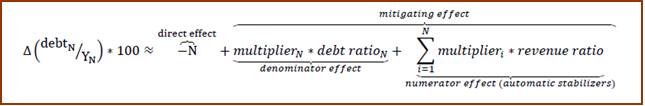

a. l’equazione econometria del debito pubblico:

l’equazione che esprime la relazione tra stock e flussi è la seguente:

d(t+1) = ((1+i)/(1+g)) * d (t) – f (t+1)

dove i simboli rappresentano:

– d (t+1) = rapporto debito / pil dell’anno prossimo;

– d (t) = rapporto debito / pil dell’anno attuale;

– f (t+1) = disavanzo primario / pil

– i = costo medio di servizio del debito

– g = somma del tasso di crescita del pil e dell’inflazione

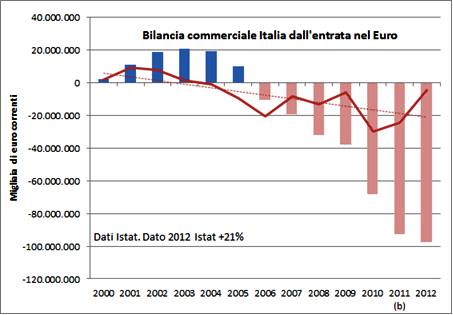

b. la Marshall Lerner Condition

che misura l’elasticità del valore delle esportazioni e delle importazioni riferite alla svalutazione della moneta sovrana.

Riallineando il cambio nominale a quello reale(volgarmente chiamato svalutazione) si ottiene che i prodotti nazionali divengono più competitivi (le vendite all’estero necessariamente aumentano) mentre i beni stranieri diventano meno convenienti (le importazioni diminuiscono)

(∆X/X)/(∆ E/E) =εX > 0 (∆M/M)/(∆ E/E) =εM < 0

In base a quanto riportato dall’ Economic and Financial Affairs della UE in uno dei suoi Quarterly Report on the euro area, la nostra Marshall Lerner ha il valore di 1,7. La nostra nazione è insieme agli Stati Uniti quella con il più alto valore di tale coefficiente al mondo.

c. il coefficiente di pass- through

Nello studio “The Pass-Trough from depreciation to inflation: a panel study” di Ilan Goldfain e Sergio Werlang si riporta la determinazione del coefficiente di trasferimento della svalutazione all’inflazione. Tale coefficiente viene calcolato nella misura del 15% al primo anno e del 35% al secondo.

d. ricerca storica sull’inflazione Italiana

Seguendo lo studio storico dell’inflazione italiana (paper tecnici di Bankitalia) si dimostra empiricamente, che la spesa a deficit sostenuta con la monetizzazione del debito, cioè stampando moneta, genera inflazione nella misura del circa 40% del debito monetario emesso (ovviamente questo effetto fu dovuto alla dinamica salariale e alle rivendicazioni sindacali allora in atto nell’ambito di un clima economico di sostanziale crescita). Il valore è stato calcolato prescindendo dall’effetto inflattivo degli anni ’70 legato allo shock petrolifero.

Tra il 1965 e il 1973, prima di tale shock sui prezzi delle importazioni di prodotti energetici, l’incremento della base monetaria fu del 20% e l’il relativo aumento dell’inflazione oscillo tra l’ 8-12%.

e. il moltiplicatore fiscale del Fondo Monetario Internazionale

Nel corso del 2013, il responsabile economico del Fondo Monetario Internazionale, Olivier Blanchard, ha emesso un Paper denominato “The Challenge of Debt Reduction during Fiscal Consolidation” di Luc Eyraud e Anke Weberin in base al quale si ammette che le nazioni evolute devono riconsiderare le proprie teorie su tagli e tasse visto che i riflessi sul rapporto debito/pil possono essere notevolmente distruttivi:

– un taglio o una maggiore tassazione di un 1% genera effetti sul rapporto debito pil nel verso desiderato ma

– ha una retroazione maggiore al punto di compromettere il miglioramento stesso:

o di 0,45% sulle entrate fiscali per anni 3;

o di 1,3% sul pil facendolo diminuire

– una serie di numero 3 finanziarie di tagli e tasse fatta consecutivamente genera lo smantellamento totale dell’industria privata e, con essa, del rapporto debito/pil per sempre.

3. Monti e i suoi danni

La simulazione effettuata prende in considerazione i dati economici che il Prof. Mario Monti ha ereditato dal suo predecessore Tremonti, nonché le conseguenze delle sue scelte nell’impostazione della politica economica per il paese.

Il professor Monti riceve dal suo predecessore un sistema che navigava in un equilibrio precario, in termini di valori richiesti da Maastricht prima e Trattato di Lisbona poi, ma comunque migliori rispetto a quanto riscontrato al termine del suo operato.

Ricevuto l’incarico di perseguire il consolidamento dei conti pubblici, il Prof. Monti, decide che il proprio operato deve armonizzarsi con le esigenze dell’europa.

In questo caso, l’equazione del debito pubblico adottata sino in fondo, cioè l’equazione denominata Ricardiana, prevede che il valore del debito pubblico odierno corrisponda alla sommatoria dei surplus di bilancio per gli anni a venire. Ciò significa che nella gestione dei conti pubblici, il governo in carica ed i futuri governi che verranno dovranno necessariamente operare manovre fiscali (tagli e tassi) di consolidamento tali da far conseguire alla pubblica amministrazione degli avanzi (Entrate maggiori delle uscite) da destinare ogni anno al rimborso dello stock di debito esistente.

Avendo ereditato una nazione col deficit pari al 4% del Pil, sebbene lo stesso sia di gran lunga inferiore a quello di altre nazioni con noi nell’Unione Monetaria Europea, il Premier decide di dare sfoggio di arte decisionale e parte con delle manovre, denominate in inglese “FISCAL RETRENCHMENT” (innalzamento delle tasse e contemporanea realizzazione di tagli) al fine di:

– azzerare la bilancia dei pagamenti

– raffreddare l’inflazione (per portarla sotto il 2%)

– riportare il rapporto deficit/pil sotto il 3% e più vicino possibile a quel 0,5% deciso col Trattato di Lisbona.

La manovra di Monti si è caratterizzata per l’introduzione dell’IMU, di riforme della pensione e di altri tagli (valore di oltre 2 punti percentuali, circa 2,5%) e avrebbe dovuto portare il rapporto deficit/pil, a fine 2011 al 4%, all’1,6%.

Invece tale manovra, al netto dell’effetto di retroazione oramai noto, ha portato il rapporto deficit/pil del 2012 non all’1,6% bensì al 3%!

Ora, visto che i conti della Pubblica Amministrazione a Maggio 2013 certificano un deficit di 52 miliardi di euro (20 in più rispetto al dato 2012), in assenza di riprese dell’economia a ottobre 2013 potrebbe portare il rapporto deficit/pil ad un valore compreso tra il 3,8 e il 4,5.

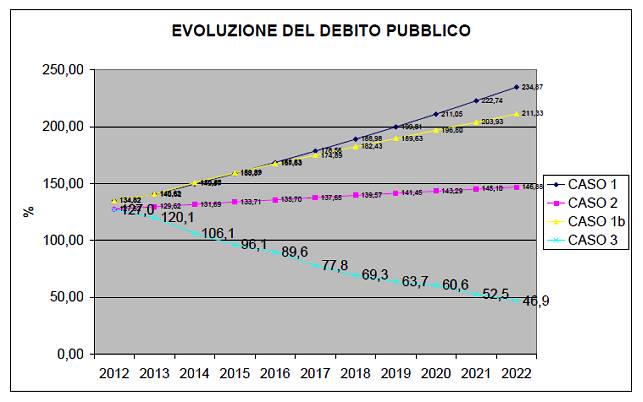

Di conseguenza, per l’applicazione delle formule sopra riportate, si ritiene che il percorso del rapporto debito/pil sarà essenzialmente quello del CASO 1.

4. Letta e l’inevitabile manovra di fine 2013

Il nuovo premier, appreso dell’inevitabilità del baratro in cui spedirebbe il proprio sistema industriale-commerciale qualora attuasse nel 2013 manovre fiscali per recuperare la voragine realizzata dall’esimio Prof. Monti, decide di prendere tempo sperando che “Nostro Signore” intervenga al suo posto per rimettere in ordine i conti pubblici.

Tale ritardare nuove imposizioni e/o tagli sicuramente aggraverà i conti dello stato di brevissimo termine ma, sappiamo bene, che un nuovo ricorrere a manovre di tagli e tasse spedirebbe al Padreterno definitivamente la nostra economia. Ovviamente, il gruppo di studio non auspica che la via scelta dal nostro supremo Premier sia quella di ultimare l’opera dell’esimio Prof. Monti, quanto piuttosto quella intelligentemente attuata dalla Lettonia una volta visto che l’economia, eliminata la sistematica applicazione di manovre di fiscal retrenchment, ha visto i suoi fondamentali economici migliorare sistematicamente.

A fine 2009 i politici della Lettonia videro che il rapporto debito/pil nonostante l’applicazione delle regole “suggerite” dal FMI non miglioravano e invece, una volta abbandonate, sorprendentemente l’anno successivo tutto tornò alla normalità.

Detto questo, comunque, il problema si porrà proprio in questi due mesi quando avendo presentato i conti all’Europarlamento, prima di esporli al Parlamento Italiano, il nostro prode eroe si troverà a dover gestire una nuova manovra che, ad oggi, si potrebbe stimare in circa 15-20 miliardi di euro salvo eventuale “polvere” nascosta sotto il tappeto.

Per questioni di prudenza, si ritiene necessaria quantomeno una manovra pari ad 1% del pil, altrimenti lo sforamento al 31/12/2013 dell’obiettivo deficit/pil del 3% sarà una dura realtà.

E’ di questi giorni la segnalazione del fatto che:

– il credito crunch è circa 45 miliardi di euro (3 punti di PIL);

– la produzione industriale è collassata di circa il 5%;

– il fabbisogno finanziario dello stato veleggia a livelli tali per cui a dicembre sicuramente ci troveremo intorno ai 100 miliardi di euro.

I conti pubblici stanno letteralmente collassando. Di tal guisa, si rende necessaria una discreta manovra per tentare di stare nell’obiettivo 3% che, lungi dall’essere veramente flessibile come sbandierato ai quattro venti dal nostro amato Premier , dovrà necessariamente essere conseguito entro il 31/12 /2013 e che solo la volontà “poco” nordica di non scoprire conti truccati alla Greca ci consentirebbe di evitare. Ma quando si gioca col debito i popoli del Nord non amano scherzare.

In virtù di tale manovra di fine anno (di qualunque valore essa sia), i conti nel 2014 peggioreranno ulteriormente, la curva gialla s’impennerà sopra la linea blu fintanto che non saranno passati 3 anni. Solo dopo 3 anni, assorbiti gli indesiderati aritmetici effetti dei moltiplicatori fiscali del FMI, la curva gialla potrà scendere sotto quella blu.

5. Il percorso socialdemocratico Tremontiano (in presenza di vincoli Gold Standard – euro -)

Se al suono del mantra “fate presto” non fosse stato disarcionato il superMinistro dell’economia Giulio Tremonti, forse l’Italia oggi non sarebbe finita in questo incredibile incubo della deflazione e della recessione. Avremmo passato indenni la fase di crisi mondiale con leggeri incrementi del rapporto debito/pil saggiamente gestiti da una classe politica che, per quanto corrotta e insopportabile, indubbiamente era mossa dal bisogno anche di garantirsi politicamente un consenso sociale. La linea stimata sarebbe stata quella colorata di viola, forse la miglior situazione possibile in assenza di Sovranità Monetaria, nonché di Bilancia Commerciale compromessa da partner europei che scorrettamente applicavano strategie di Mercantilismo monetario.

6. Il percorso di crescita Kaldor-Verdoorn

La nostra proposta di ritorno alla sovranità monetaria non giace tanto nella possibilità d’emissione continua e costante di elevati quantitativi di moneta quanto nel mix di risorse disponibili per fronteggiare le necessità di una nazione che decida di prestare cura e attenzione al proprio popolo. Un percorso, quindi, già tracciato dall’Argentina che ha modificato lo stesso regolamento della Banca Centrale inserendo la regola della “piena occupazione”.

Il Banco Central de la Republica Argentina, ha rinunciato all’indipendenza e si è messa al servizio del governo argentino, finanziando la spesa pubblica tramite emissioni di nuova base monetaria. I mezzi monetari nelle mani di chi spende e consuma (più che risparmiare) hanno prodotto una ripresa, aggiuntiva a quella garantita dalla svalutazione.

Non ingabbiata dal pareggio di bilancio, gli Argentini hanno la possibilità di spendere a deficit e modulare la tassazione qualora sia necessario contenere l’inflazione. Questa seconda arma in mano al popolo argentino consente loro ulteriori margini di manovra nella determinazione delle azioni più consone da adottare al momento.

In Argentina, quindi, sarebbe possibile creare soldi dal nulla per investirli nell’economia reale e/o spendere a deficit senza sopportare le tremende conseguenze degli oneri sul servizio al debito che il prendere a prestito la moneta dai mercati genera.

Terza ed ultima, ma non per questo meno importante, è la garanzia della crescita data dalla svalutazione della moneta che, come sappiamo, dovrebbe essere utilizzata solamente per riallineare le produttività perse causa differente livello di crescita di salari e, quindi, prezzi, per la diversa inflazione fra due nazioni.

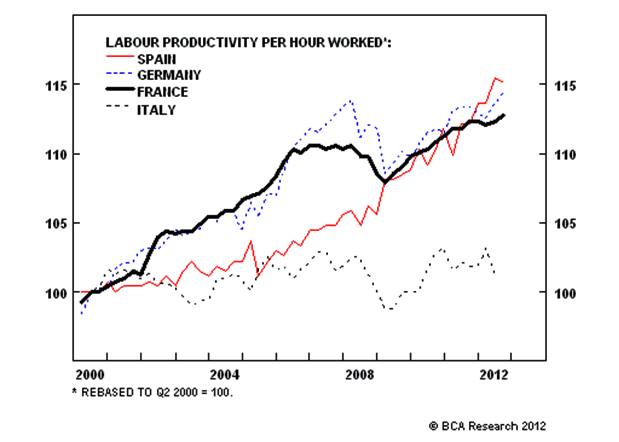

Agire sulla svalutazione della moneta, piuttosto che con la deflazione salariale, dipende dall’importanza per le nazioni evolute dei moltiplicatori fiscali (misurati di recente dal Fondo Monetario Internazionale). Di tal guisa, anziché focalizzarsi principalmente sugli elementi “strutturali” dal lato dell’offerta, per recuperare produttività, ci si può concentrare sulla domanda seguendo la legge “Kaldor-Verdoorn”: relazionare “endogenamente” la crescita della produttività del lavoro, la cui debolezza caratterizza la nostra economia fatta di un capitalismo “straccione”, con la crescita della domanda aggregata grazie alla svalutazione.

Di tal guisa, si ottengono, al contempo, sia il recupero della domanda aggregata, sia quello della produttività. Tale percorso per l’Italia è stato certificato sia da Banca d’Italia, sia dall’Istituto E. Mattei in appositi paper:

– “Kaldor-Verdoorn Law and increasing return to scale” di Millemaci e Ofria (Report 92/2012 – Istituto E. Mattei);

– “Il dibattito sulla Legge di Verdoorn: alcuni risultati empirici usando l’analisi di cointegrazione” di Romina Gambacorta (Rivista di Politica Economica – Banca d’Italia – Maggio-Giugno 2004).

Tale percorso, nel modello di simulazione realizzato, presuppone un ritorno alla lira nel corso dell’ultimo trimestre 2013 (al cambio lira-euro 1 a 1) con conseguente svalutazione di almeno il 20% sull’euro stesso.

Sappiamo, per le leggi sopra riportate, che il coefficiente di Pass-Through genera un’inflazione pari al 15% della svalutazione per il primo anno e al secondo del 35% (3% aggiuntivo nel primo anno, 7% al secondo). Tale valore aggiuntivo all’attuale 2% porterà la svalutazione su livelli 5-9%, valori che storicamente molti economisti hanno valutato essere in grado di sostenere l’economia in quei paesi meno sensibili all’inflazione stessa.

L’ipotesi ulteriore è poi quella di una spesa a deficit nella misura del 2-2,5% che va ad aggiungersi al deficit attuale del 3%. Cosa impossibile oggi altrimenti cadremmo nella multa prevista dalla UE per gli sforamenti dal livello prefissato. A quel punto sforare il parametro non rappresenterebbe più alcun problema.

Ultima arma in possesso della nazione sarebbe rappresentata dall’emissione di moneta (debito infruttifero). Per semplicità di ipotesi, abbiamo limitato al 2% annuo la monetizzazione del debito per costituire un debito monetario infruttifero nel breve volgere di un decennio. Per quanto storicamente sperimentato dall’Italia, tale emissione dovrebbe portare l’inflazione ad un livello di minimo il 35-40% del debito monetario infruttifero emesso.

La somma di tali azioni, considerando anche l’effetto dei moltiplicatori fiscali (crescita del mercato interno) mossi dalla spinta della svalutazione alla bilancia commerciale (crescita Kaldor-Verdoorn) porterebbe la nazione alla ripresa della crescita del Pil e, sommata all’inflazionamento del debito pubblico, ad un netto miglioramento del rapporto debito/pil.

Il trend sarebbe tale da invertire la crescita attuale (ma anche quella di cui al punto precedente sotto le manovre socialdemocratiche, limitate dalle ridotte leve connesse all’area Gold Standard – Euro -, Tremontiane) in una continua e costante decrescita sullo stile dei rapporti debito/pil di nazioni con sovranità Monetaria come Argentina, Turchia, Brasile ed altre ancora.

Il trend diventerebbe quello della linea colorata di celeste.

Dall’analisi, a parte eventuali possibili errorini di calcolo per potenziali sviste, emerge una verità assoluta: nazioni da sempre abituate alla tassa da inflazione (in economia altrimenti nota come Signoraggio) per mantenere il rapporto debito/pil su livelli decisamente contenuti possono solamente accettare e convivere con l’inflazionamento del debito medesimo.

7. Il grafico del Simulatore di eventi

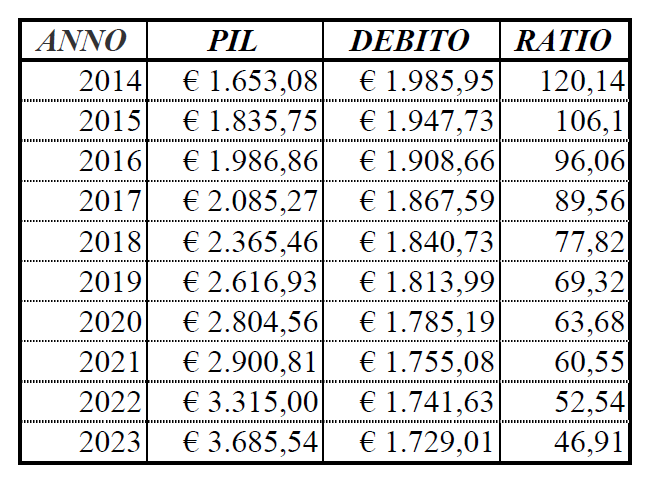

Dati Output (Pil, Debito Pubblico e indice Debito/Pil):

Dati di Input:

– Anno: 2013 pil: 1565.0; export su pil: 0.302 (30,2%) ; rapporto debito pil: 1.31 (131%) ; saldo primario su pil: 0.02 (2%); svalutazione media: 0.15 (15%) ogni 4 anni

– Anno: 2014 monetizzazione del debito: 0.02 (2%); supposti interessi-tasso medio TDS: 0.045 (4,5%); saldo primario: -0.03 (deficit del 3% già solo a livello del saldo primario); marshall: 1.5; costante per l’inflazione: 0.02 (inflazione ineliminabile=2%); passthrough svalutazione: 0.15 (trasferimento della svalutazione all’inflazione pari al 15% del valore della svalutazione); pass-through moneta: 0.35 (si suppone che per il tramite della piena occupazione, spingendo l’economia cresce l’inflazione anche stampando moneta); pass-through saldo primario: 0.15 (si suppone che anche la spesa a deficit spingendo l’occupazione contribuisca a creare un po’ d’inflazione) ; moltiplicatore fiscale: 1.173724

– anno: 2015 (come sopra), monetizzazione del debito: 0.02; supposti interessi: 0.045; saldo primario: -0.03; marshall: 1.5; costante per l’inflazione: 0.02; passthrough svalutazione: 0.35; pass-through moneta: 0.35; pass-through saldo primario: 0.15; moltiplicatore fiscale: 1.173724

(reload di articolo pubblicato il 14 ottobre 2013)

Gustinicchi Maurizio – Gulli Soccorsi Guglielmo – Prezioso Edoardo

ECONOMIA 5 STELLE

You must be logged in to post a comment Login