Attualità

La Germania fa finta di essere d’accordo all’assicurazione sui conti correnti. La solita presa in giro

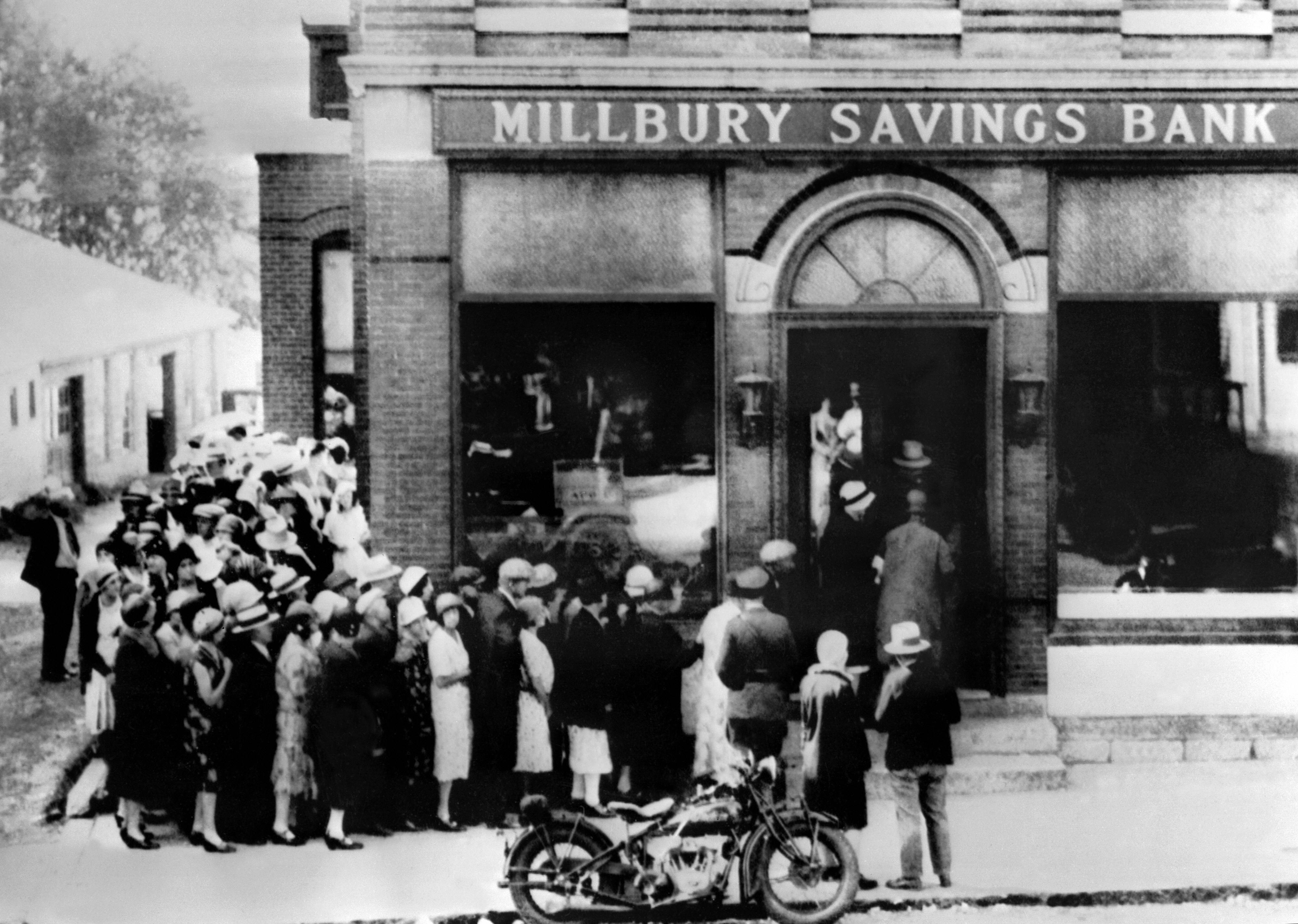

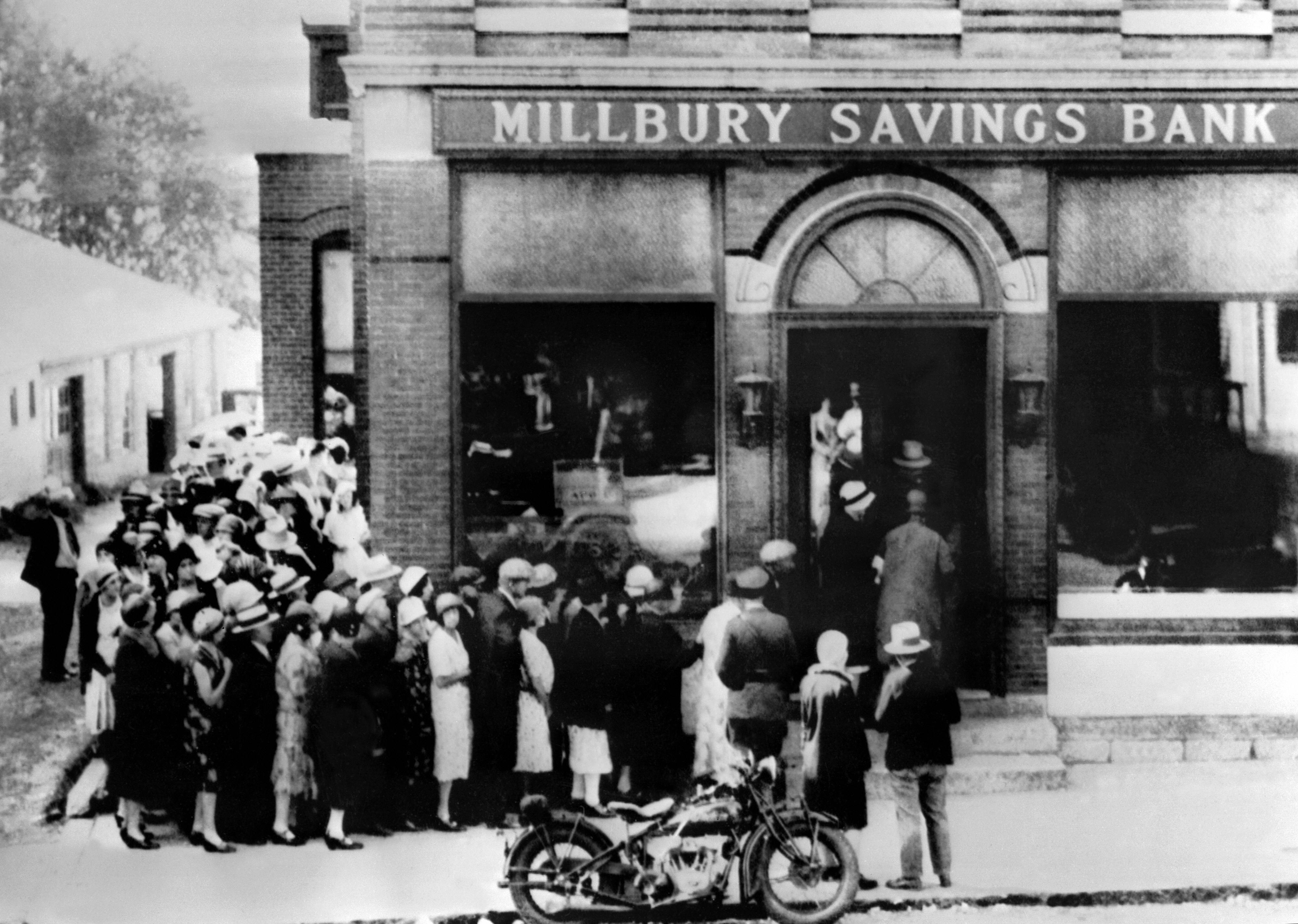

TO GO WITH AFP STORY : ” The Great Crash of 1929, and lessons taming the crisis of 2008 “. (FILES) – This photo dated 1929, shows a view of people rushing to a saving bank in Millbury, Massachusetts, October 24th as Wall Street in New-york crashed sparking a run on banks that spread accross the country. October 1929 was the beginning of the 1929 Stock Market Crash. The financial firestorm that has spread around the world from the US home loan market in the last 14 months is now in 2008 widely described as the biggest crisis since the crash of 1929, but with some big differences. Probably a “once-in-a-century type of event,” in the words of former US Federal Reserve chairman Alan Greenspan, “outstripping anything I’ve seen.” For Macquarie Private Wealth associate director Marcus Droga, the collapse of Lehman brothers and other Wall Street distress dignals on Monday probably marked “more in one day of financial history than we’ve seen since the great crash of 1929.” AFP PHOTO (Photo credit should read OFF/AFP/Getty Images)

Ieri sul Financial Times è uscita la notizia che, finalmente, si era sciolta la sua opposizione ad uno schema europeo generale di garanzia sui conti correnti che avrebbe il vantaggio di rendere più sicuri i risparmi dei cittadini e quindi di fornire anche, indirettamente, un maggiore stimolo a risparmio, consumo ed investimento. Lo schema è stato sempre contrastato dalla Germania e dai paesi nordici perchè:

a) da un lato temono di dover pagare per i debiti degli altri, dimenticando che loro stessi hanno già pagato per il risanamento dei propri sistemi;

b) dall’altro incentiverebbe il tanto odiato ” Moral Hazard”, cioè la possibilità che le banche si comportino in modo eccessivamente rischioso contando comunque sulla copertura del pubblico.

Il “Moral Hazard” in realtà, come dimostrano le crisi bancarie europee più recenti in Italia, Austria e Penisola iberica, non si combatte punendo il risparmiatore, che spesso non può che ignorare la qualità della propria banca, ma con controlli delle autorità seri e stringenti e con un severo sistema sanzionatorio per amministratori e dirigenti bancari, ma questo sembra un concetto che sfugge in molte parti d’Europa. Sembra che paesi apparentemente ricchi preferiscano tutelare maggiormente l’impunità di parti della propria classe dirigente piuttosto che l’interesse pubblico.

Fatta questa premessa Giuseppe Liturri su Twitter ha fatto un’ottima desamina dell’offerta tedesca, che, sinceramente, è estremamente inappetibile: infatti l’adesione al progetto è legata ad una serie di condizioni:

a) non considerare più i titoli di stao a rischio zero. Questa mossa è direttamente diretta verso il nostro debito, dei cui titoli sono infarcite le nostre banche che ne traggono un minimo reddito, al contrario di quanto accade per il debito tedesco. La mossa costringerebbe le banche italiane ad alleggerirsi, facendone crescere i rendimenti;

b) una riforma della sorveglianza bancaria con l’implementazione di standard ancora più rigidi nella risoluzione delle crisi bancaria.

Queste due richieste richiederebbero da un lato l’aumento dei fondi rischio per le banche , con necessitò di capitalizzazione e calo della già esile redditività, dall’altro la riduzione della possibilità di piazzare il nostro debito. Sembrano richieste ad hoc da un lato per essere rifiutate dallo stesso sistema creditizio, dall’altro per farci porre il vedo. A questo punto possiamo andare avanti benissimo così ed attendere quale sarà la reazione del mercato di fronte alla crisi di un colosso bancario, italiano, spagnolo o tedesco che sia, sperando, per l’Italia, che la Banca Centrale compia con attenzione il proprio dovere di sorveglianza.

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.