Euro

La Gabbia: Borghi vs Boldrin 13 aprile 2014

Su La7 andava in onda “La Gabbia”, la trasmissione di Gianluigi Paragone dove si sono spesso confrontate le tesi dei sostenitori dell’euro con quelle dei sostenitori dell’uscita dall’euro.

In questo articolo analizzeremo le dichiarazioni di Claudio Borghi e Michele Boldrin, andato in onda il 13 aprile 2014 visibile sul canale YouTube di La7 (nel titolo c’è scritto 2013 ma è un errore di battitura).

Al netto dei battibecchi politici, cerchiamo di verificare – con dati alla mano – cosa hanno detto di giusto e cosa di sbagliato.

PERCHÉ NON SI DEVE USCIRE DALL’EURO

BOLDRIN – Si può uscire dall’euro se si vuol farsi del male… andate avanti. Perché non si deve?

Guarda, l’euro è come la salute: ti rendi conto di quanto utile sia quando la perdi.

Siam tutti abituati a viaggiare e a utilizzare la moneta che abbiamo in tasca, andare all’estero, senza il rischio di cambio.

Le imprese fanno i contratti, ti compri l’elettricità, i materiali, la componentistica. Non devi diventare pazzo e chiederti “fra tre mesi il cambio della moneta nazionale cosa sarà?”

Questi son costi, questo è brutto vivere. Quindi la prima cosa che perderemo è questa, che è diventata una cosa quotidiana, a cui siamo tutti abituati. Peccato che vale tanti soldi.

Non solo! Vada come vada “euro = salute” [APPLAUSI]

Poi c’è un’altra cosa: se non sbaglio qua da te [riferito a Paragone] piace sta roba che ci sono i banchieri cattivi, il lavoro che faceva Borghi, insomma, una volta se non mi ricordo male, quindi che manipolano…

Beh sai, se noi ci prendiamo – non lo so cosa – il “Borghino” come nuova moneta nazionale, o il “Salvino”, al posto dell’euro.

Poi è una moneta piccolina debole, loro la vogliono anche svalutare: ci dovrà pensare il Visco o – non so cosa fanno – Borghi, governatore della banca centrale (o Bagnai).

Però dopo siamo… oggetto degli attacchi, delle cospirazioni della finanza internazionale MOLTO PIÙ DI ORA!

Perché per quanto ci vogliano del male, l’euro ce l’hanno anche i tedeschi, anche i francesi che sono brutti, cattivi e grossi. Un po’ ci pensano anche loro a non farsi fregare, invece siamo noi da soli, ci mangiano.

Quindi l’altra buona idea è che “no euro = finanza cattiva ti mangia”

L’eliminazione dei costi di cambio e il viaggiare senza cambiare moneta sono le ovvie conseguenze di aver aderito alla moneta unica.

Ma questo vale solo per i paesi dell’eurozona, visto che l’euro oscilla con le altre valute europee e del mondo, dove facciamo i viaggi, dove acquistiamo l’elettricità, i materiali e così via.

E quindi ti devi prendere lo stesso quei 30 secondi a scrivere, per esempio, “cambio euro-dollaro” su google e diventare pazzo.

Molte imprese poi hanno delocalizzato dove l’euro non c’è, non solo all’interno dell’Unione Europea (vedi Polonia, Romania), ma anche fuori tipo in Turchia o Albania, se non addirittura in Cina…

Dunque non l’euro non ha certo eliminato i “problemi”, elencati da Boldrin ma soltanto una parziale riduzione limitata ai paesi che hanno aderito alla moneta unica.

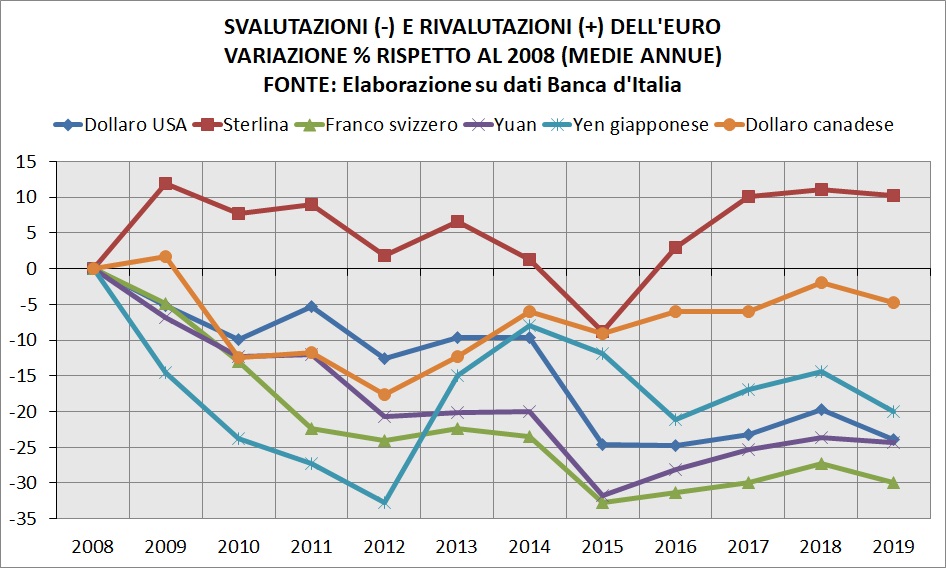

Il terrorismo sulla svalutazione, nel caso di ritorno al “borghino”, è un classico argomento di chi si è perso per strada tutte le svalutazioni dell’euro – fatte da Trichet e Draghi – dopo la crisi del 2008.

Per esempio, nel 2014 l’eurone si era svalutato del 10% sul dollaro USA, del 23% sul franco svizzero, del 20% sul yuan.

I valori si riferiscono alla variazione in percentuale (media annua) prendendo come riferimento il valore del 2008.

E nel 2015 ci fu una ulteriore svalutazione su tutte e 6 le divise considerate. Vi siete accorti di qualcosa?

A fronte di una eliminazione dei costi di cambio per i paesi dell’area euro, sbandierato come vantaggio, cosa comporta avere la stessa moneta di Francia e Germania, cioè i nostri principali competitor?

Che le loro industrie fanno concorrenza spietata alle nostre! Nel grafico sotto, un aumento dell’indice segna una perdita di competitività.

Infatti abbiamo perso molto rispetto a Francia e Germania, senza però poter recuperare competitività tramite l’aggiustamento del cambio della nostra moneta nazionale

L’euro oscilla con le altre valute del mondo, quindi la concorrenza francese e tedesca non è solo nel mercato unico ma in tutto il mondo, un grande affare no?

Anche questo fattore ha contribuito al fallimento di numerose imprese. Dal rapporto Banca d’Italia del 2012, a pagina 114, leggiamo:

« Secondo i dati Cerved Group, nel 2012 hanno dichiarato fallimento oltre 12.000 imprese, il 9,3 per cento in più della media 2009-2011.

Tra il 2009 e il 2012 l’incidenza dei fallimenti è stata superiore nell’industria manifatturiera, in particolare nei settori tradizionali, e nelle costruzioni.

Sono aumentate anche le liquidazioni delle società di capitale, nel 2012 quasi 43.000, il 14 per cento in più rispetto alla media 2009-2011 »

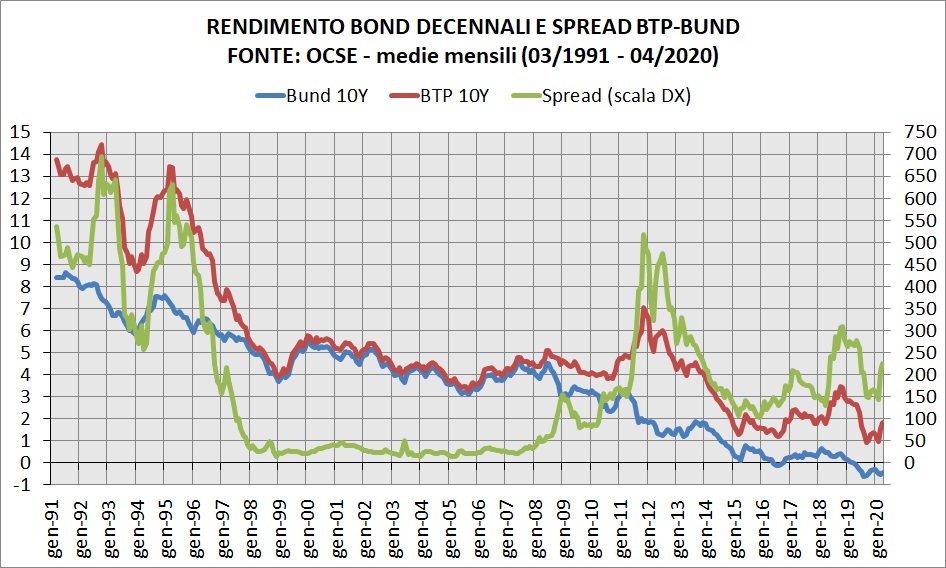

Prossimo punto. Con la moneta nazionale saremo oggetto della speculazione molto più di ora? Voi aveva mai sentito parlare di spread prima del 2011?

Eppure era molto più alto negli anni ’90, ma solo dal 2011 è diventato un problema…

Fra le principali nazioni avanzate senza l’euro, in quante avevano subito attacchi speculativi nel 2011-12? Ovviamente nessuna

Tornando all’Italia, le uniche volte che con la nostra lira siamo stati oggetti della speculazione era il 1976 e il 1992 quando la Banca d’Italia optò per inutili – col senno di poi – interventi della difesa del cambio

Ora tocca a Borghi

DISOCCUPAZIONE E TASSI DI CRESCITA

BORGHI – Cercando di non essere mangiati dalla finanza cattiva e cercando di stare bene, invece io dico una cosa un po’ banale che stiamo guardando adesso.

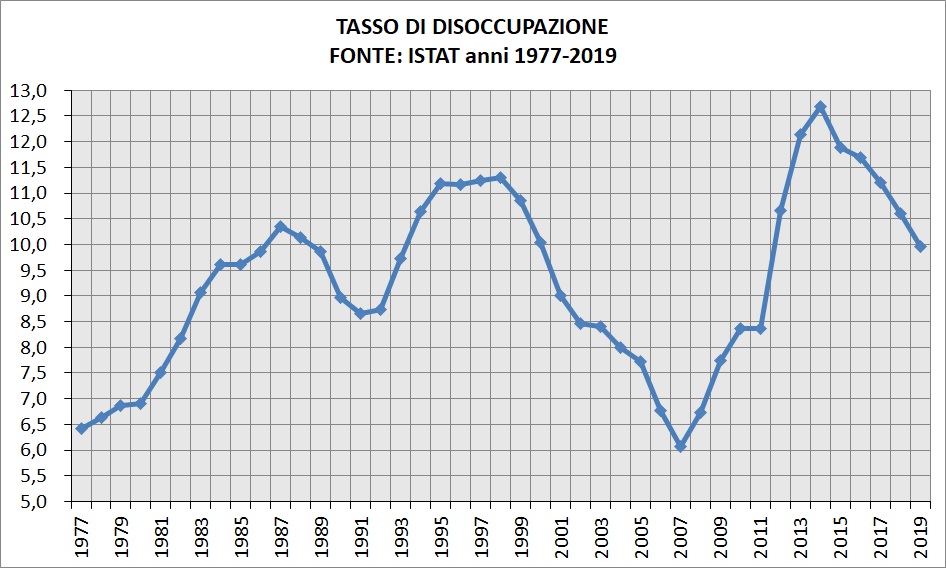

Vale a dire: euro = disoccupazione

Euro uguale disoccupazione non perché me lo sogno, più che altro perché non abbiamo mai visto una disoccupazione del genere! E c’è con l’euro non col Borghino.

Cosa succede? Succede che se la nostra moneta è troppo forte per la nostra economia, troppo pesante, il risultato è che la gente trova molto conveniente prendere e andare a produrre all’estero.

E succedono poi quelle cose lì, se poi li aiutiamo pure, no, andarcene peggio pure. Invece cosa succede?

Quando avevamo la liretta – che era l’equivalente del borghino – abbiamo svalutato nel 1992, ci ricordiamo no?

Allora nel 95, quindi significa 3 anni dopo questo disastro… c’erano questi numeri qua: tre, due… 1,9

Questi sono crescite di PIL, quindi crescita di ricchezza del paese.

BOLDRIN – nominale, nominale

BORGHI – E questa [3] era Italia – non nominale – questa [2] era USA e questa [1,9] era Germania

Andatevi a vedere quanto era cresciuto il PIL nel 95, tre anni dopo la orribile svalutazione, con la liretta svalutata e l’Italia aveva il tasso di crescita più alto di tutti i paesi del mondo occidentale.

I numeri son qui e se li smentite fate figuracce!

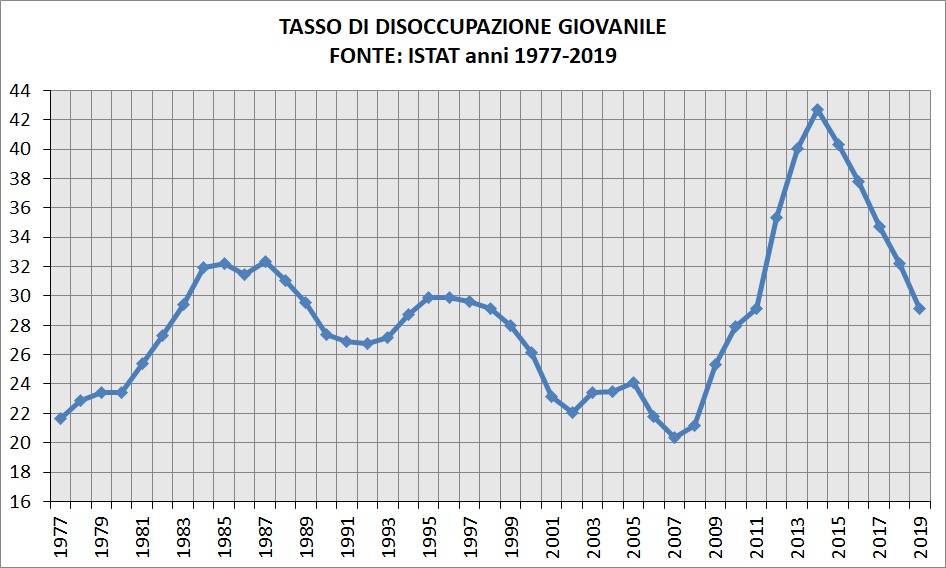

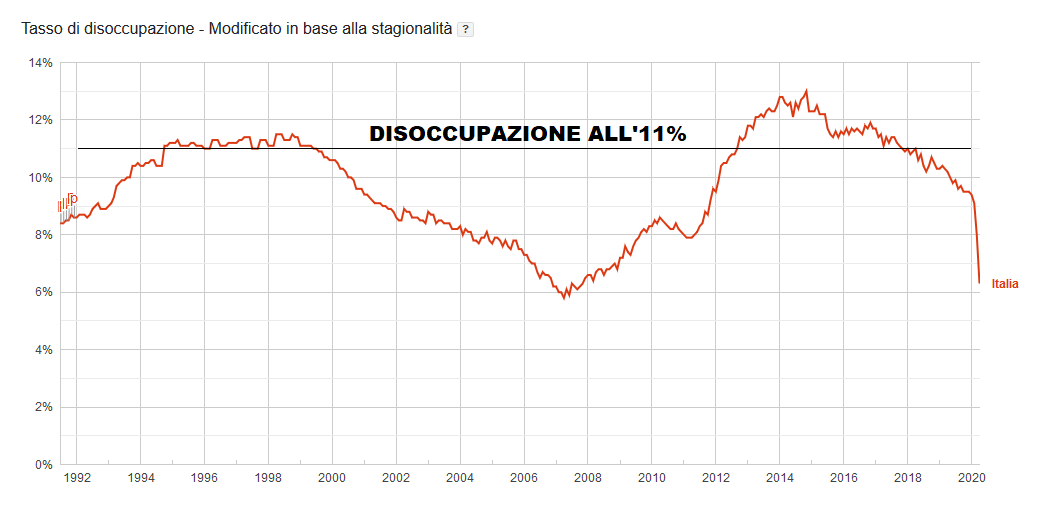

Nel 2013 il tasso di disoccupazione era del 12,2% battendo il record precedente dell’11,3% (1998).

Record nuovamente battuto nel 2014 che raggiunse il 12,7% ma il vero dramma era quella giovanile (15-24 anni)

Già perché la disoccupazione giovanile, nel 2013 era al 40% e stava ancora salendo fino al 42,7% del 2014

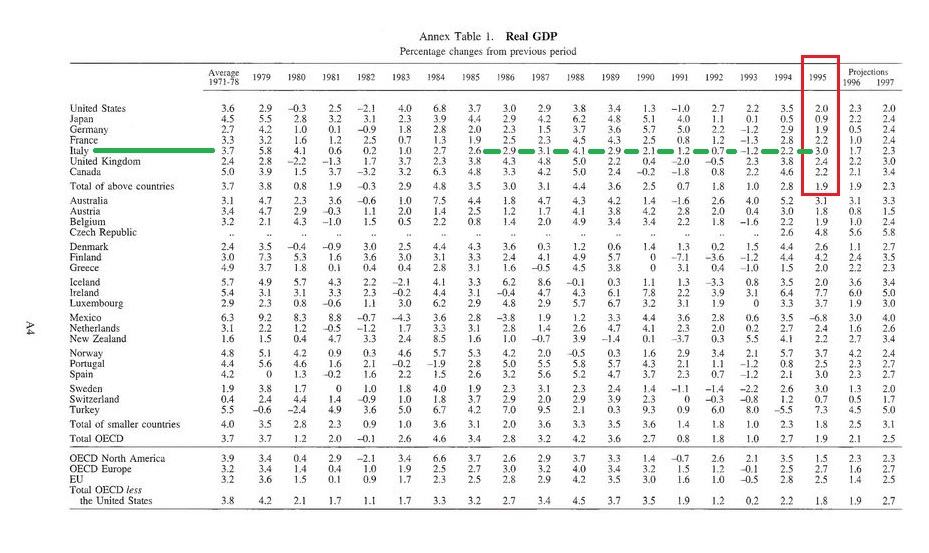

Per quanto riguarda le crescite del PIL i numeri citati da Borghi sono quelli dell’OCSE, più precisamente presi dall’Economic outlook n°59 del 1996 (prima uscita) a pagina 159.

Parliamo dunque del PIL reale (real GDP), non del nominale.

La linea verde è l’Italia dall’85 al 95 quando la crescita media fu del 2,1% – tassi che oggi ci possiamo sognare – mentre il riquadro rosso è il 1995 dei paesi G7.

Ma le obiezioni di Boldrin non sono finite.

BOLDRIN – Beh Borghi non è che puoi fare l’economia con l’anno che scegli tu. Perché le cose che contano è l’anno dopo anno…

Perché se un anno mi becchi l’anno migliore che hai e poi tutti gli altri fai schifo… in media

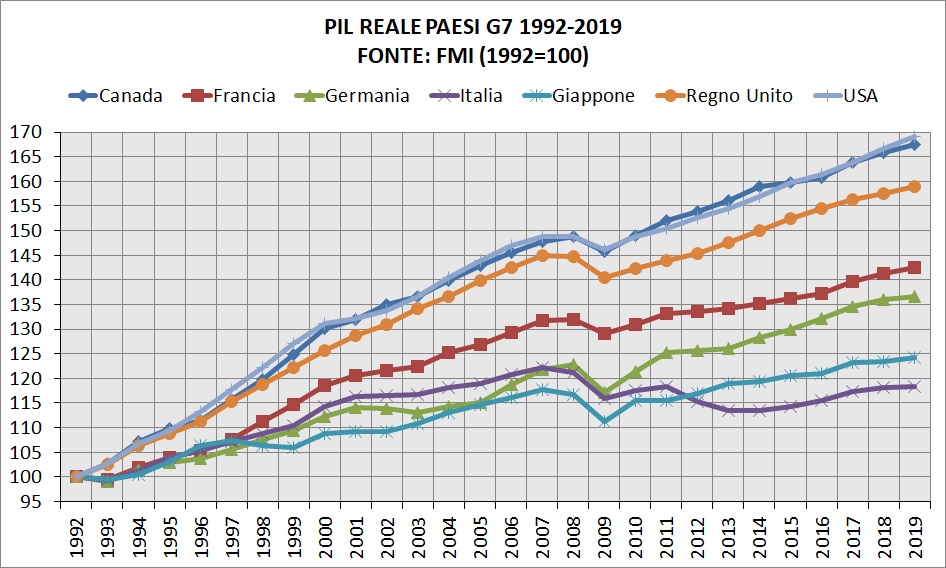

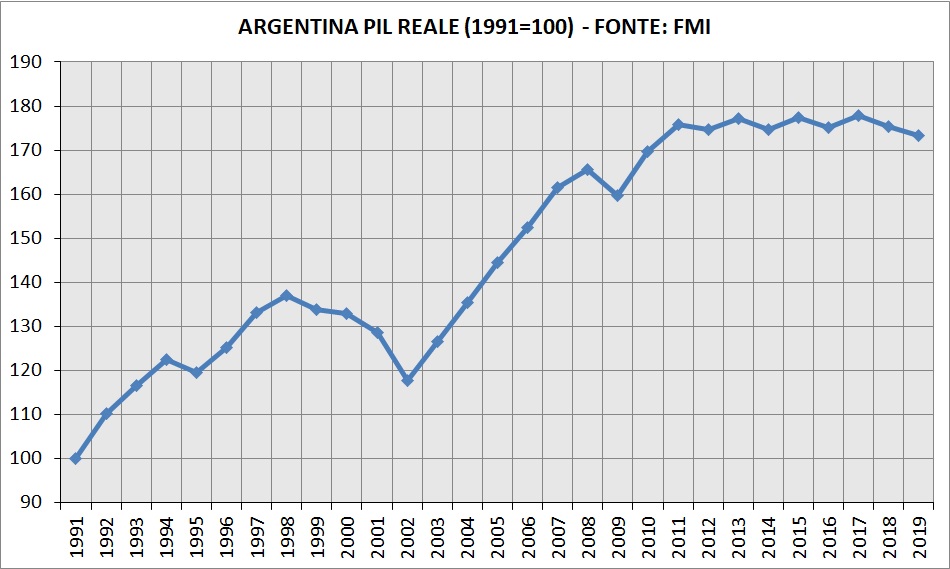

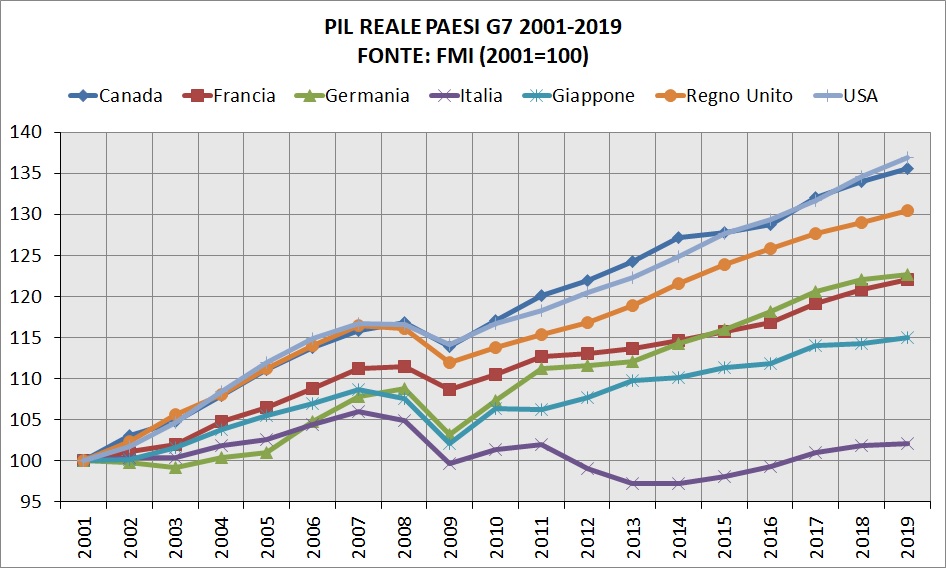

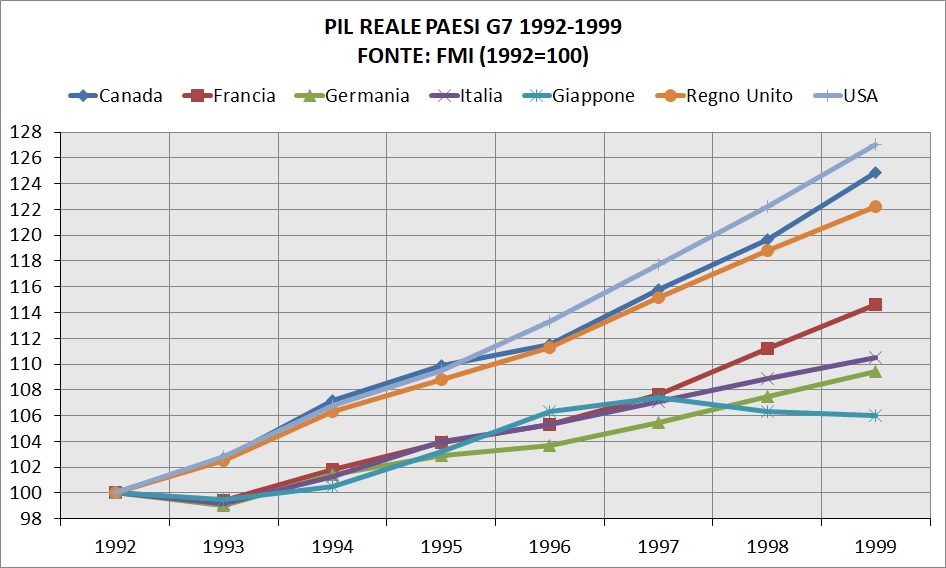

Rifacciamo i conti prendendo come “partenza” il 1992, questa volta uso i dati del FMI – già belli pronti all’uso – che partono dal 1980 per arrivare ai nostri giorni.

Vediamo quindi l’andamento del PIL reale dei paesi G7 fino al 1999.

In Europa solo il Regno Unito riusciva a tenere il passo di USA e Canada che erano imprendibili per gli altri paesi del G7.

Negli anni di “libera fluttazione” della lira (93-96) la crescita del PIL italiano – linea viola – è stata praticamente pari a quella francese, dopo il ritorno nello SME (fine 96) la Francia ci supera.

Alla fine del decennio la crescita italiana è stata superiore a quella giapponese e tedesca, eravamo secondi nella “serie B” del G7.

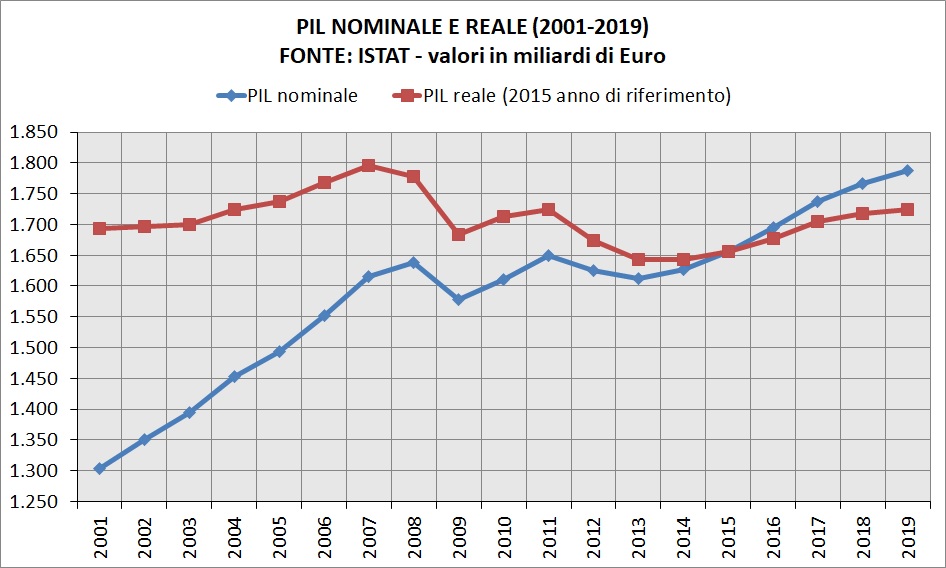

Volete vedere come prosegue il grafico arrivando al 2019? Guardate qui.

Nel 2014, anno in cui è stata girata la trasmissione, il PIL italiano era tornato ai livelli del 2000, nel frattempo sia Germania (dopo il 2009) che Giappone (dopo la cura Monti) ci avevano ampiamente superati.

E così persino il Giappone, che negli anni 90 e 2000 era il buco nero della crescita mondiale, ci ha passato lo scettro di questo record negativo.

Nel 2019 l’Italia aveva a malapena recuperato il livello del 2011, dei danni dell’euro ne avevo già ampiamente parlato in questo articolo.

Notare che il Canada, che ha a malapena 40 milioni di abitanti, cresce quanto gli USA (e senza il bisogno che qualcun altro controlli la sua moneta…)

E ora un altro grande classico, sempre Boldrin all’attacco.

LA FINE DELL’ARGENTINA

BOLDRIN – Per un po’ di tempo avete raccontato, a questa brava gente, che bisognava fare come in Argentina. Hai provato a vedere come va in Argentina? (…)

BORGHI – L’Argentina è esattamente quello che siamo noi adesso!

BOLDRIN – In Argentina sono alla fame e hanno svalutato come vuoi tu

BORGHI – L’Argentina è andata in crisi quando aveva il cambio fisso o quando ha svalutato?

BOLDRIN – Quando ha svalutato… ha perso il 25%

BORGHI – [ride] Ma cosa stai dicendo, ma vuoi farti burletta? L’Argentina ha pareggiato il peso con il dollaro

BOLDRIN – Borghi non dire bugie in televisione… è brutto

BORGHI – Dai, ti sbugiardano per la milionesima volta, ci sono i cartelli su internet delle cacchiate che dici

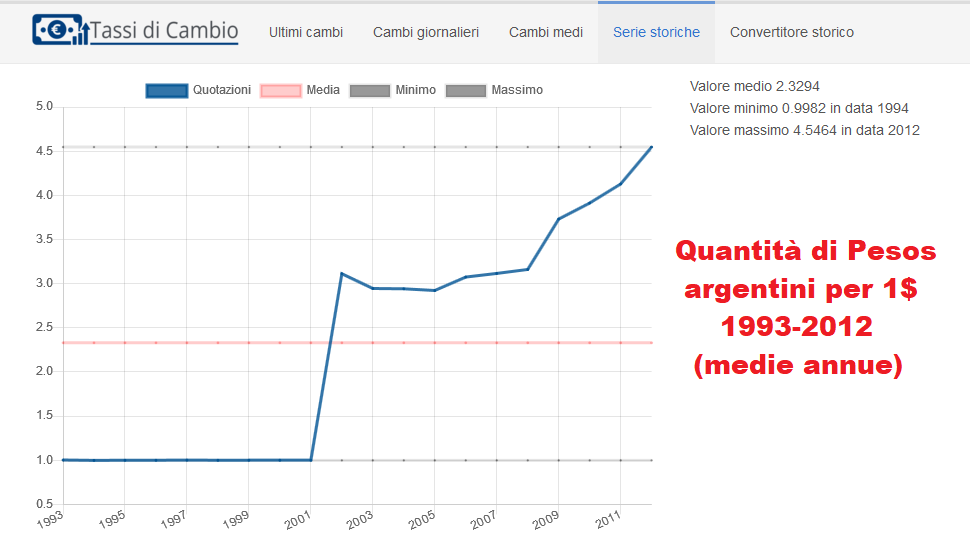

L’Argentina fece una parità di cambio 1:1 con il dollaro americano, durata dal 15 gennaio 1992 fino all’8 gennaio 2002.

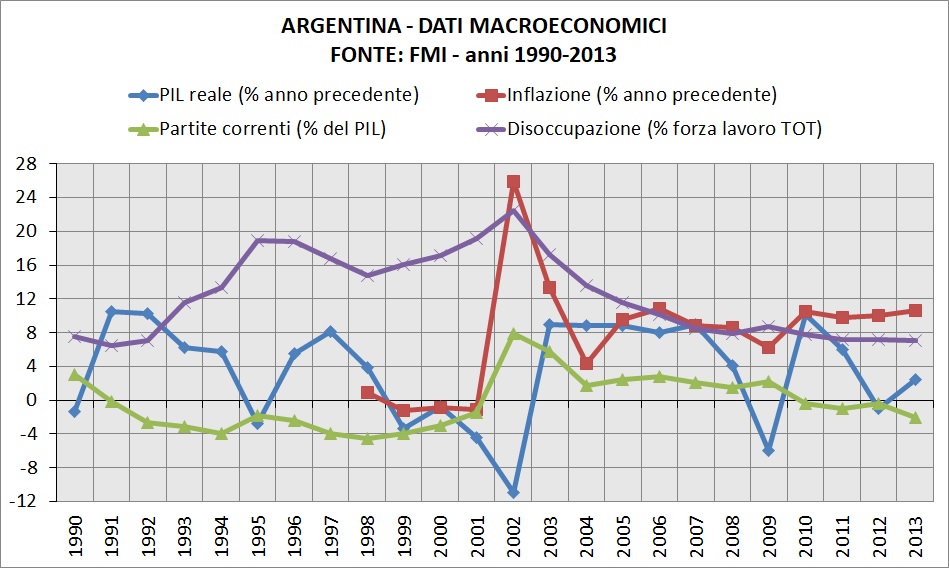

Che cosa era successo prima, durante e dopo la svalutazione? Usiamo i dati messi liberamente a disposizione dal Fondo Monetario Internazionale.

Prendiamo i dati (1990-2013) sulla disoccupazione, crescita del PIL reale, saldo delle partite correnti e sul tasso di inflazione (disponibili dal 98), dunque li sintetizziamo in un grafico.

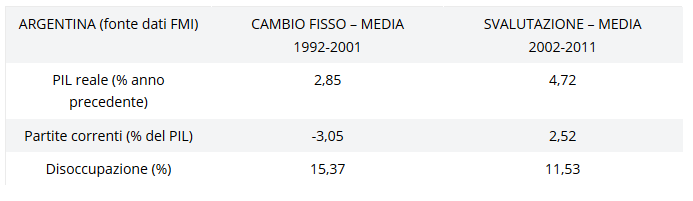

Facciamo un confronto fra i 10 anni di cambio fisso (1992-2001) e i successivi dieci anni dopo la svalutazione (2002-2011), perché l’economia non si fa con “l’anno che vuoi te”, giusto?

Nel periodo di cambio fisso, dati in medie annuali, il PIL reale crebbe del 2,85 per cento, il tasso di disoccupazione era al 15,37 per cento e il saldo delle partite correnti era in deficit (-3,05% del PIL)

Nel periodo dalla svalutazione in poi, in media il PIL reale crebbe del 4,72 percento, la disoccupazione scese all’11,53 per cento, le partite correnti tornarono in attivo con il 2,52% del PIL.

La recessione cominciò nel 1999 (PIL -3,4%) e fino al 2001 anche l’inflazione era negativa (deflazione). Cosa accadde con la svalutazione?

Mediamente nel 2002 ci volevano 3,11 ARS per 1$ dunque c’è stata una svalutazione del 211% rispetto all’anno precedente.

Da una situazione di deflazione si passò ad una inflazione del 25,9% (non del 211!) per poi crollare nei due anni successivi (nel 2004 era il 4,4%)

Se il 2002 fu un anno di recessione (-10,9%), già a partire dal 2003 il PIL reale dell’Argentina è tornato a crescere in maniera forte – mai sotto l’8% fino al 2007 – con conseguente crollo della disoccupazione (8,5% nel 2007)

Questi sono i principali dati da conoscere sull’Argentina, per ulteriori dettagli rimando a questo articolo.

Torniamo al dibattito, la parola è ancora di Boldrin

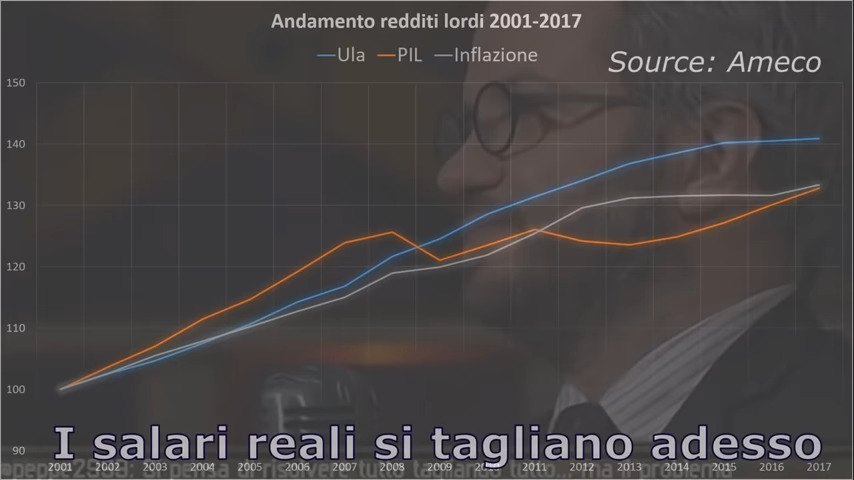

I SALARI REALI

BOLDRIN – i salari reali… cioè le pagnotte, i panini, le televisioni, le vacanze che ci possiamo comprare: sono il salario nominale.

Cioè… gli euro (o i salvini) che vi mettono in tasca, diviso i prezzi dei beni.

Noi economisti scriviamo “W” – perché c’è questa abitudine inglese – sopra “P”

Allora l’idea del Borghi – e di quelli che predicano la tragedia – qual è?

Se noi usciamo dal cattivo euro ed entriamo nella debole… “salvina” – versione moderna della liretta – il “W” salario nominale sta fermo (o al più cresce un pochino), il “P” che è il livello dei prezzi – siccome c’è la svalutazione – cresce di più (tipo il 20%)

Allora cosa succede, in una frazione, se il numero sopra sta fermo e quello sotto cresce? La frazione cala! E quella cosa lì è il salario reale: i panini, le magliette…

Quindi, quello che vogliono fare, altro non è che tagliare i salari reali senza dirlo! E vogliono tagliarli, e non ai burocrati di stato, ma alla gente che lavora nelle industrie che esportano.

BORGHI – Boldrin ha ragione! Sapete quanto è il “W” di un disoccupato? È zero! [applausi] In questo momento noi andiamo a dire a un disoccupato che in realtà il salario reale W/P…

BOLDRIN: bisogna vedere di quanto cresce l’occupazione dopo che svaluti, di sicuro quello che succede subito è che tagli i salari reali. Ma dillo alla gente: “voglio tagliare i salari reali del 20%”

BORGHI: non è vero, è quello che succede adesso: i salari reali si tagliano adesso

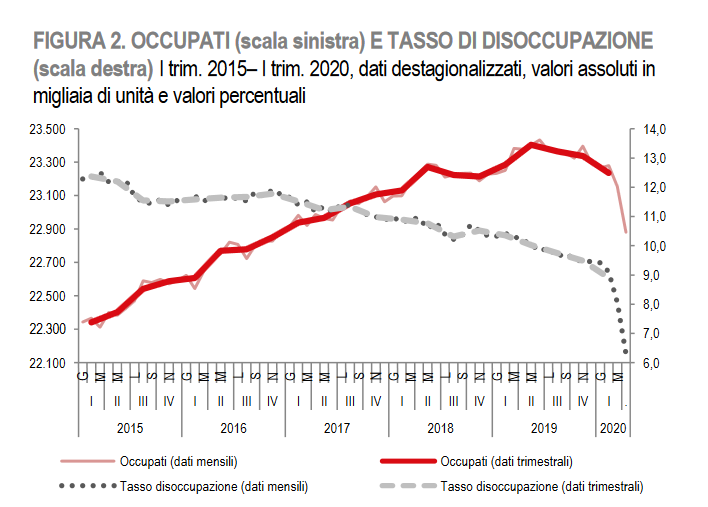

Prendiamo questo grafico dell’ISTAT sul potere d’acquisto delle famiglie: dal 2008 al 2013 è sempre crollato (specie nel 2012), al pari della propensione al risparmio

Non c’è bisogno dell’inflazione per far perdere potere d’acquisto reale, è sufficiente l’austerità come candidamente ammesso da Monti

« We’re actually destroying domestic demand through fiscal consolidation »

Il risultato è quella voragine (-5,2%) che avete visto prima.

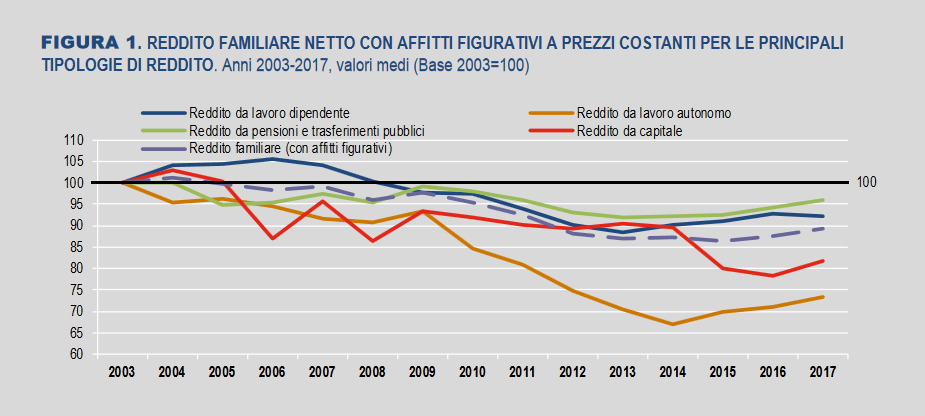

Per completezza adesso applichiamo la formula W/P con i dati ISTAT sui redditi netti delle famiglie italiane, che partono dal 2003 (dunque in pieno euro e dopo il changeover)

Fatto “100” il reddito del 2003 (era pari a 26.919€), vediamo la variazione annuale di quest’ultimo a confronto con l’andamento dei prezzi al consumo

Dunque ricaviamo il grafico: la corsa fra prezzi e salari, nel 2014, la stava vincendo (rullo di tamburi)

L’inflazione! Eh si perché cosa succede se l’inflazione sta a zero e il reddito diminuisce? La frazione cala!

Nel 2014 l’inflazione stava “vincendo” di circa 10 punti sull’incremento dei redditi.

La perdita del potere d’acquisto reale è certificata dallo stesso ISTAT, che in una recente pubblicazione ha commentato così i dati del 2017

« Nonostante la crescita registrata nel 2017, la contrazione complessiva dei redditi rispetto al 2007, anno che precede il manifestarsi dei primi sintomi della crisi economica, resta ancora notevole, con una perdita in termini reali pari in media all’8,8% per il reddito familiare e al 6,8% per il reddito equivalente (che tiene conto delle economie di scala, rendendo confrontabili i livelli di reddito di famiglie di diversa numerosità) »

Pur aumentato in termini nominali (il reddito era di 31.393 euro) rispetto al 2003, le famiglie italiane sono in termini reali più povere.

Sapete quale categoria di lavoratori ci hanno perso di più con l’eurone? Ecco un altro grafico già pronto dell’ISTAT sui redditi reali.

I lavoratori autonomi – tipo l’idraulico incappucciato – nel 2014 avevano perso oltre il 30% del potere d’acquisto in termini reali (rispetto al 2003), poi in piccola parte recuperata nel 2017.

In sintesi questo era il “dividendo dell’euro” per la plebaglia. Andiamo avanti

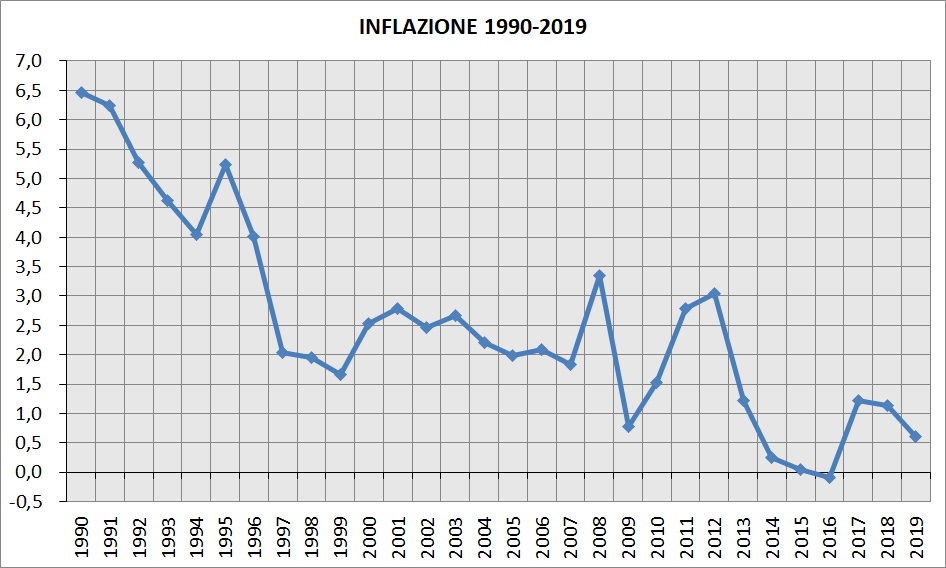

La svalutazione porta inflazione? Dal 1993, l’inflazione registrò valori più bassi rispetto a quelli dei primi anni 90.

Ma anche con l’eurone, che nel 2015 aveva svalutato, cos’è successo all’inflazione? Niente, il target del 2% della BCE è rimasto lontanissimo negli ultimi 5 anni…

Poi il fatto che negli ultimi anni della lira l’inflazione si attestava fra il 2-3% in molti non lo ricordano, oppure fanno finta di non saperlo.

E ci rifilano la storiella che torna l’inflazione degli anni 80, se aspettiamo un altro po’, il barile di petrolio te lo danno coi punti del supermercato…

Andiamo avanti

E SE LA GERMANIA ESCE DALL’EURO?

PARAGONE – Volevo buttare lì un’altra provocazione: e se l’euro finisse perché la Germania se ne va?

BOLDRIN – Boh! Si dicono tante cose: [ironico] che gli elefanti volano, che l’omeopatia ti cura (…)

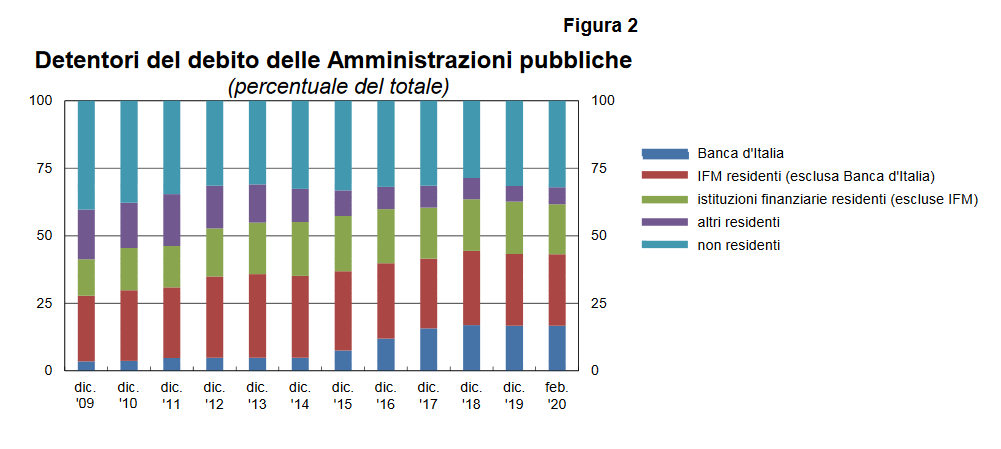

Oggi come oggi, sui 2000 miliardi di debito pubblico italiano, in media paghiamo tassi d’interesse relativamente bassi, sai perché?

Perché c’è l’euro e c’è la cattiva Germania che garantisce! Paghiamo cose il tipo 3% un po’ di più, a volte il 4%.

Allora quel debito pubblico, è quasi tutto in mano agli italiani al 70%: cioè 2×7 fa 14, più o meno 1.400-1.500 miliardi di euro che gli italiani – anche il mio amico Paragone, anche il mio amico Borghi – ce l’ha lì (…) di debito pubblico, d’accordo?

Sai, se usciamo dall’euro e facciamo il “salvino”, i tassi d’interesse diventeranno 8%-9%: quelle son tasse! Un 3% in più di interessi all’anno è una valanga di soldi!

Da una premessa corretta, il debito pubblico è per circa il 70% in mano italiane (anche oggi), è riuscito a dire che… 3+3=8 e 4+3=9 ma per iCoNpetenti la matematica è un’opinione si sa…

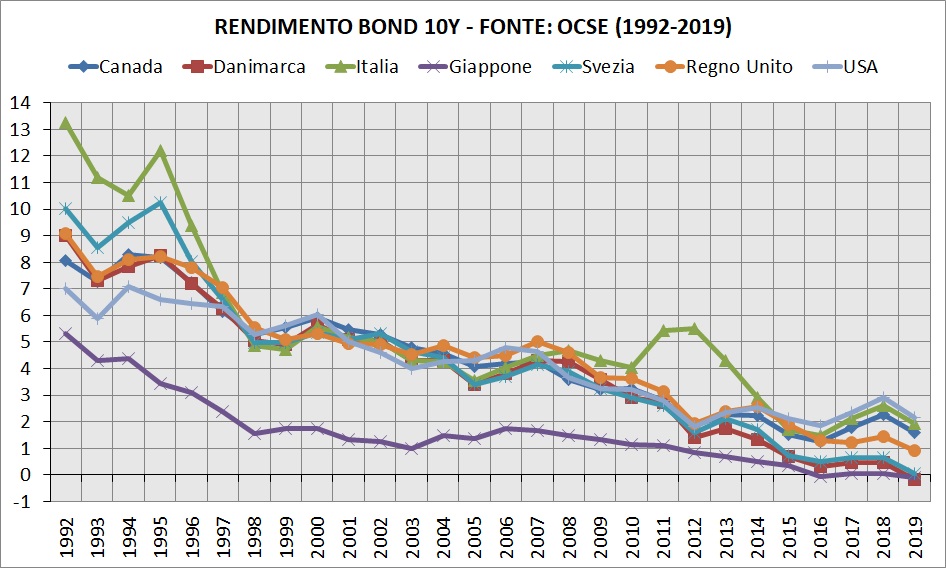

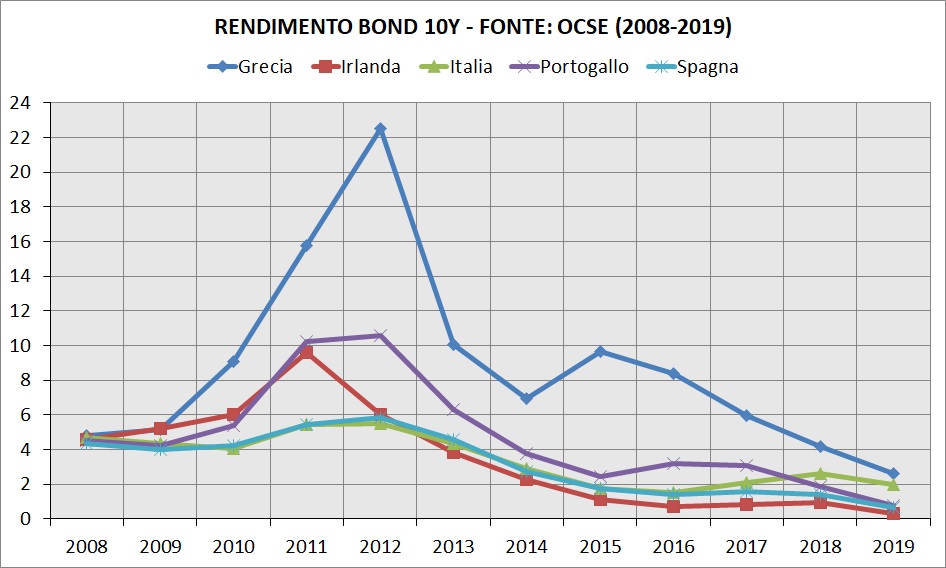

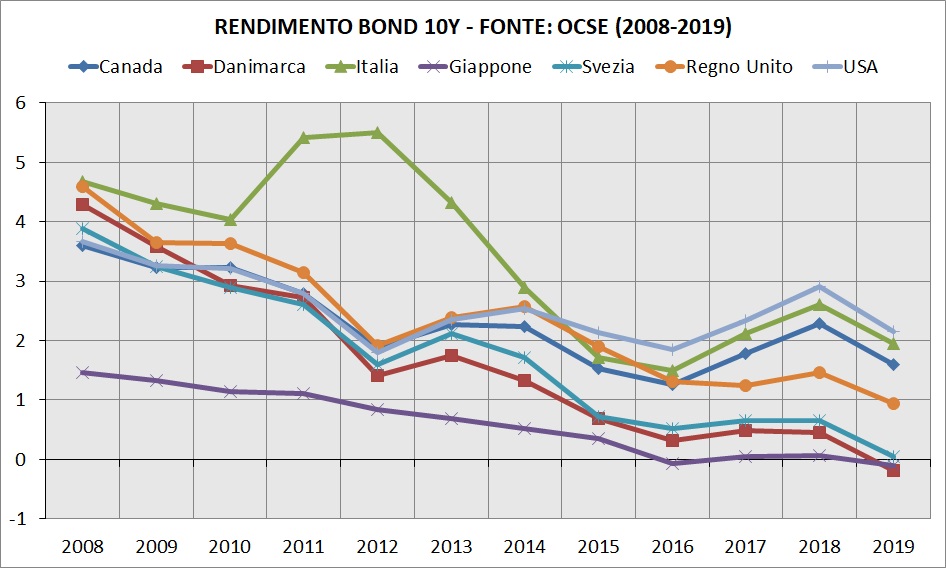

Battute a parte, l’idea che la diminuzione dei tassi d’interesse sia merito dell’euro è tutto da dimostrare, perché tale crollo c’è stato anche nei Paesi che l’euro non ce l’hanno!

Prendiamo i bond decennali, di Italia, USA, Canada, Giappone, Regno Unito, Danimarca e Svezia (gli ultimi due avevano bocciato l’adesione all’euro tramite referendum).

Come vedete nemmeno il Giappone oggi “paga” i tassi di interesse che aveva negli anni 90, che poi proprio in quel periodo era “esploso” il suo rapporto debito/PIL

Come vedete mentre noi eravamo in balia dello spread nel 2011-12 gli altri paesi non furono minimamente toccati. Avete capito come i paesi senza l’euro sono stati mangiati dalla finanza cattiva?

Tocca a Borghi

BORGHI – Se il problema è il debito pubblico, che essendo in mano agli italiani prendono solo il 3-4%, se fosse vero che cominciassero a prendere l’8% e così via: magari forse sarebbe un regalo ancora agli italiani!

BOLDRIN – Guarda che lo devono pagare gli italiani quelli interessi lì… Son tasse, son tasse!

BORGHI – Ma non è così perché esiste una cosa che si chiama interesse reale!

Significa che noi in questo momento, oltre al tasso di interesse normale – che è quello che serve per recuperare l’inflazione attesa – noi stiamo pagando un rischio: il rischio di default.

Perché causalmente il debito sovrano è diventato a rischio! Perché abbiamo visto che la Grecia con l’eurone… il suo debito pubblico è diventato carta straccia (…)

BOLDRIN – 5% l’altro giorno, ma cosa dici? Carta straccia al 5%? Borghi non dire cretinate.

BORGHI – perché c’è stato il default, guarda caso si è aggiunto al tasso di interesse – che normalmente bisogna pagare – un rischio di default.

Nel momento stesso in cui riacquisti sovranità monetaria, questo rischio non ce l’hai più! E allora pagherai solo l’inflazione attesa: vale a dire tasso reale = zero

Da cosa dipendono i tassi di interesse? Cosa comporta un aumento del rendimento? Leggiamo una breve spiegazione dell’OCSE:

« I tassi di interesse a lungo termine si riferiscono ai titoli di Stato che scadono in dieci anni.

I tassi sono determinati principalmente dal prezzo addebitato dal prestatore, dal rischio del debitore e dalla riduzione del valore del capitale.

I tassi di interesse a lungo termine sono generalmente medie dei tassi giornalieri, misurati in percentuale.

Questi tassi di interesse sono impliciti dai prezzi ai quali i titoli di Stato sono negoziati sui mercati finanziari, non dai tassi di interesse ai quali sono stati emessi i prestiti.

In tutti i casi, si riferiscono a obbligazioni il cui rimborso di capitale è garantito dai governi.

I tassi di interesse a lungo termine sono uno dei fattori determinanti degli investimenti delle imprese.

Bassi tassi di interesse a lungo termine incoraggiano gli investimenti in nuove attrezzature e alti tassi di interesse lo scoraggiano. Gli investimenti sono, a loro volta, una delle principali fonti di crescita economica. »

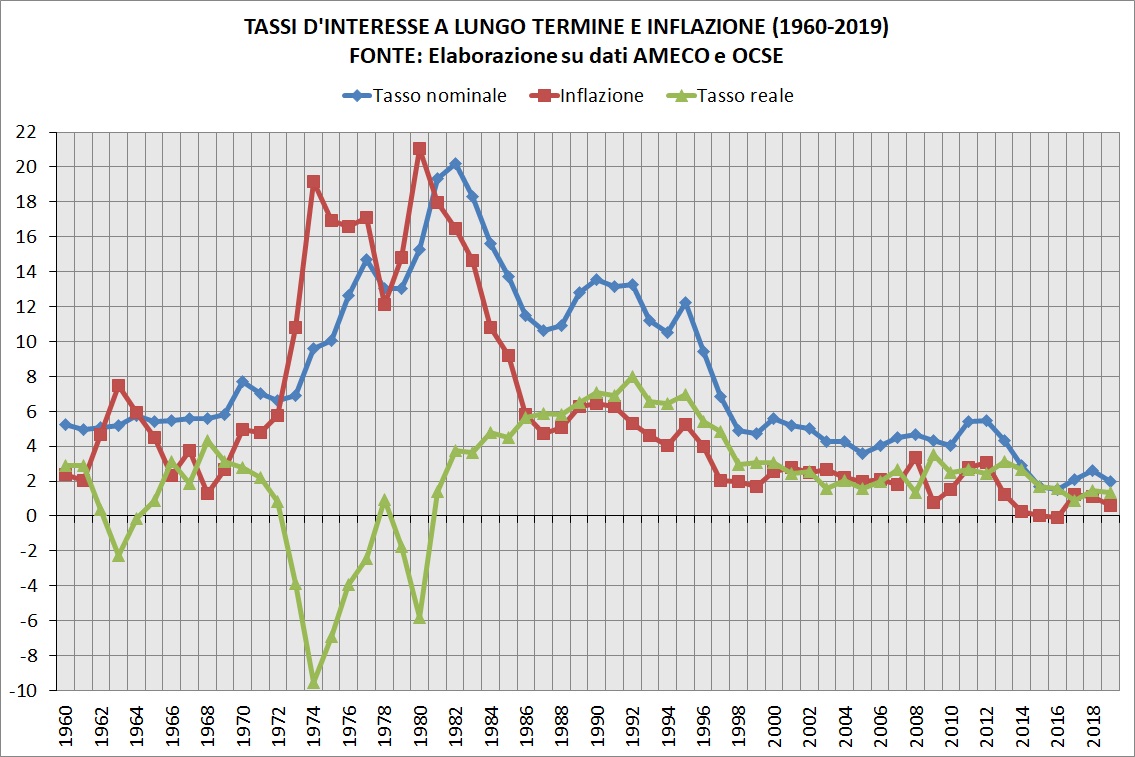

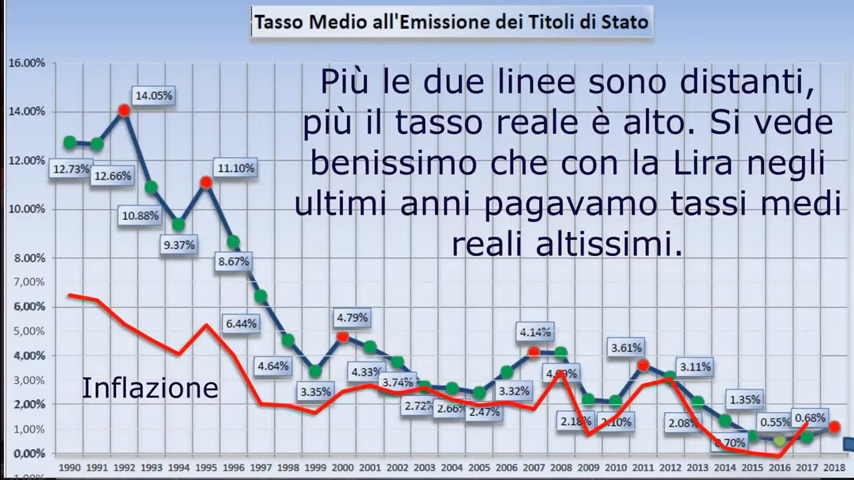

Diamo un’occhiata all’andamento dei tassi d’interesse a lungo termine (nominale) in relazione al tasso di inflazione dal 1960 al 2019.

Secondo la definizione AMECO per l’Italia si fa riferimento ai bond decennali a partire dal 1993. Il tasso reale è calcolato con una semplice sottrazione.

Non è così evidente la correlazione fra inflazione e rendimento dei titoli, Borghi la semplifica un po’ troppo.

Boldrin invece si esalta perché in quei giorni i tassi greci erano scesi al 5%, poi però l’anno dopo sono tornati a salire al 9-10% (in media). Il motivo? La BCE aveva chiuso i rubinetti ad Atene!

Già perché il debito diventa carta straccia quando non c’è la garanzia della Banca Centrale, questo oggi lo hanno capito anche muri.

I più attenti avranno notato che dal 2015 i decennali americani hanno un rendimento leggermente più elevato degli equivalenti bond italiani.

Ve lo immaginate sul New York Times un titolo ad otto colonne con su scritto “HURRY UP! SPREAD TREASURY-BUND 10Y IS 300 POINT”? Sarebbe ridicolo!

Proprio nel 2011, l’agenzia di rating S&P declassò i TdS americani. L’ex governatore della Federal Reserve (la banca centrale americana) Alan greenspan commentò così la vicenda, l’estratto è il seguente.

Alla domanda del conduttore, se i titoli di stato americani fossero ancora un investimento sicuro, lui rispose così

« Very much so. This is not an issue of credit rating, the United States can pay any debt it has because we can always print money to do that. So, there is zero probability of default. »

In Italia questo estratto è stato trasmesso sulla RAI su “L’ultima parola” – altro programma di Gianluigi Paragone – nella puntata del 9 novembre 2012, assieme a una altra dichiarazione di Bernanke (il governatore dell’epoca)

La puntata integrale si trova su questo link, le dichiarazioni dei governatori della FED (Bernanke e Greenspan) stanno dopo circa un’ora.

Chiusa parentesi, in condizioni di normalità, i TdS vengono rimborsati dalla banca centrale e non dai contribuenti.

BONUS: I FACT-CHECKING ALL’ACQUA DI ROSE

Sul canale YouTube di Boldrin è stato pubblicato, qualche tempo fa, una versione ridotta di questo dibattito unicamente mirata a screditare Borghi

Del resto il “debunking” si applica ai nemici e si interpreta per gli amici no?

Curioso il fatto che il video sia tagliato in modo da rendere poco visibili i tweet in basso, che spesso contenevano insulti a Michelino (ma potrebbe essere un caso).

Al netto di questo, vediamo le “argomentazioni” usate per dimostrare che questo dibattito lo ha vinto Boldrin.

#1 – Euro uguale disoccupazione in Italia, ma non da record

L’autore del video, un fan di Boldrin, lo afferma senza mettere alcuna prova a sostegno

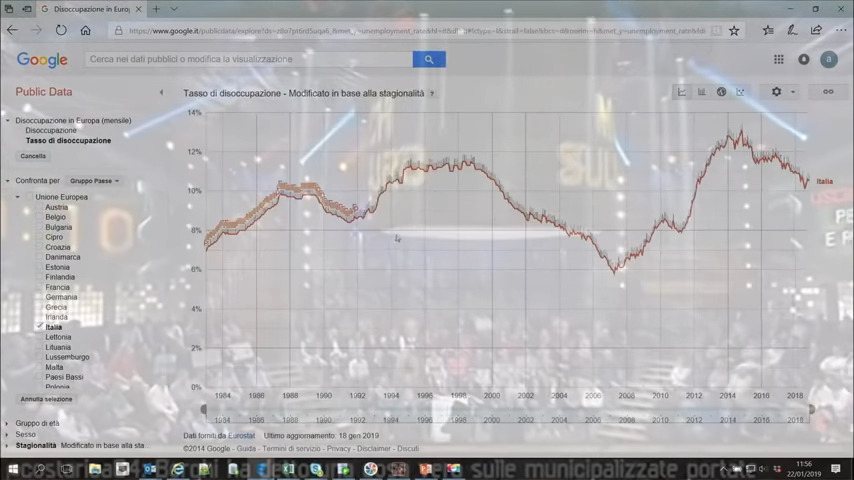

Prendiamo il database del Fondo Monetario e vediamo l’evoluzione della disoccupazione in Italia, Spagna, Portogallo, Grecia

Ecco i dati del 2013: l’Italia fa segnare il 12,2%, la Spagna il 26,1%, la Grecia il 27,5%, il Portogallo il 17%.

Questi erano i record precedenti, sempre secondo il FMI: Italia 11,3% nel 1998, la Spagna aveva il 24,1% nel 1994, la Grecia il 12,1% nel 1999, il Portogallo il 10,5% nel 1984.

Cominciamo bene

#2 I tassi di crescita negli anni ’90

L’autore del video, non avendo capito quali dati avesse citato Borghi, usa quelli del pil pro capite di AMECO. E quindi mostra questo grafico “anno dopo anno” dal 92 al 99.

La sostanza comunque non cambia di molto dai grafici mostrati prima: emerge una “serie A” con Regno Unito e USA e una “serie B” con i paesi che dovevano convergere nella moneta unica (tranne ovviamente il Giappone)

Ah no, qui manca il Giappone nel grafico (era in crisi all’epoca per questo cresceva poco), in compenso si vede anche qui che il fanalino di coda è la Germania (linea celeste in basso).

Il sottointeso è “in media facevamo schifo” dunque ha ragione Boldrin.

Beh vediamo allora con l’eurone soltanto.

L’obiezione “non è vero che in media eravamo i primi” ci sta, ma bisogna mostrare la differenza fra la liretta e l’eurone e per far capire allo spettatore quando si andava meglio.

Se nel 1999 eravamo quinti su sette (davanti a Giappone e Germania) e facevamo schifo, allora nel 2014 che eravamo il buco nero della crescita mondiale qual è l’aggettivo da usare?

E oggi rischiamo pure di uscire dal G7, per ora solo indiscrezioni ma la possibilità di questo scenario esiste.

#3 – La disoccupazione negli anni ’90

Quando Borghi dice “il potere d’acquisto di un disoccupato è zero”, l’obiezione è la seguente:

“Borghi si dimentica di dire che dopo la svalutazione del 1992 la disoccupazione è aumentata ed è rimasta all’11% per diversi anni. Dopo l’entrata nell’euro è crollata“

La svalutazione della lira arrivò come “estrema ratio”, Amato e Ciampi fecero di tutto – nell’estate del 1992 – per difendere il cambio fisso a suon di politiche restrittive, ma alla fine dovettero abbandonare lo SME.

Anche all’epoca c’erano i fenomeni che “la svalutazione porta inflazione”.

Per esempio il governatore dell’epoca Ciampi: « svalutare sarebbe stata una follia se l’avessimo fatto ora avremmo una inflazione all’11% »

Chiusa parentesi, che cosa doveva accadere alla disoccupazione dopo quella crisi finanziaria che nel 1993 portò Italia, Francia e Germania in recessione?

Infatti l’aumento ci fu anche in Francia e Germania, che subìrono la svalutazione della lira, qui potete controllare i dati

Nel corso degli anni successivi alla firma di Maastricht questi paesi dovevano attenersi ai parametri di convergenza del trattato, ovvero sacrifici e austerità. Noi eravamo i più penalizzati perché partivamo da debito e deficit più elevati.

Torniamo alla disoccupazione, si diceva “con l’entrata in vigore dell’euro crolla”, supponiamo che la discesa dal 1999 al 2007 sia, in qualche modo, merito dell’euro, OK?

Bene perché con lo stesso euro si ha l’impennata della disoccupazione fino al 12,7% nel giro di 7 anni? Tornando quindi alla disoccupazione che c’era prima e con gli interessi?

Insomma dopo i sacrifici in nome di Maastricht negli anni 90, ci si ritrova in una situazione peggiore da quella in cui si è partiti…

Eppure nel video la schermata con i dati degli ultimi anni compariva, quindi perché mentire sapendo di mentire?

Troppo comodo dire che grazie all’euro la disoccupazione scende per poi, alla prima crisi che passa, esplodere e toccare record mai visti.

Ora nel 2020 il dato è sfalsato dal crollo degli occupati e dal boom degli inattivi, ricordiamo che gli inattivi non vengono conteggiati nel tasso di disoccupazione.

Alla fine della fiera chi non aveva una lira negli anni 90 – il sud maggiormente colpito dal fenomeno – non aveva un euro negli anni 2010, tuttavia con l’euro si è infranto qualsiasi record negativo del passato.

#4 – Non è vero che oggi si tagliano i salari reali

Per dimostrare questa tesi, l’autore mette per qualche secondo il seguente grafico.

Cosa si dovrebbe capire da questo grafico? Prima l’autore si era così prodigato a mostrare i passaggi del PIL pro capite e ora pensa di cavarsela con così poco?

Deve farla lo spettatore la verifica? Facciamola!

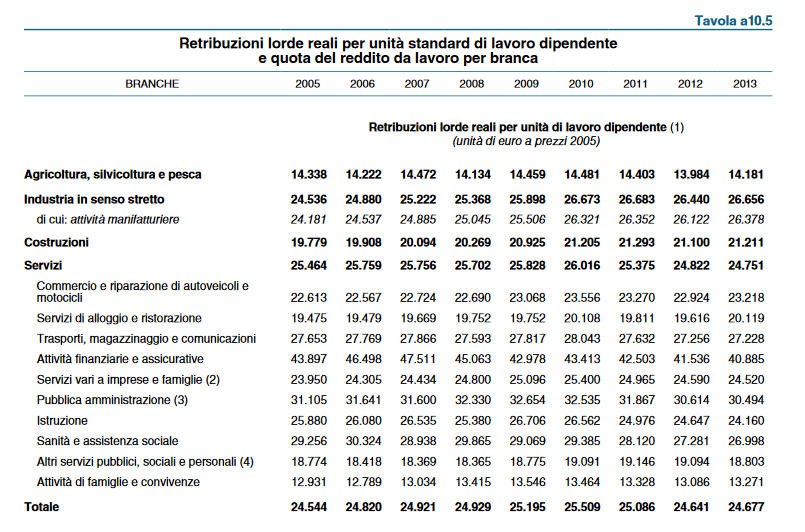

In quei giorni usciva il rapporto Banca d’Italia sul 2013, dove si mostrano pure le retribuzioni lorde reali per unità di lavoro dipendente (ULA).

Guardiamo il totale: nel 2013 la retribuzione era di 24.677€ (a prezzi del 2005) che risulta più basso di 832 euro rispetto al 2010, risultando poco più alto solo del reddito del 2005

Infine, visto che è stato inserito pure il PIL nel grafico, andrebbe specificato che quello era il nominale

Come detto prima il PIL reale (dal 2002 al 2017 compresi) era cresciuto appena di un misero punto percentuale, cioè dello 0,063% all’anno, sempre secondo i dati del FMI.

#5 – I tassi reali erano più elevati con la lira

“Più le due linee sono distanti, più il tasso reale è alto. Si vede benissimo che con la lira i tassi negli ultimi anni pagavamo tassi medi reali altissimi“

Obiezione accolta ma occorrono delle precisazioni.

In primo luogo, all’inizio degli anni 90, il “rischio” non era quello di default bensì quello di non riuscire a mantenere la parità bilaterale nella banda stretta dello SME, specialmente nei confronti del Marco tedesco.

Usciti dallo SME, infatti, comincia la discesa in picchiata dei tassi.

In secondo luogo, quello del grafico è il tasso all’emissione (c’è scritto nel titolo), quello poi effettivo è quello contrattato sul mercato (più elevato).

#6 – I cartelli su internet

Lascio per ultimo questa immagine, dove il nostro amico si scandalizza perché Borghi ha detto “cartelli su internet”. Vuoi metterlo in mostra?

OK ma non scappare dalla sostanza del discorso: la crisi Argentina era cominciata nel 1999 quando il Paese andò in deflazione.

Riguardo il “3+3=8” di Boldrin invece nulla da dire? Due pesi due misure.

Nel complesso questo sedicente fact-checking merita un 4 e mezzo perché l’argomentazione principale del dibattito, la disoccupazione, è stata palesemente manipolata dall’autore del video.

CONCLUSIONE

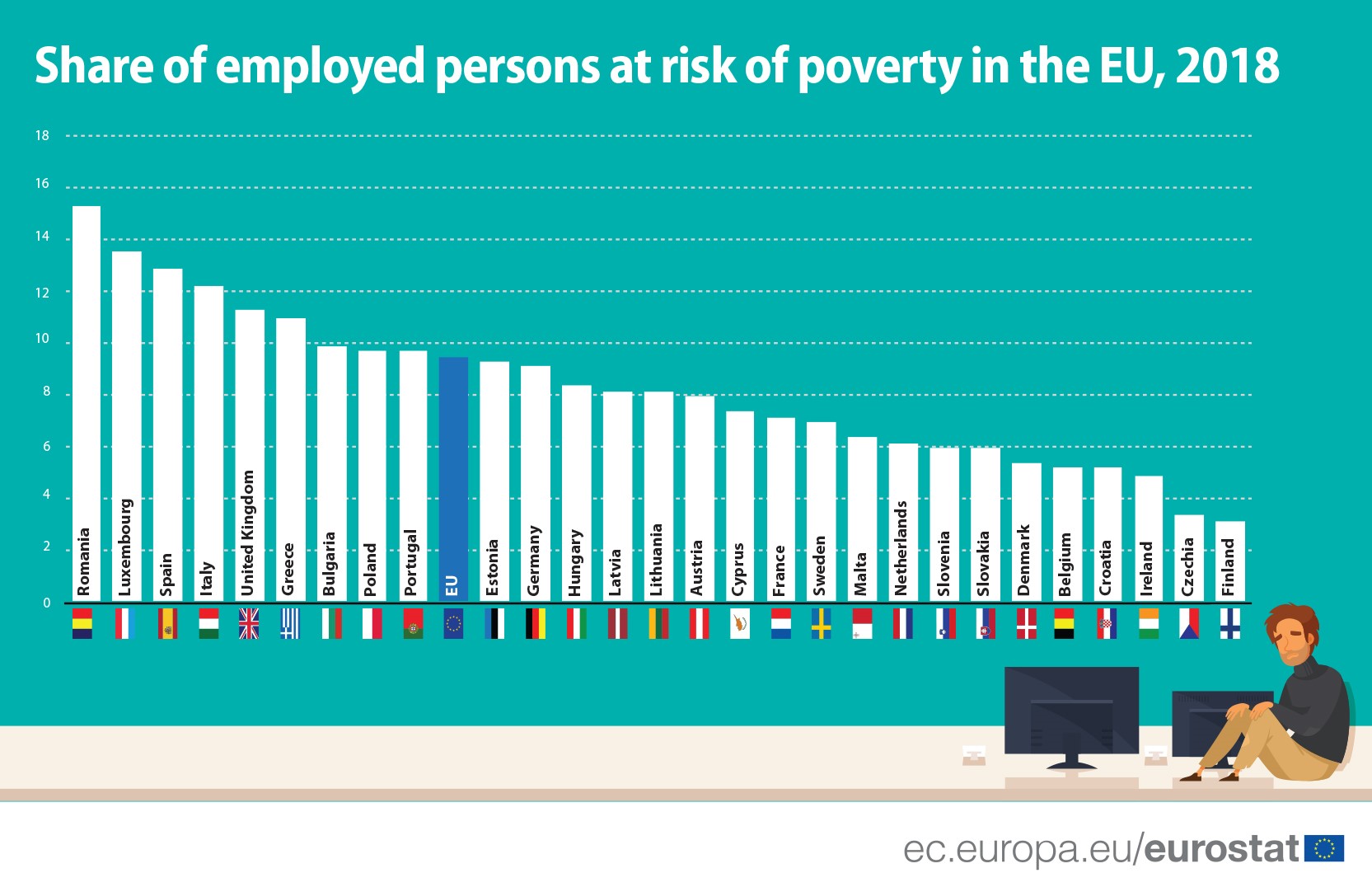

I liberisti vivono in un mondo i cui i dati della disoccupazione dopo la crisi non esistono, in cui nell’economia si spende il reddito lordo (le tasse non si pagano?), il potere d’acquisto cresce anche se l’ISTAT certifica il contrario, dove chi lavora oggi NON corre nessun pericolo di finire in povertà (nella foto sotto i “lavoratori poveri“), la stagnazione del PIL non ha nulla a che vedere con l’euro , anche se praticamente tutto il resto del mondo cresce tranne l’eurozona.

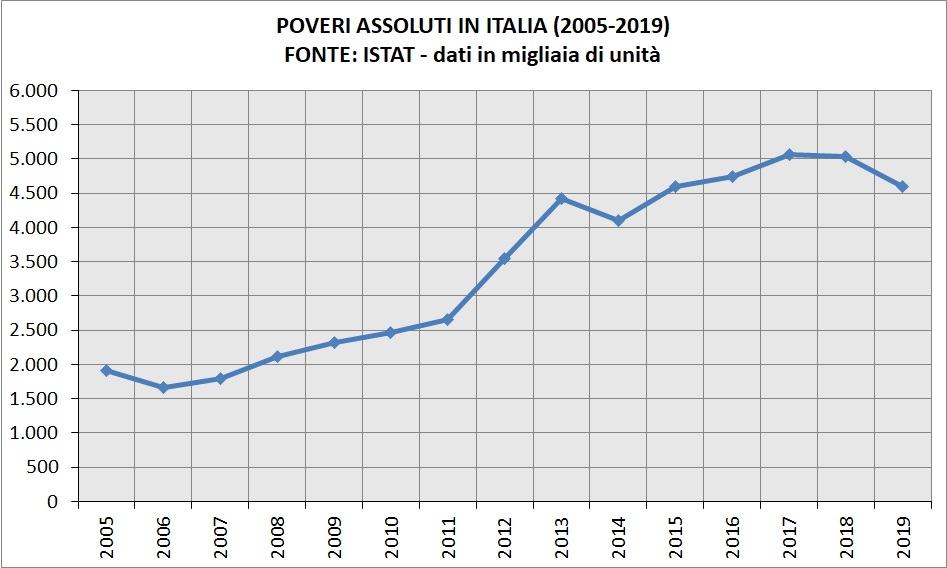

Anche il numero di poveri assoluti in Italia ci dovrebbe far riflettere: nel 2019 erano 4,6 milioni in leggero calo rispetto al 2017-18 ma pur sempre altissimo

Gli anni della lira erano il paradiso? ovviamente no. Ma negare che oggi si sta peggio di prima è intellettualmente disonesto, soprattutto per quanto riguarda l’aspettativa di futuro dei giovani, quella è venuta a mancare.

Ma in fondo – con tutta questa macelleria sociale – la cattiva inflazione è stata sconfitta per sempre, godetevi la deflazione come gli argentini nel 1999-2001.

Ma anche senza andare dall’altra parte del mondo, basta anche guardare i nostri vicini di casa: secondo i dati la Francia non sembra andare male, il PIL reale cresce abbastanza, la disoccupazione (pur altina) sfiora ma non supera i valori degli anni 90.

Già da fine 2018 i francesi erano in rivolta, evidentemente non hanno tempo di leggere i numerini….