Economia

La FED: breve guida sulla Banca Centrale degli Stati Uniti

Gli Stati Uniti Quando fu creato il sistema della Federal Reserve? Prima di tutti gli USA hanno avuto ben tre banche centrali, o tentativi di istituto centrale, durante la loro vita. La prima la “First Bank of United States” fu creata nel 1791, ma le sue azioni furono vendute nel 1795 per fare cassa. Poi venne la “Second Bank of United States”, che doveva regolare il credito privato, dal 1816 al 1836, anno in cui fu anch’essa privatizzata. Il fatto è che gli USA hanno sempre avuto un rapporto conflittuale con l’idea di un’istituto centralizzato che controllasse le banche, e le conseguenze si vedono ancora oggi.

Il sistema della Federal Reserve è stato creato nel 1913 per regolare il flusso di denaro e di credito nell’economia americana. Il suo compito principale è quello di condurre la politica monetaria, cioè di stabilire il livello dei tassi di interesse e la quantità di denaro in circolazione. In questo modo, la Federal Reserve cerca di favorire la crescita economica, il pieno impiego, la stabilità dei prezzi e il benessere generale della popolazione.

La Federal Reserve non si occupa solo di politica monetaria. Ha anche altre quattro funzioni importanti:

– Promuove la stabilità del sistema finanziario e cerca di prevenire e contenere i rischi sistemici, monitorando e intervenendo attivamente nel mercato finanziario americano e internazionale.

– Promuove la sicurezza e la solidità delle singole istituzioni finanziarie e ne controlla l’impatto sul sistema finanziario nel suo complesso.

– Favorisce la sicurezza e l’efficienza dei sistemi di pagamento e di liquidazione, fornendo servizi all’industria bancaria e al governo americano che facilitano le transazioni e i pagamenti in dollari.

– Promuove la protezione dei consumatori e lo sviluppo delle comunità, attraverso la supervisione e l’esame orientati al consumatore, la ricerca e l’analisi delle questioni e dei trend emergenti dei consumatori, le attività di sviluppo economico delle comunità e l’amministrazione delle leggi e dei regolamenti a tutela dei consumatori.

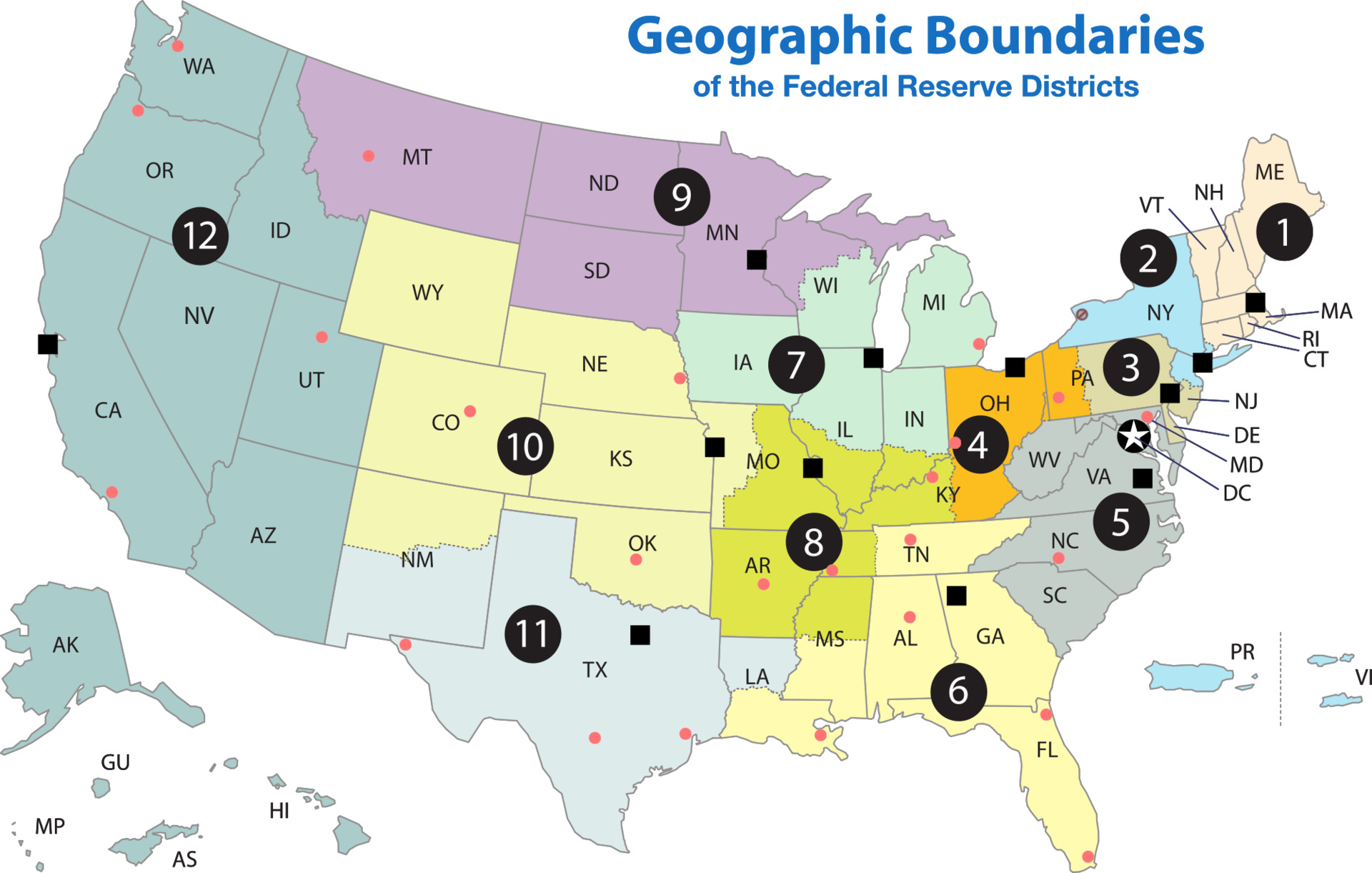

La FED è composta da tre entità principali: il Board of Governors, le 12 Federal Reserve Banks regionali e il Federal Open Market Committee (FOMC) .

Il Board of Governors, Consiglio dei governatori

Il Consiglio dei governatori del Federal Reserve System, comunemente noto come Federal Reserve Board, è il principale organo di governo del Federal Reserve System. Ha il compito di supervisionare le banche della Federal Reserve e di aiutare ad attuare la politica monetaria degli Stati Uniti. I governatori sono nominati dal presidente degli Stati Uniti e confermati dal Senato per un mandato scaglionato di 14 anni. Ha sede nell’Eccles Building in Constitution Avenue, N.W. a Washington, DC

Per legge, le nomine devono produrre una “equa rappresentazione degli interessi finanziari, agricoli, industriali e commerciali e delle ripartizioni geografiche del Paese”.Come stipulato nel Banking Act del 1935, il presidente e il vicepresidente del consiglio sono due dei sette membri del consiglio dei governatori nominati dal presidente tra i governatori in carica delle banche della Federal Reserve.

I mandati dei sette membri del consiglio si estendono su più mandati presidenziali e congressuali. Una volta che un membro del consiglio dei governatori è nominato dal presidente, i membri funzionano per lo più in modo indipendente. Tale indipendenza è unanimemente sostenuta dai maggiori economisti.

Il Consiglio è tenuto a presentare una relazione annuale sulla gestione al Presidente della Camera. Supervisiona e regola anche le operazioni delle banche della Federal Reserve e del sistema bancario statunitense in generale. Il Board ottiene i suoi finanziamenti da oneri che valuta sulle Federal Reserve Banks, e non dal bilancio federale; tuttavia, poiché i guadagni netti delle banche della Federal Reserve vengono infine rimessi al Tesoro degli Stati Uniti,[5] e la spesa del Federal Reserve System riduce l’entità di queste rimesse, gli effetti di questa distinzione delle fonti di finanziamento sono in gran parte ottici.

I governatori delle sedi della Federal Reserve

I governatori regionali sono

- Federal Reserve Bank of Boston

- Federal Reserve Bank of New York

- Federal Reserve Bank of Philadelphia

- Federal Reserve Bank of Cleveland

- Federal Reserve Bank of Richmond

- Federal Reserve Bank of Atlanta

- Federal Reserve Bank of Chicago

- Federal Reserve Bank of St. Louis

- Federal Reserve Bank of Minneapolis

- Federal Reserve Bank of Kansas City

- Federal Reserve Bank of Dallas

- Federal Reserve Bank of San Francisco

Il Federal Reserve Open Market Committee

Il FOMC è l’organo responsabile della definizione della politica monetaria, ovvero delle azioni intraprese dalla FED per influenzare la disponibilità e il costo del denaro e del credito, al fine di favorire gli obiettivi economici nazionali. Il FOMC è costituito da 12 membri: i 7 membri del Board of Governors, il presidente della Federal Reserve Bank di New York e 4 dei restanti 11 presidenti delle Reserve Bank regionali, che servono a rotazione per un anno .

Il FOMC si riunisce otto volte l’anno in modo regolare e altre volte se necessario. In queste riunioni, il Comitato esamina le condizioni economiche e finanziarie, determina l’orientamento appropriato della politica monetaria e valuta i rischi per i suoi obiettivi di lungo periodo di stabilità dei prezzi e di crescita economica sostenibile .

Il principale strumento di cui si avvale il FOMC per condurre la politica monetaria è il federal funds rate, ovvero il tasso di interesse al quale le istituzioni depositarie si prestano i saldi presso le Federal Reserve Banks per la notte. Il FOMC stabilisce un obiettivo per il federal funds rate e lo comunica al pubblico attraverso un comunicato stampa al termine di ogni riunione .

Per raggiungere l’obiettivo del federal funds rate, il FOMC utilizza le operazioni di mercato aperto, ovvero l’acquisto e la vendita di titoli del governo federale sul mercato secondario. Queste operazioni influenzano la domanda e l’offerta di riserve bancarie, ovvero i saldi che le istituzioni depositarie detengono presso le Federal Reserve Banks .

Quando il FOMC vuole ridurre il federal funds rate, acquista titoli dal mercato, iniettando riserve nel sistema bancario e aumentando la liquidità. Questo fa diminuire il costo del denaro e stimola la spesa e gli investimenti. Al contrario, quando il FOMC vuole aumentare il federal funds rate, vende titoli al mercato, ritirando riserve dal sistema bancario e riducendo la liquidità. Questo fa aumentare il costo del denaro e frena la spesa e gli investimenti .

Le variazioni del federal funds rate innescano una serie di eventi che influenzano altri tassi di interesse a breve termine, i tassi di cambio, i tassi di interesse a lungo termine, la quantità di denaro e di credito e, infine, una serie di variabili economiche, tra cui l’occupazione, la produzione e i prezzi dei beni e dei servizi .

Il FOMC pubblica anche un resoconto dettagliato delle sue deliberazioni e delle sue decisioni sotto forma di verbali, che vengono rilasciati tre settimane dopo la data della decisione di politica monetaria . Inoltre, quattro volte l’anno, il FOMC rilascia delle proiezioni economiche che riflettono le aspettative dei membri sulle principali variabili macroeconomiche . Infine, il presidente del FOMC tiene una conferenza stampa dopo ogni riunione in cui presenta le proiezioni economiche, per spiegare le ragioni delle decisioni prese e rispondere alle domande dei giornalisti .

In conclusione, il FOMC svolge una funzione fondamentale nella FED e nell’economia statunitense, in quanto determina il livello dei tassi di i

You must be logged in to post a comment Login