Analisi e studiEconomia

La crisi cinese rischia di mandare il mondo in un circolo vizioso debito-deflazione

Secondo Morgan Stanley la crisi cinese rischia di scatenare una crisi debito-deflazione globale.

La Cina sta affrontando i rischi delle 3D del debito, della demografia e della deflazione.

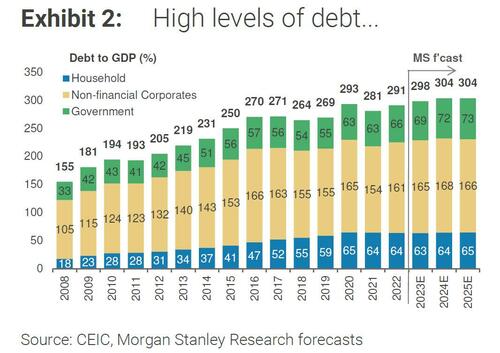

Il rapporto debito/PIL della Cina è aumentato bruscamente, di circa 30 punti percentuali da Covid, raggiungendo il 300% del PIL nel 1° trimestre del 2003. Ci sono paesi europei che superano questi valori (Francia e Paesi Bassi, ad esempio), ma per la Cina questa è una novità assoluta:

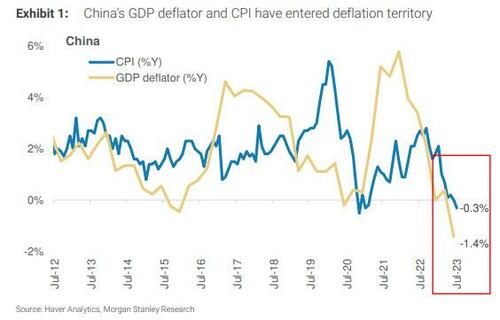

Le tendenze demografiche di lungo periodo stanno riducendo la forza lavoro e quindi la crescita economica potenziale. Le pressioni deflazionistiche sono diffuse nell’economia, esacerbate dalla riduzione della leva finanziaria nel settore immobiliare e nei veicoli di finanziamento delle amministrazioni locali, che insieme rappresentano circa il 70% del PIL; il deflatore del PIL è sceso a -1,4% annuo nel 2T23, nonostante un’inflazione superiore all’obiettivo nel resto del mondo. Ricordiamo che il deflattore, concentrandosi solo sul Prodotto interno lordo, esclude l’inflazione legata all’import e si concentra sull’andamento dei prezzi dell’economia interna.

Per ora la demografia è predeterminata, un dato non mutabile nel medio-breve, quindi per capire come i politici di Pechino dovrebbero ridurre l’economia senza spingerla in un circolo vizioso debito-deflazione.

Il circolo vizioso debito-deflazione prevede che la lotta al debito passi per una riduzione della spesa pubblica e un aumento delle politiche fiscali, ma questo comporta una contrazione della crescita che, a sua volta, provoca deflazione. La deflazione porta al peggioramento del rapporto debito/PIL, perchè interviene riducendo il denominatore, che è un valore da correggere per l’inflazione, tramite il deflattore del PIL, e perché il PIL si contrare per le politiche restrittive. A questo punto il governo deccide ulteriori politiche fiscali restrittive, alimentando il circolo vizioso.

Analizzando i passati episodi di riduzione della leva finanziaria in altre economie del mondo, emergono tre osservazioni chiave:

- In primo luogo, il successo del deleveraging richiede una crescita economica superiore al tasso di interesse sul debito. In queste condizioni, l’economia può crescere al di fuori del debito. Nel linguaggio economico, ciò richiede il mantenimento di un valore negativo (r – g) per un periodo prolungato, dove r è il tasso di inflazione e g quello di crescita. Il deleveraging non è possibile se il debito cresce più velocemente del reddito.

- In secondo luogo, e in modo piuttosto controintuitivo, questo divario deve essere sostenuto con politiche monetarie e fiscali espansive. Il successo richiede che l’orientamento politico venga modificato solo dopo che l’economia ha raggiunto un percorso di autosostentamento che produce rapporti di indebitamento più bassi nel tempo. In pratica, per evitare di esacerbare il livello del debito, la politica fiscale deve avere un moltiplicatore keynesiano il più alto possibile.

- In terzo luogo, i dati storici di altre economie rivelano due pregiudizi comuni. I timori dei responsabili politici di riaccendere le bolle attraverso una politica troppo accomodante spesso determinano un orientamento da falco nelle fasi iniziali della riduzione della leva finanziaria. Successivamente, ai primi segnali di ripresa, i responsabili politici tendono a diventare troppo rapidamente falsi, il che porta inavvertitamente a un doppio calo. Basta vedere quello che sta combinando la BCE in Europa, on concorso con la pessima politica fiscale europea.

Per ora, la crescita cinese ha superato i tassi di interesse di oltre 2 punti percentuali – un punto di partenza favorevole. Negli ultimi tre mesi, però, la crescita è diminuita in modo significativo e, secondo le nostre stime, il divario r/g cinese scenderà a una media di 1,2 punti percentuali nel secondo semestre del 2012. Pechino dovrebbe compensare la debolezza della domanda aggregata e rivitalizzare l’economia per sostenere il divario r-g.

Ma finora la politica si è concentrata più sulle riforme che sulla reflazione. Certo, sono necessarie riforme strutturali, ma le riforme da sole non possono spezzare il circolo vizioso debito-deflazione. La politica monetaria si è ridotta di soli 20 pb dal giugno 2023, mentre la politica fiscale si è inasprita, al netto. Il deficit fiscale aumentato si è contratto di 3,8pp del PIL nella prima metà del 2023.

Rimane elevato il rischio che la Cina eviti un circolo vizioso debito-deflazione. In caso contrario, l’economia cinese si troverebbe ad affrontare un periodo prolungato di aumento del rapporto debito/PIL nonostante il rallentamento della crescita del debito. La deflazione persistente peserebbe sulla crescita del PIL nominale, rallentando la crescita dei ricavi aziendali e rendendo più difficile il servizio del debito, a indicare che l’inflazione è un male incerto, ma la deflazione è un certo male,. Il calo degli utili aziendali spingerebbe il settore privato a ridurre gli investimenti e a rallentare la crescita dei salari. Con una crescita più debole dei consumi e soprattutto degli investimenti, l’aumento pluridecennale del reddito pro capite cinese in termini di USD ristagnerebbe.

Se la Cina entrasse in un circolo vizioso debito-deflazione, sarebbe una forza disinflazionistica per il resto del mondo attraverso il commercio, i prezzi delle materie prime e i movimenti valutari. L’indebolimento degli investimenti danneggerebbe la domanda di esportazioni dei principali partner commerciali della Cina, con l’Asia e l’Europa più esposte. Inoltre, le esportazioni cinesi di manufatti, soprattutto se accompagnate da un significativo deprezzamento della valuta, diffonderebbero la disinflazione a livello globale.

La chiave delle prospettive macro della Cina è la sua politica fiscale nelle prossime settimane e mesi. Finché non ci sarà un significativo allentamento della politica fiscale, è probabile che l’economia perda slancio e aumenti il rischio di un circolo vizioso debito-deflazione.

Pingback: Cina: la Banca Centrale ribassa a un livello record gli interessi a medio termine per stimolare l'economia

Pingback: Cina: segnali di risveglio economico e di superamento della crisi?