Attualità

I soldi per tagliare le tasse e per dare lavoro a tutti ci sono. Se capiamo come funziona la moneta.

di Davide Gionco

Cosa fare per rimettere in piedi l’economia italiana? I redditi, al netto dell’inflazione, sono inferiori a quelli del 1990; la disoccupazione è in aumento: la povertà è in aumento; le imprese falliscono; i nostri giovani emigrano; chi resta non si sposa e non fa figli, perché il futuro è troppo incerto.

Chi ci governa ci prende in giro, decantando una strabiliante ripresa del 6,1% nel 2021, dopo che nel 2020 il PIL era sceso del -8,9%.

2020 100 x (1-0,089) = 91,1%

2021 91,1 x (1+0,061) = 96,7%

Significa che in due anni il PIL è sceso di (100-96,7) = -3,3%.

Un disastro in un paese già provato da 20 anni di politiche di austerità.

Cosa fare per rimettere in piedi l’economia italiana?

La risposta è semplice e coincide con la risposta alla domanda: cosa fare per aumentare la redditività delle imprese, garantendo nello stesso tempo maggiori profitti per il proprietario e migliori retribuzioni per i dipendenti?

1) Abbassare le tasse sugli utili di impresa

2) Abbassare le tasse sui redditi dei lavoratori

3) Mettere più soldi nelle tasche dei clienti, affinché facciano più acquisti

Siccome molte imprese lavorano come fornitori dello stato, dobbiamo aggiungere anche:

4) Aumentare gli investimenti pubblici

L’abbassamento delle tasse sugli utili di impresa lo si può fare riducendo le aliquote. Le imprese avranno più soldi per fare fronte ai nuovi investimenti, oltre che per remunerare l’attività.

Lo stesso dicasi per l’abbassamento delle aliquote di tassazione dei redditi, che consentiranno di aumentare la remunerazione netta dei lavoratori, i quali, a loro volta, avranno più soldi da spendere per le loro necessità, come clienti, il che farà aumentare la produzione delle imprese ed i loro utili. Anche una riduzione dell’IVA sortirebbe l’effetto di ridurre i prezzi di acquisto di beni e servizi e, quindi, di aumentare le vendite, con vantaggio delle imprese e dei loro dipendenti. L’aumento di produzione porterà evidentemente anche a nuove assunzioni.

L’aumento degli investimenti pubblici (manutenzione del territorio, delle strade, degli edifici pubblici, nuove opere, nuovi servizi, ecc.) porterà ad un aumento delle commesse per i fornitori, con nuove assunzioni di personale e maggiore redditività per le imprese.

Fino a qui ci arrivavamo tutti… La domanda che sorge spontanea è: dove trovare i soldi per far quadrare il bilancio di uno stato che taglia le tasse ed aumenta gli investimenti?

Stando alla narrativa dell’informazione “mainstream” non è possibile creare denaro “dal nulla”, motivo per cui nessun governo al mondo si permette di abbassare le tasse e di aumentare gli investimenti per far crescere la propria economia. I più informati sanno che in realtà non è così, perché in paesi che dispongono di una propria banca centrale, come ad esempio gli USA che nel 2020 hanno fatto un deficit di bilancio del 15% sul PIL, totalmente finanziato da nuove emissioni di dollari della Federal Reserve (FED), che hanno appianato le mancate entrate fiscali e gli stimoli per la crescita del governo Trump.

L’informazione “mainstream” continua a supportare gli inutili tentativi dei vari governi che, da quasi 30 anni, tentano di far ripartire l’economia mantenendo il bilancio in sostanziale equilibrio (se non in attivo). Per contro alcuni economisti di stampo keynesiano, in genere ignorati dai mass-media, richiamano l’importanza per uno stato di disporre di una propria banca centrale in grado di finanziare i deficit di bilancio del governo, necessari per rilanciare l’economia in tempi di crisi. Nel caso dell’Italia, quindi, la soluzione prospettata da questi economisti è l’uscita dall’Eurozona, con il ritorno alla lira e nazionalizzazione della Banca d’Italia.

In realtà la soluzione al problema della crescita economica potrebbe essere, per entrambe le “fazioni”, molto più semplice di quanto immaginiamo.

Per comprendere la soluzione dobbiamo prima di tutto comprendere come funziona una moneta. E’ qualcosa che non si insegna a scuola e, da quanto ho avuto modo di leggere sui testi utilizzati nelle facoltà di economia, neppure agli studenti di economia.

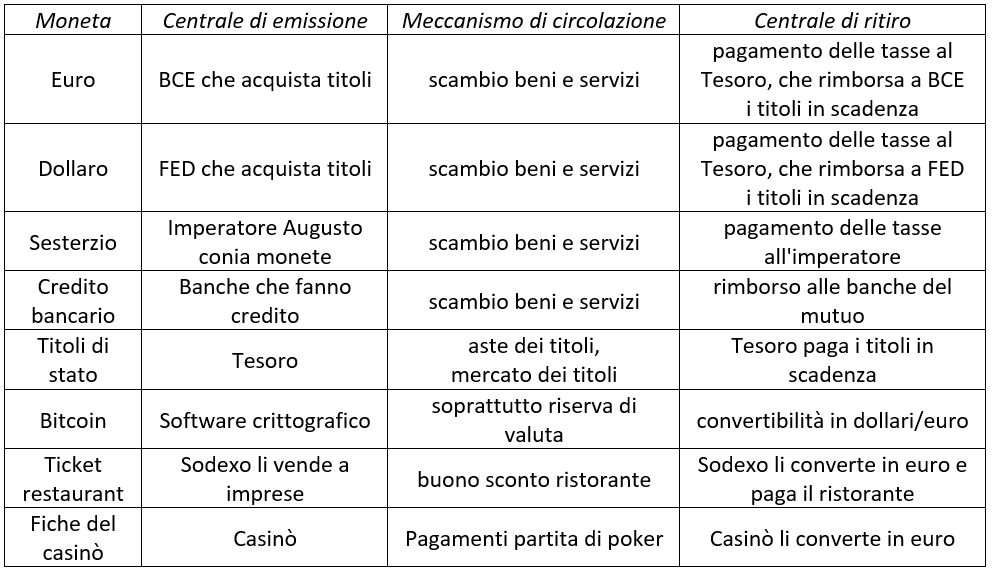

Il funzionamento di una moneta è molto semplice: c’è una centrale di emissione, c’è un meccanismo che ne garantisce la circolazione (per lo scambio di beni e servizi e per il risparmio) e c’è una centrale di ritiro finale, al termine della circolazione.

Funziona cosi per tutte le monete:

Solo una nota tecnica per chi non lo sapesse: oggi i nuovi euro creati dalla BCE vengono messi in circolazione acquistando titoli di stato emessi dal Tesoro. Quando i titoli arrivano alla scadenza, la BCE incassa dal Tesoro il capitale in euro più gli interessi ed emette nuovi per euro per acquistare i nuovi titoli . Lo Stato usa una parte della raccolta fiscale (centrale di ritiro) per pagare gli interessi in euro sui titoli in scadenza, mentre la quota capitale viene finanziata principalmente da nuove emissioni.

La centrale di ritiro garantisce è ciò che garantisce la spendibilità certa di una moneta. Ad esempio in Albania è obbligatorio pagare le tasse in lek, quindi il popolo abanese effettua la maggior parte dei pagamenti in lek, sapendo di poterli certamente spendere per pagare le tasse (centrale di ritiro).

In Italia non è vietato fare pagamenti in dollari. Se un turista straniero ci paga in dollari, li accettiamo solo perché siamo sicuri di poterli convertire in euro, con cui siamo sicuri che potremo pagare le tasse. Se non fossero convertibili, non li accetteremmo.

L’esistenza della centrale di ritiro fa sì che quella moneta assuma valore anche (e soprattutto) per lo scambio di beni e servizi, la cui produzione, se ci pensiamo bene, è il valore economico reale (valore di utilità), mentre la moneta ha solo un valore giuridico e finanziario.

Ritornando all’obiettivo della sovranità monetaria, nulla vieta allo Stato di costituire una nuova centrale di emissione di moneta e di creare una propria centrale di ritiro, al fine di dare origine ad una nuova moneta.

Ad esempio l’economista Nino Galloni propone di emettere delle stato-note parallele all’euro. I trattati europei vietano ad altri soggetti di emettere euro (che in fatti hanno il segno © del copyright), ma non vietano affatto di emettere altre forme di moneta. Se può farlo, ai sensi delle leggi italiane, la Sardex SpA, se lo possono fare con il Bitcoin e con le fiche del casinò, evidentemente anche lo Stato ha il potere giuridico di farlo. Nulla glielo vieta.

A quel punto, basta creare il meccanismo di ritiro, che potrebbe essere la possibilità di pagare le tasse in quella valuta, ed il gioco è fatto.

La mia opinione sulle stato-note è che, pur essendo una soluzione legittima e tecnicamente funzionale, queste potrebbero suscitare sospetti negli italiani, convinti dell’esistenza di una moneta “di serie A”, l’euro, ed di una moneta “di serie B”, le stato-note, per la sola circolazione interna. Per mettere in atto tale soluzione servirebbe una adeguata campagna di informazione a riguardo.

Una soluzione alternativa la potremmo trovare già nella tabella sopra esposta. Fra le varie monete citate abbiamo incluso anche i titoli di stato. Di per sé le teorie economiche odierne già comprendono i titoli di stato nella massa monetaria “M3”, il che significa che i titoli sono una forma di moneta. L’Italia ha ceduto alla BCE la centrale di emissione e di ritiro finale della moneta-euro, ma non ha ceduto ad altri la centrale di emissione e di ritiro dei titoli di stato.

I titoli sono una forma di moneta che ha delle regole per cui oggi viene utilizzata solo come strumento di risparmio: oggi spendo 1000 euro per acquistare dei titoli, fra 5 anni converto gli stessi titoli in 1025 euro, mantenendo il valore capitale e guadagnando 25 euro di interessi.

Ma se lo Stato decidesse, cambiando le regole, di iniziare a pagare (in tutto o in parte) i propri fornitori ed i propri dipendenti in titoli di stato (a tasso zero) e se lo Stato accettasse che le tasse vengano pagate (centrale di ritiro) anche in titoli, oltre che in euro, allora in Italia potremmo usare come forma di moneta per lo scambio di beni e servizi direttamente i titoli di stato, senza il bisogno di emettere nuovi titoli da convertire in euro.

Effettivamente ciò che genera il debito pubblico, che ad oggi costituisce un ingombrante fardello per noi italiani, non è l’emissione di titoli in sé, ma è il contratto che lo Stato stipula al momento in cui vende i titoli in cambio di euro, impegnandosi a rimborsare il capitale in euro più gli interessi.

Ma se i titoli vengono usati per pagare beni e servizi ai fornitori ed ai dipendenti dello Stato, il debito è già saldato nel momento dello scambio lavoro/titoli, non c’è alcun impegno a convertirli in euro non si genera alcun debito pubblico.

I lavoratori useranno i titoli per pagare le tasse (centrale di ritiro) e lo Stato, una volta ritiratili, potrà distruggere i titoli al termine della loro circolazione, prima di emetterne di nuovi.

Il vantaggio di questa soluzione è che lo Stato potrebbe emettere sostanzialmente “dal nulla” una maggiore quantità di titoli per coprire il deficit di bilancio, potendo di conseguenza attuare le riforme necessarie per la ripresa economica del paese (riduzione delle tasse, investimenti, ecc.), il tutto senza generare più debito pubblico.

Naturalmente non si può creare ricchezza dal nulla semplicemente stampando banconote o titoli. La ricchezza viene prodotta dai lavoratori che producono beni e servizi. Ma la maggiore disponibilità di denaro in circolazione consentirà, finalmente, di creare nuove opportunità di lavoro per i disoccupati, consentirà di fornire loro una formazione professionale, consentirà di fare investimenti in ricerca, in infrastrutture, rendendo più produttivi i lavoratori ed aumentando la ricchezza di tutti.

Ovviamente l’emissione di titoli dovrà essere commisurata alle necessità economiche del Paese, dato che una emissione eccessiva potrebbe causare dei fenomeni inflazionistici non desiderabili. Non intendiamo affrontare in questa sede la questione dell’inflazione per eccesso di moneta.

In uno scenario del genere l’euro potrebbe continuare a circolare per gli scambi con gli altri paesi europei, per i pagamenti dei turisti stranieri. Lo Stato potrebbe tranquillamente accettare anche gli euro per il pagamento delle tasse, ma non avrebbe bisogno di euro per finanziare le proprie spese sul mercato interno. Gli euro incamerati dallo Stato potranno essere utilizzati per pagare eventuali fornitori stranieri o per regolare il tasso di cambio che, inevitabilmente, si creerà fra i titoli italiani e l’euro.

In conclusione, abbiamo spiegato come gli obiettivi di benessere economico dell’Italia siano certamente perseguibili con una semplice riforma del sistema di emissione, di circolazione (basterebbe una piattaforma elettronica di scambio) e di ritiro dei titoli di stato.

La permanenza nell’attuale situazione di moneta unica fuori dal controllo pubblico non potrà che continuare ad aggravare la situazione di declino e di impoverimento dell’Italia.

La soluzione “tutto-e-subito” di una uscita secca dell’Italia dall’Eurozona, pur se tecnicamente ineccepibile, dovrebbe fare i conti con obiettive difficoltà politiche, sia in Italia, sia a livello europeo.

Una soluzione “pragmatica” di riforma del debito pubblico come sopra illustrato, introdotta con la necessaria gradualità, consentirebbe invece di risolvere rapidamente le disfunzionalità dell’euro-moneta-unica, con vantaggi economici e politici per tutti.