Euro crisis

FMI: L’ITALIA E I NON PERFORMING LOANS (parte prima)

Di recente uno studio del Fondo Monetario Internazionale fa luce sui prestiti che non saranno mai rimborsati dai debitori al sistema bancario. Partiamo analizzando lo studio con questa prima parte mostrando le principali caratteristiche degli NPL.

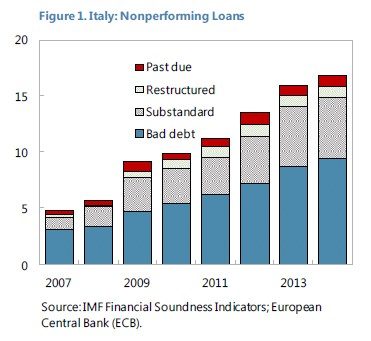

Dalla figura 1 comprendiamo come dal 2007 al 2014 il valore dei Prestiti, per così dire, incagliati è più che triplicato!

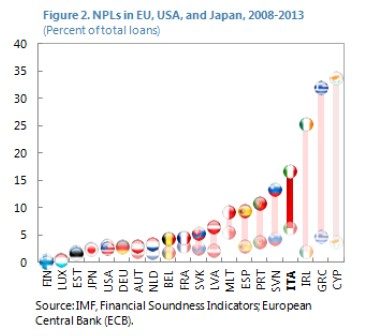

Confrontandoci con Usa, Germania e Germania si capisce come l’Italia sia in netta difficoltà sul bancario, certo, meno di Irlanda, Grecia e Cipro ma comunque il nostro sistema bancario possiamo dire che è quasi fallito.

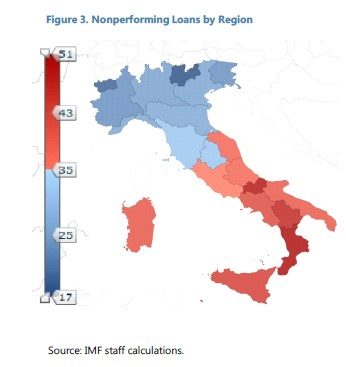

Ovviamente, le regioni peggio messe sono quelle del Sud. La mia Umbria si è, per così dire, quasi salvata ma non è che si vada così bene come in altre regioni. Comunque sappiamo benissimo che il sistema si trasmette da nord a sud e viceversa con estrema facilità essendo le banche diffuse su tutto il territorio.

A marzo 2014 i prestiti delle aziende ammontavano a 1.037 miliardi di euro (dato Bankitalia), il 52% dei prestiti totali. Queste presentavano a quella data circa 300 miliardi di NPL !

Come mai le aziende hanno tutti questi problemi (ovvero altamente indebitate e impossibilitate a restituire i prestiti al sistema bancario)? Semplice:

– costi di produzione cresciuti causa bolle varie generate dall’euro (costi cresciuti sino al 2014);

– prezzi tornati indietro di svariati anni causa deflazione!

La somma di queste due cose ha determinato la CADUTA DEL SAGGIO DI PROFITTO misurata, per noi, dal M.O.L. (Margine Operativo Lordo). Questo indicatore, più volte lo abbiamo detto, cade dal 34% ante euro al 23% attuale. Faccio presente che il MARGINE OPERATIVO LORDO è il margine che resta all’azienda dalla gestione delle proprie attività MA CHE ANCORA RICHIEDE LA DECURTAZIONE DEGLI INTERESSI PASSIVI E DELLE SPESE BANCARIE E DELLE TASSE.

Quello che resta sottraendo al MOL tasse e oneri finanziari e bancari è l’utile netto.

Quest’ultimo, assieme agli ammortamenti, consente alle aziende di ripagare il debito.

La contrazione dell’utile netto è alla base della nascita di questi 300 miliardi di debiti che non saranno mai restituiti.

Da qui il deliberato tentativo di far flettere il costo del lavoro con varie misure, caduta della domanda interna, creazione di un esercito di riserva, conseguente deflazione salariale.

Da qui il deliberato tentativo di rendere flessibile il costo del lavoro, per piegarlo alle esigenze della neonata EUROZONA, far recuperare margini alle imprese italiane e fare in modo che NON DIPENDANO PIU’ DAL SISTEMA BANCARIO PER INVESTIMENTI PRODUTTIVI MA DALL’AUTOFINANZIAMENTO (utile netto più ammortamenti).

Maurizio Gustinicchi

As of March 2014, corporate loans amount to €1,037 billion (52 percent of total bank loans in Italy), of which corporate NPLs account for almost €300 billion (solo basis data).