Attualità

FACCIAMO CHIAREZZA SULLE SOFFERENZE (NPL) E SUL VERO MODO PER RIDURLE. Stanno sbagliando tutto …

Dal Brexit e dalla successiva caduta di Borsa che ha colpito soprattutto il settore bancario italiano non si è sentito parlare che del problema delle sofferenze e degli “NPL”, Not performing loan.

ABI è giunto a chiedere la sospensione della norma europea BRRD , cioè il famoso Bail In, per permettere alle banche di assorbire le perdite derivanti dalla vendita delle sofferenze. Il governo ha promesso prima 40 milairdi per ricapitalizzare le banche, poi 150 miliardi di garanzie, poi un “Doppio scudo”, garanzia sul prezzo minimo di cessione e quindi garanzia sul successivo aumento di capitale per Monte Paschi Siena, per permetterle di dismettere un 10 miliardi di sofferenze con una perdita presunta dai 2 ai 3,5 miliardi…..

In realtà si tratta di parole in libertà e sono personalmente molto stupito di come cifre miliardarie ed affermazioni assolute vengano spese con assoluta facilità. Prima di tutto ABI Patuelli dovrebbe ricordare che l’ABI ha dato parere favorevole all’applicazione del BRRD in modo immediato senza neppure passare per un periodo transitorio, e , come diceva il Sommo Poeta : “Chi è causa del suo mal / pianga se stesso”.

Nello stesso tempo mi chiedo quanto sia morale per lo Stato e per il governo intervenire in salvataggio alle banche con fondi pubblici o garanzie che potrebbero essere utilizzati in investimenti produttivi o assistenziali, magari nell’incrementare la prevenzione sanitaria, nel dare assistenza ai disoccupati. Anche utilizzare i soldi della Cassa Depositi e Prestiti è una forte distorsione, sia perchè CDP raccoglie il risparmio più conservatore e necessitante di tutele, sia perchè tradizionalmente CDP finanziava le opere pubbliche, non le operazioni finanziarie rischiose.

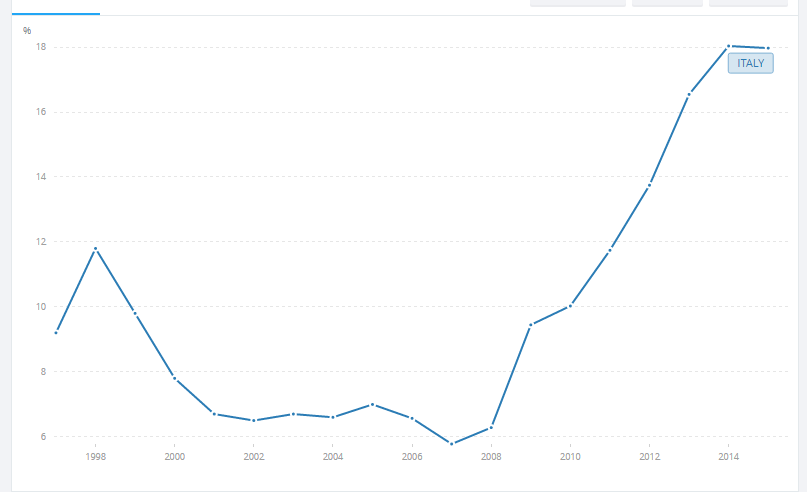

Veniamo però alla questione degli NPL. L’Italia ne è particolarmente prodiga,come possiamo vedere qui:

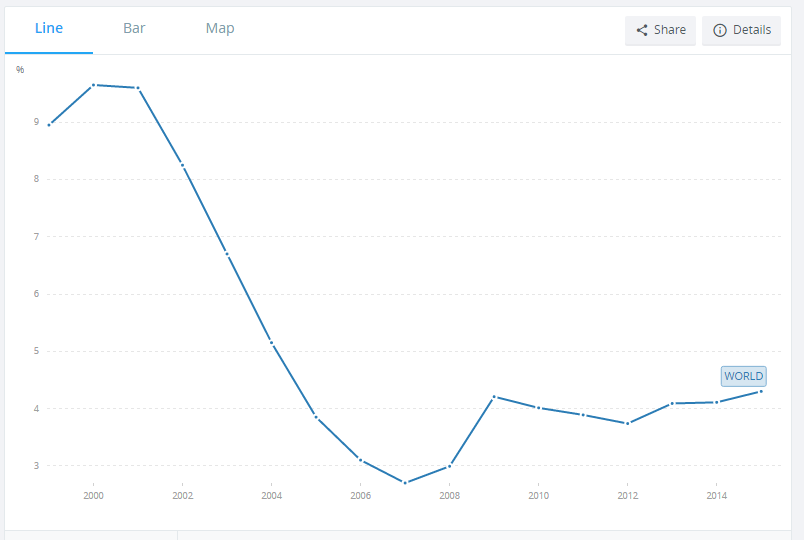

Questo grafico della World Bank mostra gli NPL in percentuale rispetto ai crediti totali. La cifra è ancora più impressionante se confrontata con la media mondiale degli NPL

Vediamo quindi come la nostra posizione, anche a livello mondiale, sia piuttosto grave. Praticamente i nostri NPL solo 4 volte la media mondiale.

Però cederli non è così semplice come si vuol far credere, o meglio cederli senza da un lato portare al fallimento la banca o , dall’altro, pesare con garanzie pubbliche sulle tasche dei cittadini. Ci sono diversi fattori da considerare :

a) l’anzianità del NPL. Quanto è “Vecchia” la sofferenza. Più un prestito è antico nel tempo, più sarà coperto dagli accantonamenti. Potremmo aver sofferenze completamente coperte oppure recenti e con grado di copertura minimo. Cedere tutte le sofferenze “Vecchie”, ad esempio, non farebbe altro che lasciare in capo alla banca quelle meno coperte da accantonamenti e potenzialmente più rischiose. Una cessione tanto per far cassa e diminuire gli NPL potrebbe, paradossalmente , aumentarne la rischiosità.

b) Qualità degli NPL, intesa come tipologia di garanzia e di “Qualità” della garanzia stessa. Chiaramente si parte dalla garanzie immobiliari, che garantiscono maggiore coperture, per scendere alle garanzie chirografarie. Però ci sono anche i problemi della diversa “Qualità” degli immobili. Non tutte le banche sono state oneste nella definizione delle perizie di valore. per certe banche “Leggerine” e nell’occhio del ciclone i periti sono stati estremamente generosi, permettendo l’erogazione di mutui elevati a fronte di collaterali (leggi immobili) non all’altezza. In altri casi si sono finanziati progetti di immobili commerciali/industriali che, dal punto di vista competitivo, non hanno più alcun senso e che meriterebbero di essere direttamente demoliti.

Quindi non è detto che una semplice operazione di alleggerimento dei NPL sia, di per se , efficacie. Anzi, paradossalmente, potrebbe non portare benefici all’istituto di credito o incrementare la rischiosità dell’attivo. Una seria politica sugli NPL richiederebbe una Due Diligence, una analisi , precedente. Però quante banche la fanno ? E come questa si viene ad incrociare con le politiche espresse dal governo?

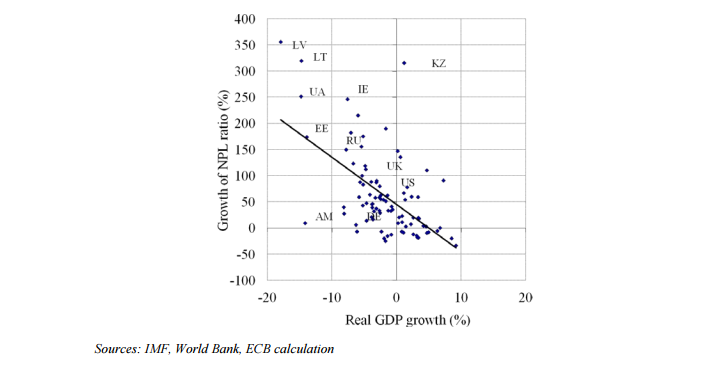

Una soluzione seria e di lungo periodo del problema NPL può esserci, ma deve passare dall’analisi delle cause del problema. Analizziamo uno scritto interessante pubblicato dalla BCE nel suo working paper series del 2013. no 1515, che potete leggere nella sua totalità QUI ,nel quale la banca centrale valuta una casistica piuttosto ampia di incrementi nelle sofferenze di vari paesi in correlazione con diversi fattori.

In questo paper interessante e poco, anzi nulla, citato, la BCE fa una analisi delle cause degli NPL , identificandone alcune principali:

- la crescita economica, o meglio la sua mancanza;

- l’incidenza di mutui in valuta ;

- la crisi del mercato borsistico, per quei paesi in cui questo è particolarmente sviluppato.

Tra le cause la più rilevante è la mancanza di crescita economica, ben esemplificata da questo grafico che mette in relazione PIL e NPL come derivanti dallo studio di diversi casi pratici.

Questo grafico è particolarmente importante per l’Italia, dove il peso dei mutui in valuta è stato minimo dopo il 2000, e l’influenza del mercato borsistico è secondaria.

Passando a dati quantitativi abbiamo che , a seconda dei casi l’influenza del PIL sulle sofferenze bancaria varia da 3 a 6. Questo vuol dire che la variazione di un punto percentuale del PIL in un anno può portare ad una variazione degli NPL variabile dal 3 a 6 punti percentuali nell’anno stesso .

Questo ci fa capire rapidamente l’origine dei nostri NPL e la sua cura.

I nostri NPL si originano dalla stagnazione economica successiva al 2007. Del resto, come vuole la teoria economica, nei periodi di crescita abbiamo due fenomeni che provvedono a tenere sotto controllo gli NPL:

a) la crescita migliora la solvibilità di tutti i creditori;

b) la crescita porta ad un incremento degli attivi e quindi ad una diluizione degli NPL.

Quindi una vera cura che venga a contenere gli NPL NON è una cura che ne faciliti la dismissione, ma una che accelera la crescita economica.

Secondo il mio modesto parere il governo, più che sganciarsi dal Bail In, dovrebbe sganciarsi dai criteri di capitalizzazione delle banche imposti dalla BCE e dalla direttiva europea sul sistema bancario. Del resto lo RWA, Risk Weighted Assets , base per il calcolo del Cet 1 e degli alti coefficienti di capitalizzazione, è un valore stabilito da una trattativa politica che avvantaggia certi sistemi (vedi quelli Nordici) a scapito di altri. Non si tratta della “Verità scritta sulla tavole della legge” . A questo punto dovrebbe, questo si, obbligare le banche con pesanti NPL a non distribuire utili sino al loro rientro al di sotto di un parametro medio accettabile. Quindi, invece che iniettare inutile denaro nel sistema bancario dovrebbe iniettarlo nell’economia reale e nel sociale, investendo, dando contributi, insomma facendo quello che lo Stato non fa più ormai da quasi venti anni. In questo modo otterrebbe un duplice vantaggio: aiuterebbe il sistema bancario a riassorbire gli NPL ed aiuterebbe ogni singolo italiano ed il sistema economico nel suo complesso.

Le banche si curano da sole, se l’economia viene a sua volta curata. Pensare di salvare le banche con i soldi degli italiani, mandando questi ultimi al diavolo, non aiuterà nè il governo, nè le banche, nè, soprattutto, gli italiani. Un governo che voglia politicamente sopravvivere deve esserne ben conscio.