Attualità

“Doctor Doom”: “Riccioli d’oro” sta morendo, arriverà un inverno stagflattivo

Nouriel Roubini, l’economista detto “Doctor Doom” per la sua propensione nel prevedere disastri, alcuni avveratisi, altri meno, da Project Syndacate mette in evidenza quella che , secondo lui, è la fine del sogno finanziario di “Riccioli d’0ro” e i timori di una spinta stagflazionistica che metterà in ginocchio le economia oppresse dai debiti.

Secondo l’autore i dati gli elevati indici d’indebitamento di oggi, i rischi sul lato dell’offerta e le politiche monetarie e fiscali estremamente accomodanti, creano uno scenario roseo che però scomparirà di fronte a nuove crisi dal lato dell’offerta che porteranno a ripetuti shock stagflazionistici.

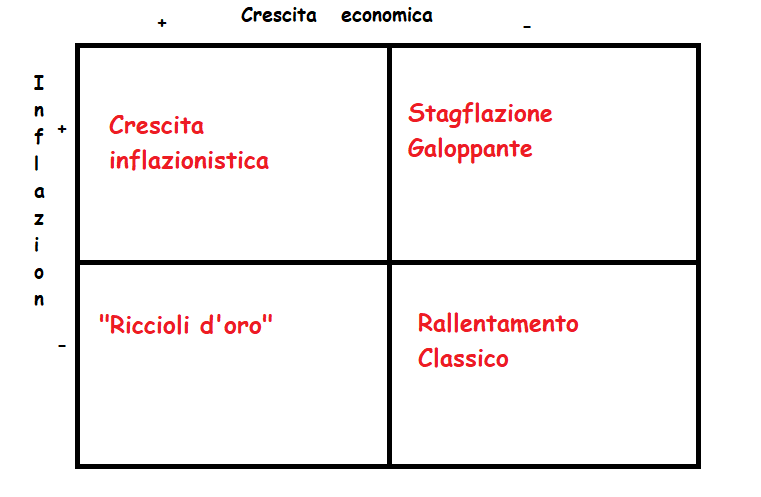

Lo studioso vede quattro possibili scenari dopo l’impennata dei prezzi di quest’anno che ha portato a problemi sul lato dell’offerta e quindi a inflazione al di sopra del 2%, oltre che a un calo nel rendimento dei bond. I diversi scenari dipendono dalla velocità nella crescita e dall’andamento futuro dell’inflazione.

- Wall Street e la maggior parte dei politici prevedono uno scenario “Riccioli d’oro” di crescita più forte insieme a una moderazione dell’inflazione in linea con l’obiettivo del 2% delle banche centrali. Secondo questa visione, il recente episodio stagflazionistico è guidato in gran parte dall’impatto della variante Delta. Una volta svanito, lo saranno anche le restrizioni dal lato dell’offerta, a condizione che non emergano nuove varianti virulente. Allora la crescita accelererebbe mentre l’inflazione scenderebbe. In questo scenario roseo, l’inflazione si ridurrebbe, mantenendo le proprie attorno al 2%, i rendimenti obbligazionari aumenterebbero gradualmente di pari passo con i tassi di interesse reali e le banche centrali sarebbero in grado di ridurre il quantitative easing senza scuotere i mercati azionari o obbligazionari. Nelle azioni, ci sarebbe una rotazione dai mercati statunitensi a quelli esteri (Europa, Giappone e mercati emergenti) e dai titoli growth, tecnologici e difensivi ai titoli ciclici e value. Uno scenario ideale, ma l’ideale è molto raro.

- Il secondo scenario prevede il “surriscaldamento” dell’economia. Qui, la crescita accelererebbe man mano che le strozzature dell’offerta vengono eliminate, ma l’inflazione rimarrebbe ostinatamente più alta, perché le sue cause risulterebbe non temporanee, ma legate alle dinamiche tradizionali dei costi del lavoro in caso di rapida crescita. Con i risparmi non spesi e la domanda repressa già elevata, la continuazione di politiche monetarie e fiscali ultra-allentate stimolerebbe ulteriormente la domanda aggregata. La crescita risultante sarebbe associata a un’inflazione persistente al di sopra dell’obiettivo, smentendo la convinzione delle banche centrali che gli aumenti dei prezzi siano solo temporanei. La risposta del mercato all’inflazione dipenderebbe quindi da come reagiranno le banche centrali. Se i politici rimangono dietro la curva, i mercati azionari potrebbero continuare a salire per un po’ poiché i rendimenti obbligazionari reali rimangono bassi. Ma il conseguente aumento delle aspettative d’inflazione alla fine farebbe aumentare i rendimenti obbligazionari nominali e persino reali costringendo a una correzione nei corsi azionari. In alternativa, se le banche centrali diventassero aggressive e iniziassero a combattere l’inflazione, i tassi reali aumenterebbero, facendo salire i rendimenti obbligazionari e, ancora una volta, costringendo a una maggiore correzione delle azioni. Comunque vada, in questo scenario, le borse cadrebbero.

- Un terzo scenario è la stagflazione in corso, con un’inflazione elevata e una crescita molto più lenta nel medio termine. In questo caso, l’inflazione continuerebbe ad essere alimentata da politiche monetarie, creditizie e fiscali espansive. Le banche centrali, intrappolate in una trappola del debito a causa dell’elevato rapporto debito pubblico e privato, farebbero fatica a normalizzare i tassi senza innescare un crollo del mercato finanziario. Inoltre, una serie di shock negativi persistenti a medio termine dell’offerta potrebbe ridurre la crescita nel tempo e aumentare i costi di produzione, aumentando la pressione inflazionistica. Come ho notato in precedenza, tali shock potrebbero derivare dalla deglobalizzazione e dal crescente protezionismo, dalla balcanizzazione delle catene di approvvigionamento globali, dall’invecchiamento demografico nelle economie in via di sviluppo ed emergenti, dalle restrizioni migratorie, dal “disaccoppiamento” sino-americano, dagli effetti del cambiamento climatico prezzi delle materie prime, pandemie, guerra informatica e contraccolpo contro la disuguaglianza di reddito e ricchezza. In questo scenario, i rendimenti delle obbligazioni nominali aumenterebbero più rapidamente rispetto ai tassi d’inflazione sganciandosene. E anche i rendimenti reali sarebbero più alti (anche se le banche centrali restassero dietro la curva), perché una crescita rapida e volatile dei prezzi aumenterebbe i premi al rischio sulle obbligazioni a più lungo termine. In queste condizioni, i mercati azionari sarebbero pronti per una brusca correzione, potenzialmente in territorio di mercato ribassista, con un calo secco dei valori pari a circa il 20%.

- L’ultimo scenario sarebbe caratterizzato da un rallentamento della crescita. L’indebolimento della domanda aggregata si rivelerebbe non solo uno spavento transitorio, ma un presagio della nuova normalità, in particolare se lo stimolo monetario e fiscale viene ritirato troppo presto. In questo caso, una minore domanda aggregata e una crescita più lenta porterebbero comunque convivere con un’inflazione contenuta e di origine esterna. Le azioni calerebbero per riflettere le prospettive di crescita più deboli e i rendimenti obbligazionari scenderebbero ulteriormente (perché i rendimenti reali e le aspettative di inflazione sarebbero inferiori).

Quale di questi quattro scenari è più probabile per Roubini?

Nel breve tempo lo scenario migliore “Riccioli d’oro”, potrebbe apparire più realistico, sulla spinta delle politiche di aggiustamento fiscale e monetario e delle buone notizie sulla variante delta.

Però nel medio termine, poiché una serie di persistenti shock negativi dell’offerta ha colpito l’economia globale, potremmo finire con una stagflazione o un surriscaldamento di gran lunga peggiori: una stagflazione completa con una crescita molto più bassa e un’inflazione più elevata. La tentazione di ridurre il valore reale di ampi rapporti d’indebitamento nominale a tasso fisso porterebbe le banche centrali ad adeguarsi all’inflazione, piuttosto che combatterla e rischiare un crollo economico e di mercato.

Ma i rapporti del debito odierno (sia privato che pubblico) sono sostanzialmente più alti di quanto non fossero negli shock stagflazionistici degli anni ’70. Quindi nel momento in cui l’inflazione colpisse i tassi nominali e/o reali avremmo il rischio di una serie di fallimenti nel settore privato, ma anche nel debito pubblico in primis negli stati che non posseggono la possibilità di manovrare la leva monetaria, sia perché non emettono moneta, sia perché sono indebitate in moneta estera. Una crisi greca, ma agli steroidi.

Un incubo che nessuno, ora, sembra prendere sul serio.