Analisi e studiConti pubbliciEconomia

Cosa succede al debito pubblico USA se la Federal Reserve non taglierà i tassi

Senza un abbassamento dei tassi il debito pubblico USA rischia di esplodere a livello di interessi da pagare e sarebbe un disastro per Biden

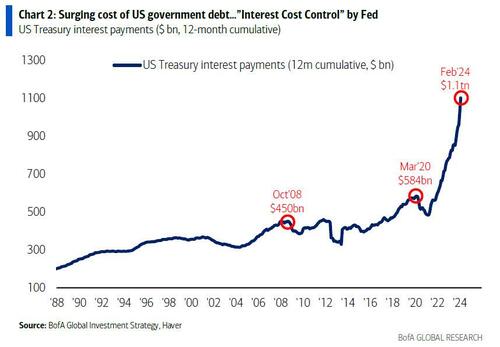

Il debito pubblico USA sta crescendo in modo estremamente rapido e il peso degli interessi incomincia a preoccupare molti osservatori. Il CIO di BofA Michael Hartnett nella sua ultima nota del Flow Show ha dedicato il suo intero segmento “Biggest Picture” al salto in alto della spesa per interessi, che Hartnett nota correttamente essere una “grande motivazione” per Powell di tagliare i tassi per “limitare l’impennata dei costi degli interessi”, Ecco cosa dice

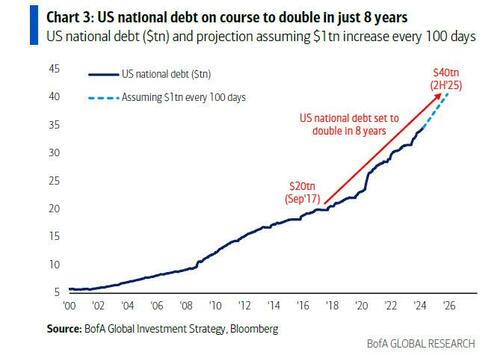

Il quadro generale: 1,1 miliardi di dollari di interessi sul debito pubblico statunitense negli ultimi 12 mesi, raddoppiati dalla COVID (Grafico 2); trend della spesa pubblica (in aumento del 9% a/a) e del debito (in aumento di 1,0 miliardi di dollari ogni 100 giorni)… grande motivazione per la Fed di tagliare i tassi per contenere l’impennata dei costi degli interessi (“ICC” o politica di controllo dei costi degli interessi)… ribasso dei titoli obbligazionari (se non c’è recessione), curva dei rendimenti più ripida, dollaro USA più debole, aumento delle materie prime/oro/cripto e TINA per le azioni.

La spesa del Governo degli Stati Uniti negli ultimi 5 mesi = 2,7 miliardi di dollari, in crescita del 9% su base annua… in rotta verso i 6,7 miliardi di dollari nell’anno fiscale 24; il debito nazionale degli Stati Uniti aumenta di 1 miliardo di dollari ogni 100 giorni… destinato a raggiungere i 35 miliardi di dollari nel maggio 24, i 37 miliardi di dollari entro le elezioni americane, i 40 miliardi di dollari nel secondo semestre 25 (raddoppiando in 8 anni); la spesa aumenta, i deficit aumentano (9% del PIL in media negli ultimi 4 anni), il debito aumenta -> gli interessi aumentano = 1 dollaro. 1tn negli ultimi 12 mesi e destinato ad aumentare di 150 miliardi di dollari nei prossimi 100 giorni [ZH: suona familiare]. Quindi siamo in mezzo a un ciclo vizioso senza possibilità di uscita:

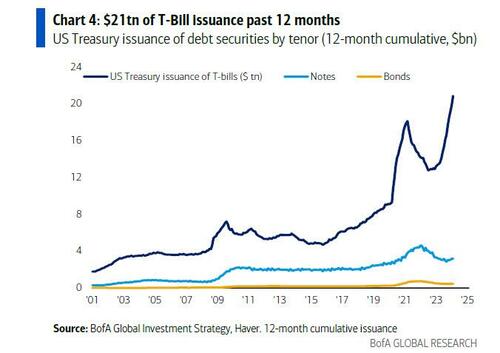

Il Tesoro USA ha spostato in modo aggressivo le emissioni verso i T-Bills a meno di 1 anno (21 milioni di dollari emessi negli ultimi 12 mesi), abbassando la scadenza del debito a ≈5 anni, aumentando la sensibilità ai tassi a breve, incentivando la Fed a tagliare i tassi. Il debito è diventato più breve per pagare qualcosa di meno, ma si tratta una mossa che mette sotto pressione le finanze USA:

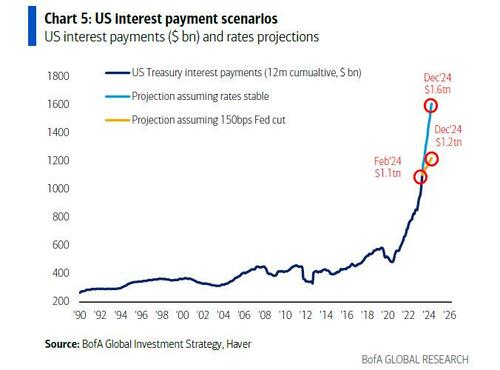

Ma cosa succederà n futuro alla spesa per interessi? Facciamo delle ipotesi a seconda delle politiche monetarie della FED.

- Tassi/rendimenti e trend del debito invariati nei prossimi 12 mesi, il tasso di rifinanziamento degli Stati Uniti è del 4,4% e i costi di interesse annui balzano da 1,1 trilioni di dollari a 1,6 trilioni di dollari (Grafico 5);

- al contrario, 150 pb di tagli della Fed nei prossimi 12 mesi e il tasso medio di rifinanziamento è del 3,2%, stabilizzando/limitando i pagamenti di interessi a 1. 2-1,3 milioni di dollari nei prossimi 2 mesi. 2-1,3 miliardi di dollari nei prossimi 2 anni;

- La terza ipoesi , chiamiamola “ICC”/Controllo del Costo degli Interessi, porterebbe a un valore degli interessi più contenuto, ma anche avrebbe come base il fatto che lla FED accetti le politiche di bilancio del governo.

Questo però è valido solo se la Fed desidera applicare una politica simil giapponese di controllo dei tassi di interesse e questo non è per nulla certo.

You must be logged in to post a comment Login