Attualità

Cassa Risparmio Genova – Ricominciare da Genova (Francesco Cappello*)

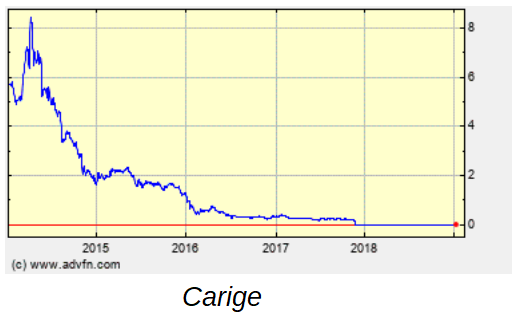

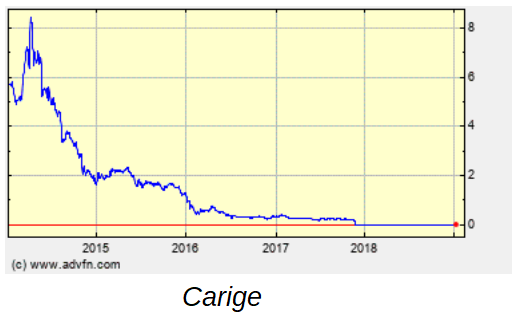

Genova ha subito il crollo del ponte e il crollo della quotazione azionaria della sua banca storica, fondata nel 1483. Eventi di questa natura imporrebbero un radicale cambio di rotta. Come si vede lo stato di Banca Carige (BC) era preoccupante da molti anni a questa parte. Quelle stesse azioni che nel 2006 valevano 35 euro, nel 2015 erano scese a 2 e oggi valgono praticamente zero. I loro possessori se ne sono liberati vendendole sul mercato. Da allora ad oggi, le politiche finanziarie della Ue hanno dato vita all’Unione Bancaria Europea (Ube) che sarà sostenuta da Monti (2012) e approvata irresponsabilmente sotto il governo Letta. È ormai famoso un “cinguettio“ del 2013 di E. Letta, reduce da un consiglio europeo atto a mettere in opera l’Ube, con cui l’ex premier comunicava il suo entusiasmo per i passi compiuti: «Finita ora sessione Consiglio Europeo. Per tutelare risparmiatori e evitare nuove crisi. Buon passo verso UE più unita».

In coerenza con tali politiche finanziarie la direttiva n. 2014/59/EU, la Bank Recovery and Resolution Directive – BRRD, che verrà recepita nel 2015 dal governo Renzi (d.lgs. 16 novembre 2015, n. 180 e d.lgs. 16 novembre 2015, n. 181). La traiettoria di definizione dell’Ube rimane, tuttavia, pericolosamente, e forse non a caso, incompleta: “da definire aspetti fondamentali dell’Unione bancaria, quali il fondo di risoluzione, non ancora dotato di un’adeguata copertura, e il sistema di assicurazione BANCA CARIGE 1 dei depositi, ancora da istituire. Le nuove regole hanno eliminato gli strumenti nazionali di gestione delle crisi bancarie ma non li hanno ancora sostituiti con efficaci meccanismi comuni”. – Ignazio Visco, all’Assemblea dell’Associazione Bancaria Italiana (ABI) Luglio 2018 – Bisogna, perciò, augurarsi che le crisi bancarie si succedano con “frequenza sostenibile“ perché la consolazione a cui si possono aggrappare i risparmiatori, nel regime del bail-in, inscritto nella Ube, che confida nella protezione riservata ai piccoli risparmiatori è una regola che vive ancora nel mondo delle buone intenzioni.

L’insufficienza dei fondi di risoluzione, le mancate coperture a tutela dei risparmiatori, potrebbero, in presenza di ulteriori e troppo ravvicinate crisi bancarie, provocare quella sfiducia che potrebbe scatenare la corsa agli sportelli e la relativa crisi sistemica. A vantaggio di chi? Per inciso, allora, bisogna chiedersi quale rapporto è possibile ipotizzare tra il tentativo di digitalizzare tutta la moneta, eliminando del tutto il contante, e la futura, eventuale, gestione di crisi bancarie sistemiche. Come è noto, lo squilibrio finanziario di BC si è riproposto sotto forma di un deficit di capitalizzazione pari a 380 milioni di euro, rispetto ai criteri in vigore dagli accordi di Basilea 3. La decisione di commissariamento della Bce è arrivata in seguito al rifiuto dei soci azionisti, in particolare, del suo maggiore azionista, la famiglia Malacalza, di continuare a buttare soldi nella voragine dell’istituto genovese, come avrebbe voluto il cda della banca. Gli azionisti di Carige hanno già subito una perdita quasi totale del valore delle loro azioni. Il rischio in questi casi è che depositanti e correntisti corrano agli sportelli della banca a chiudere i propri conti e ritirino i propri depositi decretandone il fallimento con incontrollabili ripercussioni sul resto del sistema bancario.

Questo stato di cose ha indotto il governo a intervenire preventivamente, per evitare che la situazione si complicasse, con decretazione d’urgenza la quale prevede un fondo di 1,3 mld estendibile a 3 mld. Se BC non 1 riuscisse a ricapitalizzarsi sul mercato, come è facilmente prevedibile, sarà dunque lo Stato a ripatrimonializzarla malgrado le regole della Ube, escludano il suo intervento (in realtà tali salvataggi sono stati piuttosto la norma in altri paesi europei). In definitiva, l’intervento del governo è stato teso ad evitare che la situazione della banca potesse degenerare fornendo una salda garanzia alle obbligazioni Carige che sul mercato potranno ora essere proposti a interessi calmierati. Nel frattempo le obbligazioni subordinate, per un totale di 3 miliardi, sono già state cambiate con obbligazioni senior (titoli di credito che assegnano ai detentori il diritto a vedersi rimborsati per primi, nel caso di liquidazione o fallimento della banca ) per evitare azzeramenti anche nel caso di nazionalizzazione della banca. Questo primo intervento tampone ha così evitato il rischio di azzeramento dei risparmi degli utenti di Carige.

Il gruppo Gone Concern Solution della BRRD prevede, da parte sua, tre possibili strumenti di risoluzione:

la vendita dell’attività d’impresa a terzi,

una cessione della banca a una bridge bank (istituto gestito da ente pubblico),

la bad bank, società finanziaria in grado di smaltire gli asset tossici della banca depurandola al fine di mantenerla in vita. (come successe con il caso del Banco di Napoli).

Se tali tentativi non dovessero avere successo lo Stato sembrerebbe intenzionato ad acquistare BC, cosa ben diversa dal comprarne le azioni come avvenuto con MPS seppure in misura tale da risultarne azionista di maggioranza.

In Germania più della metà del settore bancario è pubblico. La Germania ha speso per i propri salvataggi oltre 243 miliardi di euro. In Italia a partire dal 92 il sistema bancario è stato completamente privatizzato; per di più sono state imposte regole, in piena sintonia con l’Ube, avallate da tutti i governi precedenti, tendenti ad ostacolare le nazionalizzazioni. Su richiesta della banca lo Stato interverrà ma stavolta sarebbe opportuno tenere presente che, come afferma Paolo Maddalena: «La ricapitalizzazione pubblica non ha senso se rivolta a sostenere una S.p.A moneta nazionale, dopo essersi aperta alla liberalizzazione dei flussi finanziari e delle merci, l’ha obbligata a correre ai ripari.

I rimedi adottati (le politiche di austerity che hanno demonizzato la spesa pubblica, la deflazione salariale, e, nel caso delle banche, la loro patrimonializzazione forzata e l’invito assai perentorio a liberarsi dei crediti deteriorati generati dalla crisi), risultano. però, peggiori dei mali che pretendono di curare, rischiando di condurre a morte certa il paziente. Gli azionisti di MPS hanno perso tutto. Ricordiamo che, nel caso di Banca Marche, Banca Etruria, CariChieti e Cassa Ferrara, il governo allora in carica non ha ritenuto di ricorrere al fondo interbancario di tutela dei depositi lasciando che le nuove normative sul bail-in facessero il loro corso e che azionisti e obbligazionisti subordinati perdessero tutto. Quelle 4 banche non furono soggette a salvataggio ma liquidate. La normativa sul bail-in ha avuto, oltretutto, effetto retroattivo. Essa, limitando o impedendo allo Stato la possibilità di intervento, come avrebbe richiesto il rispetto dell’art. 47 della Costituzione, ha reso tangibile il suo carattere incostituzionale.

Nel caso di Banca Veneto e Banca Popolare di Vicenza la decisione di Padoan (governo Renzi) di intervenire con provvedimenti tampone (cash diretto e crediti cattivi di cui si fece carico lo stato) costò ai contribuenti italiani 4 miliardi e 800 milioni di euro che furono assegnati a Banca Intesa perché si facesse carico delle due banche. Una vera e propria liquidazione della quale si avvantaggerà non a caso una grande banca d’affari. Sarà anche per questo che, nel frattempo, si è innescata una reazione a catena che ha portato ad un calo in borsa del 60% del complesso delle quotazioni del nostro sistema bancario? Ricordiamo che per risarcire i risparmiatori di Veneto Banca, Banca Popolare di Vicenza e le 4 banche dell’Italia centrale, è stata prevista, nella nota di aggiornamento al Def. 2019, una somma “ristoro“ o “Fondo di rimborso” pari a 1,5 miliardi di euro prelevato dal “Fondo dei Il bail-in prevede, per la risoluzione delle crisi bancarie l’esclusivo e diretto coinvolgimento di azionisti, 3 obbligazionisti, correntisti della banca stessa. Il prelievo forzoso non dovrebbe riguardare i depositi fino a 100.000 euro.

L’intervento dello Stato è previsto solo nel caso in cui venga messo in pericolo il pubblico interesse, ma non impiegando finanziamenti a fondo perduto. In Italia è in vigore dal 1 Gennaio 2016 (Direttiva UE n° 2014/59) Tra azionisti e obbligazionisti subordinati quelli che per definizione partecipano al rischio di impresa sono i 4 primi; per gli obbligazionisti subordinati è meno facile accettare il coinvolgimento nel rischio di impresa. Il termine “obbligazione” in genere caratterizza un asset finanziario di risparmio e non di investimento. BANCA CARIGE 4 conti dormienti” creato nel 2008 . 5 Il sistema bancario costituisce il sistema emopoietico e insieme l’apparato circolatorio di un paese; il suo corretto ed efficace funzionamento è condizione necessaria seppure non sufficiente della salute del suo sistema economico. Le banche non sono aziende come le altre. Sono le banche private a mettere in circolazione praticamente tutta la moneta del sistema economico sotto forma di prestito. Allo Stato è ormai riservata soltanto l’emissione delle monete metalliche, lo 0,3% dei mezzi di pagamento in circolazione. Se avessimo ancora banche pubbliche la moneta scritturale, elettronica, potrebbe essere creata e messa in circolazione tramite prestiti all’economia reale direttamente dalle istituzioni pubbliche come d’altronde accade in Germania, in Francia ed in altri paesi. Nella condizione attuale gli oneri finanziari, in interessi, che la comunità paga per mantenere in essere questo sistema della creazione monetaria gestito dalle banche private, ammontano a circa 200 miliardi di euro l’anno (70 in servizio al debito pubblico e 130 sotto forma di interessi sul debito privato che famiglie ed imprese pagano alle banche private), oneri che potremmo piuttosto investire nella produzione di beni pubblici e privati in misura proporzionale alle banche che si riuscisse a rinazionalizzare.

Le banche pubbliche oltre a poter emettere moneta elettronica possono, infatti, essere usate come prestatrici di ultima istanza per comprare titoli di Stato. I proventi di questa operazione finirebbero così nelle casse dello Stato. Lo Stato, in una sorta di partita di giro, si ricomprerebbe il debito che ha prima messo all’asta. Valorizzando questa strategia il debito potrebbe essere in parte consolidato ed internalizzato. Così fanno in tanti: Cina, Giappone, Germania ed altri.Tali funzionalità delle banche pubbliche sarebbero, peraltro, perfettamente compatibili con i trattati europei ma stranamente non abbiamo ancora imparato ad avvantaggiarcene come hanno fatto e continuano a fare altri paesi dell’eurozona.

Dal ’92 il nostro sistema di banche pubbliche è stato interamente privatizzato a danno della collettività. Nel ’93 è stato introdotto il Testo unico bancario (T.U.B.) per il quale la 6 attività bancaria non è più funzione di interesse pubblico come nella precedente riforma del 36, ma «Essa ha carattere d’impresa» (art.10). Il T.U.B. sembra ignorare la carta costituzionale ed in particolare l’art. 47 con cui si trova in completa dissonanza. Risponde, piuttosto, ai dettami europei e al credo neoliberista che assimila le banche ad aziende qualsiasi laddove il sistema bancario è, viceversa, il cuore ed il fulcro del sistema economico, operante a fini di interesse pubblico, la cui stabilità è garanzia di sicurezza nazionale. La retorica corrente attribuisce interamente alla mala gestione la crisi del sistema bancario trascurando il ruolo che hanno avuto la riforma espressa nel T.U.B. e successivamente la Ue con la istituzionalizzazione della Ube. Si è trattato di cambiamenti strutturali: il sistema bancario è stato del tutto liberalizzato mentre è stata reintrodotta la pratica della banca universale, vietata dalla riforma del 36. Tali cambiamenti sono stati tali da riuscire a destabilizzare il nostro sistema bancario tra i più antichi al mondo. Le banche privatizzate e trasformate in S.P.A., secondo i dogmi della religione neoliberista, una volta cadute nelle mani della speculazione finanziaria si trasformano in strumenti di offesa, rapina e saccheggio della comunità che dovrebbero servire.

La normativa del bail-in risulta prociclica nei suoi effetti poiché risulta in grado di innescare un circolo vizioso in grado di provocare crisi di panico con potenzialità atte a scatenare quelle corse agli sportelli che rappresentano l’incubo del sistema bancario almeno sino a quando il contante non sarà del tutto abolito. La stabilità finanziaria si fonda, infatti, sulla fiducia, che gli utenti privati continuano ad avere nei confronti di quei mezzi di pagamento emessi dalle banche e cioè la moneta scritturale bancaria che la banca crea all’atto di concessione dei prestiti e che deve essere restituita con gli interessi.

I crediti deteriorati o non esigibili (NPL) sono un fenomeno generalizzato, frutto della scelta di tornare ad un modello economico, quello del liberismo finanziario, suicida per il 99% della popolazione. La necessità di ricapitalizzare risulta funzionale alla crescita del patrimonio attraverso fusioni, acquisizioni; strumentali, perciò, alla costruzione di grandi oligopoli bancari privati che dovrebbero loro permettere di nuotare in sicurezza in un mare di pescecani che non è altro che il brodo primordiale in cui vogliono rituffare la società intera e ci riusciranno se non si riuscirà a fermarli in tempo. Le politiche finanziarie di Bce e Ube hanno messo il focus sui criteri di patrimonializzazione piuttosto che sulla redditività delle banche, sui crediti inesigibili (NPL) piuttosto che su derivati, cartolarizzazioni e titoli tossici in generale. Il motivo è evidente. Si agevola, attraverso fusioni, acquisizioni e liquidazioni di banche in difficoltà, opportunamente trasformate in S.P.A., e rese scalabili, la formazione di grandi oligopoli di banche d’affari, sempre più controllate da fondi di investimento globali, nel segno della ulteriore e generalizzata finanziarizzazione dell’economia che pretende di continuare a far soldi con i soldi saltando a piè pari l’economia reale e anzi depredando e parassitando la ricchezza che quest’ultima era riuscita a costruire col lavoro delle generazioni che ci hanno preceduto.

Bisogna capovolgere questo stato di cose. Abbiamo bisogno soprattutto di banche pubbliche, democratiche ed etiche che operino in piena sintonia con l’interesse pubblico di cittadini, famiglie ed imprese. È urgente ricreare le condizioni in cui possono tornare ad operare col vecchio statuto le piccole banche popolari e di credito cooperativo strettamente complementari al tessuto produttivo locale. Ricordiamo la massima del capostipite dei Rothschild: «datemi il controllo della moneta di una nazione e non mi importa di chi farà le sue leggi» e agiamo di conseguenza per riprenderci quel che ci appartiene. La maggioranza siamo noi. Loro sono solo l’1%.

* Francesco Cappello, studioso di modelli economici alternativi, autore di Ricchezza fittizia povertà artificiosa Edizioni ETS – 2018