AttualitàConti pubbliciEconomia

Banche, a cosa servono, cosa fanno e dove prendono i soldi

Sappiamo tutto sul ruolo delle banche? Quali sono, cosa sono, cosa fanno e, soprattutto, cosa non fanno? Da dove prendono i soldi? Con chi si indebitano e perché falliscono?

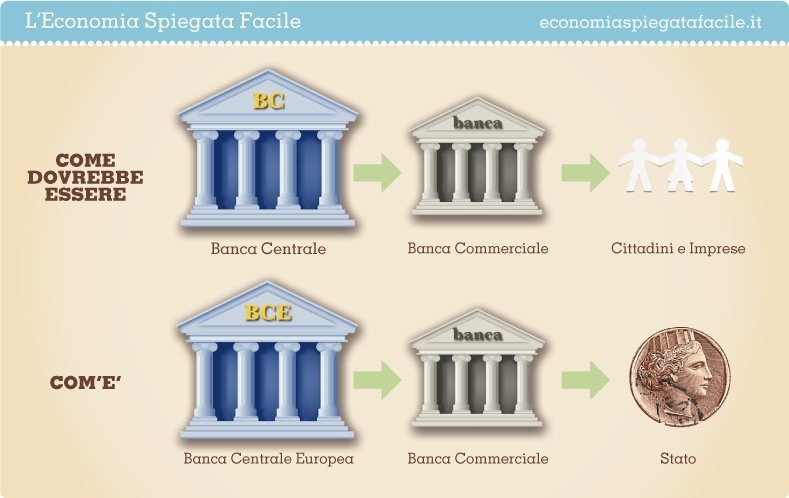

Il ruolo delle banche centrali e delle banche commerciali è ben definito dagli statuti e dalle norme bancarie. Innanzitutto iniziamo a capire cosa sono e cosa fanno o dovrebbero fare.

Come abbiamo avuto modo di accennare alla fine dell’articolo sulla moneta le Banche centrali (BC) hanno il compito di emettere la moneta o autorizzare l’emissione alle banche commerciali.

Quindi come prima cosa dobbiamo saper distinguere fa banche centrali e banche commerciali.

Il libro di economia spiegata facile entra nei dettagli abbastanza per avere molto bene in chiaro il sistema bancario.

QUAL È IL RUOLO DELLA BANCA CENTRALE.

Ogni BC ha ruoli diversi a seconda delle leggi vigenti negli Stati, ma comunque in linea di massima la Banca Centrale è responsabile della politica monetaria e valutaria.

La Banca Centrale solitamente ha ruolo di:

- vigilare sul sistema bancario e finanziario: rispetto delle leggi da parte delle banche;

- garantire il corretto funzionamento del sistema bancario, evitando che situazioni di CRISI (incapacità temporanea o prolungata di far fronte ai propri obblighi) di una singola banca possano portare ad una crisi generalizzata e al collasso dell’intero sistema. Quello che si è rischiato nel 2008 per capirsi;

- determinare i tassi d’interesse “guida” per il settore finanziario e bancario;

- prestare denaro alle banche con tassi molto agevolati, al fine di evitare crisi generalizzate del sistema;

- prestare denaro allo Stato, ovvero garantirne i debiti, eliminando il rischio di fallimento (default) sui titoli del debito pubblico (in questo modo, ad esempio, lo Stato non deve preoccuparsi della spada di Damocle dello spread) – la BCE NO;

- vigilare sulla stabilità dei prezzi (controllo dell’inflazione), utilizzando gli strumenti di politica monetaria, ad esempio tassi d’interesse e riserva obbligatoria (percentuale dei depositi bancari da mantenere presso la BC come riserva) per cercare di mantenere stabile l’inflazione;

- favorire l’occupazione – la BCE NO;

- vigilare sul tasso di cambio, ovvero sul prezzo della moneta rispetto a quelle straniere;

- emettere moneta.

Focalizzarsi solo su alcuni di questi obiettivi porta grossi problemi, SOPRATTUTTO quando la banca centrale non agisce contro la disoccupazione.

UNA DISOCCUPAZIONE ECCESSIVA CREA IL CROLLO DEI CONSUMI.

Chi non lavora non produce reddito e senza reddito non spende.

Il crollo dei consumi si riflette nella chiusura delle aziende (se non vendono perché nessuno compra, le aziende chiudono o falliscono). Il crollo dei consumi crea ancora più disoccupazione e un continuo impoverimento generalizzato della popolazione. In questo modo viene innescata una spirale negativa potenzialmente senza fine.

LA BCE HA COME OBIETTIVO PRINCIPALE IL CONTROLLO DELL’INFLAZIONE.

Cosa significa questo? Significa che se la BCE (la Banca Centrale Europea) dovesse scegliere tra due operazioni di politica monetaria, una che comporti una disoccupazione al 10% e un’inflazione al 2% ed un’altra che comporti disoccupazione al 2% e inflazione al 7%, sceglierà la prima.

Tuttavia se l’obiettivo della piena occupazione fosse semplicemente subalterno alla stabilità dei prezzi, la BCE starebbe attualmente facendo di tutto per combattere la disoccupazione.

Il problema è che dall’obbiettivo di piena occupazione previsto dalle Costituzioni, si è passati all’obbiettivo di mantenimento di un “tasso naturale di disoccupazione”, ovvero all’accettazione dell’esistenza di una sostanziale disoccupazione di lungo periodo come strumento di lotta all’inflazione.

QUAL È IL RUOLO DELLE BANCHE COMMERCIALI.

Le banche hanno l’insostituibile ruolo di “trasmettitrici” della moneta. Senza banche i risparmi delle persone resterebbero improduttivi.

Quindi hanno il delicatissimo ruolo di finanziare l’economia, “guidando” i risparmi dei privati in surplus (che hanno più denaro di quello che vogliono spendere) verso i soggetti in deficit (che hanno meno denaro a disposizione di quello che vorrebbero spendere: tipicamente le imprese ma anche i privati che devono fare importanti acquisti come ad esempio la casa).

Questo processo avviene selezionando chi merita un prestito da chi non lo merita.

Bisogna aggiungere che le banche possono estendere prestiti ben oltre la quantità di depositi raccolti. Tra poco vedremo come. Questo è un elemento fondamentale per il funzionamento dell’economia monetaria.

Quando una banca cessa di assolvere questo compito (come succede oggi per svariati motivi, ma essenzialmente legati alla regolamentazione bancaria), arrivano i problemi di blocco dell’economia.

COME VIENE TRASMESSA LA MONETA DALLA

BANCA CENTRALE EUROPEA ALL’ECONOMIA REALE?

La BCE emette moneta per farla giungere all’economia reale, MA PRESTA ALLE BANCHE PRIVATE E NON DIRETTAMENTE AGLI STATI.

Ciò comporta sì grossi profitti per le banche a spese degli Stati, ma sugli interessi (NON quindi sul capitale).

La Banca Centrale Europea stampa moneta e la presta alle banche commerciali a tassi di solito prossimi all’1% (dal 2015 il tasso di sconto per i Paesi con rating AAA è fissato allo 0,05%). Di recente in alcuni casi abbiamo avuto persino tassi negativi.

Tassi negativi significa che chi presta, quando riceverà i prestiti in dietro, riceverà MENO soldi di quelli che ha prestato.

Le banche commerciali grazie a questa elargizione dovrebbero prestare a tassi appena superiori (creando comunque utili alle banche stesse), alle famiglie e alle imprese.

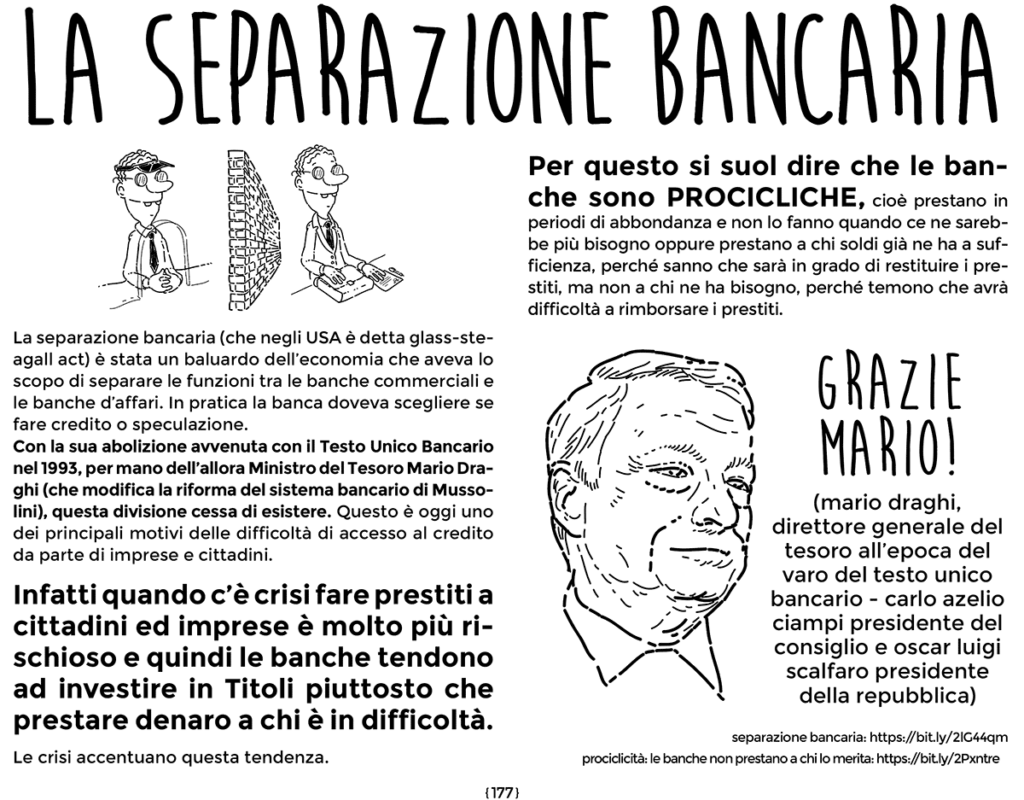

Tuttavia con la fine della separazione bancaria è venuto meno l’obbligo per le banche di scegliere se occuparsi di credito o di finanza.

Infatti oggi viene loro consentito di acquistare BTP (Buoni Poliennali del Tesoro) invece che obbligarle a fare credito alle imprese.

Gli investimenti sui titoli, messi sul mercato “drogato” dallo spread, fruttano ben di più che se immessi nell’economia reale a interessi “normali”. Più che altro risultano essere investimenti più sicuri.

Ai tempi della Separazione Bancaria (detta Glass Steagall negli USA) le banche commerciali erano suddivise fra chi aveva una vocazione finanziaria, ovvero di speculazione sui titoli di Stato o di borsa, e chi aveva il ruolo di trasmettitrice del prestito.

Separazione bancaria – dal libro di economia spiegata facile

Invece oggi non esiste più una distinzione fra banche che possono operare nel settore finanziario e banche che debbano svolgere il compito sociale originariamente stabilito, ovvero l’obbligo di prestare all’economia reale, grazie a Massimo D’Alema che nei primi anni Duemila decise di cancellare questa divisione.

PERCHÉ LA BCE NON PRESTA DIRETTAMENTE AGLI STATI?

Lo Statuo della BCE non le consente di prestare agli Stati o alle famiglie ed alle imprese.

Questo principio si fonda sulle teorie economiche neoliberiste oggi in voga e ampiamente sostenute sia dalle corporations, sia dai mercati finanziari, le banche che dai governi compiacenti, teorizzate da Adam Smith ed estremizzate da Von Hayek tra l’800 ed il ‘900 i mercati si saprebbero auto regolare senza bisogno dell’intervento dello Stato il quale, secondo la teoria, dovrebbe dettare le regole del gioco ma poi dovrebbe rimanerne fuori.

Quindi di fatto lo Stato (e lo stato sociale) dovrebbero reggersi all’interno di questo teorico equilibrio naturale che, alla prova dei fatti, non esiste.

Infatti oggi lo Stato è diventato un intermediario per conto dei mercati, visto che le tasse che paghiamo servono principalmente a rimborsare gli interessi sul debito, prova ne sono i 3.000 miliardi riscossi in 20 anni a fronte di 2.000 miliardi di debito. Debito che nonostante ciò continua a salire, ma di questo parleremo in un altro articolo.

Il pezzo che stai leggendo è stato scritto quattro anni fa in occasione della creazione del KIT economico di sopravvivenza e, come puoi vedere, riflette esattamente la situazione odierna. Non male vero?

Dal KIT ne è nato un libro molto letto e premiato con il Diploma d’Onore al concorso internazionale Milano International

ACQUISTALO ADESSO!

ACQUISTALO ADESSO!

COME VENGONO UTILIZZATI I NOSTRI RISPARMI DALLE BANCHE.

I risparmi dei cittadini in “teoria” dovrebbero servire per finanziare l’economia reale.

Quando, però, una banca cessa di assolvere questo compito e diventa prevalentemente una Banca d’investimenti, fa sì che la liquidità venga dirottata nei mercati finanziari.

Il blocco del credito ha prodotto il passaggio da un’economia di mercato (reale), legata cioè alla produzione di beni, ad un economia finanziaria, legata alle speculazioni sui titoli di borsa.

La crisi scoppiata nel 2008 con il fallimento della Lehman Brothers negli Usa e il suo dilagare nel mondo è imputabile a questo cambiamento di ruolo delle Banche. Il loro ruolo è passato da essere a promotrici dell’economia reale a speculatrici di Borsa!

Per capire meglio il ruolo del risparmio nella funzione teorica della banca commerciale facciamo il seguente esempio.

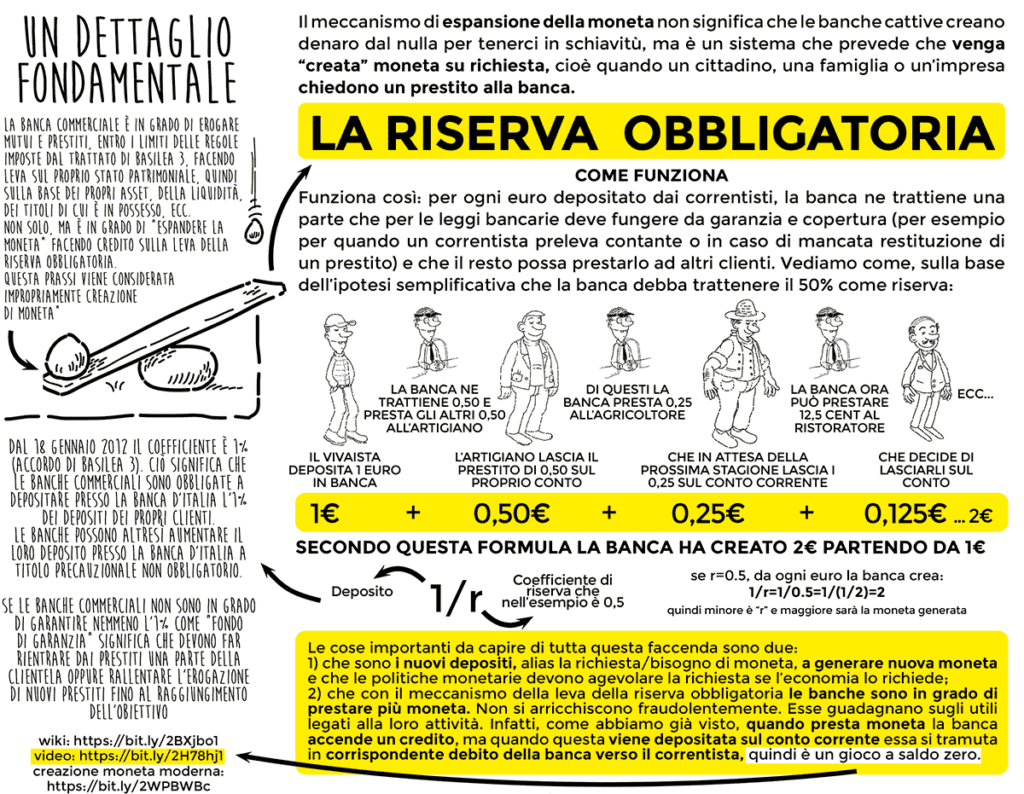

Il risparmiatore che apre un conto corrente e vi deposita, supponiamo, 1000 euro, dà la possibilità alla banca di prestare quel denaro ad un altro correntista impegnandosi a trattenere solamente il 2% a deposito quale limite minimo per garantire i flussi di cassa giornalieri.

Hai mai fatto caso che esistono rigorosi limiti al prelievo di contante in banca?

Il motivo è principalmente questo: perché nei depositi non ci sono soldi sufficienti per garantire l’estinzione di tutti i conti correnti (stiamo semplificando).

Quel 2% che la banca mette a deposito viene chiamato RISERVA OBBLIGATORIA ed è un obbligo imposto dalla Banca Centrale.

LA RISERVA OBBLIGATORIA, DETTA FRAZIONARIA

Ora con i 998€ che la banca può “riciclare” viene erogato un prestito che se messo a deposito nel conto corrente del secondo cliente dà la possibilità alla banca di erogare un ulteriore prestito del 98% di quei 998€ e così via pressoché all’infinito.

In questo modo quindi la banca, basandosi sui depositi dei clienti è in grado di generare nuova moneta CREATA DAL NULLA.

riserva obbligatoria o riserva frazionaria – dal libro di economia spiegata facile

Così se l’interesse serve a coprire le spese di esercizio della banca, dall’altro lato la banca potrà sempre creata la moneta necessaria al normale equilibrio economico del Paese. Ciò che genera moneta, non è la banca di per sé ma la richiesta di credito. Quindi la richiesta da parte dell’economia reale.

Quindi attenzione alle tesi complottistiche sulla riserva frazionaria. In realtà questo istema consente di generare sempre credito su richiesta. Perciò da una parte la creazione di moneta ci dà la possibilità di creare lavoro, dall’altra ci dimostra che il denaro non è una risorsa finita, limitata.

Non essendo più ancorata all’oro sin dal 1971, la moneta di per sé non è soggetta a scarsità. A meno che ciò non venga deciso a tavolino.

Comunque per comprendere appieno il meccanismo della riserva frazionaria rimandiamo al libro di economia spiegata facile.

PERCHÉ LE BANCHE NON PRESTANO I SOLDI?

Nell’architettura di normative esistente le banche si ritrovano a dover rispettare numerose e stringenti regole bancarie.

In particolare, il sistema di Basilea 3 restringe molto lo spazio discrezionale delle banche nel senso che le obbliga a rispettare rigidi parametri di credito.

Anche se, come dimostra il credito allegro che ha causato numerosi NPL (crediti inesigibili), le banche accusano enormi sofferenze, al contempo queste si comportano in modo sempre più prociclico.

Essere prociclici significa che in periodi di crisi le banche tendono a prestare di meno, perché temono di non recuperare i prestiti concessi.

Anzi, meglio, tendono a concedere prestiti a chi ne ha meno bisogno (ma è in grado di offrire maggiori garanzie) e a non prestare a chi ne avrebbe bisogno.

Proprio operché un soggetto è “bisognoso” lo mette in condizioni di vedersi assegnato una rating inferiore e quindi di renderlo un soggetto potenzialemte a rischio.

Basilea 3 irrigidisce proprio i meccanismi di facilitazione del credito imponendo alle banche di concedere soltanto prestiti sicuri.

I casi di Banca di Verona che ha perso 10 milioni di prestiti a Vacchi, e più in su, con i casi delle banche venete e di MPS, dimostrano che queste regole sono state aggirate per fare favori a persone particolari.

A farne le spese sono le piccole e micro imprese e tutta la catena dell’economia.

In situazioni di prociclicità occorrerebbe un sistema di credito pubblico o quantomeno del famoso prestatore di ultima istanza, com’era Banca d’Italia, di cui abbiamo già parlato.

LE BANCHE FALLISCONO?

Le banche falliscono, come chiunque altro, quando non sono più in grado di pagare i debiti.

Ciò avviene tipicamente quando i crediti inesigibili (o incagliati), cioè i non performing loans (NPL) superano gli attivi.

Nel caso degli NPL falliscono perché hanno prestato soldi a soggetti che non meritavano il credito e che l’hanno perso o fatto sparire e quindi non sono in grado di restituirlo.

Quando una banca risulta svuotata nel capitale rispetto allo scoperto essa fallisce.

Gli aiuti di Stato sono stati ingenti in Europa e nel resto del mondo, meno da noi, ma di questo ne parleremo in futuro

Come si generano le crisi delle banche – dal libro di economia spiegata facile

Può lo Stato occuparsi della gestione degli NPL, prima che arrivino fondi avvoltoio, evitando così danni sociali?

Lo Stato non può intervenire direttamente nella gestione degli NPL delle banche.

Tuttavia esistono società di riscossione crediti pubbliche che possono occuparsi degli NPL in tempi più lunghi rispetto a quelli concessi alle banche e quindi con maggiori possibilità di massimizzazione delle vendite.

Avere più tempo per vendere gli npl significa avere più probabilità di incontrare condizioni di mercato favorevoli e quindi di realizzare maggiori profitti, ovvero minori perdite.

In Italia chi svolge questi compiti è la ex SGA (oggi AMCO), una società di riscossione crediti pubblica che in passato si è già occupata della gestione di NPL.

Fu proprio SGA a rivendere gli NPL del Banco di Napoli ricavando il 98% del valore dei crediti inesigibili.

DA DOVE PRENDONO I SOLDI LE BANCHE?

È VERO CHE NON CI SONO ABBASTANZA SOLDI?

ACQUISTALO ADESSO!

ACQUISTALO ADESSO!

Il presente materiale va inteso come di pura divulgazione.

L’Economia Spiegata Facile: Benché i dati e i contenuti siano stati vagliati, provengano da fonti ufficiali, siano di valore scientifico e provengano da studi accademici e/o da statistiche ufficiali ed archivi storici, la loro esposizione è volutamente sintetica e semplificata al fine di renderli comprensibili al grande pubblico.

Questo materiale non sostituisce la lettura scientifica o lo studio accademico e/o di più alto profilo.