Euro crisis

Analisi tascabile sulla crisi dell’Euro e sugli effetti economici nei Paesi euro-periferici

Fiumi di parole sono stati versati per descrivere il problema dell’euro. Visto che la mia estrazione non è economica ma molto più pratica, mi permetto di proporre la seguente analisi, che non ha l’ambizione di valutare tutti i drivers del fenomeno della crisi dell’euro ma solo quelli che spiegano una buona parte degli effetti, azzardiamo attorno all’80% (come Pareto insegna…., tradendo la mia estrazione). Infatti tutte le analisi in cui mi sono imbattuto mi sono sempre sembrate troppo dispersive e quindi tendenzialmente inconcludenti, oltre che inutilmente complesse in qualche caso. Dunque, ho deciso di tentare il compendio, illustrando una possibile big picture, andando a spiegare passo passo il ragionamento seguito con ragionamenti accessibili.

Chi scrive è convinto che di per se il debito sia un problema relativo, ossia il debito diventa un problema solo in assenza di crescita (e qui comprendiamo perché il primo ministro giapponese Abe stia puntando nel 2013 ad una crescita senza mezzi termini, a livello di policies monetarie). Fare come ha fatto l’esimio prof. Mario Monti, che Dio l’abbia in gloria, significa incrementare le tasse senza tenere in considerazione se tali provvedimenti possano incidere o meno sulla crescita (GDP) in misura maggiore o minore rispetto all’effetto della misura stessa. Ovvero, andando alle conclusioni, quanto fatto dal precedente Governo con l’austerity (e, aggiungo, con un atteggiamento verso i cittadini improntato all’assoluta incertezza del diritto e dei diritti oltre che al pessimismo, inducendo una costante messa in discussione degli impegni sottoscritti dallo Stato – quest’ultimo effetto è un danno che non è ancora stato stimato dagli economisti, ma andrà fatto prima o poi -), è stato di aumentare le tasse al servizio del debito, determinando però il collasso del GDP in misura addirittura maggiore! Dunque, il rapporto Debito/GDP invece che scendere è salito a causa di un crollo del denominatore, mandando anzi il rapporto in iperbole (ossia, secondo me non lo fermiamo più in assenza di un evento “traumatico”…., spero di sbagliarmi).

Parimenti, ed a scanso di equivoci, è chiaro che il debito va pagato, sempre. Ma nulla è stato definitivamente detto in che valuta, questo deve essere concesso visto che in ogni caso si tratta di debito nazionale e non di euro-debito (ossia il denaro è stato preso a prestito con i BtP mica con gli Eurobonds! O sbaglio?).

Tornando all’argomento in discussione, la crisi dell’Euro ha secondo il mio modesto parere creato effetti pratici deleteri – quasi fatali – che oggi si definiscono anche come squilibri interni, squilibri che conoscendo i tedeschi potrei anche dire che sono voluti o anche tatticamente pianificati se preferite. Semplicisticamente, detti squilibri accumulati dalla nascita dell’euro si possono riassumere in:

- Incremento dell’inflazione nei paesi periferici rispetto alla core-Europe

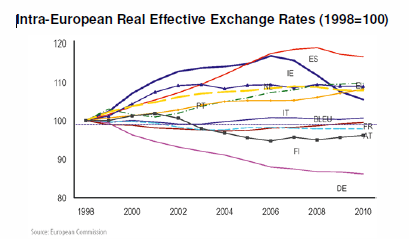

- Dunque, riduzione di competitività dei paesi con maggiore inflazione interna (vedasi “Intra European Effective Exchange Rates”, grafico)

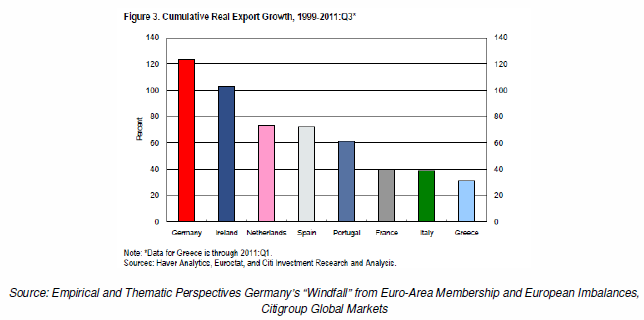

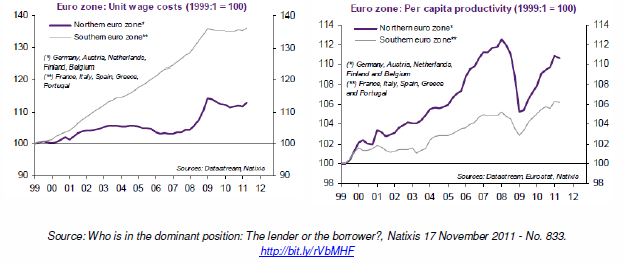

- Tale differenza di competitività ha generato un vantaggio competitivo per le aziende core-Europe che hanno via via spiazzato quelle periferiche (competitività assimilabile a produttività, vedasi “Euro Zone per capita productivity” e “Cumulative Real Export Growth”, grafici)

- Ad oggi il tasso di cambio apparente interno ad ogni Paese mostra un costo della vita più elevato nei paesi periferici rispetto alla Germania, proprio per il differenziale di inflazione accumulato.

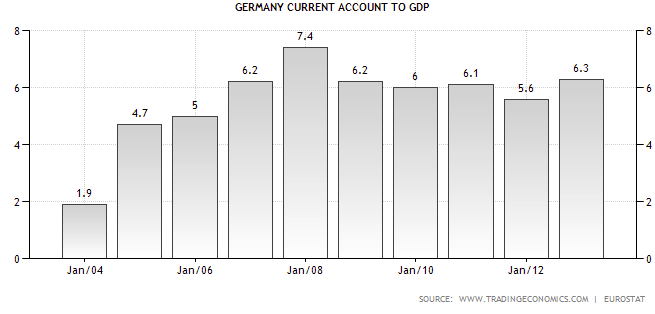

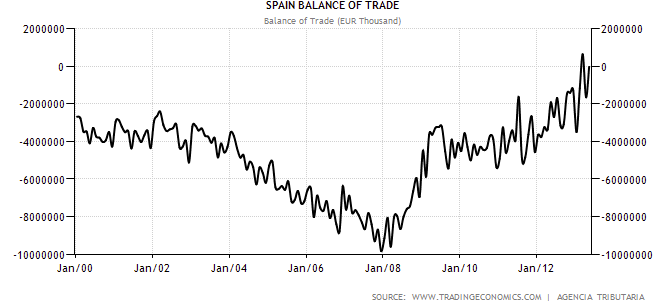

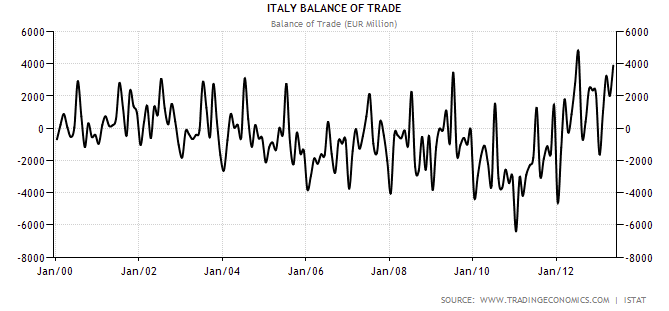

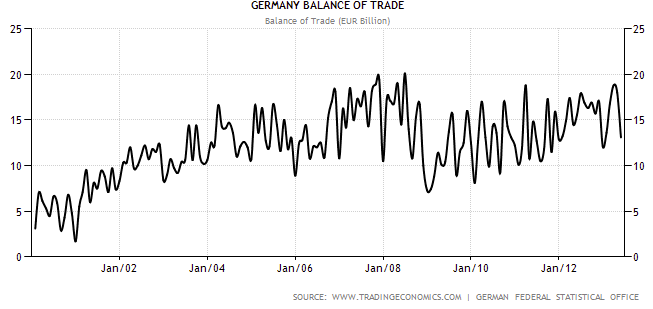

- Va di pari passi l’accumulo di deficit nei paesi periferici a fronte di un accumulo di surplus principalmente in Germania

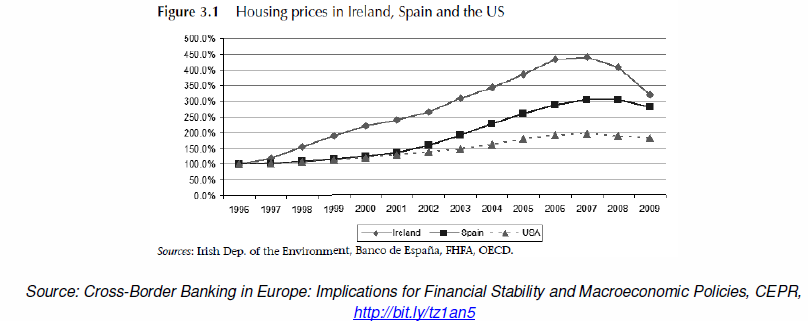

Il Mercato ha assecondato per circa dieci anni queste asimmetrie, accompagnate in molti paesi – ma non in Italia – da un incremento dell’aggregato di debito pubblico + privato facilitato da tassi ridotti simil tedeschi, condizione che ha di fatto innescato la bolla immobiliare soprattutto in alcuni Paesi EU che erano precedentemente abituati ad alti tassi di interesse (vedasi “Housing Prices in Ireland, Spain and US, grafico). Dunque:

- Come introdotto precedentemente, ciò ha permesso l’accumulo di deficit differenziali nei paesi periferici e di corrispondenti avanzi in quelli core (in termini di bilancia dei pagamenti).

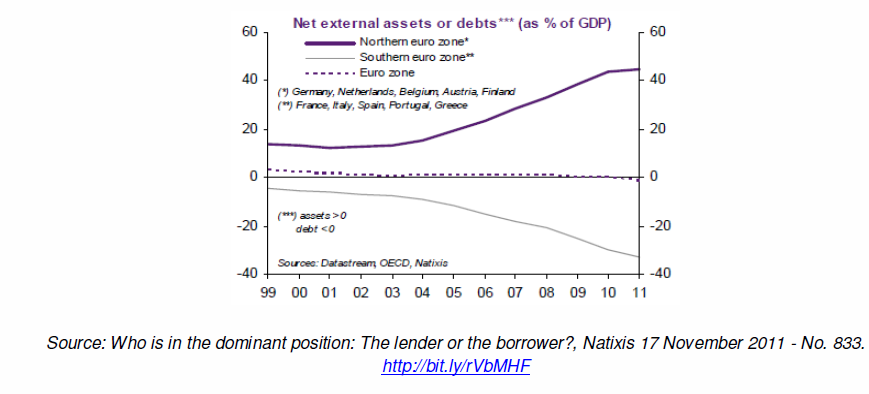

- I disavanzi dei paesi periferici guarda caso sono stati finanziati dai paesi core europe (vedasi “Net external assets or debt”, grafico)

- Le banche hanno accumulato debito che, in presenza di un’erosione della qualità del credito nazionale sia esso statale o privato all’atto dell’esplosione della crisi, ha costretto le stesse a limitare la propria esposizione in termini di ulteriori crediti, di fatto rallentando l’economia (e non è detto che non sarà necessario un salvataggio delle banche se l’economia dovesse ulteriormente peggiorare e dunque il rischio credito aumentasse: ciò comporterebbe un abbassamento del valore degli assets detenuti dalle banche e quindi un crollo del capitale proprio, con conseguente rischio default)

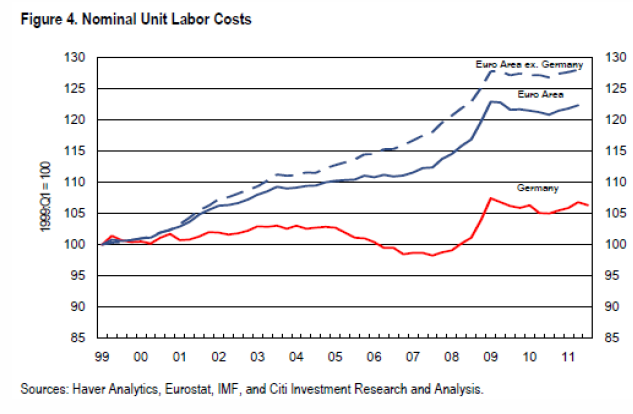

Possiamo tranquillamente aggiungere che, in tale contesto, i Governi sud Europei dal 2001 ad oggi non hanno né controllato il differenziale inflattivo creatosi (Governi sia di destra che di sinistra) né messo in atto politiche di lungo termine mirate a creare crescita e/o a limitare gli incrementi salariali (vedasi “Euro Zone: Unit Wage Costs” e “Nominal Unit Labour Costs”, grafici). E questo, nota bene, non è stato un problema solo italiano ma dell’intera Europa esclusa la Germania.

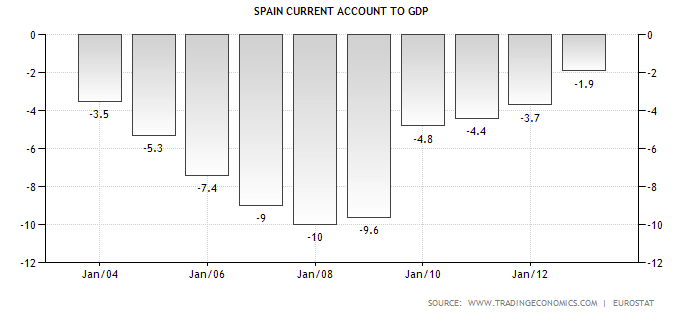

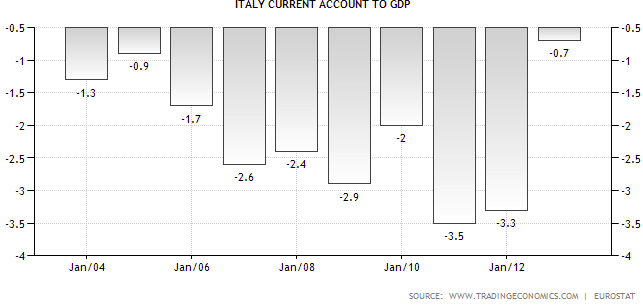

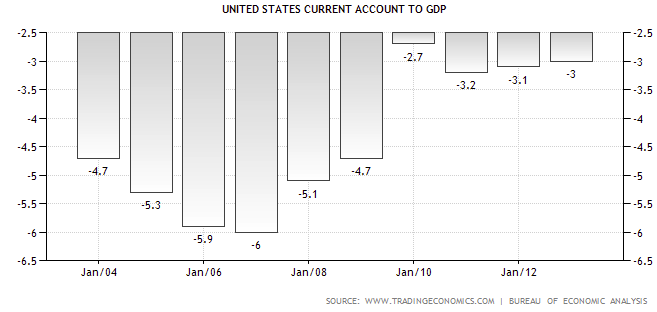

Una dedica particolare va alla Spagna che seguendo con attenzione gli indirizzi europei ha privatizzato molti segmenti strategici (pensiamo all’energia, Endesa), oltre ad aver “aiutato” per circa una decina d’anni la bilancia dei pagamenti dell’euro a non essere in forte surplus in presenza del costante e immane avanzo tedesco (leggasi evitando l’apprezzamento della moneta unica, fatto molto caro alle industrie centro europee: la Spagna è stata fino al 2008 una cicala ben più grande degli USA in termini di deficit di bilancia dei pagamenti vs. GDP, vedasi “Spain/Germany/Italy/USA Current Account to GDP, serie di grafici, e seguente serie sui trade balances/bilancia commerciale). Bene, sebbene la Spagna fu molto utile in passato per i fini di un euro debole, oggi sta morendo di disoccupazione e di assenza di crescita. Con il beneplacito dell’Europa.

Finalmente, le strade per correggere gli squilibri europei sono:

- ipotizzando di mantenere la moneta unica, correggere il costo della vita nei paesi periferici, riducendo la domanda aggregata ed i consumi in genere ed incrementando le tasse (si, è logico aumentare le tasse, ed il fiscal compact va precisamente nella stessa direzione)

- ciò causerebbe una riduzione del tenore di vita del paese ed un eventuale accaparramento da parte degli stranieri di assets strategici “svenduti” dal paese in crisi

- i tumulti richiamati dal M5S sono semplicemente un normale effetto collaterale del punto precedente

- in caso di rottura della moneta unica, innesco delle crescita economica per via della conseguente svalutazione competitiva, sebbene questo vada a detrimento del valore degli assets e dei risparmi ridenominati in lire

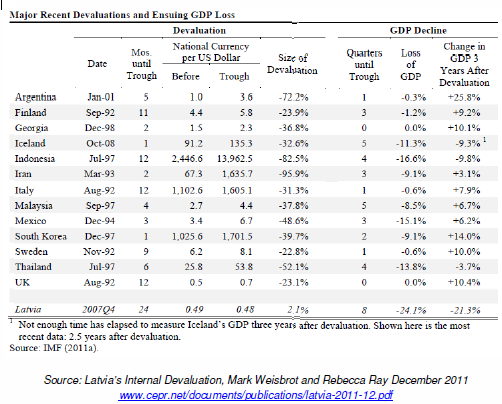

- notasi che gli effetti della svalutazione sono stati storicamente favorevoli alla crescita, di norma (vedasi “Major Recent Devaluation and Ensuing GDP Loss”, tabella)

- dati alla mani . tabella testè indicata -, gli Stati che hanno saputo reagire positivamente alla svalutazione sono quelli ad alta vocazione industriale (S. Corea, Svezia, Italia etc.)

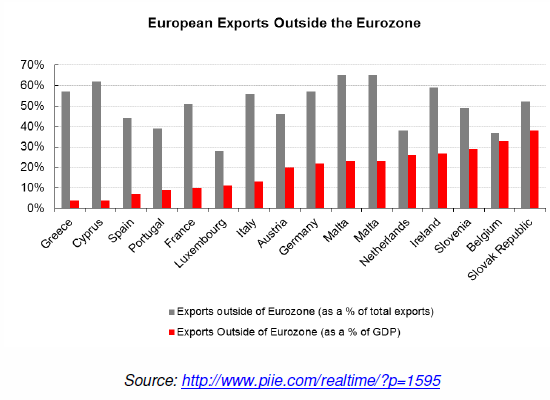

- notasi inoltre che il paese europeo che può avere la forza di spiazzare l’industria tedesca a fronte di un’eventuale svalutazione sembra principalmente l’Italia, considerando l’export italiano in ragione del volume di export sottostante, proporzionale al GDP (vedasi “European Export Outside the Eurozone”, grafico)

- in generale, costringere l’Europa ad una forma di mutualizzazione del debito sebbene ciò possa essere utile ma non necessarimente risolutivo, come non risolutivo è allungare i termini del fiscal compact

- qui bisogna contestualizzare sia il termine mutualizzazione che di allungamento dei termini per fare una prognosi corretta; ad es. passare da 20 anni di fiscal compact a 50 avrebbe un senso compiuto, mentre passare a 25 non significherebbe nulla

- in ogni caso convincere la Germania a rettificare un sistema che le sta dando tanto potere continentale quanto probabilmente ne ebbe per l’ultima volta nel 1940, all’atto della conquista di Parigi, è e sarà molto difficile indipendentemente dal colore della cancelleria tedesca post elezioni/settembre 2013; diciamo che bisognerà costringerla o almeno metterla alla strette minacciando ad esempio l’uscita dall’euro (ed ecco l’importanza di essere committed a rompere la moneta unica se fosse il caso).

Dunque, oggi la scelta che i paesi euro periferici devono fare è:

- A) rimanere nell’euro ed essere destinati alla miseria per 20 anni (ossia per la durata del fiscal compact, che indica in 20 anni il periodo entro cui il debito di ogni nazione deve passare dal livello attuale al 60% imposto dal trattato di Maastricht, ovvero per l’Italia pagare costantemente il debito ogni anno per circa il 3.5% di GDP), o

- B) uscirne/minacciare seriamente di uscirne, con lo scopo di fare ripartire l’economia in caso di rottura della moneta unica o stimolandola attraverso un allentamento dei termini del fiscal compact in caso di ammorbidimento tedesco (essendo pronti a pagare il prezzo di una ridenominazione dei risparmi e degli assets nazionali in lire)

Bisogna stigmatizzare che i casi A) e B) di fatto sono di fatto applicabili solo all’Italia, in quanto:

- unico tra i paesi oggi in crisi a poter vantare un debito giuridicamente riferito alla valuta del proprio Paese e non in Euro (i BtP non sono Eurobonds!)i

- unico tra i paesi euro periferici ad avere una base industriale in grado di poter trarre vantaggio da una svalutazione competitiva.

Ca va sans dire che nel caso A) la Germania, in un contesto europeo di generale depressione, è destinata ad avere una crescita relativamente elevata per tutto il periodo del fiscal compact, sempre che trovi mercati dove vendere i propri prodotti (in questo senso la Germania è economicamente legata non tanto all’Europa quanto alla crescita dei consumi mondiali per i propri prodotti e della crescita cinese in particolare). Nel caso B) sarebbero invece dolori per i teutonici.

Ecco perché, per annullare il rischio del caso B) la Germania deve togliere concorrenti dal mercato, soprattutto – come abbiamo visto – quelli più temibili, ossia a livello europeo quelli italiani (che oggi sono anche tra i più deboli). E questo lo deve fare rapidamente, ossia prima che un’eventuale crisi globale dei consumi indebolisca la propria macchina produttiva erodendo la ricchezza accumulata negli ultimi 10 anni e/o tumulti popolari nei paesi periferici possano mettere a repentaglio un piano fino ad oggi perfettamente riuscito.

In questi termini quasi cartesiani l’attesa acquisizione dei campioni nazionali da parte di aziende core europe non è più speculazione ma una semplice constatazione, essendo solo questione di tempo. Che poi avvenga per il tramite dell’imposizione di una richiesta d’aiuti da parte dell’ EU o in altro modo è solo una questione di metodo, non di sostanza.

Per intanto, avendo finito la dissertazione, la cosa più bella sta ora nella dimostrazione del teorema citato sopra, chiamiamolo anche big picture, per il tramite di dati concreti: vi ho proposto selezionati grafici, spero siano chiari. Più o meno ho proposto un grafico per ogni bullet point, lasciando a Voi la valutazione sulla bontà delle tesi espresse.

Sul da farsi per il futuro invece meglio che ognuno tragga la propria personalissima conclusione, anche perché sarà responsabile della propria scelta, ben sapendo che l’Italia è divisa tra euriani e liriani in modo abbastanza simmetrico.

Tengo solo a dare la mia opinione su un fatto: dati alla mano, per chi ha figli nel bellissimo paese che si chiama Italia la probabilità che la prole possa essere destinata ad un futuro lavorativo di spaghetti e mandolino non mai è stata così alta da dopo la prima guerra mondiale…. Questo è ciò che penso. E dunque, ecco un’altra analisi che gli economisti dovrebbero fare, ossia sfatare il mito che il turismo salverà l’Italia, di fatti ce lo dice la Germania che ha le industrie.

Gli spaghetti sono serviti.

Nei prossimi interventi si cercherà di evidenziare quali sono le radici del progetto europeo, per capire meglio perché siamo arrivati a questo punto e soprattutto da dove siamo partiti.

_______________________________________________________

Pingback: Trading Titoli di Stato "volume V" (Gennaio 2013 - Dicembre 2013) - Pagina 1494 - I Forum di Investireoggi

Pingback: Diciamola Tutta: Mario Monti ha fatto un Disastro (e la Germania ringrazia). Ecco perchè | Scenarieconomici.it

Pingback: Diciamola Tutta: Mario Monti ha fatto un Disastro (e la Germania ringrazia). Ecco perchè