Attualità

4300 mld di dollari di opzioni in scadenza venerdì. Circolare gente, circolare…

Mentre il “turbo taper” rischia di rendere decisiva la conferenza di domani della FED, venerdì sarà una tranquilla giornata con soli 4300 miliardi di dollari di opzioni in scadenza.

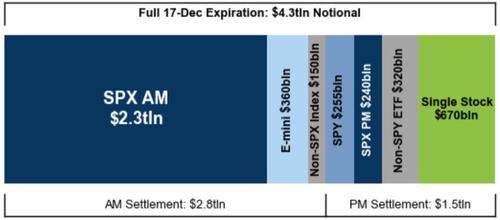

$ 4300 miliardi di nozionale di opzioni su azioni (che fanno riferimento a oltre l’8% della capitalizzazione di mercato di Russell 3000) stanno scadendo (compresi $ 2300 miliardi di opzioni trimestrali SPX, $ 360 miliardi di opzioni su SPX E-mini futures, $ 255 miliardi di opzioni SPY e $ 670 miliardi di singole stock option). Tra l’altro la scadenza è divisa fra mattino e pomeriggio..

Questa è stata storicamente la settimana più attiva dell’anno di negoziazione delle opzioni.

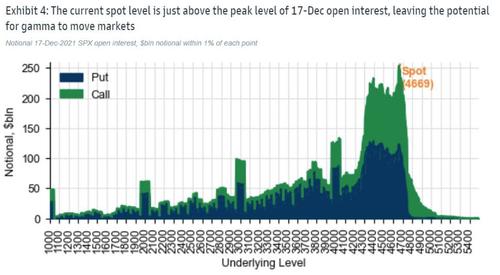

L’OpEx del dicembre 2021 ha un interesse aperto totale inferiore rispetto alla scadenza dello scorso dicembre, ma più del suo interesse aperto è vicino ai soldi rispetto allo scorso anno. Anche se questa è la scadenza di dicembre più piccola in almeno un decennio, ma più grande di quasi tutte le scadenze non di dicembre.

Come osserva Goldman, l’elevata volatilità nell’ultimo mese ha portato i volumi di opzioni su indici più alti dell’anno, lasciando un posizionamento extra leggermente al di sotto dell’attuale livello spot dopo che l’SPX (l’indice basato sulla borsa USA )ha raggiunto un nuovo massimo storico.

Anche quando l’SPX ha raggiunto un nuovo massimo storico venerdì (10 dicembre), il VIX è stato al suo massimo per un giorno record di SPX da quando l’indice ha toccato 3975 a marzo, coerentemente con un ambiente di elevato rischio macro.

Secondo Goldman, il prevalente premio per il rischio di volatilità elevata quest’anno è un’indicazione che gli investitori sono stati acquirenti netti di opzioni sugli indici, lasciando una posizione gamma corta “street” che può aiutare la volatilità a rimanere elevata questa settimana.

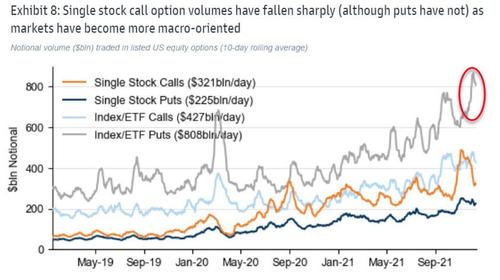

Come conclude SpotGamma, la volatilità dei singoli titoli rimane piuttosto elevata anche se i volumi sono diminuiti moderatamente negli ultimi mesi.

La forte performance negativa di molti titoli sta attirando ampi volumi put , cioè di opzioni di vendita, creando un gamma negativo altamente concentrato alla scadenza del 17/12.

Per i primi 50 titoli con elevati volumi di opzioni, gli investitori hanno scambiato 196 miliardi di dollari in put (opzioni di vendita) nel giorno medio dell’ultimo mese, con un aumento del 40% rispetto all’anno precedente. TSLA, HD, PFE, AMD e SE sono tra i titoli ad alta capitalizzazione di mercato in cui i volumi put sono aumentati di oltre l’80% rispetto all’anno precedente.

Il problema di avere posizioni “Put” è che sono contratti di vendita a termine, quindi.. Bisognerebbe avere i titoli da vendere. Se sono opzioni pure no problem: si perde la commissione e via. Però se sono “Futures”, con obbligo di consegna del titolo, la cosa è completamente diversa. Venerdì potremmo vedete tante posizioni da coprire.