Esteri

Perché il mercato dei Titoli di Stato giapponesi ha ignorato il downgrade di Moody’s – Brian Romanchuk

L’agenzia di rating Moody’ ha fatto il downgrade del Giappone da A1 a Aa3 il primo dicembre. La non-reazione del mercato dei Titoli di Stato giapponesi (JGB Market) è stata motivo di un certo divertimento; ancora una volta si stanno deridendo i severi ammonimenti degli analisti delle agenzie di rating. Questa non è compiacenza da parte dei partecipanti al mercato obbligazionario, ma piuttosto riflette il fatto che le agenzie di rating non hanno alcuna metodologia ragionevole nel trattare di sovranità valutarie.

L’azione di rating

Moody’s ha riassunto le giustificazioni per l’azione sul rating come segue:

I fattori chiave per il downgrade sono i seguenti:

1. incertezza sulla realizzabilità degli obiettivi di riduzione del deficit di bilancio;

2. incertezza sui tempi e sull’efficacia delle misure politiche che incentivano la crescita, in un contesto di pressioni deflazionistiche; e

3. di conseguenza, il rischio di un incremento delle rendite sui titoli di Stato giapponesi ed una ridotta accessibilità al debito nel medio termine.

In particolare la dichiarazione ha avvertito:

Tuttavia, la strategia comporta rischi per il consolidamento fiscale e, in un periodo più lungo, di accessibilità e sostenibilità del debito. I deficit del Giappone ed il debito rimangono molto alti, ed il consolidamento fiscale diverrà sempre più difficile da raggiungere, con il passare del tempo, dato l’aumento della spesa governativa, in particolare per i programmi sociali associati al rapido invecchiamento della popolazione.

Cosa è la sostenibilità?

La logica di Moody’s ruotava intorno alla sostenibilità. Sfortunatamente, non c’è un modo ragionevole di definire la “sostenibilità” per un paese che controlla la moneta che prende a prestito. Proiezioni di livelli del debito basate su ipotesi “ad hoc” per il saldo primario non sono un modello macro; queste non tengono in conto le relazioni tra il settore governativo e quello non governativo. C’è molta discussione sulla possibilità che il governo non sia all’altezza degli obiettivi di bilancio. Non c’è nessuna spiegazione del perché il mancato raggiungimento degli obiettivi di bilancio in futuro faccia la differenza quando i mancati raggiungimenti sugli obiettivi passati hanno avuto esattamente un impatto osservabile uguale a zero.

Va notato che alcuni governi – quelli che prendono a prestito in valuta estera, o sub-sovrani (Governi statali, provinciali o municipali) fanno default di routine. Per questi governi, la metodologia delle agenzie di rating possono funzionare su base statistica.

Se un governo prende a prestito in una valuta che è definita dalla banca centrale che controlla (una condizione che esclude l’Euro-area) può fare default per alcuni motivi:

– #1. il governo smette di esistere (rivoluzione, guerra);

– #2. per incompetenza nelle operazioni di finanziamento (come discusso durante il fiasco del “tetto del debito” degli Stati Uniti);

– #3. il ripudio del debito (“riluttanza a pagare”)

Le metodologie usate dalle agenzie di rating si concentrano sui rapporti fiscali del governo e non ci dicono nulla di geopolitica. Pertanto anche se lo scenario #1 è stato storicamente una delle principali fonti di default, le agenzie di rating ci dicono poco circa questa possibilità.

Un errore nelle operazioni di finanziamento (scenario #2) è possibile a causa dell’incompetenza del governo, ma sembra piuttosto improbabile. Ci sarebbe così tanta pressione per trovare una soluzione da parte di tutte le parti coinvolte (inclusi i detentori dei titoli) che le regole operative sarebbero piegate per permettere al finanziamento di continuare [roll over n.d.t.]. Invece, il rischio reale è il #3, anche se il ripudio del debito potrebbe essere mascherato come un problema operativo (come visto nella “lotta” sul “tetto del debito”).

Ho deliberatamente escluso “la rivolta dei mercati” nella quale i partecipanti al mercato si rifiutano di fare l’offerta alle aste del debito e forzano il default. Il potere di quelli che vengono chiamati “bond vigilantes” è provvisorio, visto che una determinata banca centrale può sempre ficcare i titoli a breve scadenza giù per la gola del sistema bancario. (“È una buona licenza bancaria, sarebbe stato un peccato se le successo qualcosa”). Se una simile rivolta sembrasse avvenire, sarebbe una parte dello scenario #2; sarebbe solo incompetenza della agenzia di finanziamento e/o della banca centrale.

Così la domanda è: perché mai il governo dovrebbe decidere di ripudiare il suo debito?!

Meccanismi per ripudiare

Se guardassimo solo alle variabili finanziarie economiche e governative, sembrano esserci solo due meccanismi che possono far scattare il ripudio:

– Inflazione (includendo una caduta della moneta) fuori controllo; oppure costi per interessi “troppo grandi”.

(Uno può immaginare le ragioni per ripudiare il debito che sono legate ad un punto di vista economico. Per esempio, la sinistra può rifiutare di trasferire soldi ai rentiers, mentre la destra potrebbe non voler più finanziare il governo centrale. I rapporti fiscali non contano in nessuno dei due casi)

Un alto rapporto debito/PIL considerato da solo è privo di significato, come molti “orsi” del mercato dei Titoli di Stato giapponesi hanno scoperto nelle ultime due decadi. Il debito del governo è stato continuamente finanziato in grandi quantità; e così non vi è un particolare “rischio di finanziamento” associato all’incremento del rapporto debito/PIL.

L’inflazione è, in ultima analisi, il vero rischio di politiche fiscali troppo allentate. Tuttavia non c’è nulla che colleghi i rapporti fiscali giapponesi con il tasso di inflazione. Sicuramente non abbiamo visto nessun effetto finora; e non ci sono segnali di un cambiamento strutturale nell’economia. In ogni caso, un’alta inflazione farà aumentare il PIL nominale e diminuire il rapporto debito/PIL di cui tutti sono preoccupati.

Questo ci lascia con il meccanismo degli interessi “troppo grandi”.

Costi in interessi giapponesi

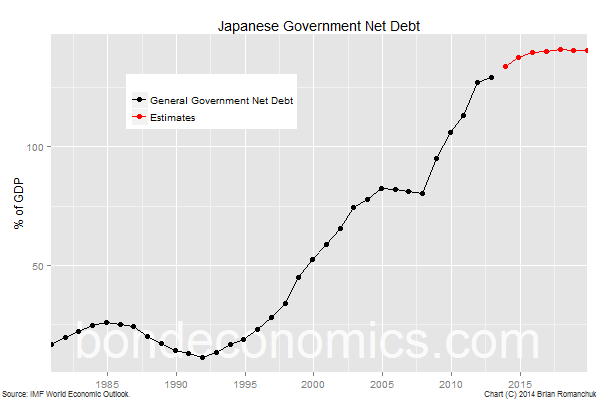

(debito netto del governo giapponese)

Anche se tutti si divertono guardando al debito giapponese lordo (“1 quadrilione in esposizione debitoria”) il rapporto debito/PIL giapponese netto è quello che interessa per i costi sugli interessi. Il governo giapponese ha un bilancio particolarmente gonfiato, comprese le riserve valutarie “pesanti” (1.27 trilioni di dollari alla fine di ottobre, secondo i dati del Ministero delle Finanze). A meno che l’economia cada in profonda depressione (e adesso sembra essere in una poco profonda) è probabile che il rapporto debito/PIL rimanga vicino agli attuali livelli seguendo la traiettoria del World Economic Outlook del Fondo Monetario Internazionale (mostrata sopra). Quando guardiamo ad emettitori privati, conta il debito lordo, in quanto gli stessi affrontano un rischio di roll over – a differenza dei governi centrali.

Il Ministero delle Finanze ha un budget di 10.1 trilioni di Yen per costi in interessi per l’anno fiscale 2014, che rappresenta circa un tasso di interesse dell’uno percento sul debito lordo. Dal momento che il rapporto debito/PIL è attorno al 140%, il costo per gli interessi netto affrontato dal governo dovrebbe essere ben al di sotto del 2% del PIL.

(E con riguardo agli “orsi” dello yen, se lo yen si deprezza ulteriormente cosicché il valore delle riserve in valuta estera aumenta del 20%, in termini locali, il guadagno rappresenterebbe circa 30 trilioni di yen. Che sono tre anni di pagamenti per gli interessi lordi).

Nonostante le strane metriche del servizio del debito che vengono discusse su internet, i costi in interessi giapponesi sono abbastanza banali, ed è improbabile che cambino molto in un orizzonte di pochi anni. La scadenza media del debito giapponese è di sette anni e mezzo e così la struttura del tasso di interesse corrente è in gran parte bloccata. Pertanto, ci vorrà un tempo considerevole affinché il tasso di interesse medio pagato salga dopo che i tassi a breve iniziano a muoversi dallo zero percento. E fino a quando i tassi a breve sono sotto il controllo della Banca centrale del Giappone sono destinati ad aumentare solo se la crescita del PIL nominale è saldamente positiva, sia come risultato di una crescita del PIL reale che dell’inflazione. Dacché la crescita del PIL nominale sarebbe maggiore dei costi per gli interessi, il rapporto debito/PIL comincerebbe a diminuire, anche se il governo rimanesse in deficit.

Moody’s ha avvertito circa la possibilità che un’inflazione più alta porti in alto i rendimenti dei titoli senza migliorare la crescita. Questa non è una grossa preoccupazione. Naturalmente, il mercato dei Titoli di Stato giapponesi può vendere in ogni momento. Ma dato che i tassi di finanziamento nella parte anteriore della curva (scadenza nei 5 anni o inferiore), sono “immobilizzati” dalla Bank of Japan e la scadenza dell’esposizione debitoria è lunga, il costo medio per gli interessi non dovrebbe cambiare in modo sensibile. Ed è difficile per le rendite sui titoli rimanere alte per più di qualche mese, a meno che queste maggiori rendite siano ratificate da interessi più alti della banca centrale (come gli “orsi” del tesoro hanno riscoperto quest’anno).

Rischi di lungo periodo?

Poiché non ci sono problemi di “sostenibilità” nell’orizzonte breve, che dire del “lungo periodo”?! È chiaro che ci sono dei rischi di lungo termine sul mercato dei titoli di Stato giapponesi, ma le analisi standard sulla sostenibilità non ci dicono nulla sugli stessi. Dobbiamo guardare a quello che fanno i detentori dei titoli giapponesi, non le finanze dell’emettitore.

Se i proprietari dei titoli di Stato giapponesi cominciano a spendere oltre quello che detengono, la domanda aggiuntiva creerà pressioni inflazionistiche nell’economia. Questo eventualmente forzerà un aumento dei tassi da parte della Bank of Japan, ed aumenterà l’onere degli interessi.

Anche se è divertente pensare a possibili notizie allarmistiche nel lungo periodo, la realtà è che l’inflazione dovrebbe salire al fine di avviare la nuova tendenza. E non ci sono segali del fatto che la bassa inflazione che il Giappone ha sperimentato sia un momento passato. Se gli alti livelli di debito aiutassero a spingere l’inflazione, lo avremmo ormai visto. Se siete preoccupati per l’inflazione giapponese dovete guardare altrove.

Di conseguenza, le analisi fiscali ratio-centriche usate dalle agenzie di rating non ci dicono nulla circa i rischi inflattivi. Perciò, sono ignorate dal mercato. Avrebbero bisogno di un modello credibile che dia previsioni accurate di lungo periodo sul comportamento del settore non-governativo. Dato lo stato della modellistica macro, questo appare essere un pio desiderio.

Non affronto le preoccupazioni circa il “rapido invecchiamento” della popolazione. A meno che i giapponesi siano all’interno di qualche distorsione temporale, stanno diventando vecchi “un anno alla volta”, come tutti gli altri. I cambiamenti demografici sono movimenti lenti, anche in Giappone; e non ha senso cambiare le politiche ora sulla base di considerazioni di come sarà la situazioni in cinque anni. Gli stabilizzatori automatici del welfare reagiscono molto più velocemente di come i dati demografici possano cambiare. I responsabili politici avranno tutto il tempo per notare i cambiamenti nell’ambiente macro e regolare le impostazioni come risulti necessario.

Fonte: Bond Economics

Traduzione a cura di Luca Pezzotta di Economia Per I Cittadini