Crisi

RANNICCHIATEVI E COPRITEVI – LA CALMA STA FINENDO, LA TEMPESTA E’ IN ARRIVO

Bel Post di Francesco Simoncelli su Freedonia, blog interessante che vi invitiamo a consultare.

Il 15 Settembre 2008 è stato il giorno in cui la Lehman è morta e le banche centrali del mondo sono andate all-in guidate dalla FED. E’ stato un tuffo epocale nella deformazione monetaria più pericolosa che il mondo abbia mai visto.

In quel momento era in atto una liquidazione di quel che rimaneva dei mercati dei capitali. Una pulizia dal marciume speculativo che si era accumulato durante l’era Greenspan. Ma la falsa depressione sbandierata dall’accolito della FED, Ben Bernanke, non ha lasciato operare questa pulizia. Lo zio Ben sventolava il feticcio di una’imminente Grande Depressione 2.0 — mandando nel panico Washington, Wall Street e il resto del mondo.

Il giorno successivo AIG sembrava come Ground Zero — il luogo in cui è stato confezionato l’intero “contagio” sistemico. In verità AIG non era portatrice di un misterioso contagio finanziario che era arrivato da una cometa dello spazio profondo.

Come la storia ha ormai dimostrato, gli $800 miliardi nel bilancio patrimoniale di AIG erano perfettamente solvibili. Non un contratto d’assicurazione sulla vita, né una polizza in qualsiasi parte del mondo era in pericolo la mattina del 16 settembre.

L’unica cosa marcia erano i CDS (credit default swap) della filiale inglese di AIG, i quali erano monumentalmente illiquidi. Joseph Cassano e gli altri incompetenti che la gestivano, avevano passato i due decenni precedenti a raccogliere monetine (i premi dei CDS) di fronte ad un rullo compressore, mentre si sfregavano le mani all’idea di tutti quegli utili — tutto per il bene dei loro bonus stratosferici.

Ma con l’implosione del mercato dei mutui cartolarizzati, dovevano soddisfare le margin call sui contratti d’assicurazione alla cui base c’erano CDO ipotecari. In verità, però, tutta la montagna dei CDS era una falsa assicurazione sebbene la holding di AIG non avesse ricevuto un’accertazione giuridica sulle centinaia di miliardi di dollari e asset liquidi sistemati in decine delle sue principali filiali.

Sul piano giuridico e sul flusso di cassa, l’impero assicurativo di Hank Greenberg era essenzialmente un fondo comune. Cassano e la sua combriccola stavano implicitamente impegnando asset (attraverso un rating AAA sponsorizzato da AIG) appartenenti a qualcun altro — cioè, le altre filiali e i commissari statali che li controllavano.

Eppure questo fatto scandaloso non solo non ha scatenato una crisi mondiale, non ha affatto scatenato una crisi. Sì, le centinaia di miliardi di contratti CDS venduti da Cassano a Londra, erano fasulli e non potevano essere rimborsati — dal momento che la holding non aveva capitale liquido disponibile. Tuttavia venivano acquistati da una dozzina delle più grandi banche del mondo, tra cui Deutsche Bank, Barclays, Societe Generale, Bank of America/Merrill Lynch e Goldman Sachs, tanto per citare alcuni dei soliti sospetti. E come ho documentato in The Great Deformation, queste banche avrebbero potuto permettersi il lusso di subire il colpo dei CDO — colpo ampiamente meritato tra l’altro.

Per quanto riguarda il primo punto, il bilancio complessivo delle grandi banche colpite era di circa $20 bilioni all’epoca e la perdita potenziale sui contratti CDS, che la holding di AIG non poteva coprire, era di circa $80 miliardi. Dopo tutto la maggior parte dei CDO che queste mega-banche aveva acquistato e poi magicamente trasformato in crediti AAA, era costituita dalle cosiddette tranche “super-senior”. Il sudiciume alla base delle strutture di capitale dei CDO — che hanno generato profonde perdite — era stato impegnato dagli investitori e dai fondi fiduciari istituzionali in villaggi di pescatori norvegesi e roba simile.

Così il giorno della resa dei conti per la frode rappresentata dai CDS di AIG, non sarebbe affatto stata una minaccia per il sistema bancario del mondo. Le perdite potevano essere pari allo 0.5% delle loro posizioni combinate — una botta unica che i broker di Wall Street avrebbero consigliato di ignorare e che avrebbe potuto intaccare i bonus dei banchieri l’anno successivo o anche meno.

E quei banchieri stupidi dovevano essere puniti per la loro negligenza, stupidità e avidità. Purtroppo Cassano non è mai stato incriminato per la sua caterva di CDS fasulli, nonostante fosse una frode in bella vista. Chiunque avesse letto il 10K di AIG avrebbe visto che il suo bilancio consolidato era pingue di stop ai dividendi e limiti di capitale imposti dalle autorità di regolamentazione alle filiali. Cassano non ha mai, mai avuto il denaro per soddisfare richieste di margin call o per ripagare i crediti reali; le sue illusioni se le sono bevute solo i fessi.

Ma questo fiume di stupidità e negligenza era davvero enorme se consideriamo la storia dell’era finanziaria moderna; era davvero il Rubicone. Il Segretario Paulson, Bernanke e la cricca di Wall Street, trasformando con destrezza di mano un colpo trascurabile al bilancio delle mega-banche del mondo — la maggior parte delle quali era istituzioni quasi-socialiste in Europa e sarebbero state salvate dai loro governi in ogni caso — nel presunto crollo del possente AIG, hanno aperto la porta all’attuale follia monetaria globale.

All’epoca AIG era una sottospecie di gold standard finanziario — un pachiderma con un bilancio AAA che teneva insieme l’intero mercato finanziario. Quando di punto in bianco — senza neanche un paio di giorni di preavviso per il pubblico attento — sembrava finita in un buco nero da $180 miliardi, non solo sarebbe nato il mito del crollo sistemico e del “contagio” finanziario; ma avrebbe guadagnato una risonanza immediata anche in tutta Wall Street e Washington.

Il resto è storia, come si suol dire. E che fantastica, ma deplorevole storia è stata. A causa dei maledetti feticci del passato che oggi animano il giornalismo mainstream, ci si è già dimenticati dei bilanci mastodontici delle banche centrali — i quali non esistevano neanche lontanamente sei anni fa. Infatti, era una cosa inimmaginabile allora — anche per lo stesso Bernanke.

Ma dopo il catalizzatore AIG, è giunta alla ribalta la folle stampa monetaria. Come illustrato qui sotto, ci sono voluti 94 anni affinché la FED aumentasse il suo bilancio a $900 miliardi — qualcosa raggiunto costantemente, creando nuovo credito dal nulla nel corso degli anni e dei decenni. Ma in sei settimane dalla cosiddetta crisi AIG, Bernanke ha fatto quello che i suoi predecessori avevano realizzato in un intero secolo.

E poi non si è fermato più. Per combattere il presunto nemico del “contagio” e impedire una sana pulizia di Wall Street, alla fine del 2008 ha quasi triplicato il bilancio della FED e da lì è andato ancora oltre.

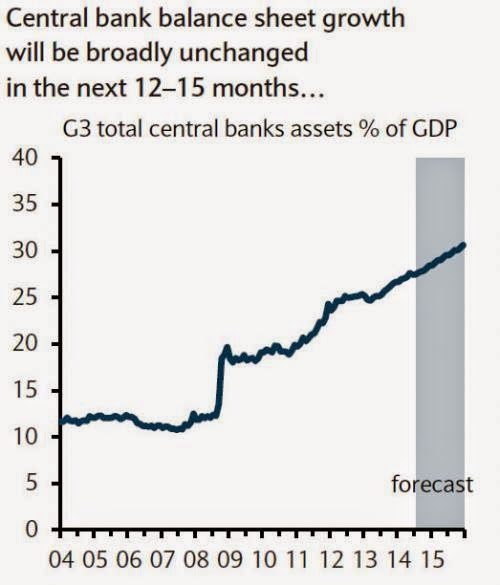

E naturalmente non è stata solo la FED ad arroventare le rotative della stampante monetaria. A causa della loro ideologia keynesiana, le altre banche centrali del mondo hanno seguito l’esempio. Al tempo della crisi, il bilancio combinato di FED, BCE e BoJ era di $3.5 bilioni o circa l’11% del PIL. In breve tempo questo numero avrebbe raggiunto $11 bilioni o il 30% del PIL del cosiddetto G-3.

Se contiamo la BOE, la PBOC, le banche centrali degli esportatori di petrolio, la Russia, la banca centrale indiana e quella australiana, avremo un bilancio totale superiore ai $16 bilioni o circa il triplo del livello pre-crisi.

Questo tsunami di credito delle banche centrali ha fatto poco per l’economia reale in luoghi dove il settore privato aveva già raggiunto un “picco del debito”, come negli Stati Uniti e in Europa; e ha alimentato un ultimo giro di investimenti improduttivi in luoghi dove tale picco non era stato ancora raggiunto, come Cina, Brasile e gran parte del resto dei mercati emergenti.

Ma in tutti questi Paesi non ha fatto altro che alimentare un’inflazione nei prezzi degli asset finanziari che nessuno aveva mai visto prima.

Prima del raffreddamento recente, i mercati azionari di tutto il mondo avevano raggiunto una capitalizzazione di circa $75 bilioni rispetto ai $25 bilioni del marzo 2009. E, sì, $50 bilioni di guadagni in un batter d’occhio hanno fatto meraviglie per il patrimonio netto del cosiddetto 1%.

Ma ha fatto anche qualcosa di diverso; ha distrutto le restanti vestigia di una stabilità dei mercati finanziari e di un price discovery onesto. Dopo 6 anni di tsunami monetario delle banche centrali, i segnali di mercato genuini sono stati annacquati; le posizioni short sono state seppellite; gli scettici sono stati buttati fuori a calci; gli investitori anziani si sono ritirati; gli speculatori hanno acquistato “protezioni” (cioè, scommesse sull’S&P 500) a pochi spiccioli; e la legge “comprare nei ribassi” è diventata inattaccabile.

Ancora più importante, i mercati dei capitali sono stati trasformati in casinò praticamente privi di tutte le informazioni economiche……tranne i comunicati stampa delle banche centrali, utili per il front-running da parte di banche commerciali, società di intermediazione e hedge fund. Alla fine, l’unico motivo per comprare nei mercati era l’irrefrenabile salita di tutte le classi di asset rischiosi; e l’unico rischio di cui valeva la pena preoccuparsi, era rappresentato dai comunicati dei banchieri centrali e dei loro tirapiedi a Wall Street.

Fino a quando la truffa della banca centrale andrà avanti, non vi sarà motivo per non comprare, comprare, comprare. Il più grande pagliaccio nel mondo finanziario, Jim Cramer di CNBC, è diventato un profeta. Infatti, la spensieratezza di quest’uomo è diventata parte integrante del casinò.

E il VIX è la pistola fumante. Nell’arco di circa 72 mesi, i banchieri centrali del mondo hanno buttato il rischio finanziario fuori dal casinò.

In realtà, non l’hanno bandito; hanno solo fatto finta che non esistesse. Quando ogni asset finanziario aumenta, il casinò crea la propria garanzia collaterale: il guadagno di ieri diventa il titolo ipotecato, o ri-ipotecato, di domani a garanzia del prossimo giro di acquisti. E finché i valori patrimoniali si gonfiano, il rischio insito in queste catene viene smorzato.

Ma questo è esattamente il motivo per cui l’attuale madre di tutte le bolle finanziarie è così pericolosa e instabile. L'”offerta” marginale dipende da garanzie i cui valori sono gonfiati, caratteristica nascosta nella selva e nelle trame di tutto il sistema finanziario globale. Per esempio, quando due sere fa il mercato azionario cinese ha subito un vuoto d’aria del 5.5% nel giro di pochi minuti, è accaduto perché le autorità finanziarie hanno cancellato obbligazioni repo emesse da agenzie di sviluppo locali fallite.

Detto in modo diverso, l’economia mondiale è piena di bombe ad orologeria finanziarie, perché la repressione finanziaria della banca centrale ha causato un drastico mispricing di quasi ogni classe di asset finanziario.

Come ha fatto notare Ambrose Evans-Prichard, la ZIRP delle banche centrali ha compresso radicalmente i mercati del debito del mondo. Questo significa che i tassi di capitalizzazione — la base per valutare decine di migliaia di miliardi di titoli a reddito fisso e immobiliari in tutto il mondo — sono così ridicolmente bassi da essere addirittura stupidi:

Ormai è chiaro che il mondo è diventato dipendente dagli stimoli delle banche centrali. Bank of America ha detto che 56pc del PIL mondiale sono attualmente supportati da tassi di interesse pari a zero, e così anche 83pc di titoli nelle borse mondiali. La metà di tutti i titoli di stato del mondo, rende meno dell’1pc. Circa 1.4 miliardi di persone stanno vivendo con tassi negativi, in una forma o nell’altra.

Inutile dire che questa repressione finanziaria delle banche centrali ha scatenato un inseguimento scriteriato per “rendimenti” o guadagni di breve termine. Di questi tempi il concetto di “esuberanza irrazionale” pare aver acquisito una nuova connotazione. Prendete in considerazione, ad esempio, gli sfortunati investitori in fondi comuni o i gestori istituzionali che hanno acquistato CLO e CDO nel settore energetico. Qual è la garanzia per i rendimenti al 5% pubblicizzati da questi fondi — titoli spesso emessi e gestiti dalla stessa gente che l’ultima volta ha venduto prodotti finanziari simili nel settore immobiliare?

La garanzia è rappresentata da prestiti a leva emessi da operatori nel settore dell’olio di scisto. La garanzia collaterale dietro questi prestiti a leva, a sua volta, è rappresentata dalle rocce di scisto che sono risultate inutili fino al 2005 e oggi risulterebbero altrettanto inutili senza un costo del greggio nettamente più alto e un costo dei capitali nettamente più basso.

Detto in altro modo, la garanzia dell’olio di scisto va a farsi friggere dopo circa due anni, a meno che non venga lanciato nuovo denaro nei pozzi petroliferi e i prezzi del petrolio non tornino ben al di sopra dei $75-80 al barile. Ma con il prezzo del petrolio che ora sta sprofondando verso i $50, presto le perforazioni si fermeranno, la produzione andrà a farsi benedire, il valore della garanzia dell’olio di scisto regredirà a zero, i mutuatari andranno in default, i CLO nel settore energetico imploderanno e i cacciatori di rendimenti verranno lasciati con un pugno di mosche in mano.

Non si può dire la stessa cosa per i titoli di stato italiani al 2%? Come ricordato di seguito, l’economia italiana non è cresciuta per sei anni, il suo rapporto debito/PIL è schizzato in alto e il suo sistema politico si sta disintegrando.

Quindi, da dove è arrivata la “domanda” dopo il “whatever it takes” di Draghi che in soli 24 mesi ha abbassato dal 7% al 2% il rendimento di questa spazzatura obbligazionaria?

Beh, l’ha creata la BCE stessa. Gli speculatori hanno fatto front-running alla dichiarazione di Draghi, hanno comprato un mucchio di obbligazioni italiane e quindi hanno scaricato i loro acquisti nel mercato dei pronti contro termine. Sì, la ZIRP delle banche centrali significa essenzialmente un carry trade a costo zero; è la fonte di quella domanda a cui non interessa se il 2% è sufficiente. I bond vengono trattenuti solo per qualche giorno o addirittura per qualche ora, almeno finché può essere sfruttato il mercato dei pronti contro termine e i prezzi obbligazioni continuano a salire.

Poi, un bel giorno, le cose vanno a rotoli. Credete che le obbligazioni internazionali in dollari — un esempio del debito da $9 bilioni dei mercati emergenti — emesse dalle banche turche a garanzia dei loro prestiti rappresentino una storia diversa? Basta solamente guardare alla catena di garanzie. Istanbul è composta da chilometri di appartamenti ed edifici commerciali vuoti che sono la garanzia dei prestiti bancari turchi. Ma qual è l’equity dei costruttori immobiliari che hanno stipulato questi prestiti — se non il loro “investimento” nel governo di Erdogan? Il più delle volte il suddetto equity è costituito dagli acconti sullo spazio di costruzione; denaro sborsato dagli speculatori che l’hanno preso in prestito dalle stesse banche.

In un mondo pervaso dalla ZIRP, le catene di garanzie collaterali si estendono così in profondità nel mondo sotterraneo della speculazione che nessuno riesce più a capire cosa appartiene a chi. Almeno finché le cose non esplodono. Poi apprenderemo del “rischio” che era stato spinto sotto il tappeto durante la grande bolla degli ultimi 6 anni, proprio come è successo nel settembre 2008.

In breve, il rischio è venuto fuori dal suo nascondiglio; le catene di garanzie collaterali si stanno incrinando; le bombe ad orologeria finanziarie stanno cominciando ad esplodere.

Non c’è nulla di particolarmente nuovo in questi sviluppi — anche perché è la terza volta che accade in questo secolo. Ma forse stavolta c’è qualcosa di diverso.

Questa volta la carneficina finanziaria potrebbe essere peggiore, perché il recente tsunami monetario della banca centrale è stato decisamente più grande e più virulento di quello che ha preceduto l’evento Lehman o l’implosione delle dot-com.

Inoltre le banche centrali ora hanno terminato la polvere da sparo asciutta — i tassi di interesse sono già a zero. Questo significa che un ricorso ad una nuova espansione monetaria non potrà essere giustificato come un tentativo di “stimolare” la macro-economia mediante un abbassamento temporaneo dei tassi di interesse a livelli “straordinariamente” bassi.

Invece una nuova esplosione del bilancio della FED in stile Bernanke, come quella che ha fermato il tracollo finanziario nell’autunno/inverno 2008-2009, verrà considerata esattamente per quello che è — ciarlataneria monetaria e una mossa dettata dalla disperazione.

Quindi rannichiatevi e copritevi. Questa tempesta potrebbe essere apocalittica.

[*] traduzione di Francesco Simoncelli: http://johnnycloaca.blogspot.it/

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.