Attualità

Quali banche USA hanno i depositi meno assicurati, rischiando di far perdere i soldi ai correntisti?

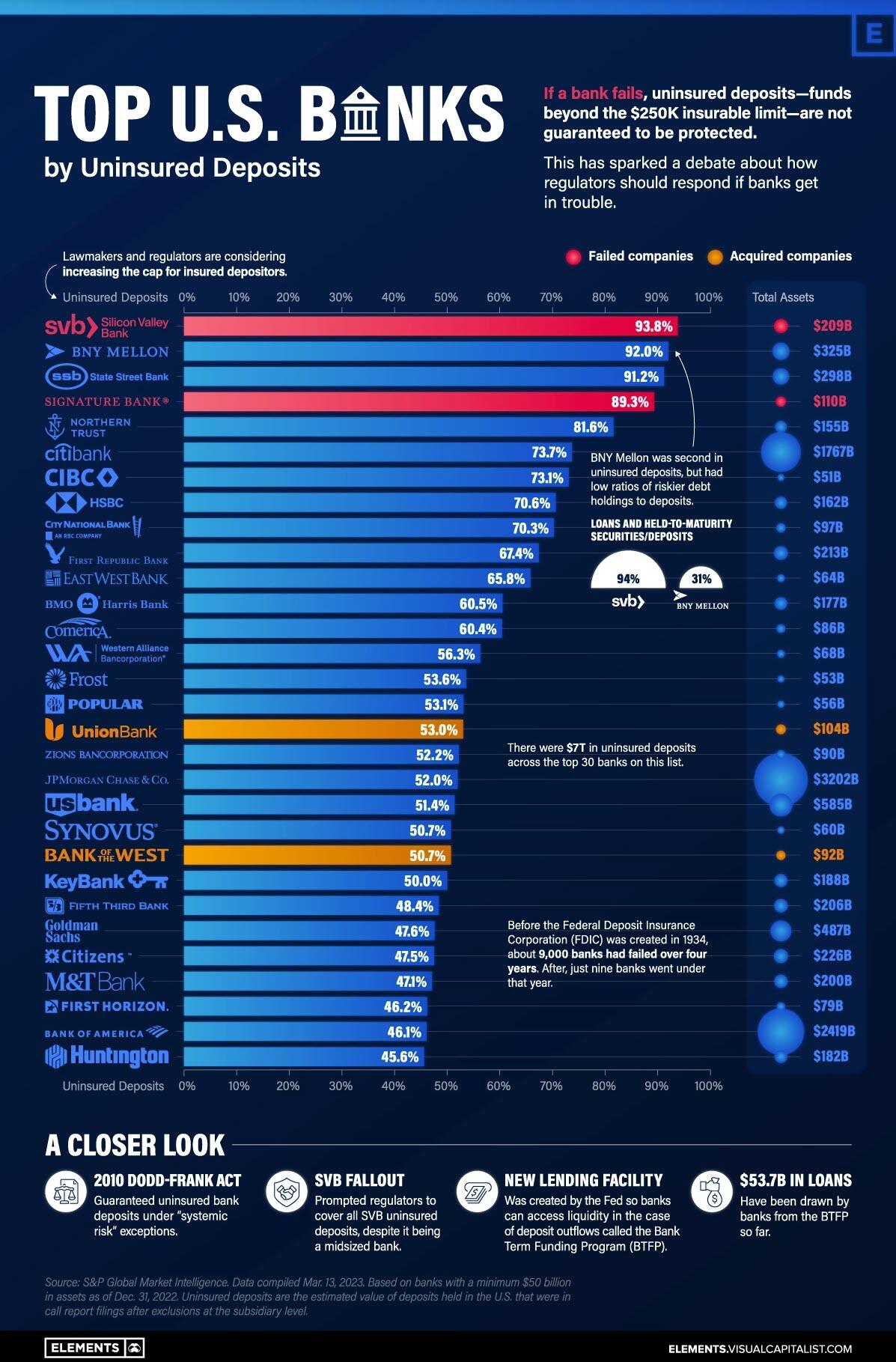

Oggi in America ci sono almeno 7.000 miliardi di dollari di depositi bancari non assicurati.

Questo valore in dollari è pari a circa tre volte la capitalizzazione di mercato della Apple o al 30% del PIL degli Stati Uniti. I depositi non assicurati sono quelli che superano il limite di 250.000 dollari assicurato dalla Federal Deposit Insurance Corporation (FDIC), che è stato aumentato da 100.000 dollari dopo la crisi finanziaria globale. Rappresentano circa il 40% di tutti i depositi bancari.

Sulla scia del fallimento della Silicon Valley Bank (SVB), Dorothy Neufeld e Sabrina Lam di Visual Capitalist analizzano le 30 banche statunitensi con la più alta percentuale di depositi non assicurati, utilizzando i dati di S&P Global.

Di seguito, mostriamo come il loro livello di depositi non assicurati si confronta con quello di altre banche. Il set di dati comprende le banche statunitensi con almeno 50 miliardi di dollari di attività alla fine del 2022, per cui non sono inclusi i piccoli istituti locali

Bank of New York (BNY) Mellon e State Street Bank sono le banche attive con i livelli più elevati di depositi non assicurati. Sono le due maggiori banche depositarie negli Stati Uniti, seguite da JP Morgan. Le banche depositarie costituiscono un’infrastruttura critica del sistema finanziario, in quanto custodiscono le attività per i gestori degli investimenti e trasferiscono le attività, tra gli altri compiti.

Sia BNY Mellon che State Street sono considerate banche “di importanza sistemica”, per cui un loro fallimento sarebbe disastroso. La differenza tra queste banche e la SVB è che i loro prestiti e i titoli detenuti fino alla scadenza, in percentuale dei depositi totali, sono molto più bassi. Mentre questi prestiti costituivano oltre il 94% dei depositi di SVB, essi costituivano rispettivamente il 31% dei depositi di BNY Mellon e il 40% di quelli di State Street Bank. Il fatto che i titoli debbano essere detenuti sino alla scadenza è legato al fatto che, se venduti anticipatamente, porterebbero a forti perdite. Si tratta quindi di un rischio aggiuntivo notevole. Ad esempio il valore dei Treasury statunitensi a lungo termine è diminuito di circa il 30% nel 2022 per cui questi titoli devono essere detenuti sino alla scadenza se non si vogliono pagare pesanti perdite.

Complessivamente, 11 banche di questo elenco hanno prestiti e attività detenute fino a scadenza che superano il 90% del valore totale dei loro depositi. quindi si tratta di istituti ad alto rischio

Per evitare conseguenze più ampie, le autorità di regolamentazione hanno attuato misure di emergenza. A tal fine hanno protetto tutti i depositi di SVB e Signature Bank pochi giorni dopo l’annuncio del fallimento. La Fed ha inoltre istituito uno strumento di prestito di emergenza per le banche. Il Bank Term Funding Program (BTFP) è stato creato per fornire ulteriori finanziamenti alle banche nel caso in cui i depositanti avessero ritirato il loro denaro. È stato creato anche per evitare alle banche il rischio dei tassi d’interesse.

Finora sono stati ritirati dal BTFP oltre 50 miliardi di dollari di prestiti, rispetto agli 11,9 miliardi della prima settimana. (Questo ha portato il bilancio della Fed a salire ancora una volta, dopo il lento declino registrato con l’introduzione del quantitative tightening nel 2022.

Grazie al nostro canale Telegram potete rimanere aggiornati sulla pubblicazione di nuovi articoli di Scenari Economici.

You must be logged in to post a comment Login