Attualità

Prestiti Bancari ancora giu’ a Gennaio 2015

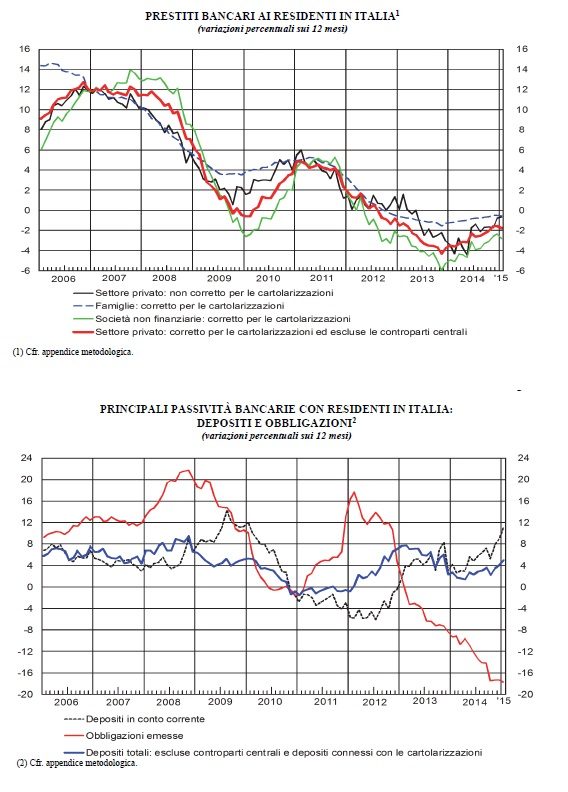

I prestiti al settore privato scendono a Gennaio 2015, con un -1,8% rispetto ad un anno fa (-1,6% a dicembre), con -2,8% per le Imprese e -0,5% per le famiglie.

In soldoni: aumentano i depositi (risparmi) e calano i prestiti. Gli Italiani hanno paura di consumare, ergo mettono fieno in cascina, la produzione scende, e quindi scendono margini e prezzi a spirale. Le banche vedono crescere le sofferenze bancarie perche’ l’economia non tira e quindi evitano di fare il loro mestiere e prestano meno denaro ed investono in titoli di stato, i cui rendimenti ovviamente crollano.

Da Il Fatto

Banche, prestiti ancora giù. Governo cerca accordo con Ue sui crediti “malati”

La liquidità quasi gratuita che sta arrivando dalla Banca centrale europea non basta per convincere le banche italiane a fare più credito. Nonostante i 23 miliardi ricevuti a settembre e i 26 incassati a dicembre nell’ambito del nuovo piano di finanziamenti a tassi super agevolati (0,15%) e il quantitative easing appena partito ma largamente preannunciato, gli istituti di credito continuano infatti a tener chiusi i rubinetti dei prestiti al settore privato. Dalla nota della Banca d’Italia sulle Principali voci dei bilanci bancari emerge che a gennaio la contrazione è stata dell’1,8%, contro il -1,6% di dicembre. Nel dettaglio, i mutui e prestiti alle famiglie sono calati dello 0,5% sui dodici mesi, come nel mese precedente, mentre è andata molto peggio per quelli alle aziende, già del 2,8% sempre su base annua contro il -2,3% di dicembre. Un dato che forse spiega almeno in parte anche il nuovo calo della produzione industriale, che a dispetto dei supposti segnali di ripresa, segnala l’Istat, a gennaio si è ridotta dello 0,7% su dicembre e del 2,2 su gennaio 2014.

La spiegazione del congelamento è duplice: da un lato, gli istituti hanno continuato a riempirsi di titoli di Stato, che hanno un rischio relativamente basso e peraltro da ora in poi verranno acquistati a piene mani dalla Bce. Non è un caso se a gennaio il valore di Btp, Cct e altri titoli pubblici in portafoglio alle banche italiane ha toccato un nuovo massimo, 416 miliardi contro i 400 di dicembre. Ma l’altra faccia della medaglia è che i bilanci bancari sono zeppi di sofferenze, i crediti difficili o impossibili da recuperare. Una zavorra – nel senso che scoraggia dal concedere nuovo credito – arrivata a valere oltre 183 miliardi di euro, quasi il 10% del totale dei prestiti alla clientela. Che secondo il Fondo monetario internazionale salgono a 333 se oltre alle sofferenze vere e proprie si considerano anche incagli e esposizioni già ristrutturate. E hanno continuato a crescere anche a gennaio: +15,4%, peggio del 15,2% registrato a dicembre, secondo via Nazionale.

La stessa Commissione europea, nel rapporto sugli squilibri macroeconomici dell’Italia pubblicato dopo la promozione con riserva della legge di Stabilità, ha segnalato che “il drammatico aumento dei prestiti non-performing ha minato in modo significativo la già debole redditività delle banche italiane” e se il tasso di riduzione “non aumenta in modo significativo”, questo “rimarrà probabilmente per molto tempo un freno all’attività delle banche italiane e contribuirà a impedire la ripresa economica del Paese”. Dal canto suo, l’Fmi auspica che in Italia si sviluppi un mercato per la ristrutturazione delle sofferenze. E anche l’Autorità bancaria europea (Eba), a cui spetta il compito di vigilare sul settore insieme alla Bce, per bocca del presidente Andrea Enria ha fatto sapere che “sono decisamente utili iniziative anche private o con supporto pubblico che ripuliscono i bilanci e che mettono il sistema in condizione di ripartire” ma attualmente “una serie di ostacoli di natura normativa, a protezione e tutela dei creditori e degli stessi debitori, non facilitano questi processi”.

Su questo nodo il governo intende intervenire, stando a quanto anticipato dallo stesso ministro dell’Economia Pier Carlo Padoan, mettendo in campo una “bad bank” a partecipazione pubblica, cioè una società a cui gli istituti possano cedere parte di quei crediti a rischio facendo così pulizia nei bilanci. Il nuovo veicolo societario, di cui sarebbero azionisti, farebbe poi il possibile per recuperare almeno una parte delle sofferenze. Tuttavia, se da un lato l’esecutivo Ue spinge perché la Penisola affronti il problema, pare che la soluzione messa a punto negli ultimi mesi da Palazzo Chigi, Tesoro e Banca d’Italia e sottoposta all’approvazione preliminare di Bruxelles sia ben lontana dall’aver ottenuto il via libera, come ventilato all’inizio di febbraio. I “colloqui a livello tecnico” con i tecnici Ue di cui Padoan ha parlato lunedì sono infatti in corso da tempo, ma per ora la quadratura del cerchio non è stata trovata. Il problema è che usare denaro pubblico per aiutare le banche a sgravarsi delle sofferenze si configura come un aiuto di Stato, vietato dai trattati europei.

GPG