Attualità

PERCHE’ L’INTERVENTO DELLO STATO NELLE BANCHE NON DOVREBBE ESSERE UNA PEZZA, MA STRUTTURALE? IL CASO SPAGNOLO

Cari amici

oggi vi annoio con ben 2 articoli sui problemi bancari. Però volevo portare alla vostra attenzione alcuni fatti piuttosto rilevanti.

La normativa europea intende l’intervento ne sistema creditizio come “Temporaneo”. Si fa l’esempio della Spagna come caso di successo nell’ambito della ristrutturazione del sistema bancario stesso in osservanza con le normative europee.

Chiediamoci però: si tratta di un caso di successo?

Grazie al sito El Economista vi diamo un rapido riassunto del risultato dell’intervento statale in Spagna nel settore bancario

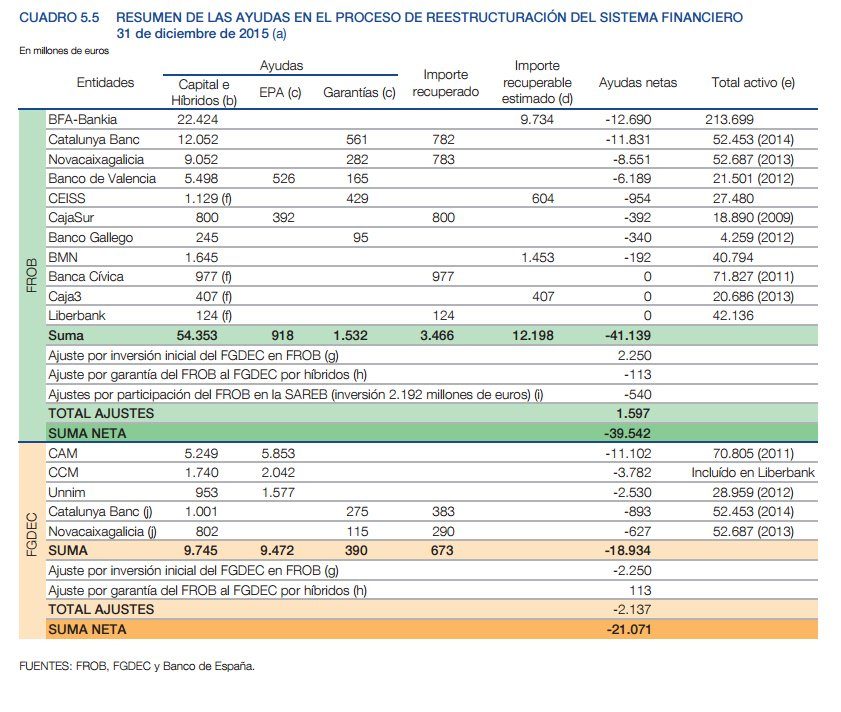

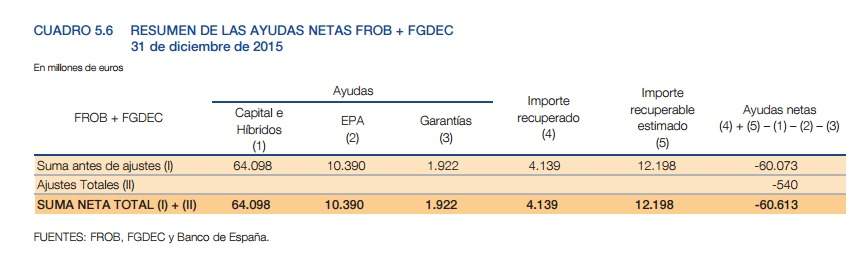

Il FROB è l’equivalente del fondo Salvarisparmio costituito in Italia e significa Fondo de Restructiracion Ordenada Bancaria. Il Fondo FGDEC è il fondo interbancario di garanzia dei depositi ed è stato poi convertito nel FROB. In tutto sono stati erogati dallo stato spagnolo ben 64 miliardi di euro al sistema bancario, cifra che giganteggia su 20 miliardi stimati per l’Italia. Però quale è stato il risultato di questa enorme iniezione di capitale ? Una colossale perdita!

Su 76 miliardi di euro impegnati lo Stato spagnolo ne perde secchi, 60, anche nella migliore ipotesi di vendita attuale delle partecipazioni ancora nella sua disponibilità ed i titoli obbligazionari convertibili in mano allo stato, alla valorizzazione attuale. Non sono ovviamente comprese le perdite di valore degli azionisti precedenti, ma potete ben capire che una valutazione complessiva delle perdite del sistema dovrebbe tenerne conto.

Da un lato si tratta di dati ovvi: se le banche fossero state facilmente risanabili sarebbe intervenuti capitali privati. Però dall’altro si mette un luce come il recupero dei valori impegnati in questi istituti possa essere possibile solo ed esclusivamente se l’operazione NON è temporanea, ma di lungo periodo. Prendendo come comparazione l’Italia ed in caso Credito Italiano – IRI, la vendita della banca fu abbastanza proficua (Prodi la vendette per 2075 miliardi di euro su valutazione Goldman Sachs, ma pochi anni prima Merril Lynch, con un diverso AD , l’aveva valutata da 8000 a 9000 miliardi di lire, miracoli delle gestioni di Prodi) , ma la vendita non avvenne nel 1938, o nel 1950, bensì nel 1993, oltre 60 anni dopo la statalizzazione.

Il sistema bancario , basato sulla fiducia, non riesce a ricostruire il suo valore con la rapidità del sistema industriale, richiede tempi lunghi. Ecco perchè risulta assurda la pretesa di “Intervento temporaneo” nelle banche, perchè questo si trasformerebbe esclusivamente in un inutile spreco di denaro, ma a questo punto se l’obiettivo si sposta nel lungo periodo, perchè non farne un elemento di intervento strutturale e di politica industriale ?

Ai posteri l’ardua sentenza.

Piccolo sondaggio…

[yop_poll id=”3″]