Esteri

L’improbabile default degli USA in un grafico

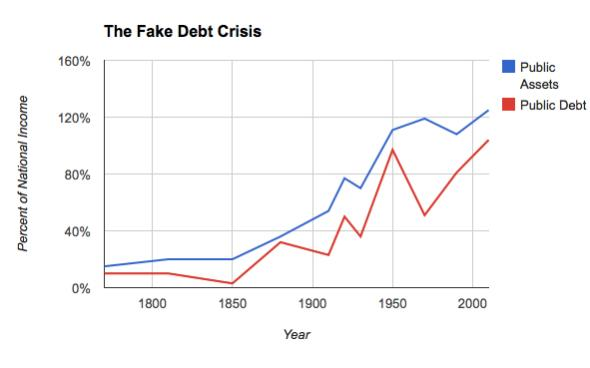

L’economista francese Thomas Piketty ha recentemente pubblicato un libro, non ancora finito di tradurre in lingua inglese, dal titolo “Capital in the twenty-first century” – “Il capitale nel XXI secolo”. Il libro, che parte dalla raccolta di una grossa mole di dati, studia gli andamenti di lungo periodo dell’accumulazione e della concentrazione della ricchezza, oltre che l’evoluzione della diseguaglianza; ed arriva a fare una stima delle attività pubbliche degli USA sommando tra queste le attività fisse (o attività immobilizzate, come per esempio, appunto gli immobili, ma anche i mezzi, ecc. ecc.), le attività finanziarie e la terra; mentre non include attività come l’energia e le risorse minerarie, il legname, i diritti sullo spettro radio e altre cose simili. L’andamento del risultato finale della somma delle attività pubbliche degli USA – da prima del XIX secolo – viene poi riportato in un grafico con l’andamento delle passività pubbliche (debito), come nel grafico sottostante il cui titolo è abbastanza esplicativo: “La falsa crisi del debito”.

La falsa crisi del debito

Come si può notare le attività pubbliche (linea azzurra) sono maggiori del debito pubblico (linea rossa) dai tempi passati fino ad ora. Pertanto gli Stati Uniti sono solvibili nel senso che hanno una maggiore quantità di attività pubbliche rispetto alle passività. Ma ora, senza dilungarci troppo e prendendo spunto da un articolo del Professor Dan Kervick vediamo di inquadrare meglio il problema. Appellarsi al valore delle attività immobilizzate, che comunque ci sono e tali restano, non è un buon modo di rispondere, perché ripagare il debito vendendo beni immobili o altri generi di attività – il Prof. D. Kervick fa addirittura l’esempio dello Yellowstone Park – ha, in Italia per esempio, sempre voluto dire un po’ privatizzare – con scarsi successi – ed un po’ svendere; ed inoltre vuol dire mancare il problema dal punto di vista politico. Negli ultimi anni non si è mai parlato di una economia sostenibile, ma si è sempre deviato il discorso sul debito e sulla possibilità o capacità dello Stato di ridurre il suo stock di debito tramite delle (s)vendite della sua ricchezza immobilizzata o reale. Ed ancora, si è parlato poco della differenza tra uno stato emettitore di moneta ed uno utilizzatore di moneta. Per uno Stato emettitore di moneta la quantità di attività finanziarie in termini nominali è effettivamente infinita, ma emettere una quantità infinita di moneta non è una buona politica. Questo però significa anche che uno Stato emettitore di moneta ha una quantità di risorse finanziarie che eccedono il valore di mercato del denaro e delle attività denominate in denaro. Questo è il caso sia degli USA – come sostenuto anche su Forbes – che delle economie occidentali. Si, anche delle economie dell’eurozona se la BCE e la UE lo volessero, sarebbe sufficiente garantire il debito degli Stati membri e togliere il limite ridicolo del 3% nel rapporto deficit/PIL, permettendo agli Stati di aumentare la spesa pubblica e smettendo di farsi una ragione del rapporto debito/PIL; aumentando, così, si le attività finanziarie governative denominate in valuta, ma aumentando anche la quantità di moneta detenuta da un settore privato che da lungo soffre problemi di liquidità. Ancora, la disoccupazione giovanile oltre il 40% e quella generale praticamente al 13%, confrontate con un tasso di inflazione che è quasi deflazione, ci dicono che il “trade-off” della curva verticale di Philips, tra disoccupazione ed inflazione, è ben oltre una soglia – diciamo – “normale” e che quindi ci sarebbero margini per “immettere” moneta senza creare inflazione. Invece – come già detto in questo blog – la BCE chiude con grossi utili e diminuisce le attività, mentre gli Stati sono soggetti a “strani” limiti di spesa a causa della “crisi dei debiti sovrani”. Da ultimo, si, è vero, parlare di un aumento della spesa pubblica in un periodo in cui contro la spesa pubblica improduttiva è stato detto di tutto e, per carità, in alcuni casi anche a ragione (tipo gli F-35 o i sottomarini comperati da Monti), può sembrare non avere molto senso, ma proviamo a considerare una cosa. Nel 2008 il nostro rapporto debito/PIL era al 103,6%, ed ora è al 132,6% (dati Trading Economics); è salito quasi di trenta punti percentuali. Le politiche adottate non hanno funzionato, ed hanno avuto costi sociali ancora più elevati di quelli finanziari. Se nel 2008, invece che fare finta di nulla fino a fine 2011 e poi adottare delle politiche di austerità che hanno avuto come unico risultato quello di distruggere la domanda interna, avessimo, per esempio, portato il debito allora al livello di ora, aumentando la quantità di attività finanziarie del governo denominate in valuta, permettendo perciò allo Stato di spendere al posto del privato, non saremmo, molto probabilmente, nelle condizioni attuali. Se “ora il debito è troppo alto e non lo possiamo più fare”, ci mancherebbe! Ce ne siamo stati paciosi a guardare l’aumento del debito/PIL mentre l’economia affondava e dovremmo preoccuparci adesso per un aumento del debito/PIL per “farla” ripartire l’economia?! Pertanto, non è un problema di attività finanziarie, reali o passività finanziarie, ma di recuperare delle politiche di Stato svincolate da limiti che sembrano più un freno che una spinta all’economia. E si, perché no, anche politiche di uno Stato, che Mariana Mazzucato, direbbe imprenditore.

Come si può notare le attività pubbliche (linea azzurra) sono maggiori del debito pubblico (linea rossa) dai tempi passati fino ad ora. Pertanto gli Stati Uniti sono solvibili nel senso che hanno una maggiore quantità di attività pubbliche rispetto alle passività. Ma ora, senza dilungarci troppo e prendendo spunto da un articolo del Professor Dan Kervick vediamo di inquadrare meglio il problema. Appellarsi al valore delle attività immobilizzate, che comunque ci sono e tali restano, non è un buon modo di rispondere, perché ripagare il debito vendendo beni immobili o altri generi di attività – il Prof. D. Kervick fa addirittura l’esempio dello Yellowstone Park – ha, in Italia per esempio, sempre voluto dire un po’ privatizzare – con scarsi successi – ed un po’ svendere; ed inoltre vuol dire mancare il problema dal punto di vista politico. Negli ultimi anni non si è mai parlato di una economia sostenibile, ma si è sempre deviato il discorso sul debito e sulla possibilità o capacità dello Stato di ridurre il suo stock di debito tramite delle (s)vendite della sua ricchezza immobilizzata o reale. Ed ancora, si è parlato poco della differenza tra uno stato emettitore di moneta ed uno utilizzatore di moneta. Per uno Stato emettitore di moneta la quantità di attività finanziarie in termini nominali è effettivamente infinita, ma emettere una quantità infinita di moneta non è una buona politica. Questo però significa anche che uno Stato emettitore di moneta ha una quantità di risorse finanziarie che eccedono il valore di mercato del denaro e delle attività denominate in denaro. Questo è il caso sia degli USA – come sostenuto anche su Forbes – che delle economie occidentali. Si, anche delle economie dell’eurozona se la BCE e la UE lo volessero, sarebbe sufficiente garantire il debito degli Stati membri e togliere il limite ridicolo del 3% nel rapporto deficit/PIL, permettendo agli Stati di aumentare la spesa pubblica e smettendo di farsi una ragione del rapporto debito/PIL; aumentando, così, si le attività finanziarie governative denominate in valuta, ma aumentando anche la quantità di moneta detenuta da un settore privato che da lungo soffre problemi di liquidità. Ancora, la disoccupazione giovanile oltre il 40% e quella generale praticamente al 13%, confrontate con un tasso di inflazione che è quasi deflazione, ci dicono che il “trade-off” della curva verticale di Philips, tra disoccupazione ed inflazione, è ben oltre una soglia – diciamo – “normale” e che quindi ci sarebbero margini per “immettere” moneta senza creare inflazione. Invece – come già detto in questo blog – la BCE chiude con grossi utili e diminuisce le attività, mentre gli Stati sono soggetti a “strani” limiti di spesa a causa della “crisi dei debiti sovrani”. Da ultimo, si, è vero, parlare di un aumento della spesa pubblica in un periodo in cui contro la spesa pubblica improduttiva è stato detto di tutto e, per carità, in alcuni casi anche a ragione (tipo gli F-35 o i sottomarini comperati da Monti), può sembrare non avere molto senso, ma proviamo a considerare una cosa. Nel 2008 il nostro rapporto debito/PIL era al 103,6%, ed ora è al 132,6% (dati Trading Economics); è salito quasi di trenta punti percentuali. Le politiche adottate non hanno funzionato, ed hanno avuto costi sociali ancora più elevati di quelli finanziari. Se nel 2008, invece che fare finta di nulla fino a fine 2011 e poi adottare delle politiche di austerità che hanno avuto come unico risultato quello di distruggere la domanda interna, avessimo, per esempio, portato il debito allora al livello di ora, aumentando la quantità di attività finanziarie del governo denominate in valuta, permettendo perciò allo Stato di spendere al posto del privato, non saremmo, molto probabilmente, nelle condizioni attuali. Se “ora il debito è troppo alto e non lo possiamo più fare”, ci mancherebbe! Ce ne siamo stati paciosi a guardare l’aumento del debito/PIL mentre l’economia affondava e dovremmo preoccuparci adesso per un aumento del debito/PIL per “farla” ripartire l’economia?! Pertanto, non è un problema di attività finanziarie, reali o passività finanziarie, ma di recuperare delle politiche di Stato svincolate da limiti che sembrano più un freno che una spinta all’economia. E si, perché no, anche politiche di uno Stato, che Mariana Mazzucato, direbbe imprenditore.

Luca Pezzotta di Economia Per I Cittadini.

You must be logged in to post a comment Login