Attualità

LE RAGIONI (OCCULTE) DELLA FLAT-TAX

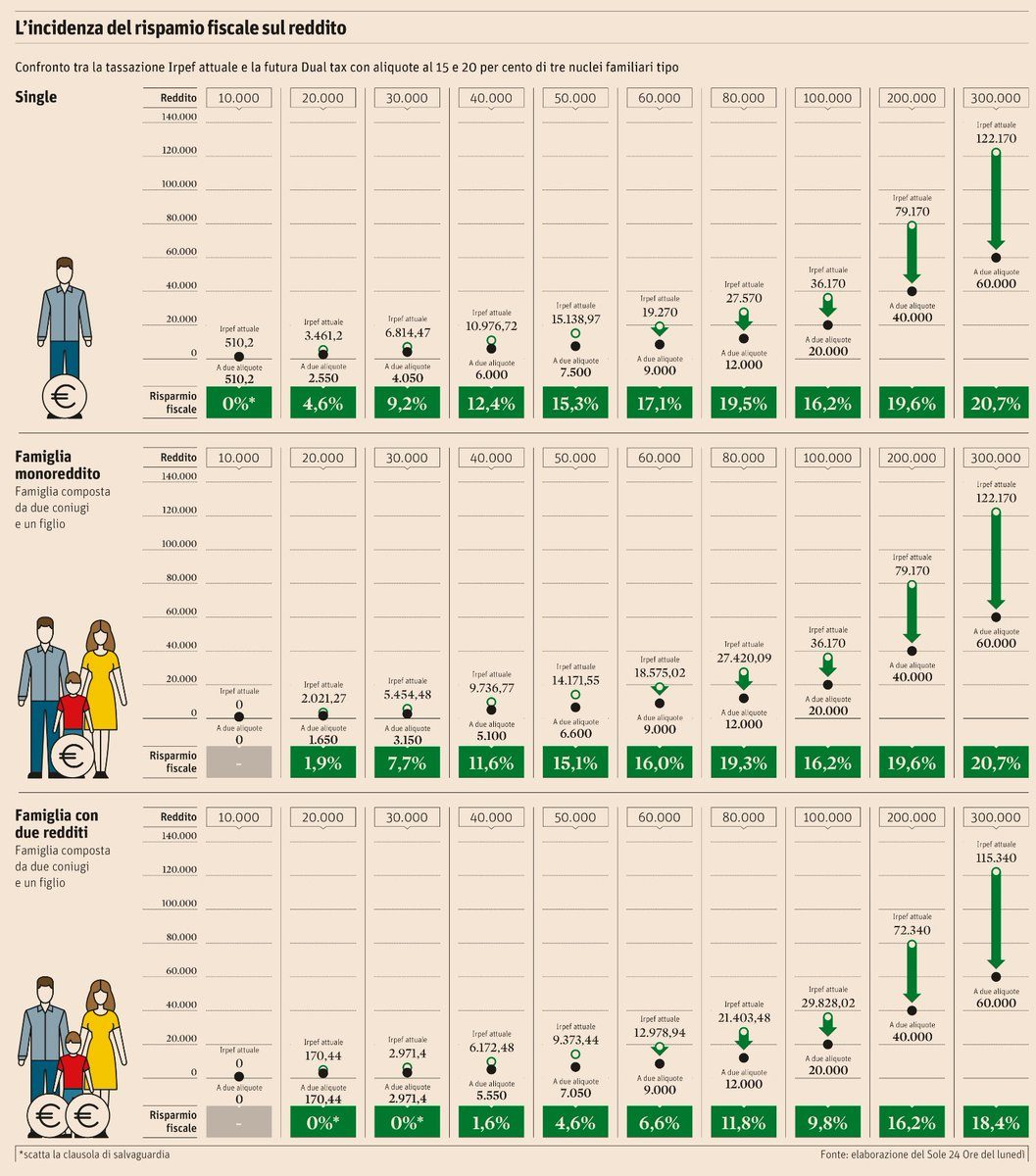

Ha fatto grande scalpore la proposta avanzata dal governo di coalizione formato da Lega e M5S sulla cosiddetta flat-tax e sui relativi costi. Come già anticipato in un altro post, il mancato gettito stimato dall’istituto Bruno Leoni derivante dall’applicazione delle due aliquote, pari al 15% fino ad 80.000 € di reddito familiare e al 20% per redditi superiori, sarebbe intorno ai 48 miliardi di euro all’anno. Come è stato più volte ripetuto e come si può osservare nell’immagine sottostante, tratta dal Sole24ore, questa misura va a favorire maggiormente le classi medio-alte e pertanto tale riforma non può trovare il mio plauso. Si vede infatti che una persona con reddito annuale pari a 20.000 € trarrebbe poco beneficio da questa riforma: pagherebbe infatti 2.550 € (quindi un’aliquota del 12,75%) a fronte di un’imposta attuale pari a 3.461,2 € (corrispondente ad un’aliquota del 17,31%), con un risparmio del 4,56% (arrotondato dal Sole24ore a 4,6%). Un single con un reddito annuo pari a 200.000 € invece andrebbe a pagare, sempre secondo i conteggi del Sole24ore, solo 40.000 € (pari ad un’aliquota del 20%) a fronte dei 79.170 € attuali. Pagherebbe quasi la metà!

È tuttavia noto dalla macroeconomia che le classi sociali a più alto reddito abbiano una propensione marginale al consumo inferiore rispetto alle classi meno abbienti e pertanto l’aumento del loro reddito disponibile (cioè il reddito al netto delle imposte e al lordo dei trasferimenti) non comporterebbe considerevoli variazioni dei consumi. La cosa è facilmente intuibile: se il mio reddito del 2018 avesse un improvviso aumento di 100.000 €, mi cambierebbe letteralmente la vita, se il reddito di Jeff Bezos, che secondo le riviste Forbes e Bloomberg News è l’uomo più ricco del mondo, aumentasse dello stesso importo, praticamente non se ne accorgerebbe neanche.

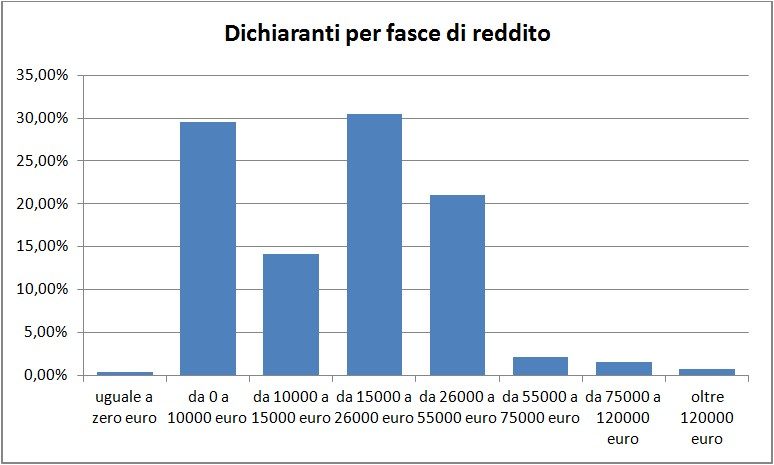

Fatta questa doverosa premessa, occorre considerare un altro fatto che le persone dichiaranti redditi alti… praticamente non esistono. Per fare un esempio, esaminando le dichiarazioni dei redditi 2017 per l’anno 2016, si scopre che coloro che dichiarano un reddito superiore a 120.000 € annui sono solo lo 0,71% dei dichiaranti, cioè circa una persona su 141. In pratica la riforma tributaria favorirebbe chi non esiste! Si vede infatti che il “popolo dei dichiaranti” è praticamente tutto raggruppato nella fascia compresa tra 0 e 55.000 €.

Vuole dire che non esistono i ricchi in Italia? Neanche per sogno! Ci sono, ma il reddito risulta da un’altra parte. Per capire come, occorre fare una breve premessa. Sapete cosa sono i derivati? Sono dei contratti il cui valore è determinato da quello di un altro titolo o un altro bene, detto sottostante. In pratica è un contratto che mi consente, pagando una commissione alla banca, di scambiare un bene (il sottostante) ad una data futura ma al prezzo stabilito oggi. Ad esempio posso comprare un derivato che mi consente di pagare tra un anno una certa quantità d’oro al prezzo di 1.000 €. È chiaro che, se tra un anno il valore dell’oro diventasse pari a 2.000 € ma io potessi acquistarlo per soli 1.000 €, avrei fatto un affarone. Non è detto che fra un anno io debba necessariamente comprare i 1.000 € di oro, posso tranquillamente rivendere il derivato e guadagnarci. Gli unici soldi che ho realmente speso sono la commissione per la banca. Essendo praticamente una promessa di pagamento, i derivati sono a tutti gli effetti una nuova forma di denaro. La maggior parte dei derivati, tuttavia, è stipulata direttamente tra i soggetti interessati al di fuori dei mercati regolamentati. Secondo il “Global SIFIs, Derivates and Financial Stability”, il 96,2% dei derivati sono “over the counter”, ovvero fuori dal mercato regolare. Ora qualcuno mi deve spiegare come sia possibile sostenere che la massa monetaria sia sotto lo stretto controllo della Banca centrale!

Ovviamente il derivato può essere una qualsiasi cosa: si può scommettere sul prezzo futuro delle materie prime, dei cibi, perfino della quantità di CO2 e dei cambiamenti climatici! Esistono anche scommesse sui fallimenti (altrui), i cosiddetti CDS (credit default swap) e scommesse sull’esito di un’altra scommessa. Tutto è merce!

Ma cosa c’entra tutto questo con la flat-tax? C’entra e ora vi spiego il perché. Visto che si può scommettere su tutto con tutti, io potrei anche scommettere una bella cifra che i prossimi campionati del mondo di calcio saranno vinti dalla nazionale dell’Iran. Potrei perfino fare una scommessa sull’esito di questa scommessa. Supponiamo che, per puro caso, io faccia una scommessa con la filiale ungherese della mia impresa: se l’Iran diventerà campione del mondo, la filiale ungherese mi pagherà 200.000 €, in caso contrario io verserò 200.000 € alla filiale.

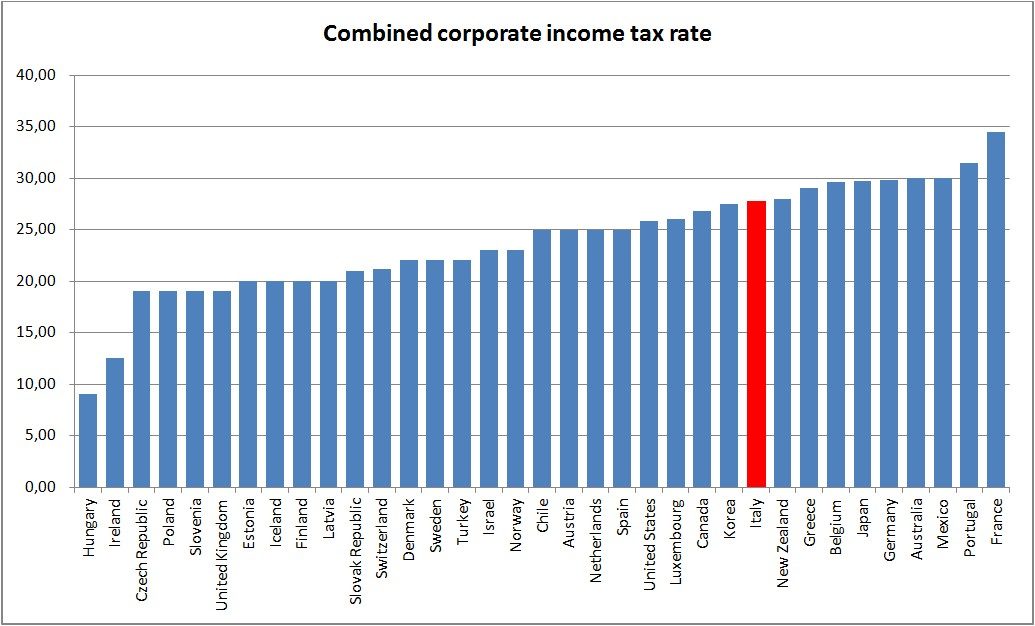

Qualora “sfortunatamente” l’Iran non vincesse, i miei redditi dichiarati in Italia, sui quali pagherei un’imposta del 24%, si ridurrebbero di 200.000 € mentre la filiale ungherese, dove pagherei solo il 9% di imposte (vedi immagine sotto), avrebbe un incremento di reddito di 200.000 €. Sembra strano, ma molto spesso le filiali ubicate nei paradisi fiscali sono particolarmente fortunate e riescono a vincere le scommesse a spese delle proprie aziende madri. In questo modo i redditi vengono fittiziamente gonfiati nei paradisi fiscali e parimenti assottigliati nei Paesi a maggiore carico fiscale. I derivati sono infatti un ottimo mezzo di trasferimento di reddito tra Paesi diversi.

In alternativa si può utilizzare il transfer pricing ovvero il prezzo di trasferimento. In pratica si tratta di gonfiare o ridurre artatamente i prezzi di beni e/o servizi scambiati tra filiali. Supponiamo che la mia ditta dichiari di avere fatto acquisti presso la filiale ubicata alle isole Cayman per un ammontare di 100.000 €. A fine anno la mia ditta potrà dire di avere avuto maggiori costi per un ammontare di 100.000 €, mentre la filiale isolana avrà un maggiore reddito di pari importo (sul quale non pagherà imposte poiché le Cayman sono un paradiso fiscale nel quale non sono previste imposte per le società).

Questi paradisi fiscali spesso hanno redditi spropositati, ma si tratta di redditi fittizi in quanto sono stati realizzati da altre parti. I paradisi fiscali sono quindi una sorta di buchi neri che risucchiano i redditi di tutto ciò che gli sta intorno.

Una forte riduzione del carico fiscale per l’Italia avrebbe pertanto il vantaggio di “risucchiare” Pil dagli altri Paesi. Supponiamo che in Italia l’imposta per le imprese diventi fortemente competitiva. Per un francese, che secondo i dati dell’OECD sopra riportati, pagherebbe un’imposta sui redditi del 34,43%, sarebbe conveniente “trasferire” redditi alle filiali italiane, in modo da pagare imposte decisamente inferiori. Qualora identica operazione venisse svolta da molte imprese e queste “trasferissero” parte dei loro redditi in Italia, considerando inoltre che le imprese multinazionali avrebbero minore incentivo a fare “espatriare” i redditi prodotti in Italia, avremmo un forte impulso al Pil italiano che potrebbe tornare avere tassi di crescita come non si vedevano da decenni. Ecco quindi che la flat-tax, a fronte di un costo importante, potrebbe essere un volano dell’economia sia in termini di maggiori consumi che, soprattutto, di redditi fittiziamente dichiarati come realizzati in Italia (ma in realtà realizzati in altri Paesi). Un impulso fittizio, è vero: non sarebbe una realtà “fattuale”, ma la realtà “ufficiale”, purtroppo l’unica che conta.

Claudio Barnabè