Attualità

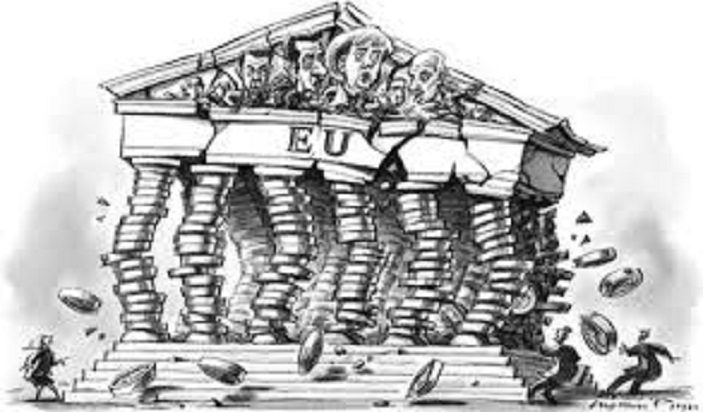

LE NOSTRE BANCHE STANNO ANDANDO A ROTOLI, O E’UNA SITUAZIONE VOLUTA ESTERNAMENTE? IRI NECESSE EST.

Cosa sta succedendo in questi giorni al sistema bancario italiano ? Vediamo alcuni temi pensanti sul piatto:

- MPS vede l’aumento previsto pare non essere pari a 8,8 miliardi .

Secondo l’analista Paolo Fior la cifra sinora calcolata di 8,8 miliardi di iniezione di capitale non sarebbe più sufficiente e si potrebbe giungere sino ad un fabbisogno complessivo di 20 miliardi, che renderebbe necessario sia per una diversa visione della banca come non più liquida. Il problema sorge da un lato da un buco di bilancio operativo per 3,8 miliardi, causato dalla fuga della clientela, collegato al problema della valutazione incerta delle sofferenze e , soprattutto, dei debiti di dubbia esigibilità. L’insieme di queste voci potrebbe generare un incremento della perdita tale da renderlo inaffrontabile a norma di legge, in quanto la “Ricapitalizzazione preventiva” è riservata solo alle banche che non dovrebbero essere sottoposte al Bail-in, e MPS, se questi dati fossero veri, dovrebbe essere sottoposta al Bail In.

Secondo l’analista Paolo Fior la cifra sinora calcolata di 8,8 miliardi di iniezione di capitale non sarebbe più sufficiente e si potrebbe giungere sino ad un fabbisogno complessivo di 20 miliardi, che renderebbe necessario sia per una diversa visione della banca come non più liquida. Il problema sorge da un lato da un buco di bilancio operativo per 3,8 miliardi, causato dalla fuga della clientela, collegato al problema della valutazione incerta delle sofferenze e , soprattutto, dei debiti di dubbia esigibilità. L’insieme di queste voci potrebbe generare un incremento della perdita tale da renderlo inaffrontabile a norma di legge, in quanto la “Ricapitalizzazione preventiva” è riservata solo alle banche che non dovrebbero essere sottoposte al Bail-in, e MPS, se questi dati fossero veri, dovrebbe essere sottoposta al Bail In. - Unicredit deve , come sappiamo, aumentare il proprio capitale di 13 miliardi, ma la valutazione dei suoi NPL quale viene ad essere. Anche in questo caso viene in nostro aiuto Il Fatto Quotidiano.

- Unicredit possiede 1/4 circa del totale delle sofferenze italiane. Sono in tutto circa 51 miliardi lordi, pari ad un valore netto di 20 miliardi. 31 miliardi, l’ammortizzato, costituisce la perdita che Unicredit ha già assorbito. Ora Unicredit cede 20 di questi 51 miliardi. A quale valore ? La valutazione di questi 20 miliardi è al 14% per un incasso netto di 2,5 miliardi. Il 14% è molto meno di quello pagato per le 4 banche “Risolte”, 17,5 medio. Molto meno di quanto paga ICCREA banca alla BCC, , 2il 23,5%. Molto, ma molto meno, di quanto ABI indica sia l’incasso medio delle banche dalle sofferenze , 42%. Il fatto è tanto più scandaloso in quanto il fondo Fortress, che con Pimco ha concluso l’affare, utilizza una struttura per l’esazione acquistata a prezzo di saldo dalla stessa Uncredit. Perchè la banca non si è incassata i crediti da sola ?

- Banca Popolare di Vicenza e Veneto Banca: le due banche, come sappiamo, sono in grandi difficoltà , sia di gestione operativa sia per quanto riguarda gli NPL: Dal primo punto di vista entrambe hanno avuto una caduta impressionante dei depositi , pari ad 1/3 , incorrendo in gravi problemi di liquidità, accentuati anche da pensanti scadenze nelle obbligazioni fra la fine del 2016 ed il 2017. Da questo punto di vista la possibilità di emettere obbligazioni con garanzia dello stato, prontamente utilizzata, ha messo una pezza, che però non è stato possibile mettere per quanto riguarda i costi operativi e le sofferenze. La svalutazione dei crediti e l’assenza di reddito operativo genereranno per la sola BPVI una perdita, pare, dell’ordine dei 1,88 miliardi di euro (superiore al primo apporto di Fondo Atlante e di poco inferiore alla somma fra primo e secondo apporto), e non c’è da attendersi una cifra molto diversa da Veneto Banca. Rimane poi il macigno pesantissimo delle sofferenze: sono lorde oltre 20 miliardi tra BPVI e VB, , ammortizzate poco meno di 11. Se venissero vendute al 23% medio genererebbero una perdita comunque di 5-6 miliardi. Chi può ricapitalizzare queste somme?

Questi tre istituti in crisi presentato problemi, in realtà molto simili.

a) Utili asfittici, condizionati da fattori strutturali a da fattori contingenti.

b) Sofferenze e debiti di dubbia esigibilità di difficile gestione.

Vediamo il punto a). Gli utili sono asfittici per motivi strutturali (la crisi economica generale, la crisi del business bancario, la necessità di seguire norme sempre più restrittive dal punto di vista contabile) e per un motivo specifico delle banche in crisi : la mancanza di fiducia crescente da parte del pubblico dei risparmiatori in questi istituti bancari. Non c’è fiducia, di depositi se ne vanno, perfino una parte consistente degli affidamenti sani se ne va . vengono a mancare i margini di intermediazione, comunque magri, ma anche le grasse commissioni. Le banche semplicemente sono strangolate dalle proprie strutture eccessive e costose e dalla mancanza di redditi operativi.

Per quanto riguarda il punto b), questo è figlio da un lato del mini boom immobiliare dei prima anni duemila, e quindi della mancanza di crescita economica del nostro sistema: infatti una sana crescita, come quella dei decenni precedenti, avrebbe diluito nei nuovi crediti le sofferenze da un lato , e ne avrebbe calato la frequenza dall’altro.

Ora però il problema è sul tavolo e deve essere risolto. Si tratta di riuscire a ricostruire la fiducia dei risparmiatori e dei clienti, da un lato , e permettere di riassorbire le sofferenze, non svenderle come sta accadendo, dall’altro.

Queste due funzioni possono essere raggiunte solo attraverso un intervento pubblico che non sia, come avvenuto con il decreto, ora in corso di trasformazione, salvarisparmio una sorta di “Pagamento della lista della spesa”, in cui lo Stato mettei soldi e se ne va.Si tratta di intervenire in modo strutturale, diretto , anche nella gestione delle sofferenze e dei crediti di dubbia esigibilità con un’ottica almeno di medio periodo. Si tratta di creare un’istituzione, una nuova “IRI” simile, come funzione all’ente creato negli anni trenta, che in modo professionale intervenga nei capitali delle banche restituendo fiducia e sostituendosi alle stesse nella gestione degli NPL, se necessario, senza causare le perdite colossali che le attuali gestioni opache stanno causando.

Un’operazione del genere è tecnicamente non semplicissima, ma fattibile. Richiede capacità, integrità, uno sguardo al futuro. In realtà non mancano le risorse, ma le caratteristiche umane.