Euro crisis

La crisi delle banche italiane ci dice che la Germania vuole per l’Italia una patrimoniale con il fine di abbassare l’incomprimibile ed inderogabile debito pubblico, ecco un’analisi (reload)

Bisogna saper cogliere i segnali deboli. In buona sostanza quello che la recente crisi della banche comporterà per tutti noi non è perdere i soldi depositati, in tale caso chi perderà saranno solo i depositanti presso banche non solide, certamente non le banche mainstream che ritengo alla fine verranno salvate comunque. No, la conseguenza sarà qualcosa di molto più pervasivo ossia maggiori tasse per tutti gli italiani, per salvare la baracca. E visto che le tasse sono già insostenibilmente alte bisogna attaccare il problema alla radice, o meglio questo è quanto vorrebbe farci fare la Germania: attaccare i nostri patrimoni famigliari frutto del risparmio di generazioni, una vera imposta patrimoniale da far pagare a tutti i risparmiatori, a tutte le famiglie italiane per il “privilegio” di rimanere nell’euro a fare gli interssi di Berlino (commento personale: follia; o anche, prima cornuti con l’austerità e con un euro che ha avvantaggiato solo la Germania e poi mazziati con la patrimoniale) .

Visto che nei prossimi mesi la parola “patrimoniale” ridiventerà di moda almeno in termini di citazione sui media, patrimoniale che quasi certamente si concretizzerebbe con una crisi di governo, riproprongo un’analisi del 16 ottobre 2013, “Dimenticate l’FMI: la Germania vuole per l’Italia una Patrimoniale con il fine di abbassare il debito pubblico, ecco una prima analisi“, vedasi in calce], analisi oggi vieppiù attuale.

Leggete bene i contenuti in quanto vi aiuteranno a capire in modo abbastanza tecnico cosa si devono aspettare gli italiani in assenza di una reazione all’unisono alla protervia eurotedesca che inevitabilmente dovrebbe/vorrebbe passare per una crisi stile 2011 per l’Italia, con la sola differenze che oggi viene focalizzata sulle banche quali maggiori detentrici del debito nazionale (leggasi, banche detentrici di BTP, nel 2011 la crisi fu incentrata sullo spread dei BTP vs. Bund, oggi la crisi è sulla tenuta del sistema bancario italiano che detiene BTP, ovvero è la stessa minestra servita in modo solo leggermente diverso). Della serie, Schauble ci aveva avvertito….

In copertina ho per altro proposto un interessante intervento frutto di una visione eccezionale come tempismo dell’economista Giacchè, da leggere per la visione illuminata di quanto sarebbe accaduto di lì a poco, ossia oggi.

MD

____________________________________________________

Dimenticate l’FMI: la Germania vuole per l’Italia una Patrimoniale con il fine di abbassare il debito pubblico, ecco una prima analisi

Come ben sanno coloro che hanno letto i miei precedenti interventi, chi scrive ritiene che esista un problema in Europa dato dalla struttura dell’euro attuale, unitamente all’atteggiamento intransigente della Germania nell’applicazione dell’Austerity.

Negli scorsi giorni abbiamo letto la proposta dell’FMI di “tassare” tutti i fondi depositati nell’eurozona con il fine di ridurre il debito pubblico, messaggio parziale e deviante: la verità è leggermente diversa, in quanto esistono Paesi che hanno necessità di applicare tale misura in ambito EU, altri chiaramente no. Ossia, quanto pubblicato dall’FMI rischia di essere la classica mezza verità, utile per secondi fini, come vedremo in seguito. Vediamo dunque un’analisi contestualizzata sul Belpaese in relazione all’applicazione della misura succitata, analisi che ritengo possa essere convincente (nota tecnica: i conti tornano, vedrete dopo…).

Sostanzialmente, in pillole, il vero problema dell’Italia è che ha un forte debito pubblico ed un elevato attivo privato: esiste la necessità di travasare denaro dai cittadini al fine di pagare il debito statale. Questa è la ratio.

Unitamente a ciò, bisogna rilevare che la Germania si trova oggi in una posizione di enorme vantaggio grazie all’euro, che l’ha avvantaggiata forse e più di una guerra vinta visti gli attivi di bilancio (soprattutto balance of trade) che si sono registrati grazie all’adozione della moneta unica, moneta percepita dai mercati come molto più debole di quello che sarebbe stato il marco e quindi supportando enormemente la competitività dei propri prodotti esportati.

Non ci si stanca di stigmatizzare che grazie all’euro debole – debolezza data dalla stessa presenza dei periferici nel paniere – la Germania ha potuto superare addirittura la Cina come saldo assoluto della bilancia commerciale; se poi la si considera pro capite la differenza è di almeno un ordine di grandezza a favore della partner europeo! (attenzione alle units: per la Cina sono saldi mensili in centinaia di milioni di USD, mentre per la Germania sono miliardi di euro), ossia la Germania ha risolto i problemi dell’unificazione grazie all’euro ed ora, quando dovrebbe restituire il favore, mette invece l’Europa periferica alla gogna con una serie di nein impressionanti e con un’applicazione dell’austerity tanto rigorosa quanto obiettivamente difficile da accettare e comprendere.

Non ci si stanca di stigmatizzare che grazie all’euro debole – debolezza data dalla stessa presenza dei periferici nel paniere – la Germania ha potuto superare addirittura la Cina come saldo assoluto della bilancia commerciale; se poi la si considera pro capite la differenza è di almeno un ordine di grandezza a favore della partner europeo! (attenzione alle units: per la Cina sono saldi mensili in centinaia di milioni di USD, mentre per la Germania sono miliardi di euro), ossia la Germania ha risolto i problemi dell’unificazione grazie all’euro ed ora, quando dovrebbe restituire il favore, mette invece l’Europa periferica alla gogna con una serie di nein impressionanti e con un’applicazione dell’austerity tanto rigorosa quanto obiettivamente difficile da accettare e comprendere.

Alla luce dei recenti commenti di Olli Rehn, il quale ha esplicitamente indicato che l’Italia deve passare da un’imposizione sul lavoro e sulle aziende ad uno sui patrimoni e sui consumi, nota i, sembra importante comprendere i termini di una futura imposizione patrimoniale in Italia (la stampa tradizionale si è guardata bene dal mettere bene in chiaro il senso del messaggio del commissario europeo!). L’analisi che si propone di seguito vuole analizzare quali siano i disegni, gli effetti e le possibile forme di un’imposizione di un’imposta “patrimoniale” per l’Italia imposta di fatto dall’Europa (e qui contestualizziamo il messaggio dell’FMI di poichi giorni or sono).

Chi scrive non teme smentite affermando che la necessità di fare cadere entro fine anno Silvio Berlusconi deriva anche dal fatto che il partito che egli rappresenta mai potrebbe sdoganare tale forma di imposizione fiscale. E questo per un mix di ragioni, ideologiche e di interesse. Dunque, essenziale è abbatterlo in modo definitivo, evitando un suo possibile futuro ritorno sulla scena politica cavalcando ad esempio il malumore, diciamo pure la rabbia, derivante dall’eventuale introduzione di una imposizione patrimoniale selvaggia, vedasi i dettagli nel prosieguo. Dunque attenzione, certamente potremo aspettarci delle sorprese in termini di accanimento verso la figura del paladino libertario, paladino che ad oggi non può che impersonificarsi nel Cavaliere o in chi lo rappresenterà (anche perchè, diciamolo, è l’unica alternativa).

Ora un po’ di storia della gestione del debito statale, scuola tedesca. La Germania moderna, diciamo dell’ultimo secolo, è sempre stata avvezza a forme di patrimoniale finalizzate al pagamento del debito man mano contratto. Ricordiamo che l’ultima forma patrimoniale è stata abrogata solo nel 1987 (dalla famosa Corte Costituzionale di Karlsruhe), tassa nata dopo la seconda guerra mondiale e legata direttamente e/o indirettamente al pagamento dei disastri fatti nell’ultima guerra, inclusa la ricostruzione (fu introdotta nel 1952, nota ii). Prima ci fu la tassazione selvaggia derivante dalla necessità di pagamento degli oneri della prima guerra mondiale del dopo Versailles datata 1922 (legge per la stabilizzazione del Rentenmark) e precedentemente una tassa patrimoniale successiva alla fine della prima guerra mondiale, nel 1918 (Erzbergerschen Finanzreformen). A tutto ciò si aggiunge una tassa preventiva per la difesa del 1913 di durata temporanea (3 anni). Ossia, la Germania riconosce la patrimoniale come un normale strumento impositivo e per questa ragione non fa fatica a supportare l’applicazione della stessa misura anche a Paesi terzi, oggi per via Europea (nota iii). Bene, ma non bisogna dimenticare la ragione di detta imposizione: la storia ci dice che la Germania moderna ha regolarmente necessitato di una patrimoniale in quanto è stato via via necessario pagare per i danni derivanti da guerre – o in previsione delle stesse – che lei stessa ha scatenato (e poi perso).

Dunque, torniamo all’Italia. La Penisola ha vinto – o meglio non ha perso – la prima guerra mondiale, pur con alti e bassi nelle alleanze e nelle prese di posizione. Per la seconda guerra mondiale la situazione è più complessa, avendo contribuito assieme alla Germania a scatenarla per poi dissociarsi in corsa, 8 settembre 1943, facendo cadere Mussolini che pur aveva il controllo teorico del parlamento, situazione per certi versi – fatte le dovute tare in termini di periodo storico, situazione generale al contorno etc. – addirittura assimilabile a quella dell’ultimo Governo Berlusconi. La multiforme “sapienza” italica favorì lo sbarco alleato in Sicilia – che fu un capolavoro di “intelligence mafiosa” d’oltreoceano -, schierandosi formalmente con gli Alleati (da non dimenticare il contributo italiano di Enrico Fermi allo sviluppo nucleare USA, bomba atomica inclusa, fatto che per altro portò l’Italia ad essere tra i primissimi paesi a ricevere l’autorizzazione americana a sviluppare il nucleare per fini pacifici negli anni cinquanta, con concessione proprio alla Edison ora diventata francese). In mezzo a tutto questo turbinare di eventi vale la pena ricordare che la Germania si impossessò di almeno un terzo dell’oro italiano della Banca d’Italia appena prima della fine della guerra, vedasi l’oro di Fortezza (nota iv). Per tutto questo, ossia per via di un comportamento che non si fa fatica a considerare ondivago, il Belpaese mantenne l’onta di aver perso la guerra ma non ne condivise i danni materiali – e politici – successivi. Di fatto anche e soprattutto per questa ragione l’Italia divenne una sorta di repubblica a responsabilità limitata, ossia rimase sotto l’ala “protettrice” degli USA.

Dunque, tornando ai nostri giorni, il debito accumulato fino ad oggi dall’Italia, perfettamente gestibile in ambito di moneta strettamente nazionale (lira), non deriva da una guerra persa ma piuttosto è stata frutto di evoluzioni economiche, sociali e politiche ben precedenti all’introduzione dell’euro. Con maggiore precisione, la decisione italiana di incrementare il deficit è conseguente alla politica espansiva di Ronald Reagan che ridusse le aliquote fiscali al fine di stimolare l’economia: come al solito il Belpaese seguì l’esempio americano in modo parossistico, ossia con un sovrastimolo, determinando il periodo della famosa Milano da bere, senza però fare le dovute tare con gli USA in termini di risorse e potenza disponibili ecc. ecc.. E dunque il debito statale esplose, si vada a vedere cosa accadde nel decennio 1980-90. Si può in ogni caso affermare che il debito attuale e la difficoltà di eroderlo – ripeto, debito contratto principalmente in periodo ben precedenti all’euro – dipendono principalmente dalla presenza di una moneta unica che non autorizza a stampare moneta in modo autonomo, oltre all’impossibilità di politiche economiche finalizzate al solo interesse del Paese.

E qui arriviamo al nodo della discussione.

Infatti con un debito in un’ipotetica valuta nazionale, in un contesto di eventuale autarchia sarebbe permessa un’erosione del debito per via inflattiva – leggasi stampando moneta -, sempre che si riuscisse ad avere una bilancia dei pagamenti o quanto meno una bilancia commerciale in surplus o non in forte perdita (la bilancia commerciale negativa significherebbe un crollo della competitività delle merci e delle imprese nazionali, normalmente a causa del contemporaneo eccessivo e non compensato deprezzamento della valuta). Notasi, ad esempio, eventuali comportamenti autarchici sarebbero oggi teoricamente possibili in ambito energetico vista la disponibilità di fonti rinnovabili competitive vs. generazione tradizionale, dicesi in grid parity, vedasi oltre.

Un approccio autarchico, finalizzato all’utilizzazione preferenziale dei beni nazionali, sarebbe possibile per l’Italia solo in presenza di risorse primarie interne a cui accedere che non costringano ad approvvigionarsi all’estero con una valuta svalutata, ossia facendo in modo che una moneta svalutata dall’inflazione non comporti una perdita di competitività (…). Se ci si pensa bene gli USA stanno facendo qualcosa di simile, scambiano materie prime con carta, dollari stampati in massa, e visto che bene o male le materie prime e l’energia sono disponibili in loco l’indebolimento eventuale del dollaro non determina un crollo della competitività delle imprese nazionali ma solo minori importazioni (per gli USA il discorso è molto più complesso in quanto la situazione geostrategica del colosso americano permette di fare cose che ai comuni mortali non è permesso, …).

Dunque, non dico che l’Italia potrebbe permettersi lo stesso, ci mancherebbe, alla fine la Penisola non ha molte risorse naturali, ma riprendendo l’esempio dell’energia, una politica di incentivazione delle fonti energetiche rinnovabili potrebbe oggi permettere una quasi emancipazione dai costi degli idrocarburi e quindi sarebbe possibile incrementare la competitività delle aziende nazionali energy intensive. In questo contesto un’eventuale svalutazione dell’ipotetica lira parrebbe oggi molto meno problematica di quello che fu prima che la tecnologia delle rinnovabili permettesse di ottenere energia da fotovoltaico ed eolico a prezzi relativamente convenienti, come sta accadendo da alcuni anni a questa parte.

Per tutto quanto sopra indicato, l’uscita dall’euro è una possibilità che DEVE essere tenuta in considerazione per l’Italia (ricordiamo che fortunatamente i BTP sono emessi sotto legge italiana e non come eurobond, permettendo una riconversione legale del debito).

____________________________

Dunque, il debito pubblico attuale e la sua rigidità in termini di difficoltà di erosione in modo relativamente indolore è stata determinata dall’introduzione della moneta unica. La stessa moneta unica, come anticipato sopra, che ha permesso alla Germania di massimizzare il profitto derivante dalla propria industria manifatturiera, raggiungendo surplus di bilancio da record nella storia moderna dell’economia mondiale (soprattutto a livello procapite, vedasi balance of trade tedesco). In soldoni, il debito italiano, il crollo della competitività dell’area mediterranea ed il successo dell’export tedesco sono andati a braccetto, e questo effetto si è acutizzato dal 2008 in avanti. Infatti a partire dalla crisi scatenata in USA dai mutui sub prime, la Germania è stata percepita come un safe heaven dai mercati, mentre l’Italia è diventata un Paese a rischio. Questo ha fatto salire i tassi di interessi nazionali rispetto a quelli centro europei (…), determinando finalmente una situazione per cui la Germania effettivamente è stata uno dei pochissimi paesi mondiali ad essersi avvantaggiata dalla crisi, e proprio grazie all’euro.

E fin qui abbiamo chiarito le logiche di mercato. Il problema è che, abbastanza inaspettatamente, la Germania, fino al 2011 relativamente accondiscendete e possibilista nel flessibilizzare i meccanismi di Maastricht – memento sulle deroghe che essa stessa si diede nel 2003 – , ha iniziato a dire una serie impressionante di nein ed ad imporre un’austerity estremamente severa. E ripeto, ciò accade in un periodo non florido per chi l’ha subita, ma piuttosto in un momento estremamente difficile, uno dei più difficili degli ultimi 70 anni. Come dire ad una persona gravemente ammalata che deve ritornare immediatamente a lavorare per recuperare le giornate di ferie in eccesso prese in passato. Un comportamento che sembrerebbe ai più un modo per licenziarlo direi….

E fin qui abbiamo chiarito le logiche di mercato. Il problema è che, abbastanza inaspettatamente, la Germania, fino al 2011 relativamente accondiscendete e possibilista nel flessibilizzare i meccanismi di Maastricht – memento sulle deroghe che essa stessa si diede nel 2003 – , ha iniziato a dire una serie impressionante di nein ed ad imporre un’austerity estremamente severa. E ripeto, ciò accade in un periodo non florido per chi l’ha subita, ma piuttosto in un momento estremamente difficile, uno dei più difficili degli ultimi 70 anni. Come dire ad una persona gravemente ammalata che deve ritornare immediatamente a lavorare per recuperare le giornate di ferie in eccesso prese in passato. Un comportamento che sembrerebbe ai più un modo per licenziarlo direi….

Dunque, il motivo per cui la Germania sta imponendo l’austerity oggi è abbastanza difficile da comprendere, in apparenza la logica non c’è. E qui si aprirebbe un lungo dibattito sul perché di tale fermezza. Personalmente ritengo che ci sia dietro un grande disegno egemonico, ma questo sarà l’oggetto di un successivo post (si può anche leggere quanto riportato in nota xiv).

Ma quale è lo strumento per imporre l’austerity del partner europeo di riferimento? Ricordiamo che il diritto comunitario impone che l’Europa non possa sindacare sulle misure fiscali prese nei singoli paesi, almeno fino ad ora. E quindi la richiesta di mantenere il rigore, richiesta che puntualmente arriva da Bruxelles, si deve limitare a supportare maggiori tasse, finalizzate appunto alla riduzione del debito pubblico (questo viene costantemente ripetuto, soprattutto dal Commissario Olli Rehn). Di tanto in tanto si vedono esternazioni di commissari europei che vanno un po’ oltre le righe (sempre il Commissario Olli), ma è bene specificare che non è permesso avere ingerenza fiscale sulle misure che ogni Stato deve prendere, fatte salve situazioni di emergenza scatenate ad esempio dalla richiesta di aiuti all’UE, come sta accadendo in Grecia per intenderci.

La matematica non è un’opinione e quindi sembra ormai chiaro che le scelte per abbattere il debito pubblico senza uscire dall’euro e nei termini procedurali (tempistiche incluse) definite dall’Europa devono necessariamente passare per due strade:

– o si decide di tassare e stratassare cittadini ed imprese per molti anni, anche oltre la logica e possibilmente anche oltre il diritto (nota v) (recente è la discussione sulla sovra tassazione degli immobili post IMU, ossia la doppia imposizione sullo stesso bene, bandita dal diritto internazionale),

– o(/e) si decide di abbassare il debito per via di un’azione straordinaria di prelievo per via patrimoniale.

La Germania nella sua piena razionalità ben sa che prima o poi si arriverà al punto di riconoscere che la strada maestra passa per una tassazione straordinaria patrimoniale, attendendo per l’implementazione della misura un governo ideologicamente disponibile ad accettare tale forma di imposizione unitamente a condizioni economiche e di bilancio statale “esasperate” (notasi che anche una nazionalizzazione dei fondi pensione sarebbe di fatto una tassazione straordinaria assimilabile alla famigerata patrimoniale).

Ossia il governo che potrebbe attuare tale misura sarebbe la sinistra, o qualcosa di simile (leggasi un governo di sanità pubblica che sia disponibile a seguire le indicazioni dell’Europa, ossia qualcosa di simile al Governo Monti). E questo con il forte driver indicato prima, ossia grazie al fatto che la Germania è avvezza a tale misura, storicamente parlando, e quindi non fa fatica a proporla come ricetta a terzi. E che la Germania sia potente ed abbia individuato la strada da percorrere con grande attenzione e pianificazione lo dimostra il messaggio dell’FMI sul prelievo forzoso, assolutamente non casuale.

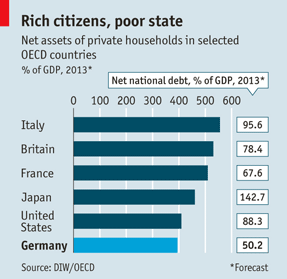

In effetti in Italia avrebbe teoricamente senso applicare detta misura straordinaria, vedasi grafico seguente dall’Economist del settembre dello scorso anno:

Ossia, effettivamente in Italia i soldi ci sono, eccome!

E guarda caso la statistica dell’Economist proposta ha come fonte la stessa fondazione DIW che ha discusso la possibilità di una patrimoniale per l’Italia (vedasi nota v). Con buona pace dei principi di non ingerenza in materia fiscale in ambito EU! (Nota personale: Inaccettabile!).

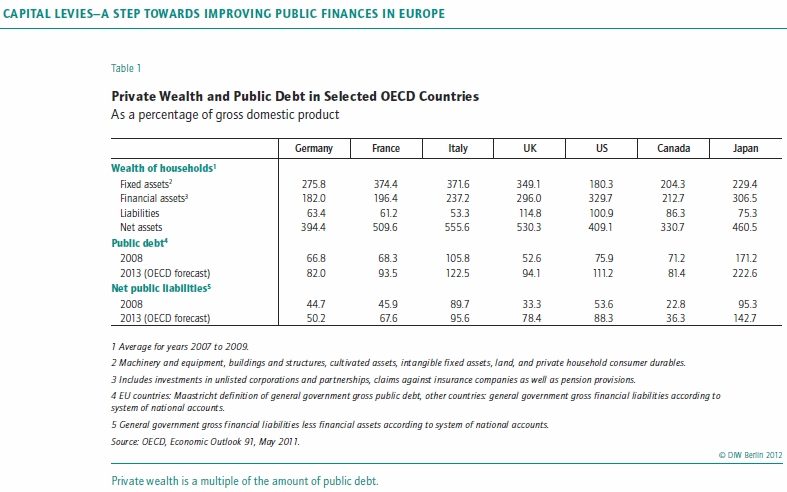

Ecco la tabella dell’Economist come appare nello studio di S. Bach/DIW, i dati sono gli stessi:

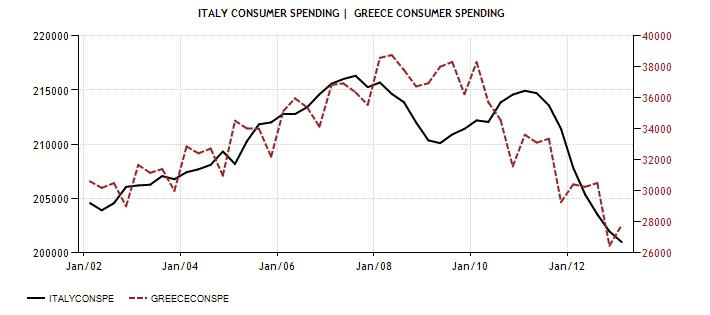

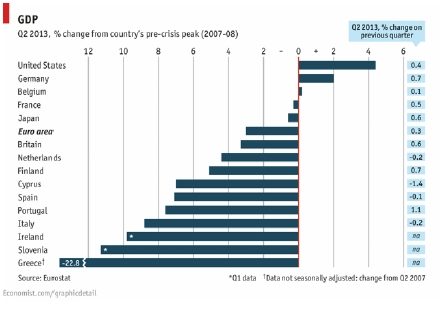

Il problema secondo chi scrive è che le conseguenze di siffatta misura si tradurrebbero in minori consumi nazionali, dati dall’incertezza che inevitabilmente verrebbe a generarsi, consumi che successivamente alla “cura” del iper-europeista Mario Monti sono diventati decisamente asfittici, per non dire semplicemente disastrosi (e molto, troppo simili in termine di trend a quelli greci….):

Le conseguenze di un’imposizione patrimoniale in Italia

Certamente determinerebbe la fuga dei capitali, degli imprenditori e dei cervelli, minando le possibilità di risorgere successivamente. Anche perché una patrimoniale oggi in Italia avallerebbe l’introduzione di una forma di tassazione simile anche per il futuro. Cosa accadrebbe se il debito dovesse riprendere a crescere? E tale dubbio è legittimo visto che tale misura di certo non migliorerebbe la competitività del sistema, ma anzi potrebbe causare solo un’ulteriore riduzione dei consumi, della ricchezza potenzialmente utilizzabile per investimenti futuri e in ultimo dello stesso gettito da tassazione. Vista così ci parrebbe logico ipotizzare anche un’altra patrimoniale successiva, che so in 10 anni, e poi un’altra ancora e via discorrendo. E dunque, dove arriveremmo? Se devo essere sincero dovrei dire che si giungerebbe (e si giungerà, in assenza di un cambiamento nelle politiche di austerity made in Germany) abbastanza rapidamente ad una forma di fascismo, o detta meglio di una dittatura da debito. Ho per altro molti dubbi sul fatto che, all’atto dell’introduzione di un’eventuale tassa patrimoniale in Italia che possa ridurre il debito attorno al 100% del GDP, l’economia come per magia il giorno successivo ripartirebbe. Oggi, al di fuori delle tasse spropositate, l’Italia soffre di un credito asfittico, in quanto le banche devono ricostruire il capitale perso in questi anni per crisi, a causa della svalutazione degli assets e soprattutto dei crediti incagliati (e per questo si guardano bene da prestare denaro): e che forse pensiamo che una patrimoniale potrebbe come per incanto convincere le banche a ridare credito alle imprese, in presenza di un contesto caratterizzato da consumi interni debolissimi ed in ulteriore peggioramento nel caso di una ulteriore tassazione straordinaria? Ma per favore….

E quali sarebbero le conseguenze di lungo termine? La risposta a questo quesito è veramente semplice: un centro Europa che diverrebbe sempre più ricco ed una periferia sempre più povera. Chiedo scusa se ha saltato qualche passaggio, ma penso e spero di essere stato efficace a cogliere il punto….

Sembra proprio di avere di fronte ad un immenso miraggio statistico se si considera che la crescita nazionale italiana effettivamente c’è stata a livello quanto meno tedesco dal 2001 al 2010-11, mentre la disoccupazione è oggi ad un livello simile a quella che si aveva all’entrata nell’euro – essendo per altro scesa fino a circa il 2008 -.

La produttività di cui tanto si parla come causa della mancanza di competitività italica ha semplicemente riflesso i due driver indicati sopra – ratio di GDP vs. ore lavorative impiegate – per cui il disastro di cui tutti parlano sinceramente non esiste, almeno nel periodo precedente a quello in cui la Germania ha deciso di imporre l’austerity (2011). E infatti di reale c’è solo l’austerity imposta dalla Germania ed inaugurata dalle politiche suicide del senatore Mario Monti nel 2011. Notasi inoltre che la presenza dei periferici nell’euro ha favorito la macchina da esportazioni tedesca a livelli stratosferici visto che l’euro che è stato percepito dai mercati più debole di quello che sarebbe stato il marco, vedasi oltre, nota ix. Tutto ciò considerato, oggi ci si trova incredibilmente in una morsa decisamente mortale, morsa espressamente voluta dal Paese che maggiormente ne ha beneficiato e che sta drasticamente ridimensionando i livelli di vita dei cittadini mediterranei… Pazzesco.

L’innesco del provvedimento “patrimoniale”

Ma, domanda, da cosa verrebbe innescata l’approvazione di tale provvedimento? Prima di tutto occorre sottolineare che una maggioranza in cui partecipi il centrodestra non approverebbe mai una siffatta tassazione straordinaria, sia per motivi elettorali e di spicciola convenienza che squisitamente ideologici. In secondo luogo, molto probabilmente le ragioni dovrebbero essere certamente forti e quindi si tratterebbe di un mix di fattori tra cui la copertura di grossi buchi di bilancio unite a pressioni europee a non sforare il 3% di deficit statale. Si ritiene per altro che un “buco” del genere nei conti pubblici si concretizzerebbe solo in presenza di una crescita italiana minore delle attese (meglio sarebbe dire, di una decrescita superiore, visto che l’Itala è tecnicamente ancora in recessione). In questo contesto si ritiene che l’autunno sarà molto caldo, soprattutto da fine ottobre, mentre per la quantificazione reale dei danni (ossia di quanto sarà grossa la falla nei conti) si dovrà probabilmente attendere fino a Gennaio 2014, in quanto le scadenze fiscali di novembre di norma sono quelle che più concretizzano le fonti di gettito statale).

La patrimoniale, come potrebbe essere

Interessante è valutare le i rumors (vox populi, vox dei) che circolano a Roma sulla futura struttura della patrimoniale per l’Italia. In totale si parla di qualcosa di più dei 400 mld EUR ipotizzati da Amato qualche tempo fa, molto probabilmente 500, anche al fine di offsettare l’incremento di debito che si è registrato negli ultimi due anni circa al fine di portare il debito attorno al 100% del GDP. La suddivisione dovrebbe essere qualcosa di prossimo ai 100-120 mld EUR da un’imposizione sul patrimonio di beni mobili e finanziari, ossia attorno al 5% del nozionale, mentre per l’imposizione sugli immobili si parla insistentemente della proposta di Pellegrino Capaldo (nota vi), ossia imporre una ipoteca sugli immobili per un ammontare tra il 5 ed il 10% del valore dell’immobile a seconda del metodo di pagamento scelto (pagamento immediato o differito), ossia con possibilità di pagare subito ma solo all’atto del primo trasferimento del bene in qualsiasi forma. Tali ipoteche verrebbero cartolarizzate dalle banche e vendute sul mercato internazionale, facendo incassare immediatamente circa 300/350 mld EUR, con un ulteriore contributo a favore degli istituti di credito che dovrebbero gestire tale operazione finanziaria.

Triste considerazione: alla fine le case degli italiani andranno nelle tasche degli investitori esteri che deterranno i titoli cartolarizzati….

E se questo spaventa il lettore, beh, siate invece felici: Handelsblatt del 15.03.2013 ha addirittura ventilato una patrimoniale pari al 15% della ricchezza finanziaria del Paee (nota vii), ma questo valeva con il debito dello Stato a circa il 126-129% del GDP: fatte le debite proporzioni oggi la tassa dovrebbe essere prossima al 20%!!! E vi prego di considerare quante analisi sul debito altrui la Germania abbia finalizzato negli ultimi due anni, alla faccia della supposta – si, supposta! – non ingerenza nei confronti dei Paesi partner (addirittura, nell’articolo di Handelsblatt all’Italia viene data menzione speciale in quanto unico paese in grado di deragliare il progetto della Merkel! – articolo da leggere con attenzione-).

Provvedimenti correlati

Unitamente alla patrimoniale di cui sopra sembra ormai scontata una nazionalizzazione dei fondi pensione privati: questa non sarebbe una patrimoniale in senso stretto rappresentando solo un aggiustamento dei conti dell’INPS sul medio termine, ma l’effetto nel lungo sarebbe sostanzialmente lo stesso. Recenti note di stampa riportano che già nella manovra di fine agosto 2013 si è giunti vicini a tale importante passo, almeno stando a quanto riportato dal Sole 24 Ore del 1.9.2013, vedasi i riferimenti in calce (nota vii). Pensadoci bene questa non èPensadoci bene questa non è assolutamente una sorpresa: una delle prime misure attuate dal governo argentino per affrontare la corrente crisi fu proprio la nazionalizzazione delle pensioni private nel 2007/08 (nota ix).

Parallelamente si ritiene altamente possibile che i gioielli nazionali, ed in particolare ENEL, possano essere oggetto di interessi stranieri, più probabilmente euro tedeschi. E venderli/svenderli – solo un governo cooptato agli interessi europei potrebbe farlo – sarebbe un grave errore visti gli esempi dei paesi che hanno venduto le proprie aziende energetiche nazionali (Spagna, Argentina, UK: si rischierebbe di non avere una vera e propria politica energetica nazionale, memento i rischi di blackouts espressi dagli esperti a partire da prima dei giochi olimpici di Londra fino ai giorni nostri, nota x).

Simulazione del Provvedimento di Imposta Patrimoniale per l’Italia seguendo lo schema proposto da DIW ed adattato per il Belpaese

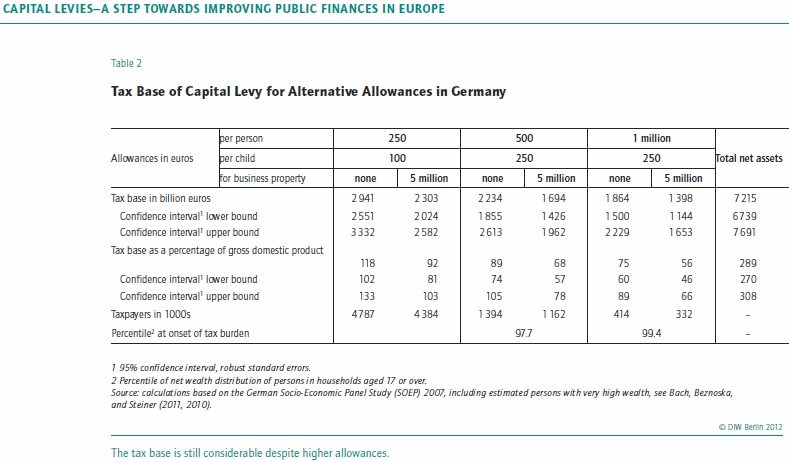

Di seguito si vuole proporre un’analisi del gettito che si potrebbe pensare di ricavare e dell’imponibile associato a detta misura straordinaria per l’Italia, unitamente ad uno schema applicativo in base a quanto ipotizzato dalla DIW in una simulazione teorico fatta per la Germania (vedasi tabella seguente).

Prima di tutto vale la pena considerare che nella simulazione di DIW tutte gli assets verrebbero ricompresi nell’imponibile della tassazione, beni immobili e mobili. In pratica sono stati analizzati diversi scenari che differiscono dalla franchigia applicata, 250, 500 e 1000 mila euro, con franchigie anche per i figli (100 k EUR per figlio) e 5 M EUR per business property . Si ritiene che per l’Italia lo schema dovrebbe essere simile.

Dunque, ipotizzando che la base imponibile tra Germania ed Italia sia circa la stessa – in realtà lo studio dice che la base imponibile Italiana è maggiore -, con una franchigia per persona di 250k EUR e di 5M EUR per business property essa dovrebbe aggirarsi attorno a 2,3 Trn EUR. Considerando che secondo DIW i net asset italiani sono almeno il 20% maggiori di quelli tedeschi possiamo stimare che la base imponibile italiana corretta stimata sia circa 2,7 trn EUR. Dunque, per abbattere al 100% il debito pubblico italiano (oggi a ca. il 132%) bisognerebbe fare una patrimoniale di circa 500 mld EUR, ossia qualcosa di simile ad una aliquota del 15% di patrimoniale sugli assets disponibili. I conti tornano (commento personale: agghiacciante)

______________________________

E qui dovrebbero surriscaldarsi gli animi: l’Italia non ha fatto né perso nessuna guerra, dunque perché tutto questo? Capiamoci bene: per caso l’Italia ha determinato il male di qualche partner europeo con i suoi comportamenti magari poco virtuosi presenti e passati? Alla fine i capricci dei passati governi hanno contribuito a fare percepire nel mezzo della crisi la moneta unica ben più debole di quello che fosse in realtà, e questo solo per il fatto che Italia e Spagna facessero parte dell’UE. Senza dimenticare che l’Italia è pur sempre creditore netto dell’Unione Europea, avendo anche un forte saldo primario senza aver chiesto aiuti europei.

Eppoi, vista così la crisi sembrerebbe aver addirittura aiutato gli esportatori europei, Germania in testa per via di un indebolimento dell’euro. E quindi, perché tutta questa enfasi e rigidità nell’applicazione delle misure di austerity? Cosa c’è dietro? Che magari non sia che si vuole tenere l’Europa periferica in una situazione di crisi permanente al fine di mantenere la valuta europea artificialmente debole agli occhi degli investitori internazionali, a favore degli esportatori tedeschi (per me gli USA hanno già mangiato la foglia, ben difficilmente il dollaro supererà il limite di 1,27 contro euro)?

Dulcis in fundo, la maggior parte del debito italiano era in lire per il debito accumulato prima della nascita della moneta unica, oltre al fatto che la crescita dell’Italia fino al 2009 non sarà stata al livello della Cina ma certamente è stata in linea con quella tedesca, e con una disoccupazione in discesa… (nota xi)

Qui mi fermo, non volendo andare oltre nelle considerazioni, la strada è stata tracciata in modo chiaro direi. Quello che manca alla Penisola è un politico credibile che minacci di uscire dall’euro previa pagamento del debito estero. In tale modo nessuno si potrebbe lamentare: così si che si metterebbe il lanzichenecco con le spalle al muro, implicando la svalutazione successiva della nuova lira, con tutte le conseguenze del caso….

E notasi che il debito estero italiano è pari a valore nominale a ca. un terzo del debito totale, ossia attorno a 650 mld EUR nominali- a valore di mercato, mark to market, probabilmente saremmo più o meno attorno a 550 mld EUR –, ossia non così lontani dal valore della patrimoniale che la Germania vorrebbe far pagare all’Italia, patrimoniale che come visto sopra che non risolverebbe i problemi anzi li peggiorerebbe spingendo il Belpaese in una spirale greca [INVECE SECONDO CHI SCRIVE LA VERA ALTERNATIVA AD UNA PATRIMONIALE FINALIZZATA A RESTARE NELL’EURO E’ UNA PATRIMONIALE PER USCIRNE, PAGANDO IL DEBITO ESTERO: COSTEREBBE CIRCA UGUALE, MA PERMETTEREBBE SUCCESSIVAMENTE PER VIA DI UNA SVALUTAZIONE DELLA LIRA DI FAR RIPARTIRE L’ECONOMIA!!! – e farebbe implodere la macchina da esportazione tedesca… –]

Spero d’ogni modo di aver convinto gli astanti che quanto sta accadendo – ed in particolare il comportamento tedesco – è veramente molto grave oltre a non avere nessuna logica in termini cooperativi europei. Ma tanta ne avrebbe se si prendesse finalmente in considerazione la possibilità che la Germania per via della sua creatura europea – l’Europa come la conosciamo oggi fu teorizzata nel periodo dell’ultimo Reich (nota xii) – abbia un secondo fine ed in questo contesto cerchi a tutti i costi mantenere l’euro in piedi per interessi particolari di selezionati Stati membri, ossia mantenendo viva la valuta che tante soddisfazioni ha dato al popolo di Goethe. E tutto questo garantendo sempre e comunque alla Germania una posizione che le permetta di indirizzare politicamente ed economicamente il continente, finanche ipotizzando tale valuta come strumento egemonico dell’Europa tedesca nei confronti degli altri paesi europei. Certamente questa è una possibilità da non escludere e la conferma l’avremo in base a come si comporterà il prossimo Cancelliere (nota xiii)

Effettivamente l’Ecce homo nietzkiano fu scritto in Italia …

Mitt Dolcino

____________________________________________________

Riferimenti e Note:

i “Aumento Iva partire da ottobre il governo accelera dopo il monito Ue”, commento alle dichiarazioni di Olli Rehn, Il messaggero, 18.09.2013

ii Bericht von Stefan Bach Vermögensabgaben – ein Beitrag zur Sanierung der Staatsfinanzen in Europa, DIW Berlin, pubblicazione 28-2012

iii

– A Wealth Tax on the Rich to Bring down Public Debt? Revenue and Distributional Effects of a Capital Levy, S. Bach et al, DIW Berlin, pubbl. 397/2011

– Capital Levies—A Step Towards Improving Public Finances in Europe, S. Bach, DIW Economic Bulletin 08.2012

iv Vedasi historiamilitaria.it : l’oro Patrio scomparve nei mesi terminali della II guerra mondiale, prelevato dall’esercito tedesco in ritirata ed evaporato in un buco nero di spedizioni dall’Italia a Germania e Svizzera mentre era depositato momentaneamente a Fortezza in sud Tirolo, argomento certamente da approfondire per i cultori

v Notasi che anche una nazionalizzazione dei fondi pensione sarebbe di fatto una tassazione straordiria assimilabile alla famigerata patrimoniale

vi (Pellegrino) Capaldo: rebus debito pubblico Ricetta possibile la privatizzazione «Imposta sulle plusvalenze immobiliari tra il 5 e il 20% per liberare risorse», Corriere della Sera, 26.01.2011

vii “Die Mär von den klammen Krisenstaaten“ ; „Commerzbank: Italien sollte eine einmalige Vermögensteuer erheben“, Dietmar Neurer, Handelsblatt, 15.03.2011

viii Addio detrazioni fiscali per le polizze: ecco perchè, M. Lo Conte, Il Sole 24 Ore, 1.9.2013

ix Cosa c’è dietro la nazionalizzazione dei fondi pensione argentini, M. Stefanini, L’Occidentale, 23.10.2008

x

Blackouts ‘threaten UK Olympics’, BBC News Online, 19.02.2006

“Power Blackout in Britain: Ofgen warns against depleting electricity supply”, The Huffington Post, 28.06.2013

xi “Diciamola tutta, Mario Monti ha fatto un disastro: ecco perché”, https://scenarieconomici.it/diciamola-tutta-mario-monti-ha-fatto-un-disastro-ecco-perche/

xii

– “Europäische Wirtschaftsgemeinschaft”, – Berlin 1942, The Society of Berlin Industry and Commerce and the Berlin School of Economics – Editore: Haude & Spener, 1943 / Berlin – WorldCat OCLC number: 31002821

– Limes 4/2011 “La Germania tedesca nella crisi dell’euro, [http://temi.repubblica.it/limes/la-germania-tedesca-nella-crisi-delleuro/27080 ]“: analisi del documento da parte della rivista italiana di geopolitica

xiii Ben si comprende come questa apertura comporterebbe il dover fare un bagno di umiltà per coloro che per paura o per poca attenzione non abbiamo valutato i segnali che provengono dal mondo reale, e che quindi nel rispetto di tale personale convinzione neghino la possibilità di un egemonia tedesca in ambito europeo attraverso la moneta unica – egemonia mutuata dai principi economici dettati dal ministro dell’Economia del Reich Walther Funk nel 1941, senza analizzare tale eventualità in termini storici e razionali, bollandola troppo semplicisticamente e altrettanto rapidamente come teoria complottista.

xiv https://scenarieconomici.it/diciamola-tutta-mario-monti-ha-fatto-un-disastro-ecco-perche/