FinanzaGiappone

La “Bomba” Giapponese: La fine del Carry Trade è il vero Cigno Nero che minaccia i mercati

Con i rendimenti di Tokyo al 2%, i 4.000 miliardi del carry trade tornano a casa. Ecco perché USA ed Europa rischiano una crisi di liquidità proprio mentre devono rifinanziare il debito.

Se dovessimo immaginare una copertina dell’Economist, di quelle iconiche e un po’ inquietanti che segnano un’epoca, oggi non dovremmo disegnare leader europei in difficoltà o tori feriti. L’immagine giusta sarebbe una bomba in stile cartone animato, con la miccia accesa e sfrigolante, dipinta con i colori della bandiera del Giappone.

Perché guardiamo a Tokyo con tanta preoccupazione? Perché l’esaurimento del carry trade giapponese – ovvero quell’immenso flusso di denaro che gli investitori nipponici hanno riversato per anni nell’economia globale alla ricerca di rendimenti – rischia di essere il vero “Cigno Nero” dei prossimi mesi.

Il ritorno del capitale al Sol Levante

Spesso ci dimentichiamo delle grandezze in gioco. La differenza tra gli asset esteri in mano ai giapponesi e il loro debito ha toccato la cifra monstre di 4.000 miliardi di dollari. Per anni, questi capitali sono fuggiti dal Giappone per una ragione semplice: il deserto dei rendimenti interni. Se il debito locale non pagava nulla, si andava a comprare debito americano, francese o italiano.

Oggi, però, il vento è cambiato. Una parte consistente di questo denaro sta facendo le valigie per tornare a casa.

Il motivo è puramente matematico:

- Dal 2014, i titoli di stato giapponesi (JGB) offrivano meno dello 0,5%.

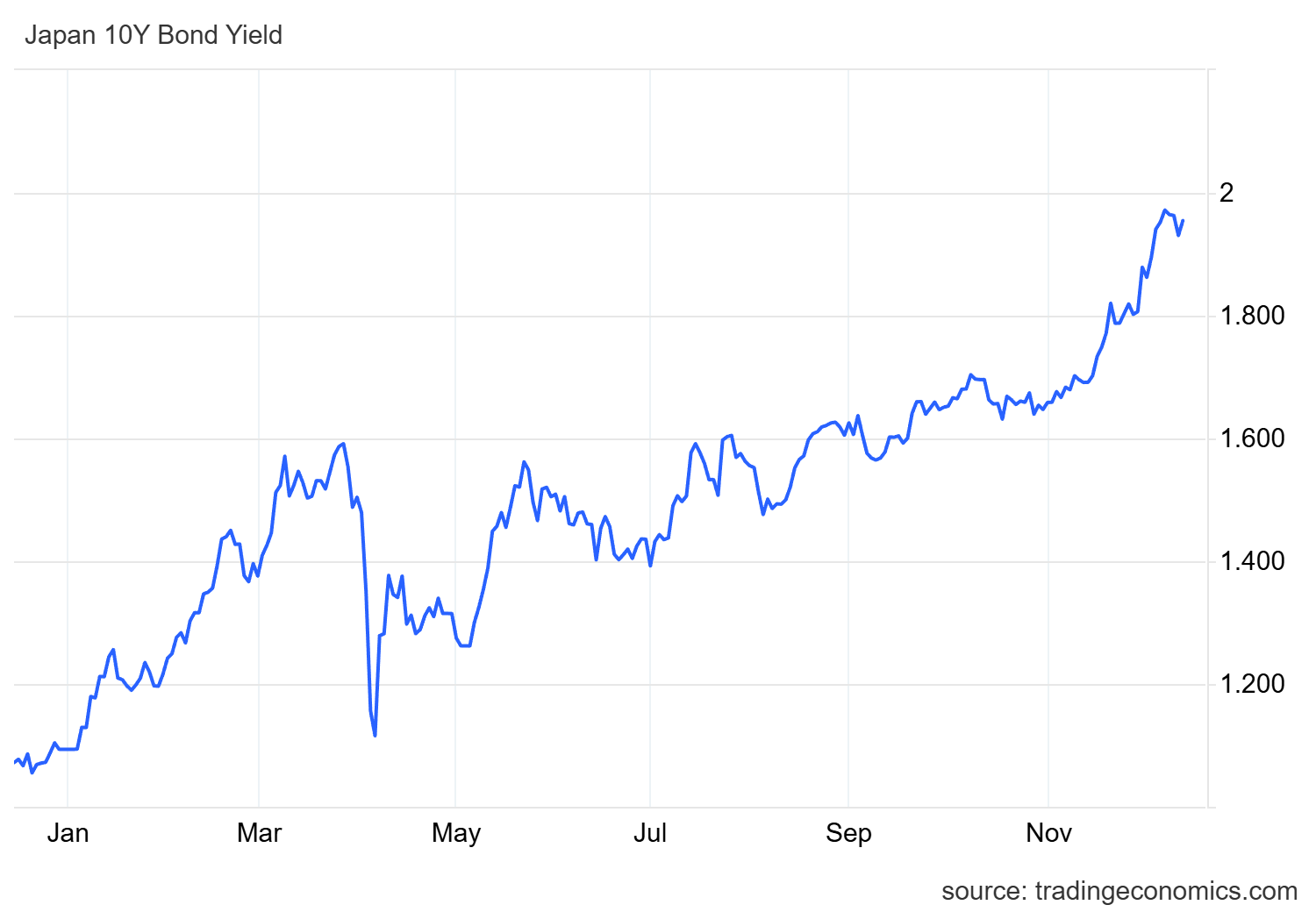

- Nell’ultimo anno, il rendimento è salito dall’1% al 2%.

Per una generazione di gestori di fondi giapponesi, abituati a guardare solo oltreoceano, superare la soglia del 2% è un territorio inesplorato in questo secolo. Ecco il relativo grafico da Tradingeconomic

Perché il 2% vale più del 4% (e perché l’Europa trema)

Un osservatore distratto potrebbe obiettare: “Perché un fondo giapponese dovrebbe accontentarsi del 2% in casa quando i Treasury USA offrono il 4%?”. La risposta risiede nei costi di copertura valutaria (hedging). Proteggersi dalle oscillazioni del cambio costa, e molto.

Ecco una sintesi della nuova realtà per un investitore istituzionale giapponese:

| Tipo di Investimento | Rendimento Nominale | Costi/Rischi | Attrattiva Reale |

| Titoli USA/UE | Alto (~4%) | Costi di copertura valutaria elevati | In calo |

| Titoli Giappone | Medio (2%) | Nullo (valuta locale) | In forte aumento |

Di conseguenza, assicurazioni, fondi pensione e grandi investitori non vedono più la necessità di spostare i portafogli all’estero.

La legge della domanda e dell’offerta

L’impatto di questa “siccità” di liquidità giapponese è ignoto, ma le regole del mercato sono ferree. Il ritiro dei compratori giapponesi avviene nel momento peggiore possibile, creando una tempesta perfetta caratterizzata da:

- Governi occidentali che devono rifinanziare un debito pubblico enorme.

- Aziende tecnologiche che emettono obbligazioni per finanziare i costosi investimenti in Intelligenza Artificiale.

- Meno acquirenti marginali (i giapponesi, appunto) disposti ad assorbire questa carta.

Se la domanda cala mentre l’offerta esplode, i rendimenti richiesti per acquistare il nostro debito dovranno salire ancora.

Uno sguardo al 2026

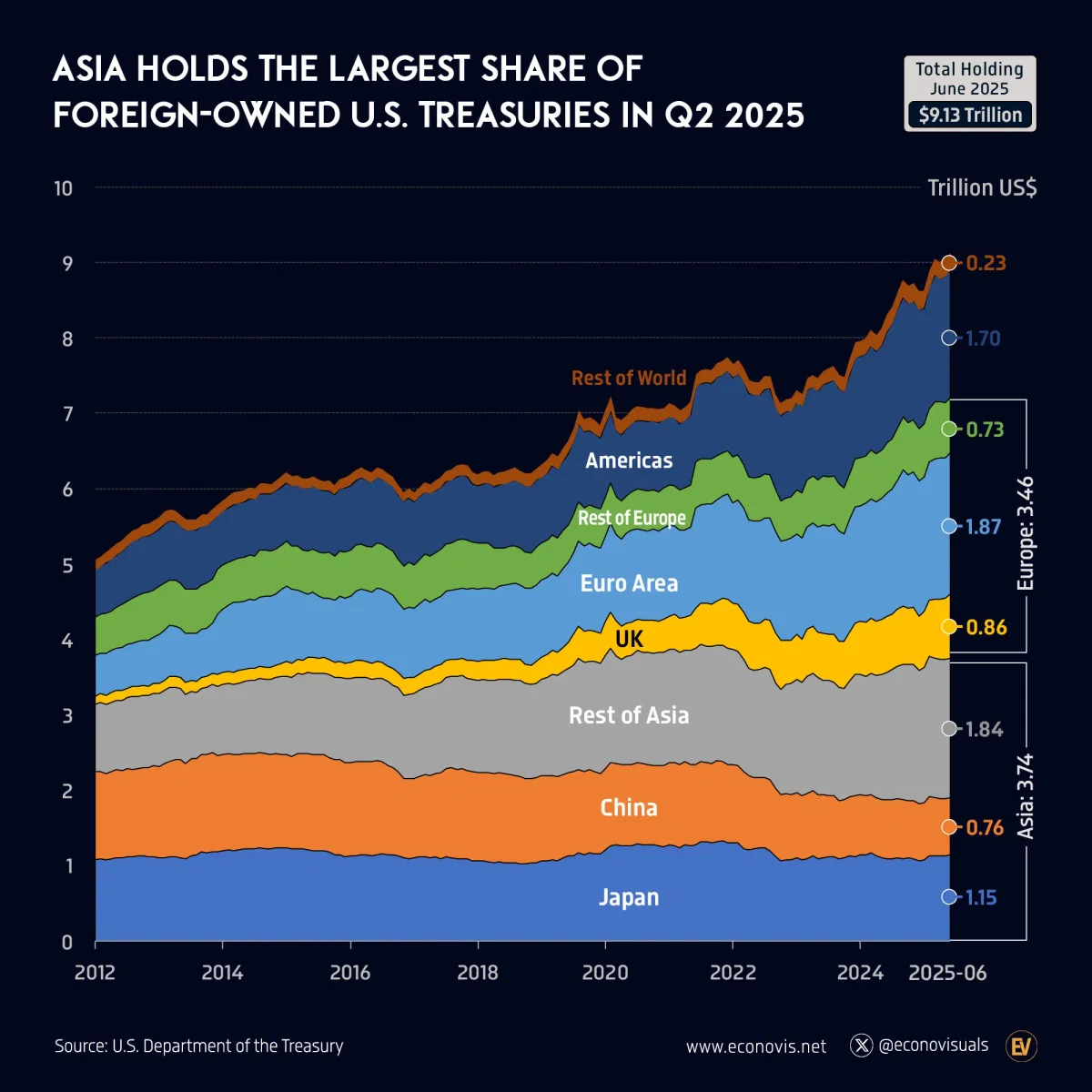

Sappiamo già che l’anello debole della catena europea resta il debito francese, dove lo stress finanziario è destinato a continuare. Tuttavia, la speranza è che la “bomba giapponese” rimanga una minaccia inesplosa, un avvertimento piuttosto che una detonazione. Del resto il Giappone è attivo più che altro sul debito americano, come si può vedere da questo grafico:

Forse il rialzo del rendimento dei titoli di stato a stelle e strisce ha origine oltre Pacifico.

Se il rientro dei capitali sarà ordinato e non repentino, il 2026 potrebbe rivelarsi un anno accettabile per il reddito fisso, con cedole capaci di battere l’inflazione, ma con poche speranze di guadagni in conto capitale sulla curva dei prezzi. Resta il fatto che, senza i soldi di Tokyo, il mondo dovrà imparare a finanziarsi a costi più alti.

Domande e risposte

Che cos’è esattamente il “Carry Trade” giapponese di cui si parla?

Il carry trade giapponese consiste nel prendere in prestito denaro in Yen (dove i tassi di interesse sono stati storicamente bassissimi o nulli) per investirlo in altre valute e attività che offrono rendimenti più elevati, come i titoli di stato americani o europei. È stato un motore fondamentale della liquidità globale, permettendo al capitale giapponese di finanziare il debito di mezzo mondo. Ora che i tassi in Giappone stanno salendo, questo meccanismo si sta inceppando e i capitali tornano in patria.

Perché un rendimento del 2% in Giappone è preferibile a uno del 4% negli USA?

Tutto dipende dal rischio di cambio. Un investitore giapponese che compra titoli USA deve proteggersi (fare “hedging”) contro la possibilità che il dollaro si svaluti rispetto allo yen. Questa assicurazione ha un costo che erode il guadagno finale. Quando si sottrae il costo della copertura dal rendimento del 4% americano, il guadagno netto risulta spesso simile o inferiore al 2% “pulito” e privo di rischi che ora si può ottenere investendo direttamente in titoli di stato giapponesi.

Quali sono i rischi concreti per i titoli di stato europei?

Il rischio principale è la mancanza di acquirenti. I fondi giapponesi sono stati grandi compratori di debito europeo (incluso quello francese e italiano). Se questi investitori smettono di comprare o iniziano a vendere per riportare i soldi a Tokyo, viene a mancare una fetta importante della domanda. Per convincere altri investitori a comprare quel debito, gli Stati europei dovranno offrire tassi di interesse più alti, aumentando così il costo del servizio del debito pubblico e creando potenziali tensioni sui mercati.

You must be logged in to post a comment Login