Analisi e studiAttualitàEconomia

Il rendimento dei titoli di stato di Pechino cade troppo in basso, e la PBOC interviene

La liquidità fornita dalla Banca Centrale finisce nei titoli di stato e questo è un cattivo segnale sulla fiducia che il sistema ha sulla ripresa economica. Quello che altrove sarebbe una benedizione, in Cina è un problema

La recente decisione della banca centrale cinese di utilizzare strumenti di politica overnight per controllare il rally dei titoli di Stato avrà un impatto limitato a lungo termine, poiché gli investitori rimangono pessimisti sulla ripresa economica del Paese, secondo gli analisti.

Lunedì, la People’s Bank of China (PBOC) ha cercato di contrastare il calo dei rendimenti obbligazionari, facendo salire i rendimenti dei titoli di Stato cinesi a 10 e 30 anni di 1,5 e 1,0 punti base, rispettivamente al 2,29% e al 2,52%. Tuttavia, i rendimenti rimangono vicini ai minimi storici, poiché gli investitori continuano a puntare su queste obbligazioni prive di rischio.

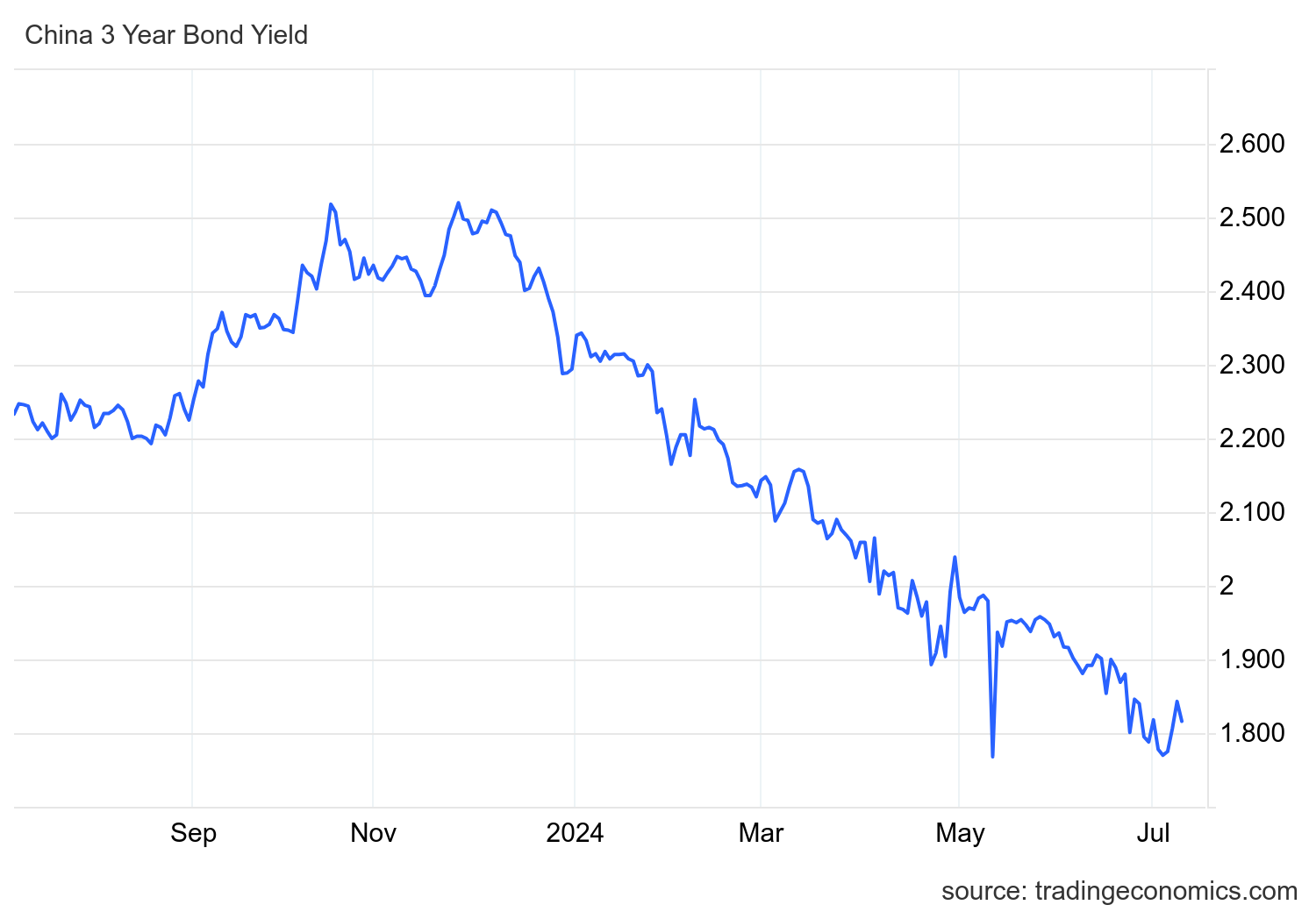

Vediamo come i rendimenti siano crollati per ogni categoria di titoli di stato cinese :

titoli a 30 anni

Titoli a 10 anni

Titoli a 3 anni

Perché i tassi troppo bassi possono

I tassi d’interesse sui titoli di stato troppo bassi sono un segnale non positivo e soprattutto indicano come la liquidità fornita alle banche, invece che finire nell’economia reale, venga depositata nel debito pubblico, ritenuto molto più sicuro. La PBOC si deve assicurare che la liquidità fornita al sistema vada investita nelle attività reali, non nel debito pubblico.

Quindi quello che è un fattore positivo per ogni altro paese al mondo, diventa un problema per la PBOC e per il governo di Pechino, perché indica come lo strumento monetario sia inefficace nello stimolo dell’economia.

La banca centrale condurrà operazioni di pronti contro termine temporanei e pronti contro termine in base alle condizioni di mercato per “mantenere ampia la liquidità del sistema bancario” e “rendere più efficienti le operazioni di mercato”, ha dichiarato la PBOC in una nota sul suo sito web. I tassi di interesse sui pronti contro termine temporanei e sui pronti contro termine inversi saranno rispettivamente di 20 punti base al di sotto e di 50 punti base al di sopra del tasso di pronti contro termine a sette giorni, attualmente pari all’1,8%.

Questa nuova misura aiuterà la banca centrale a contenere la volatilità dei tassi a breve termine, ma “rimane incerto se aiuterà la PBOC a sostenere i rendimenti dei titoli di Stato cinesi (CGB) a lungo termine”, secondo una nota di ricerca di Nomura di lunedì.

Le banche centrali utilizzano i reverse repo per iniettare liquidità nel sistema bancario acquistando titoli dalle banche commerciali con l’accordo di rivenderli in futuro, mentre un repo viene utilizzato per ritirare fondi dal mercato. “Dopo l’annuncio della PBOC, i tassi di interesse sono aumentati modestamente di due o quattro punti base lungo la curva”, ha dichiarato Andy Suen, co-responsabile del reddito fisso in Asia di Pinebridge Investments. “Di conseguenza, sembra che il mercato sia preoccupato che…”

Le operazioni repo seguono i commenti del governatore della PBOC, Pan Gongsheng, del mese scorso, secondo cui il repo inverso a sette giorni agirà come tasso politico principale e fa parte degli sforzi della banca per creare un nuovo corridoio di tassi di interesse più stretto.

Gli economisti di Nomura hanno affermato che il corridoio del tasso d’interesse ufficiale, ovvero l’intervallo tra i tassi sulle riserve in eccesso e la linea di credito permanente, è “semplicemente troppo ampio per essere significativo”. Gli operatori di mercato e gli analisti hanno suggerito che, sebbene la PBOC intenda chiaramente contribuire a guidare i tassi di interesse e a gestire la liquidità del mercato, l’efficacia delle recenti misure politiche potrebbe essere limitata.

“La PBOC è in prima linea nel cercare di assicurarsi che ci sia liquidità in abbondanza e di mettere un pavimento ai rendimenti”, ha detto Omar Slim, co-responsabile del reddito fisso in Asia di Pinebridge, in un briefing con i media lunedì, riferendosi all’annuncio della PBOC sui prestiti obbligazionari sovrani della scorsa settimana. “Potrebbe non cambiare le cose strutturalmente, nel senso che non avrà un impatto a lungo termine”, ha aggiunto.

La curva dei rendimenti invertita, in cui gli strumenti di debito a breve termine hanno un rendimento maggiore rispetto alle obbligazioni a lungo termine, suggerisce che gli investitori hanno “un’aspettativa molto bassa” sulle prospettive di crescita della Cina e sulla spinta dell’inflazione, ha detto Suen. “Anche se i tassi potrebbero non scendere molto nel breve termine, dato che la Banca centrale si oppone al rally delle obbligazioni, siamo dell’idea che i rendimenti dei CGB potrebbero rimanere bassi nel medio termine, date le attuali condizioni economiche sottostanti”.

Goldman Sachs ha affermato in una nota di domenica che è sconcertante che la PBOC pensi che i rendimenti obbligazionari a lungo termine dovrebbero essere più alti, data la debolezza della domanda interna, il sentimento negativo dei consumatori e delle imprese e l’inflazione inesistente. Gli aumenti ingegneristici dei tassi d’interesse a lungo termine potrebbero ritorcersi contro, inasprendo le condizioni finanziarie, danneggiando la crescita e compromettendo ulteriormente la fiducia, ha aggiunto la banca d’investimento statunitense.

Pingback: Inflazione: la Cina mostra un gelo sui prezzi inatteso. Manca la crescita?