Attualità

IL PROBLEMA DELLA BCE: UNA POLITICA MONETARIA SQUILIBRATA prima parte

Dopo l’annuncio del presidente Draghi per un nuovo giro di politica espansiva si è molto discusso su quali specifici titoli avrebbero assorbito la politica espansiva in caso di QE, quantitative easing, che potrebbe essere una delle parti essenziali della politica monetaria. Inoltre un’altra domanda posta è quali sarebbero gli effetti di una riduzione dei tassi sulle singole economie.

Iniziamo a considerare il problema di una politica monetaria espansiva dal punto di vista dei tassi overnight (OIS) applicati dalla BCE ed attualmente già negativi.

Chi in questo momento sta pagando maggiormente il costo di questi tassi negativi sui titoli overnight? vediamo un grafico esplicativo:

Attualmente i costi della detenzione della liquidità overnight pesano sul core della UE, cioè su Francia e Germania. Sono questi i due paesi con maggiore liquidità non utilizzata, seguiti dai Paesi Bassi che, relativamente alla loro economia, hanno un percentuale di liquidità inutilizzata molto alta. Per non parlare del Lussemburgo. Al contrario l’Italia ha una quantità di liquidità in eccesso piuttosto bassa. Questo significa che la distribuzione delle risorse finanziarie e della liquidità nell’area euro è estremamente disomogenea.

Ora un ulteriore ribasso del tasso overnight potrebbe avere effetti negativi: tassi ancora più bassi, nel range fra il -0,7% ed il -1,0% aumenterebbero l’onerosità per il sistema bancario che, in qualche modo, dovrebbe rifarsi e quindi avremmo un aumento dei tassi richiesti per i prestiti, non un loro calo, con una conseguente stretta creditizia. per evitare questo effetto la BCE sta pensando una un “Tiering” cioè ad una suddivisione delle riserve da sottoporre ai tassi negativi, esentandone una parte, ma applicando il tasso alla parte in eccesso.

Ora dato che tassi di interesse negativo colpiscono soprattutto le banche francesi e tedesche appare chiaro che il Tiering verrebbe a favorire soprattutto quei sistemi. Si calcola che l’esenzione del 50% delle riserve dai tassi negativi overnight verrebbe a distribuire 4 miliardi di euro soprattutto a quesi sistemi. Nello stesso tempo però un puro tiering dividendo a metà la sua applicazione non avrebbe senso, in quanto porterebbe ad una diminuzione del tasso medio. Sarebbe più logico invece l’applicazione del tasso più negativo sulle liquidità marginali, cioè aggiuntive, soprattutto nel caso in cui venissero utilizzati anche altri strumenti di carattere espansivo, per evitare che la liquidità immessa nel sistema torni indietro depositata overnight.

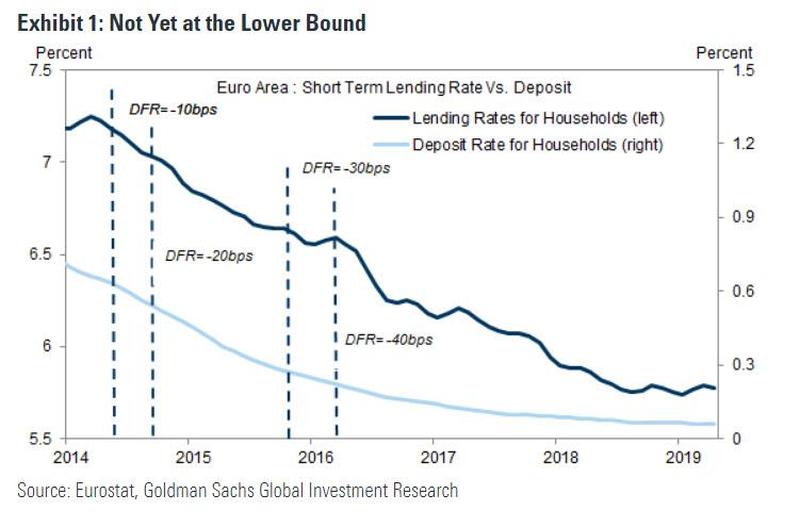

Bisogna dire che c’è ancora comunque molto spazio per un ribasso dei tassi in ambito euro, come si può vedere in questo grafico:

Il tasso per il finanziamento alle famiglie , soprattutto al consumo, è ancora piuttosto alto, arrivando ancora al di sopra del 5,5%. Insomma i tassi negativi non si sono tradotti in adeguati cali del tasso di finanziamento per i consumi. Alla fine la liquidità è stata poco influente dal punto di vista del credito, solo è servita a mandare a zero i tassi di remunerazione del risparmio. Non esattamente quello che la BCE desiderava…