Euro crisis

Esclusiva simulazione di cosa accadrebbe con Euro (con e senza austerity) e senza Euro

Riproponiamo ai lettori questa simulazione pubblicata l’1 Novembre 2013, che ha avuto nel complesso, tra la prima versione e la versione revisionata, la bellezza di 70mila visualizzazioni, ed e’ di gran lunga l’articolo di maggior successo del nostro sito. Leggendo questo articolo e tutti quelli richiamati nei links si puo’ avere una visione piuttosto analitica ed approfondita della questione Euro. Buona lettura.

PREMESSA

Ipotizzare quanto avverra’ a seguito di una disintegrazione dell’Euro e’ un esercizio estremamente complesso e certamente criticabile, in quanto le variabili in gioco sono realmente molte, e non tutte sono economiche. Una nazione seria quale dovrebbe essere l’Italia, si sarebbe dovuta porre le domanda negli anni 80 se conveniva entrare in un sistema a cambi fissi o quasi (SME) e negli anni 90 se conveniva entrare nell’Euro. Analogamente oggi dovrebbe porsi la domanda di quale futuro ci attende restando nell’Euro e quale se si tornasse a valute nazionali, e se c’e’ convenuto entrare nell’euro.

Ad oggi sono stati fatti parecchi studi e sulutazioni di Break-up dell’Euro; qui ne trovate 9 che abbiamo selezionato per voi:

Scenarieconomici.it a Marzo del 2013 ha prodotto una simulazione, l’unica pubblicata in Italia, che ha avuto alcune decine di migliaia di letture, segno dell’interesse degli Italiani sulla questione:

Esclusiva Analisi: simulazione di cosa accadrebbe con e senza EURO (Cliccate sul titolo per aprire l’articolo)

Oggi vi proponiamo una revisione della simulazione. Per semplicita’ non riportiamo nuovamente tutte le ipotesi di calcolo, che restano quelle gia’ presentate nel precedente studio, ma i risultati numerici e grafici.

I 3 SCENARI IPOTIZZATI

Sono stati considerati 3 scenari per i prossimi 6 anni. Tutti questi scenari ipotizzano un contesco internazionale di crescita moderata, senza la presenza di forti crisi internazionali.

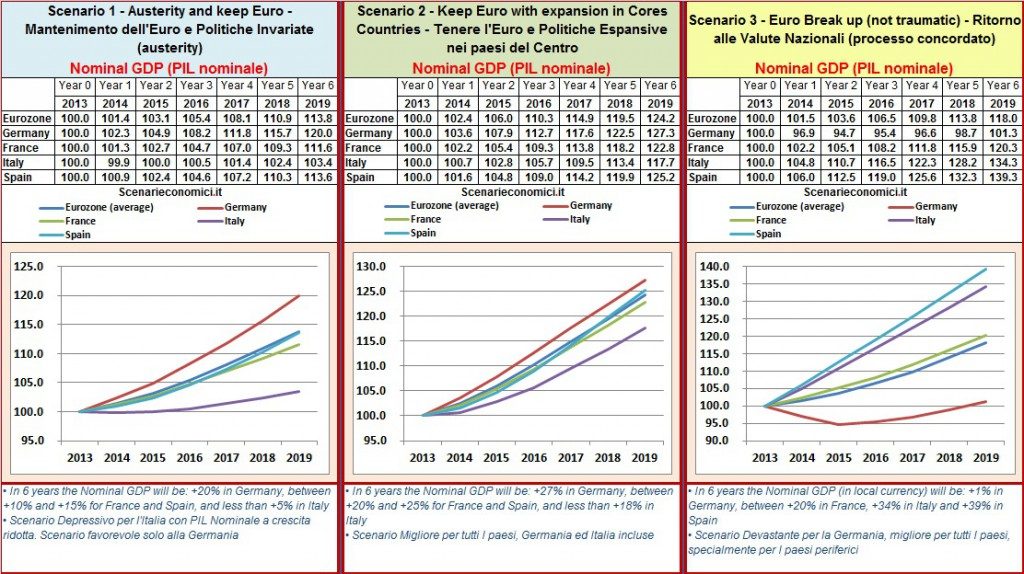

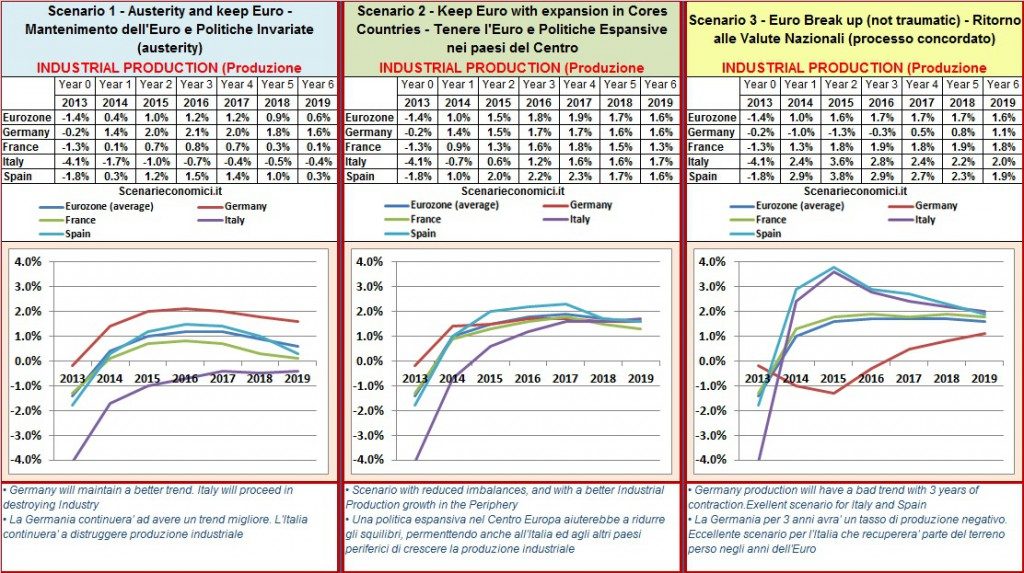

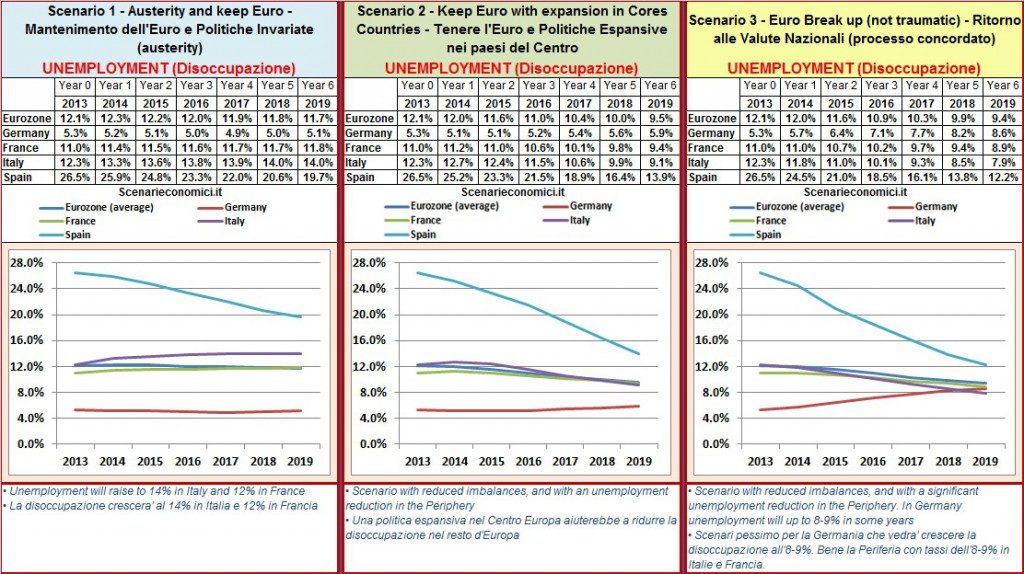

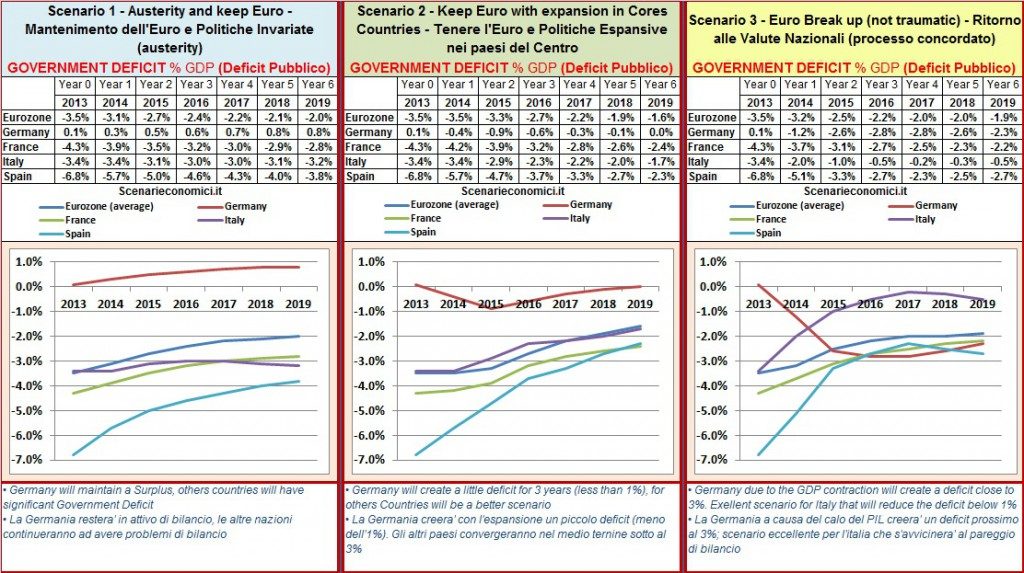

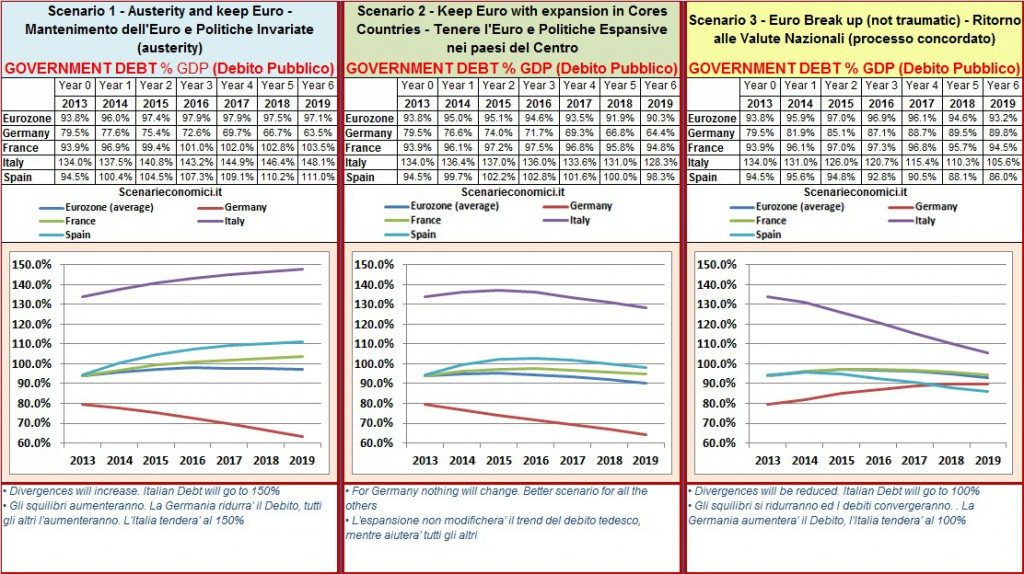

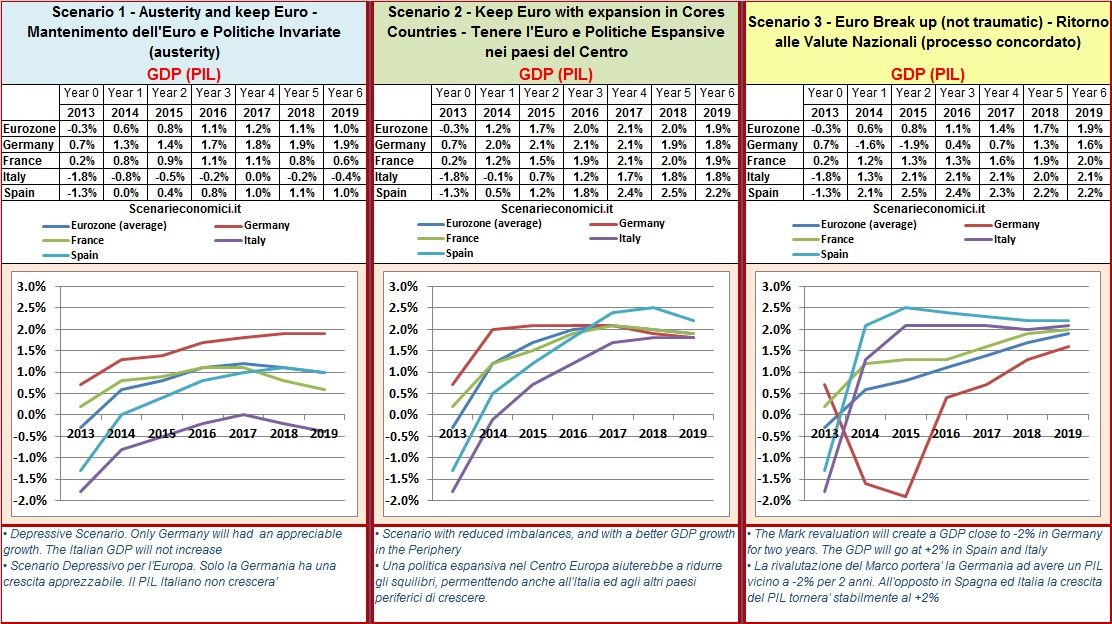

Scenario 1 – Austerity and keep Euro – Mantenimento dell’Euro e Politiche Invariate (austerity): cioe’ senza considerare l’ipotesi, tra l’altro piu’ che verosimile, che proseguiranno le fortissime tensioni ed i salvataggi di banche e nazioni, ed i contrasti interni. In tale scenario l’Eurozona proseguira’ le attuali politiche di austerity, volte ad una certa ortodossia nella convergenza dei bilanci e senza nisure espansive (quantitative easing, espanzione monetaria, spesa a deficit)

Scenario 2 – Keep Euro with expansion in Cores Countries – Tenere l’Euro e Politiche Espansive nei paesi del Centro: scenario analogo al precedente, ipotizzando che la Germania ed i paesi del Centrono faccia una politica espansiva a sostegno della loro domanda interna, permettendosi un modesto deficit ed incrementando i salari. Ovviamente in tale scenario si ridurrebbero i differenziali di Costo del Lavoro per Unita’ di Prodotto ed i saldi delle Partite Correnti della Bilancia dei Pagamenti tenderebbero a convergere maggiormente. In sintesi per i paesi periferici vi sarebbe un beneficio sull’export.

Scenario 3 – Euro Break up (not traumatic) – Ritorno alle Valute Nazionali (processo concordato) : in pratica e’ l’ipotesi di una segmentazione valutaria dell’Eurozona senza traumi.

I RISULTATI

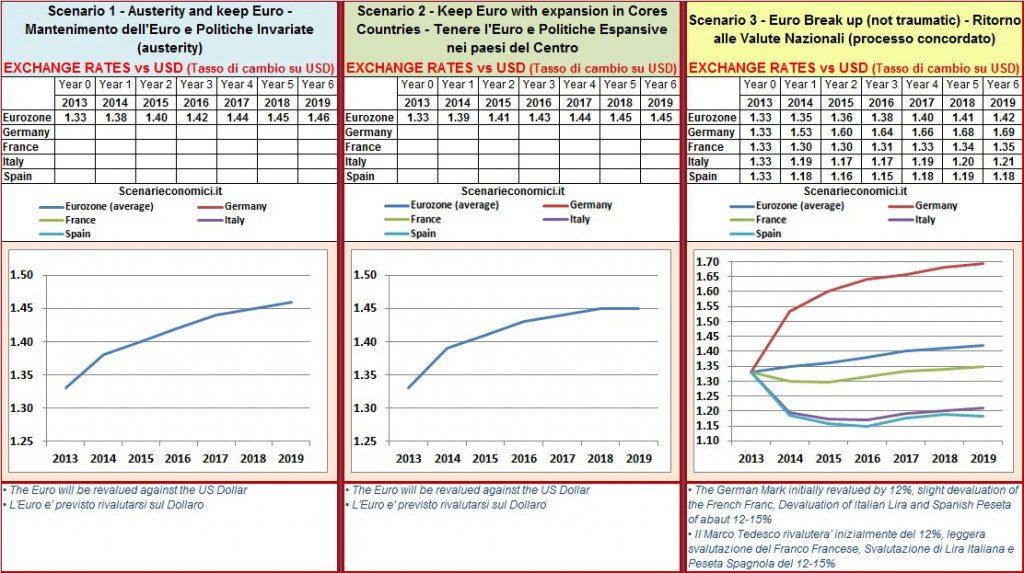

Tassi di Cambio verso Dollaro USA

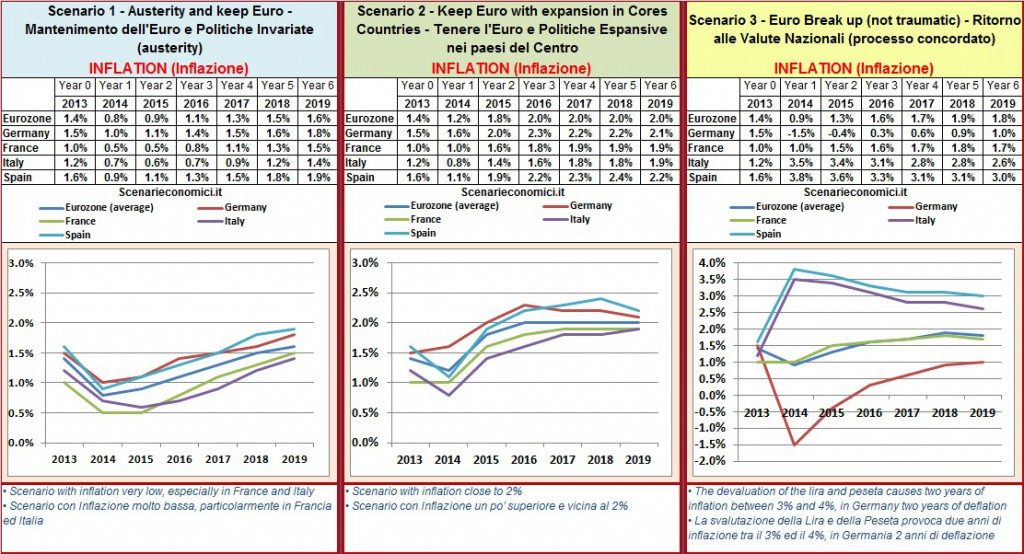

Inflazione

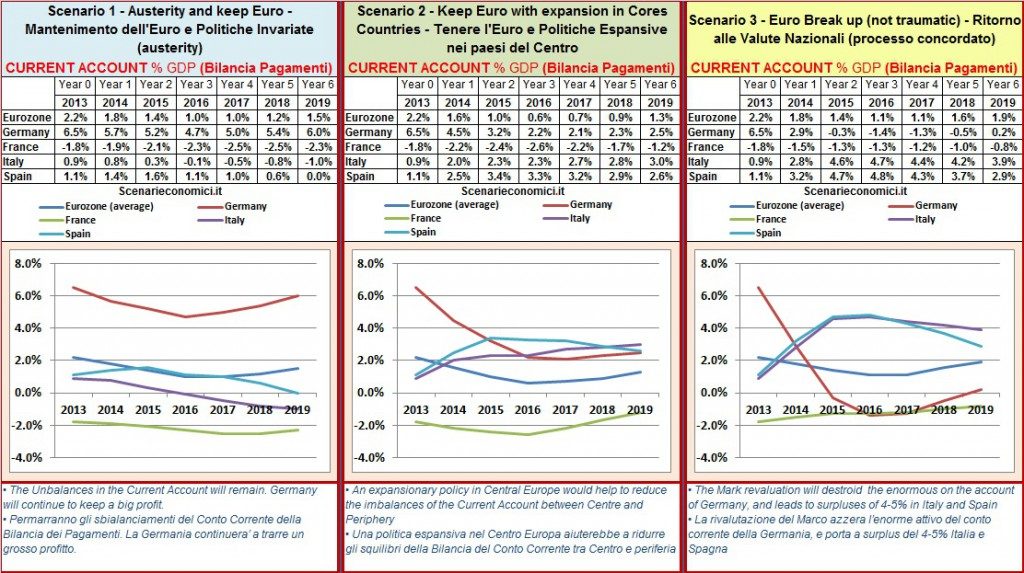

Conto Corrente della Bilancia dei pagamenti

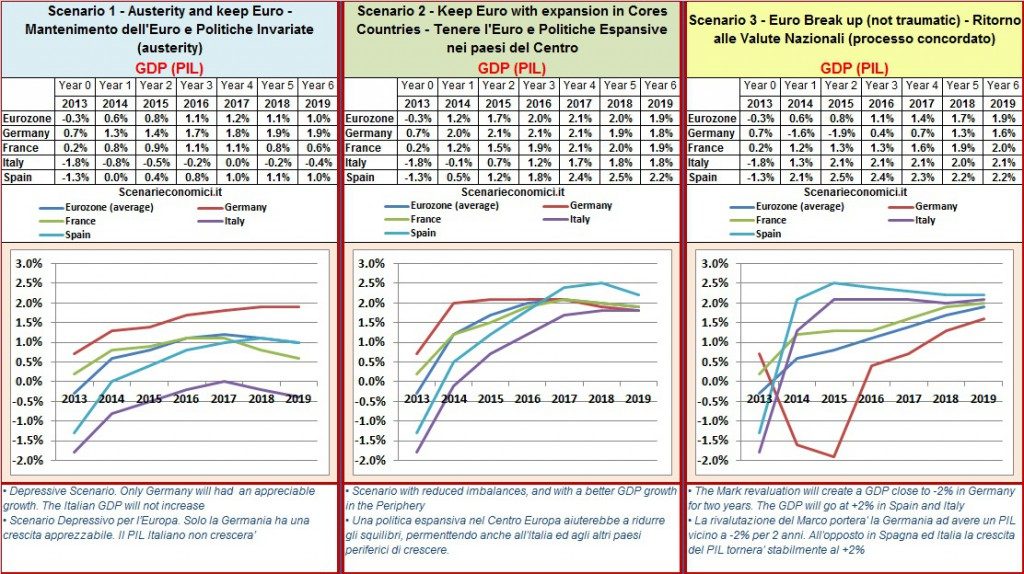

PIL

PIL Nominale

Produzione Industriale

Disoccupazione

Deficit Pubblico

Debito pubblico

CONCLUSIONI

Lo studio dice chiaramente quanto e’ intuitivo da chiunque mastichi di macro-economia: la rottura dell’Euro (non traumatica) e la rivalutazione del Marco penalizzerebbero pesantemente la Germania, ed avvantaggerebbero le economie periferiche, quella Italiana in primis. Le conclusioni sono le stesse di altri studi. L’effetto e’ lo stesso gia’ riscontrato nel passato in situazioni similari, e le ragioni sono esattamente quelle opposte a quelle che hanno consentito alla Germania di avvantaggiarsi in questi anni rispetto ai paesi periferici.

Lo studio mostra anche che basterebbe un minimo di politica espansiva nei soli paesi Core per dare “sollievo” alle periferie, riducendo i GAP, e dando a queste un minimo di respiro su tutti gli indicatori economici.

Mi rendo conto dei limiti di questo studio, e di svariate altre variabili (anche non economiche, interne o esterne) che potrebbero e dovrebbero rientrare in gioco, ma reputo che a meno di uno scenario distruttivo di default a catena, l’uscita dell’Euro di scena sia un’affare per l’Italia ed altre nazioni periferiche (specialmente quelle che hanno un sistema industriale dignitoso) ed un pessimo affare per la Germania, destinata col Marco ad un futuro Giapponese di deflazione-PIL asfittico-Debito crescente in un quadro demografico da film dell’orrore.

Il vero limite dello studio, sta ovviamente nel comportamento umano, in particolare delle classi dirigenti dei paesi periferici, tendenzialmente poco responsabili, che potrebbero non approfittare degli evidenti vantaggi del ritorno alla valuta nazionale, facendo danni con misure tese a gestire il consenso nel breve periodo, e non a consolidare tale vantaggio in qualcosa di permanente. Ovviamente, tale situazione non risolverebbe tutti i problemi dei paesi periferici, ma certamente aiuterebbe ad affrontarli.

ALTRI ARTICOLI SUL TEMA

– Nove studi e rapporti a confronto sul break-up dell’Euro

– Esclusiva – L’Intervista in forma integrale all’economista Alberto Bagnai – Euro e Crisi

– Analisi del DEFAULT di uno Stato: cerchiamo di capire perche’ e quando accade, e cosa accade dopo

– Analisi della Svalutazione del 1992-1995

– Capire la Crisi dell’Europa in 80 slides

– Capire la Crisi dell’Europa in 9 slides (per Dummies)

– Ecco perche’ la DISGREGAZIONE dell’EURO e’ lo scenario piu’ probabile

– Fack Checking alle argomentazioni pro-euro: smontiamole una ad una

– 4 Premi Nobel (Paul Krugman, Milton Friedman, Joseph Stigliz, Amartya Sen): “l’Euro e’ una patacca”

Reload di articolo del 1 Novembre 2013

GPG