Attualità

Ecco il più grande affare di petrolio e gas del 2023 (per ora….)

La fusione recentemente annunciata tra i gestori di oleodotti ONEOK e Magellan Midstream Partners è la più grande operazione nel settore del petrolio e del gas di quest’anno, con un valore di 18,8 miliardi di dollari più che quadruplicato rispetto alla più grande operazione di aprile, secondo i dati di S&P Global Market Intelligence. Si tratta di grandi società che gestiscono importanti infrastrutture in America.

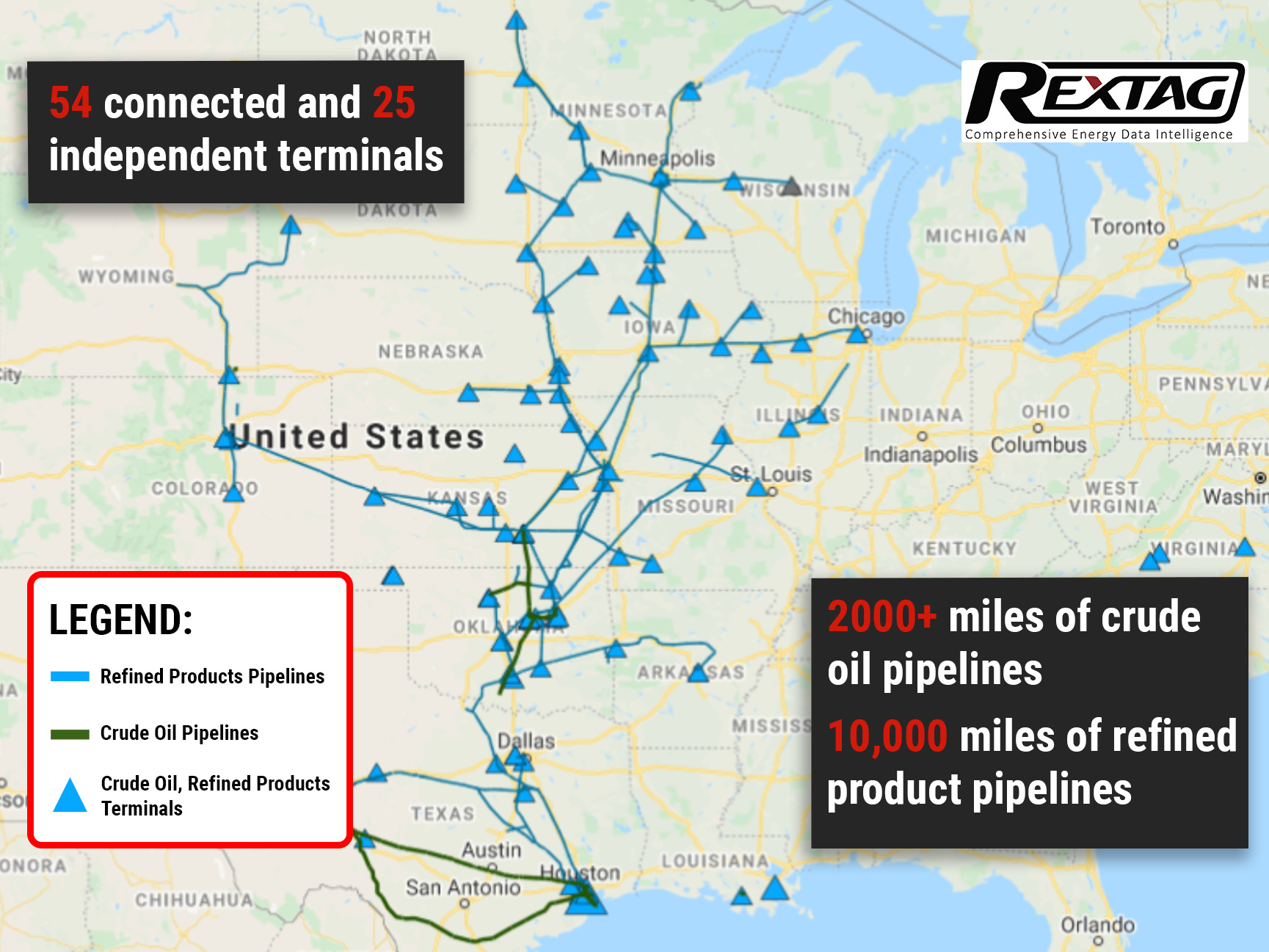

Ecco Magellan

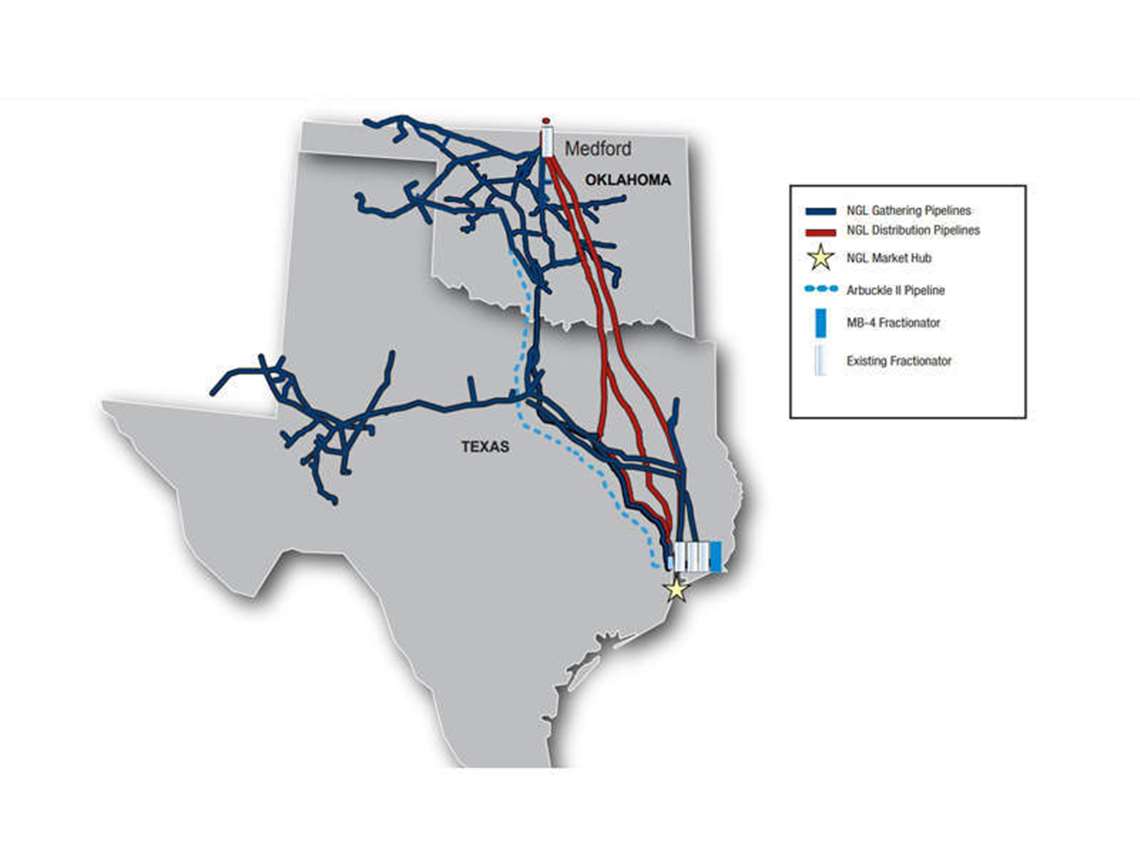

Ed ecco ONEOK

Appare chiaro come le due reti si completino, creando extra valore.

A metà maggio, i due principali gestori di oleodotti hanno dichiarato che ONEOK avrebbe acquistato Magellan Midstream Partners in un’operazione in contanti e azioni del valore di 18,8 miliardi di dollari, dando vita a un colosso statunitense di oleodotti e gasdotti con un valore aziendale complessivo di 60 miliardi di dollari. Più volte una manovra di bilancio…

La transazione, che dovrebbe concludersi nel terzo trimestre del 2023, è stata approvata all’unanimità dai consigli di amministrazione di entrambe le società. La chiusura della transazione è soggetta alle consuete condizioni di chiusura, tra cui l’approvazione degli azionisti di ONEOK e degli azionisti di Magellan, nonché l’autorizzazione della legge Hart Scott Rodino.

L’accordo ha incontrato un ostacolo: Energy Income Partners (EIP), uno dei principali azionisti di Magellan Midstream, ha dichiarato la scorsa settimana che intende votare contro la transazione proposta perché “ritiene che le tasse pagate dagli investitori supereranno il premio offerto da ONEOK e qualsiasi altro potenziale beneficio derivante dalla fusione”.

L’EIP vuole che Magellan rimanga un’entità indipendente, i cui rendimenti sul capitale investito sono di gran lunga superiori a quelli di ONEOK, ha dichiarato la società, che è il quarto maggiore azionista di Magellan, in una lettera inviata al consiglio di amministrazione di Magellan la scorsa settimana.

La seconda più grande operazione di maggio nel settore del petrolio e del gas è stata l’accordo di Chevron per l’acquisto dell’azienda di scisto PDC Energy in una transazione interamente in azioni valutata a 6,3 miliardi di dollari, o 72 dollari per azione. Il valore complessivo dell’operazione, compreso il debito, è di 7,6 miliardi di dollari e questa transazione potrebbe segnare un’accelerazione delle operazioni nel settore dello shale statunitense.

Il mercato si aspetta un accordo tra le supermaggioranze da quando, in aprile, sono emerse notizie di trattative per l’acquisto di Pioneer Natural Resources da parte di ExxonMobil.

You must be logged in to post a comment Login