1. Discorrendo e “corrispondendo” con amici che di economia ne sanno molto più di me, ci si poneva la questione se il ciclone Trump assumerà una veste di svalutazione o rivalutazione del dollaro.

E tenete conto che la svalutazione del dollaro va a neutralizzare i pochi effetti benefici del QE e porta praticamente al collasso finale l’eurozona…semplicemente per “termination” degli espedienti a disposizione per mantenerla in vita (visto che ci attende pure il redde rationem della crisi bancaria e “soluzioni di mercato”, senza oneri per le nostre finanze pubbliche, o per i contribuenti-risparmiatori, non si presentano all’appello)…

Oggi poi, l’amico Mattia Corsini, nel sollevare la questione della cooperazione di Sanders, – ove mai Trump volesse veramente risolvere il problema del mercato del lavoro e della crescita salariale reale negli USA-, rinvia implicitamente alla relazione tra l’aspetto del corso della valuta statunitense e il livello dell’occupazione.

2. Per livello dell’occupazione ci riferiamo alla crescita di quella “buona“, cioè non rilevante solo ai fini statistici ufficiali (elettoralistici in sostanza): la dura lezione subita dalla Clinton, come abbiamo già evidenziato, appartiene proprio ai pesanti effetti collaterali di questo equivoco, (o trucco propagandistico).

Un

trucco, peraltro, come dovrebbero attentamente considerare tutti i governanti degli Stati UEM,

generalizzato in tutto l’Occidente sottomesso al paradigma del

Washington Consensus; fino alla sua forma più hard, che è l’eurozona (in quanto mercantilista e quindi deflazionista a-qualsiasi-costo, come auspicava

Einaudi per “il mercato comune” fin dagli anni ’50).

E che l’eurozona sia un’area mercantilista aggiogata alla Germania ce lo conferma

l’ennesima pantomima della Commissione sugli squilibri eccessivi della Germania nel surplus delle partite correnti.

A parte la già vista risibilità delle sanzioni, (qui, p.5) ove mai applicate, a parte che sono almeno tre anni che viene tirato fuori questo surplus senza alcun esito concludente, l’attuale (ennesimo) risveglio tardivo della Commissione, nasce dalla prevalente intenzione di mettere i puntini sul “debito pubblico eccessivo” italiano facendone la leva con cui catapultare l’austerità sul deficit-fabbisogno pubblico annuale, in cui l’Italia

3. Ora, per trovare un filo conduttore che raccordi alla domanda iniziale (che farà il dollaro con Trump), il problema del mercato del lavoro USA, dovremmo cercare anzitutto di assumere il punto di vista di Trump: è un tycoon, ha relazioni personali e ambientali con altri grandi employers (cioè datori di lavoro), è repubblicano, quindi non certamente incline all’interventismo statale di tipo “socialista”, che agisce sulla tutela del lavoro legiferando in modo esplicito, in genere in conseguenza di apposite norme costituzionali proprie delle “democrazie sociali” (queste clausole costituzionali, come sappiamo, sono dichiarate “fondamentali” e non revisionabili: aspetti impensabili rispetto alla Costituzione federalista americana, sia storicamente, sia ideologicamente, cosa che conta ancora di più della risalenza al XVIII secolo di quella Costituzione).

Ma la digressione sulla tutela costituzional-legislativa del diritto al lavoro, lo chiudo qui rammentando il suo intreccio con la riforma costituzionale.

4. Tornando a “bomba” (senza “er”, sia chiaro), possiamo escludere quindi che Trump faccia qualcosa di simile al rinforzare (o meglio “rigenerare”) la legislazione del lavoro che prese vita dopo il New Deal.

Consigliamo di andarsi a rileggere, nella Storia dell’economia di Galbraith (pagg. 280-283), come già lo

Employment Act of 1946 fu in realtà una trasformazione (intrinsecamente di respingimento del keynesismo) dell’originario – e ben diverso-

Full Employment Bill of 1945.

E’ pur vero che nel 1978, la legge del 1946 fu emendata con una normativa chiamata “the

Full Employment and Balanced Growth Act“: ma nel frattempo era passata l’idea che l’intervento fiscale diretto, di sostegno pubblico all’occupazione, fosse comunque connesso alla

crescita “bilanciata” con la stabilità dei prezzi, e quindi i vari Comitati esecutivi della legislazione del lavoro assumono ormai il loro compito come vigilanza, (dell’Esecutivo e del Congresso), sull’azione della Fed

conforme al suo mandato misto (o “dual”).

Oggi, quindi, nessuno dubita di dover annettere un peso minore, e comunque un’assenza di qualsiasi vincolo automatico, al “

compensatory spending” dello Stato, ormai circondato da una diffidenza che è giunta fino a Star Trek, come paradigma del futuro (pop): “

In the Star Trek: Deep Space 9 episode Past Tense, the Employment Act was repealed, one of the changes in the future of 2024“.

5. Insomma,

Sanders appare un attore marginale, e un

alleato di Trump attualmente improbabile, in questo contesto consolidato: anche se non si può mai dire, di qui a pochi anni,

come sostiene Reich, v.qui, infine, p.6,, alla faccia di Star Trek. Ma attenzione, nella premonizione di Reich, c’è prima una gigantesca crisi finanziaria ulteriore che affliggerà la presidenza corrispondente a quella di Trump!

Cosa rimane dunque a Trump per rilanciare l’occupazione “vera” – non walmartizzata-, senza dover tradire le aspettative dei suoi elettori (che certo non possono per sempre essere tenuti a freno dalla crociata contro il “politically correct”)?

Escluso il perseguimento diretto del “Full Employment” legato a interventi di spending esclusivamente mirati a ciò, gli si prospetta, anche per vocazione naturale, la

Balanced Growth.

Di qui, anzitutto, un ovvio programma di investimenti pubblici in infrastrutture (non necessariamente “pubbliche”: basta siano di “interesse pubblico”, con commesse ai privati: e lui è un costruttore..).

Non a caso Zerohedge, collegando i puntini della curva di Phillips, parla di “

Trump Reflation Rally“, implicando una correlazione (inversa) tra livello dell’inflazione e livello dell’occupazione.

Sì perché aumentare il deficit, e promuovere più occupazione, porta sicuramente a un aumento della domanda interna, e quindi a una spinta inflazionistica, ma anche, date le condizioni della dislocazione della produzione mondiale dei beni, all’aumento dello squilibrio estero dei conti. Circostanza che, come sappiamo, contribuisce a rendere fuori controllo il deficit pubblico, aumentandone l’impatto inflazionistico “puro” (cioè non legato all’aumento della produttività nazionale), e rendendo insostenibile la sua posizione.

I dati su disoccupazione, vera e “ufficiale”, deficit pubblico e spesa pubblica USA, afflitta dai costi sociali propri del tipo di mercato del lavoro che si è andato affermando,

potete verificarli qui.

7. Ma, sebbene la Cina già si sia posta in allarme,

non basta limitare le importazioni per promuovere la creazione rapida di “real jobs” (task affidato a imprese di dimensioni consolidate, possibilmente manifatturiere, e che possano contare sulla stabilità della domanda creata da redditi interni “solvibili”).

Occorrono

politiche industriali, l’altro grande strumento a disposizione di qualsiasi presidente, e compatibile con la filosofia politico-economica attuale, applicativa dell’Employment Act: anche se molto meno compatibile con il ruolo del dollaro e il

suo “esorbitante privilegio“ di essere valuta degli scambi internazionali, sopravvalutata, a prescindere dai conti con l’estero.

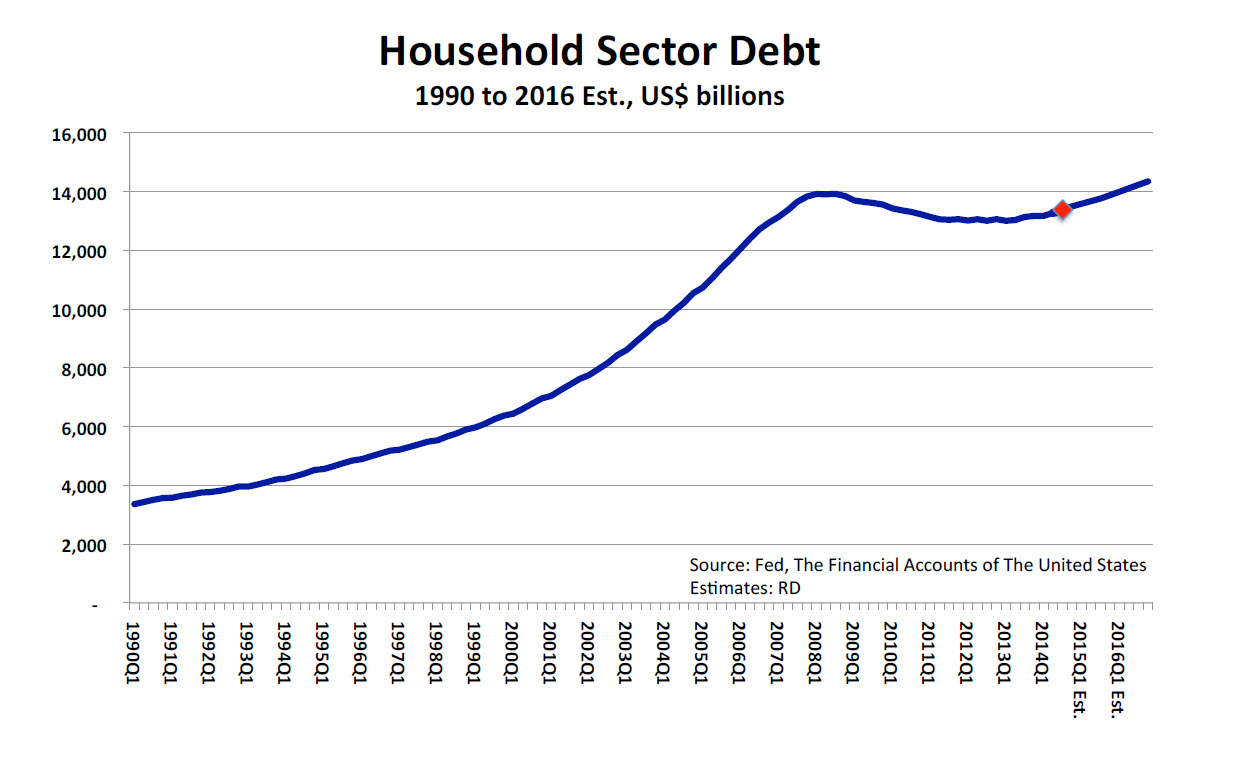

7.1. L’ideale dunque è riuscire a contemperare la creazione di reddito e lavoro “effettivi”, (e fuoriuscenti dai numerini U3, riducendo cioè U6), con una ragionevole correzione delle ragioni di scambio commerciale con l’estero, senza dover proseguire nel liberoscambismo che, sul versante USA, ha finora puntato sulla forza relativa della finanza di Wall Street, che procura entrate nella partita “redditi” (e dei servizi), ma non rilancia l’occupazione “buona”; ed anzi, vincola a proseguire nella crescita affidata solo ai consumi, che divengono una montagna di sub-prime.

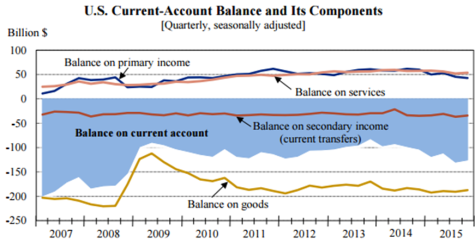

La situazione, abbastanza aggiornata, delle partite correnti USA

è questa, infatti (i saldi del grafico di cui sopra, semmai, ci dicono di un lieve peggioramento nel 2016):

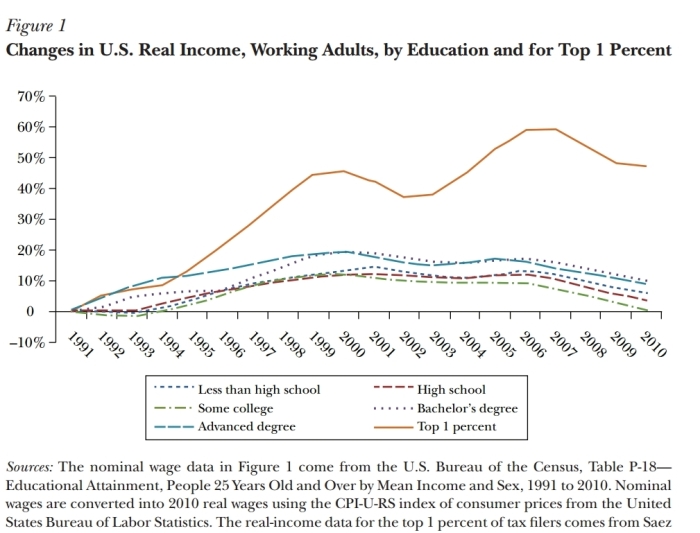

7.2. E ciò in contrapposizione alla

distribuzione del reddito che coinvolge almeno l’80% della popolazione USA (come abbiamo già visto qui):

8. La situazione che Trump deve risolvere è dunque ricca di variabili negative e di difficoltà tra scelte difficilmente conciliabili, proprio nella sua ottica di appartenenza sociale, prima che politica.

Ma c’è una via d’uscita un po’ ardita.

Che è quella che passa per le relazioni geo-politiche con l’€uropa e per il ragionevole principio che, se devo migliorare i conti con l’estero e creare occupazione “buona” (non necessariamente ben pagata, come ci dice il grafico appena sopra), devo passare per il rafforzamento delle filiere industriali in cui ho un qual certo vantaggio tecnologico e di “specializzazione”, non essendo utile a tal fine il settore dei servizi finanziari (che è già una voce positiva delle partite correnti e non è idoneo a incrementare il livello occupazionale, dato il basso rapporto numero addetti/prodotto complessivo).

Ecco dunque che si inserisce anche la questione della rivalutazione o svalutazione del dollaro: in sintesi, ricalca la dicotomia “svaluto per vendere all’estero il mio prodotto <=> rivaluto per acquisire il controllo dell’industria concorrente“.

9. La cosa potrebbe funzionare più o meno così.

Infatti, anche facendo leva sulle direttive difesa UE e sulle conseguenti raccomandazioni di Consiglio e Commissione, l’idea sarebbe di farci importare moooolte armi, intanto che gli americani entrano (o almeno negoziano di entrare) nei megaconglomerati produttivi UE, da sviluppare (obbligatoriamente)…cedendo il controllo sulle nostre

(fiorenti) industrie del settore.

Inoltre, lo stesso trend UE, già patrocinato dalla NATO, è quello di ridurre i dipendenti pubblici della difesa (truppe incluse) e affidarsi a contractor privati “operativi”, settore in cui le corporations USA sono leader.

A tal fine, al dollaro conviene stare basso nella prima fase di riarmo, che per loro è un export (ammesso che la loro tecnologia sia così appetibile; ma per gli F-35 non è stato un problema).

Mercenari included (qui, attenzione, i britannici pure sono piazzatissimi).

10. Questo sarebbe il neo-Piano Marshall: farci pagare o affittarci ciò che prima elargivano gratis…ma avendoci imposto UE e euro…

Ci si potrebbe persino stare, ma a condizione di saper negoziare il mantenimento del controllo della nostra filiera del settore.

Invece, per gli IDE-acquisizioni-joint venture, conviene naturalmente che il dollaro sia ragionevolmente alto.

E questo in una seconda fase, che non si può prevedere, allo stato, “quando” debba prevalere sulla prima (dipende da quando riescono a imporre la ristrutturazione industriale dei “conglomerati” europei: magari proprio come trade-off rispetto all’eurobreak). Le due fasi potrebbero pure “intrecciarsi” fino a che non ne prevalga una…

Ma se questa dinamica risulterà verosimile, il trend di svalutazione o rivalutazione del dollaro, legato alla presidenza Trump, sarà rilevabile solo nel medio periodo, lungo lo sviluppo (industriale) di questo processo di “sganciamento USA vs. riarmo europeo”.

11. Da notare che, dal punto di vista politico,

si tratta di una vera e propria inversione, rispetto al Piano Marshall: questo serviva a finanziare consumi ed investimenti nell’economia civile di un’Europa da ricostruire, in modo che gli Stati coinvolti poteressero

spendere per acquistare beni strumentali e di consumo statunitensi, e dunque acquistabili solo in dollari.

In cambio, gli USA spendevano in armi e personale militare, all’interno del loro bilancio fiscale, per fornire protezione armata sul territorio europeo.

In questo caso, all’opposto, si tratta di far finanziare agli €uropei, con la loro spesa pubblica, un riarmo che sostituisca il venir meno (progressivo) del “presidio” militare USA.

E in cambio, forse, si consentirebbe alla maggior parte dell’Europa, cioè agli Stati dell’eurozona, di respirare un po’, grazie alla recuperata sovranità monetaria e fiscale, in modo di potersi…autoproteggere, importando armi (e servizi militari) dagli USA.

Forse…